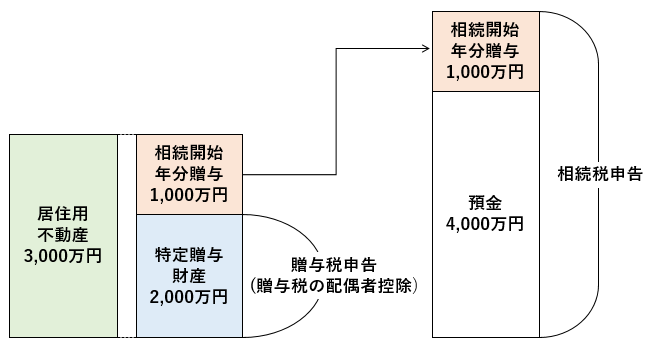

《相続開始年分の贈与税の配偶者控除》

Q 夫から居住用不動産3,000万円の贈与を受け、贈与を受けた年にその居住用不動産

に夫婦で生活していました。

その後、贈与を受けた年に夫が亡くなりました。

私達夫婦は贈与時において婚姻期間が20年以上に該当するので、居住用不動産の贈与

については贈与税の配偶者控除の適用を受けるつもりでいました。

この贈与を受けたお金と亡くなった時の夫の財産(預金4,000万円)の課税の取り

扱いについて教えてください。

A 課税の取り扱い

①贈与を受けた居住用不動産について

贈与税の配偶者控除の適用を受ける為、贈与を受けた年分の贈与税の申告が必要です。

贈与財産の価額は、居住用不動産3,000万円のうち特定贈与財産(※)に相当する

2,000万円となります。

贈与財産の価額2,000万円-特定贈与財産2,000万円=課税価格0円

∴ 贈与税 ゼロ円

※特定贈与財産・・・婚姻期間が20年以上の配偶者から贈与された住居用不動産や、住

居用不動産の取得資金として贈与された金銭のうち、贈与税の配偶者控除の規定により

贈与税の課税価格に算入しない部分(最大2,000万円)

居住用不動産3,000万円のうち贈与財産の価額2,000万円(特定贈与財産)を

控除した残額1,000万円は、相続開始年分の贈与に該当し相続税の課税価格に加算さ

れるので贈与税の申告は不要となります。

②相続税の課税の取り扱いについて

夫の相続財産は、夫が亡くなった時の預金4,000万円と①の贈与のうち相続開始年

分の贈与に該当する1,000万円の合計5,000万円です。

なお、上記の贈与税申告をしていない場合には、相続開始年分の贈与が居住用不動産

3,000万円全額となり、相続財産は7,000万円となります。

贈与税申告をして贈与税の配偶者控除の適用を受けることにより相続税の課税価格を小

さくすることができます。

※ご不明点がございましたら、0AG税理士法人へお問合せください。