【保存版】贈与税はいくらから?家族へ贈与税0円で贈与する方法

- 贈与税

「子供や孫たちに贈与をしようと考えている。しかし贈与税は高いって聞くからどうしたらいいのだろうか」

「相続対策のために贈与をしたいけど、一体いくらまでであれば贈与税は0円で良いのだろうか」

相続税対策として、ご家族の生活の資金として贈与を検討されているけれど、気になるのが贈与税の事ではないでしょうか。

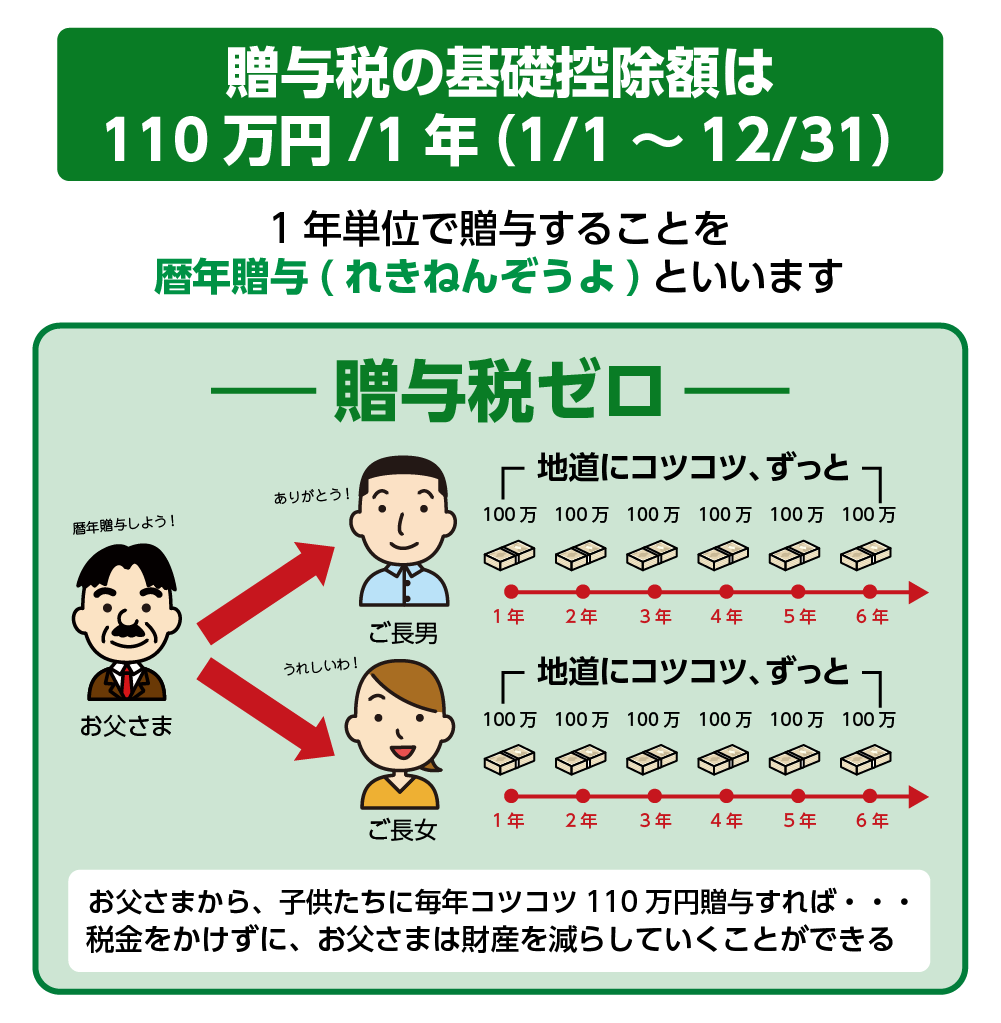

本記事では、一般的に贈与税について調べていると見つかる「暦年贈与」といわれる110万円での非課税枠の考え方とこの制度を活用する際の注意点、その他に教育・結婚・子育てなど目的別の大きな非課税枠についてご説明します。

制度を活用した贈与税を最大限に抑えるための手順・注意点を知り、ぜひ活用してください。

目次

1. ”贈与税はいくらから”と聞かれたら”原則110万円から”

贈与税はいくらからかかるのでしょうか。

原則として贈与税の基礎控除額である110万円を超えた分にかかります。

毎年1月1日から12月31日の1年間に贈与された金額が110万円を超えると贈与税の申告と納税が必要となるしくみです(暦年贈与)。

目的を問わず自由なお金を贈与する場合の非課税枠が110万円となるため、基本的には贈与税は「110万円から」といいます。

一方で、この贈与税の非課税枠については、毎年の110万円の非課税枠の他に目的別の非課税枠があります。

贈与税がいくらからかを考えるにあたっては、次の4つのポイントを押さえておくとわかりやすくなります。

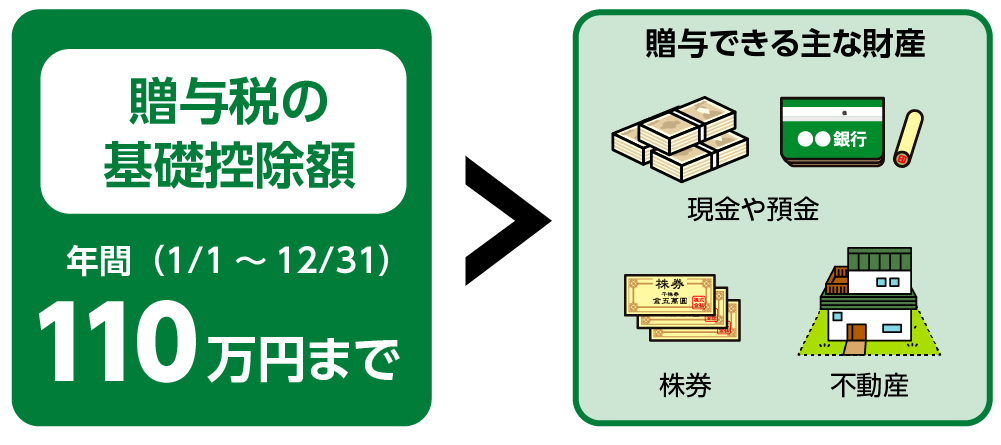

図1:贈与税の基礎控除(暦年贈与)

図2:贈与税の基礎控除額

ポイント①:110万円以下なら贈与税は0円ポイント②:110万円を超えたら超えた金額に贈与税がかかる

ポイント③:110万円を超えても贈与税をかけずに引き継げる特例がある

ポイント④:生活費・教育費など「日常生活に必要な生活費」には贈与税がかからない

贈与税は相続税に比べてとても税率が高いことから、特例を活用して目的別の非課税枠が利用できれば一度に多くの財産を贈与することができます。

110万円を超える贈与をする場合には、非課税枠を最大限に活用できるよう特例の適用を検討してみましょう。

2.親子間の贈与で知っておくべき4つの事

親子の間で贈与を検討されている方もいらっしゃるでしょう。

ここでは、親子・孫の間で贈与をする場合の贈与税の考え方をご紹介します。

2-1.①「日常生活に必要な生活費」には贈与税がかからない

夫婦間やご両親がお子さん夫婦に援助する場合にも

、生活費や教育費など毎月発生する費用について都度贈与している場合には、この金額は贈与税の対象とはみなされません。

この考え方は一見便利ではありますが、贈与される方が元気であり続けることが必要条件となります。

・家族の生活に必要なお金

例)家賃、光熱費、食費などを妻の口座に振り込む など

・子どもの教育に必要なお金

例)学費、教材費、塾代、文具費などを現金で渡す など

2-2.②110万円以下でも毎年同じ時期の贈与は贈与税が課税される

贈与税の基礎控除額110万円以下の贈与であるから、贈与税をかけずに贈与出来ていると思い、毎年子供の誕生日に贈与している方もいらっしゃるでしょう。

しかしながら、毎年同じ時期(例えば誕生日)に同じ金額を贈与していると、あらかじめ贈与する金額が決まっていて、まとまった

お金を贈与する予定だった。とみなされます。この場合、暦年贈与ではなく1度に全額を贈与したとみなされ、総額に対して贈与税が課税されますので注意が必要です。

2-3.➂子や孫への名義預金を相続財産にしないためにやるべきこと

名義預金とは、実際にお金を預金している人と口座の名義人が違う預金のことを言います。

預金はお金の出資者のものと考えますので、相続の時に「真の預金者は亡くなられた方である」と税務署が判断した場合には名義預金として相続財産に含めなければなりません。

せっかくお子さんやお孫さんの名義で預金をしていたとしても、「名義預金」とみなされて贈与したつもりが無効になる場合があります。

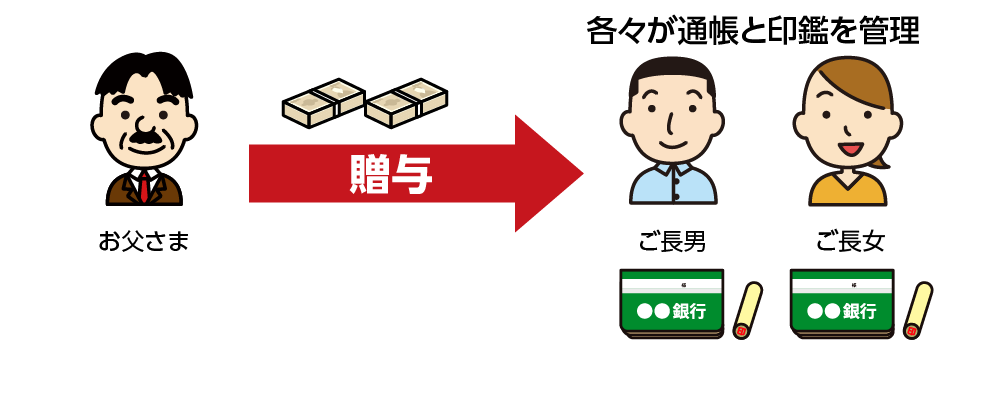

図3:名義預金と言われないために

【名義預金の2つの事例】

①お子さん名義の積み立て

②専業主婦の奥さまのへそくり

名義預金とみなされないためには、子供や孫の通帳にお金を入れてそれを暦年贈与だと認めてもらうために、お子さん・お孫さんが普段使用している印鑑で通帳を作り、いつでも引き出せる状態にしておきましょう。

また、税務調査の際に備えて、「契約書の作成(贈与する人とされる人)」「110万円以上(最小限の超過)+贈与申告による納税」をするなど、贈与があったことを明確にしておくと良いでしょう。

【名義預金とみなされないためのポイント】

(1) 渡す側ともらう側の合意があること

(2) もらった人が財産を自由に管理・使用できる状態にあること

※名義預金について詳しくはこちらをご覧ください。

2-4.④贈与税の申告は受贈者が行う

贈与税は受贈者(もらった方)が納税義務者として支払います。もし、贈与者(あげる側)が贈与税を支払う場合には、その贈与税の金額分も贈与したことになります。

3.特例の適用で非課税枠を活用して親子間で贈与する方法

贈与は特定の目的に利用する場合に限り特例が適用できます。110万円以上の贈与を考えられる場合には、これらの特例のメリット・デメリットを確認して、制度を最大限に活用して贈与税を抑えましょう。

表1:贈与の特例

| 特例 | 概要 |

| 住宅取得等資金の贈与 |

・贈与税の非課税上限額:最大1,000万円 |

| 教育資金の一括贈与 | ・贈与税の非課税上限額:子供一人につき1,500万円(塾や習い事の費用は500万円) ・金融機関に子や孫の名義の「教育資金口座」を開設し領収書を提出し、資金を引き出す必要がある ・令和8年3月31日まで |

| 結婚・子育て資金の非課税枠 | ・子供一人につき1,000万円まで(うち結婚資金は300万円) ・18歳以上50歳未満の子や孫に対し結婚・子育て資金を両親などから贈与する場合 ・受贈者の前年の合計所得が1,000万円以下である |

| 相続時精算課税制度 |

・贈与者が亡くなられるまでの累計2,500万円以内の生前贈与は贈与税がかからない |

3-1.住宅取得等資金の贈与なら最大1,000万円まで非課税になる

直系親族(ご自身の親や祖父母)から住宅を取得するための資金の贈与を受ける場合、一人あたり最大で1,000万円の非課税枠(現在利用できる最大)があります。

この制度を使うと、一般的にいう毎年の贈与税の非課税枠110万円(暦年贈与)とは別に、ある程度まとまった金額を非課税で支援してもらうことができます。この制度を、「住宅取得等資金の贈与を受けた場合の贈与税の非課税」といいます。

3-2.教育資金一括贈与なら最大1,500万円まで贈与税が非課税になる

「教育資金贈与」とは、祖父母・父母等(直系尊属)から、30歳未満のお子さん、お孫さんへ教育資金を贈与した場合、おひとりにつき最大1,500万円(習い事等は最大500万円)まで贈与税が非課税になる制度です。贈与を受ける方(受贈者)の前年の合計所得が1,000万円までのときに利用できます。

図4:教育資金の一括贈与

3-3.結婚・子育て資金の非課税贈与枠なら最大1,000万円まで贈与税が非課税になる

父母または祖父母から18歳以上50歳未満のお子さん、お孫さんに対し、結婚・子育て資金を一括で1,000万円まで非課税で贈与できるという制度です。結婚・子育て費用とは挙式費用、新居の住居費(結婚に際して300万円まで)、出産費用や不妊治療費、子の医療費などです。

ただし、受贈者が50歳になった時点で贈与額に使い残しがあれば、その残額に贈与税が課税されます。また、受贈者が50歳になる前に贈与者が亡くなられた場合には、その時点の生前贈与の残額に相続税がかかります。

適用期限は、令和7年3月31日です。

3-4.相続時精算課税制度で累計2,500万円以内の生前贈与は贈与税がかからない

相続時精算課税制度とは、贈与者が亡くなられるまでの累計2,500万円以内の生前贈与は、贈与税がゼロ円になるという制度です。ただし、贈与者が亡くなられると贈与した財産を相続財産として持ち戻しします。

今回の改正により、基礎控除額「年間110万円」が追加されました。これは、暦年贈与の基礎控除とは別のもので、相続財産への持ち戻しも不要です。相続時精算課税制度を選択すると暦年贈与に戻すことはできませんが、年間110万円の基礎控除以内であれば、申告納税が不要です。令和6年1月1日以降に行われた贈与から対象になります。

4.贈与税はいくらかかる?計算方法と申告方法

先にもご説明した通り、贈与税は基礎控除である110万円を超えるとかかります。

贈与税は計算式で求めることができますので、ご紹介します。

4-1.贈与税の計算方法と税率

贈与税額は贈与財産の合計額から基礎控除110万円を引き、更に控除額を引くと求めることができます。

図5:贈与税の計算式

贈与税率には一般税率と、特例税率があります。

特例税率は、受贈者が贈与を受けた年の1月1日に18歳以上の場合に限り、父母や祖父母などから贈与により財産を引き継いだ場合に使用します。

一方一般税率とは、「特例贈与財産用」に該当しない場合の贈与税の計算に使用します。例えば、兄弟間、夫婦間、親から子への贈与で子が未成年者の場合などに使用します。

表2:贈与税率

4-2.贈与税の申告と納税は翌年2月1日から3月15日までに行う

贈与税の申告は、贈与を受けた翌年の2月1日から3月15日が提出期間です。

期間内に住所地管轄の税務署へ申告書と必要書類を提出します。提出方法は、税務署へ直接提出する方法と国税庁のHPからe-taxで提出する方法、e-taxで作成した申告書を印刷して郵送する方法の3つあります。

贈与税の申告が必要なケースは以下の3つです。

<贈与税の申告が必要な3つのケース>

1.1年間で110万円を超える贈与を受けた場合(暦年贈与)

2.贈与税が非課税になる特例を利用する場合

3.相続時精算課税制度を利用する場合

5.まとめ

贈与税の原則としては「一人が一年間に110万円を超えるお金をもらう」と贈与税が発生しますが、目的を明確にすると贈与税の非課税枠が大きくなることがお分かりいただけたのではないでしょうか。

また、贈与は渡した側と受け取る側の合意が必要と言う最大の注意点があります。ルールをしっかり守り、ルールに沿った贈与をしましょう。

契約書の作成方法や、納税手続きなどについては、相続税を専門としている税理士にご相談をされると解決しますので、お困りの際にはご相談してみてはいかがでしょうか。

最後に、何のために 贈与するのか・双方の意思はどうか。はっきりさせ、制度を活用して贈与税を最大限に抑えましょう。

※贈与に関わる内容で悩んだ場合には、こちらを参考にしてください。(当サイト内)