美術品の相続税評価額とは?美術品や骨董品の相続税評価額の調べ方

- 相続

亡くなった母はギャラリー巡りを趣味にしており、気に入った美術品は購入して家に飾っていた。それなりに値が張るものもあると話していたが、果たして美術品の相続税評価額はいくらくらいなのだろうか。」

たいへん高価な美術品というわけではないものの、ギャラリーや骨董屋、百貨店で購入した美術品の評価はどう考えればよいのだろうか、と疑問に思われたことでしょう。

絵画、陶芸、彫刻といったさまざまな美術品も相続財産に含まれます。

相続税の計算の際に正しい評価額が分からないと、相続税額に誤りが出てしまいます。

しかし、美術品は価格の幅も広く、中には見当もつかないものもあります。

この記事では美術品の相続税評価額の調べかたと相続財産に美術品がある場合の相続税について説明しています。相続財産に美術品があり、相続税申告でご不安のあるかたはご参考にしてください。

目次

1.美術品の相続税評価額は亡くなられた日の時価

美術品の相続税評価額は美術品を購入したときの価格ではなく、相続が発生した日、つまり亡くなられた日の時価で考えます。購入時に20万円の物でも相続発生時に200万円の値段がつく物であれば、評価額は200万円となります。逆に購入時が高額のものでも現在値段がつかない、換金のできない美術品は相続税評価額がつかないため、相続税の課税対象にはなりません。美術品の時価を正しく評価する方法は、「実売実例価格を調べる」「専門家に鑑定してもらう」の2つの方法があります。詳しくは次の章よりご紹介します。

2.美術品の時価を調べる方法

美術品の時価を調べるためには美術品の精通者の意見を聞くことが一番確実な方法ですが、初めから鑑定士などに鑑定を依頼すると費用がかかります。鑑定が必要かどうかは数十万以上の価値の有無が目安となります。まずはご自身で数十万円以上の価値があるかどうかを調べるところから始めましょう。業者に依頼する場合は実績が多く信頼のできる業者に依頼することが大切です。

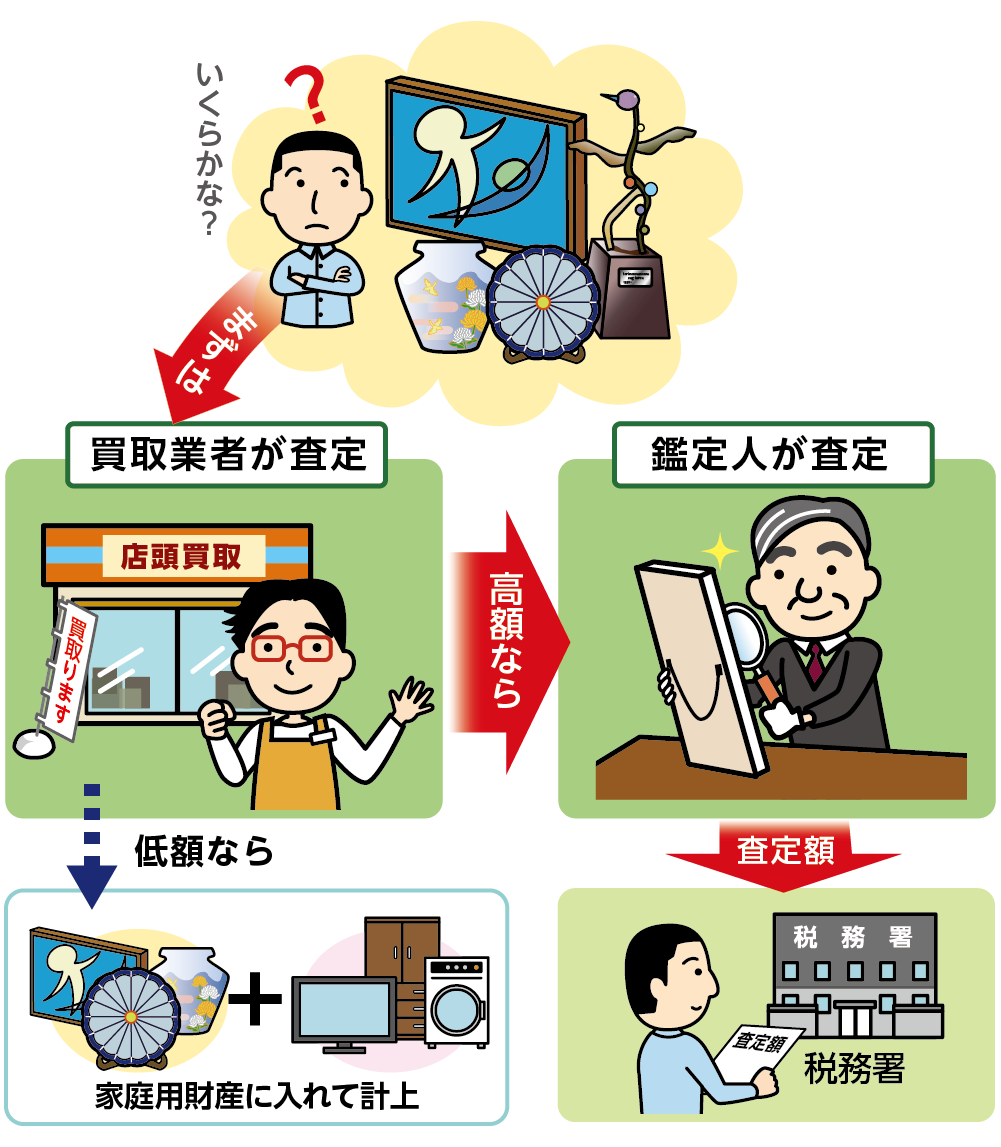

図1:美術品の時価を調べる方法

2-1.まずはインターネットや買取業者で査定

まずはインターネットのオークションサイトなどで、同等品の売買実例価格を調べてみましょう。美術品にもよりますが、インターネット上の取引が多いものであればおおよその時価が掴めます。

またリサイクルショップや美術品の取り扱いがある買取業者に査定を依頼することで、その美術品の時価が分かります。ほとんどの場合、無料で査定をしてもらえますが、買い取ることが目的なので安く査定されることも多く注意が必要です。

2-2.数十万以上の価値の美術品は専門家へ鑑定を依頼

数十万円以上の価値のある美術品であれば、高額な美術品であると言えますので、鑑定士または美術商などの精通者に鑑定を依頼してより正確な査定価格を出してもらう必要があります。

真贋(しんがん)鑑定(本物か偽物かの鑑定)をおこなった後で鑑定評価書を発行してもらいます。鑑定料は1点につき1~2万円、鑑定評価書発行費用1点につき1~3万円が相場です。鑑定費用は控除の対象にはならず全額自己負担となります。

相続税の申告の際には鑑定人による査定額を記入し、鑑定評価書を添付します。客観的な事実に基づいた査定額が記載されている鑑定評価書を添付することで、後で相続税の税務調査が入って追徴税を請求されることを防ぐことができます。

2-3.低額の美術品は家庭用財産として申告

買取業者の査定の結果、美術品の価格が数十万円に達しないことが分かったら、相続税の申告書作成の際に個別記載はせず家庭用財産に美術品の価格を足して記載をします。家庭用財産とは相続財産のうち家電製品や家具など、あまり値のつかないものをまとめて「家庭用財産一式〇万円」として計上するものです。

2-4.鑑定料は相続人の負担

鑑定料は相続税の控除の対象ではなく、相続人の方が全額負担する必要があります。実際に美術品を相続する人が負担をするなど、相続人の皆さんで何らかの取り決めをされるとよいでしょう。

3.寄託していた特定の美術品には相続税の納税猶予制度がある

美術品の所有権はそのままで、美術館にて管理、保存をしてもらう事を寄託といいます。美術館などに美術品を寄託していた方が亡くなられた際に、一定の条件を満たしている場合には評価額の80%の額に当たる相続税の納税が猶予されます。この制度の適用には、次の要件を満たす必要があります。

<亡くなられた方の要件>

次の3つの要件全てに該当する必要があります。

1.寄託先美術館の設置者と特定美術品の寄託契約を締結していた

2.重要文化財保存活用計画または登録有形文化財保存活用計画につき文化庁長官の認定を受けている

3.2の認定保存活用計画に基づき特定美術品を1の寄託先美術館の設置者に寄託していた

<美術品を引き継ぐ相続人の要件>

次の要件のうち相続税の申告期限に2つ全て該当する必要があります。

1.相続または遺贈により特定美術品を取得したこと

2.特定美術品の寄託先美術館の設置者への寄託を継続すること

<特定美術品の要件>

認定保存活用計画に記載された次の要件のうち、いずれかに該当する必要があります。

1.文化財保護法第27条第1項の規定により重要文化財として指定された絵画、彫刻、工芸品その他の有形の文化的所産である動産

2.文化財保護法第58条第1項に規定する登録有形文化財(建造物を除く)のうち世界文化の見地から歴史上、芸術上または学術上特に優れた価値を有があるもの

4.不要な美術品が相続財産にあった場合の対処法

亡くなられた方が大切にしていた美術品でも、評価額を調べるだけでも手間と費用がかかります。このまま引き継いだ場合の手間を考えて、手放すことを検討されることもひとつの方法です。

4-1.申告期限内の美術品の寄附で相続税が無税になる

数万円程度の評価額の美術品は対象外になる場合がありますが、国や地方公共団体などへ美術品を寄付した場合には、相続税は非課税となります。適用を受けるには相続税の申告期限である10ヶ月以内に寄附をする必要があります。

4-2.その他の対処法と注意点

その他の対処法として、売却や相続税を物納で納める方法があります。売却する場合には、相続税の納付に充てることができます。しかし、購入した価格よりも高額で売却され利益が出た場合、譲渡所得となり所得税がかかる場合があります。また、相続税を美術品で物納として納める方法ですが物納ができる財産の順位が決まっており、登録美術品制度に登録されてているような価値のある物でなければ適用できる可能性は低いといえます。

※相続税の相続税の物納について詳しくはこちらをご覧ください。(当サイト内)

5.相続財産に美術品が含まれていた場合に知っておくべきこと

美術品が相続財産にあった場合に知っておくべき2つの事をご紹介します。

5-1.生前に大まかな価値を調べておく

財産の中に美術品がある場合は、可能であれば生前に評価額を調べておきましょう。相続評価額は時価なので、鑑定時から時間がたっていれば評価額も代わる可能性がありますが、予め高額なものか否かを知っておくことで、亡くなられた後に全てを鑑定する必要がなくなります。

5-2.美術品の無申告も調査される

美術品も亡くなられた方の相続財産です。「安いものだと思っていた」「相続財産になると思わなかった」などの理由で相続税申告してなかった場合、ペナルティが課されます。税務署は生前のお金の収支状況や所有されていた不動産・株などの状況、売買履歴などを細かく確認します。無申告は税務署に指摘されますので、正しく申告しましょう。

<無申告に課されるペナルティ税>

・延滞税

・無申告加算税

・重加算税

※相続税の無申告における税務調査とペナルティ税について詳しくはこちらをご覧ください。(当サイト内)

6.まとめ

美術品も亡くなられた方の相続財産となり、相続税評価額は亡くなられた日の時価です。

まずはインターネットのオークションサイトや買取業者の査定額からおおよその目安を出し、数十万円以上するようであれば鑑定士に依頼をします。

美術品を手放す場合には相続税の申告期限内に手続きを行わなくてはいけません。家庭用財産に含めていいのか、高額な査定額が出た場合の対応など、判断に迷われることがございましたらお近くの税理士に是非ご相談ください。