遺言書がある場合の相続手続きの流れとは?知っておくべき4つのQ&A

- 相続手続き

遺言は亡くなられた方の意志がかかれたものであり、相続において大切なことはその意志を尊重する事です。

しかし、遺言書にはご自身にとって納得がいくものもあれば、思いもよらない内容が書かれている場合もあるでしょう。

「遺言書があるけど、相続手続きは何から始めればいいのだろう。」

「遺言書の通りに遺産相続しなければいけないのかな。」

「遺品整理をしていたら母の遺言書らしきものが見つかったけど、どうしたらいいの?」

では、遺言書が残されていると知った時、相続手続きはどのように進めたらよいのか不安になる方も多いでしょう。

遺言書がある場合の相続は、遺言書の種類によって対応が異なりますので、必要な手順を追って相続を進めます。

本記事では相続人の間で遺言書によるトラブルを回避して円滑に相続を実現していくために知っておくべきことをご紹介します。

目次

1.遺言書がある場合は原則その内容に従い相続手続きをする

遺言書は、亡くなられた方が生前に財産を誰にどのように残すのか、という意思を記した法的な書類です。そのため、遺言書が残されていた場合には、原則としてその遺言書の内容に従い相続手続きをします。

財産を引き継ぐ事ができる権利を持つ人を法定相続人と言い、財産を分割する基準割合となるのが法定相続分です。これらは法律で定められていますが、遺言書はこの法定相続よりも優先されます。

遺言書により、法定相続分とは異なる割合で相続させたり、法定相続人以外に財産を引き継いだりすることができるのです。

2.相続における遺言の効力と無効になるケース

遺言書には法律で定められた書式があり、不備があると無効になります。遺言が無効になるケースとは何があるのか、また、遺言書の効力についてご紹介します。

2-1.遺言の効力

法定相続分よりも優先される遺言書は、法定相続分とは異なる割合で相続させたり、法定相続人以外に財産を引き継がせたりすることができます。その他、記載されていることで効力を持つ遺言事項は法律により定められています。

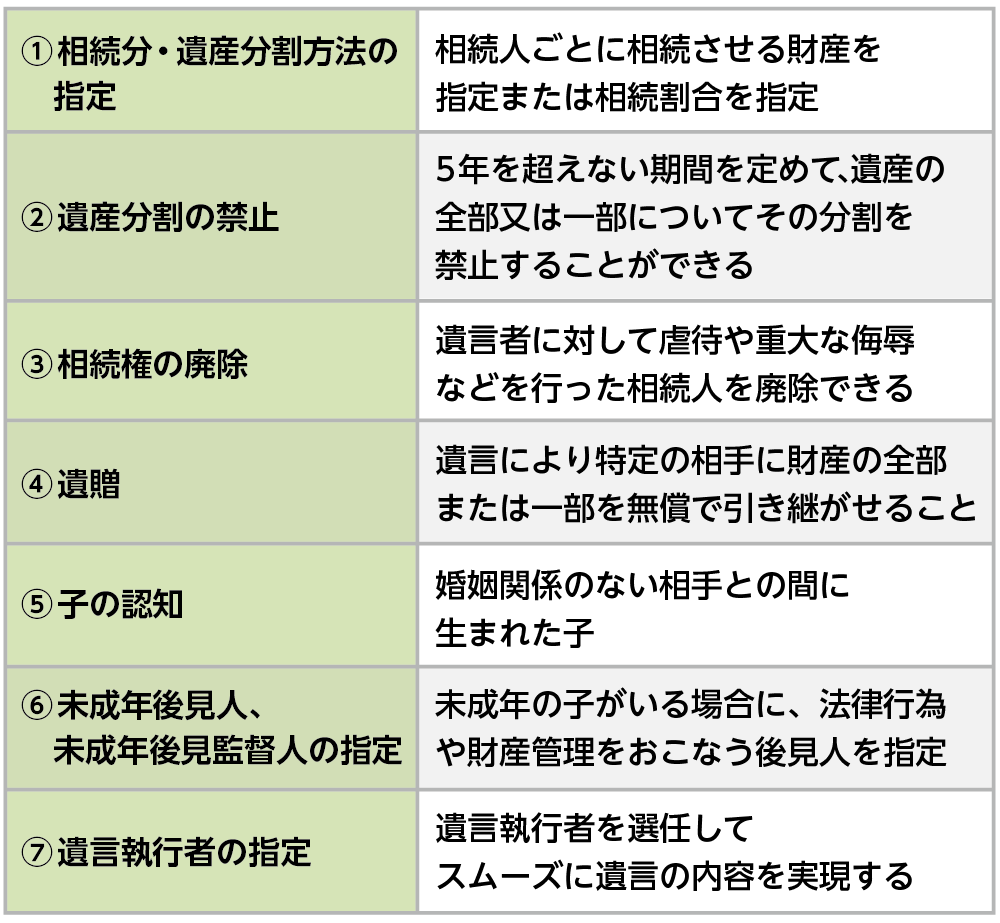

<遺言事項>

・相続に関する事項(表1-①~③)

・その他の財産処分に関する事項(表1-④)

・身分上の事項(表1-⑤、⑥)

・遺言の執行に関する事項(表1-⑦)

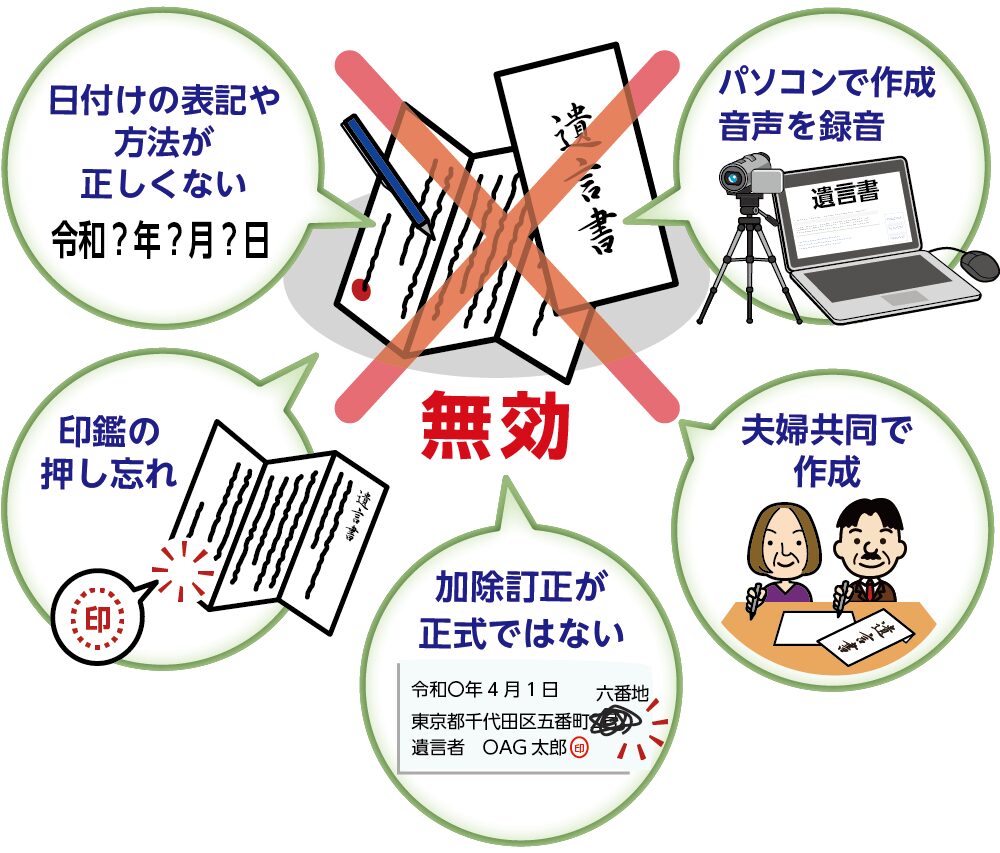

2-2.遺言が無効になるケース

遺言書が無効であるかどうかは、遺言書の書き方と遺言者に意思能力があったかどうかという2つのポイントで判断されます。

公正証書遺言は公証人が作成するので書き方の不備で無効になることはありません。自筆証書遺言は、遺言者が財産目録以外の全文を自筆で作成するため、書き方の不備により無効になる可能性があります。(法務局の保管制度を利用していた自筆証書遺言については、事前にチェックしてもらえますので書き方の不備で無効になることはありません。)

<自筆証書遺言が無効となるケース>

・パソコンで作成された文章や音声を録音したもの

・日付が無いもの、遡って書かれているもの

・署名押印が無いもの

・夫婦により共同で作成されたもの

・加筆、修正等が決められた方式でなされていない

※遺言書の効力について詳しくはこちらをご覧ください。

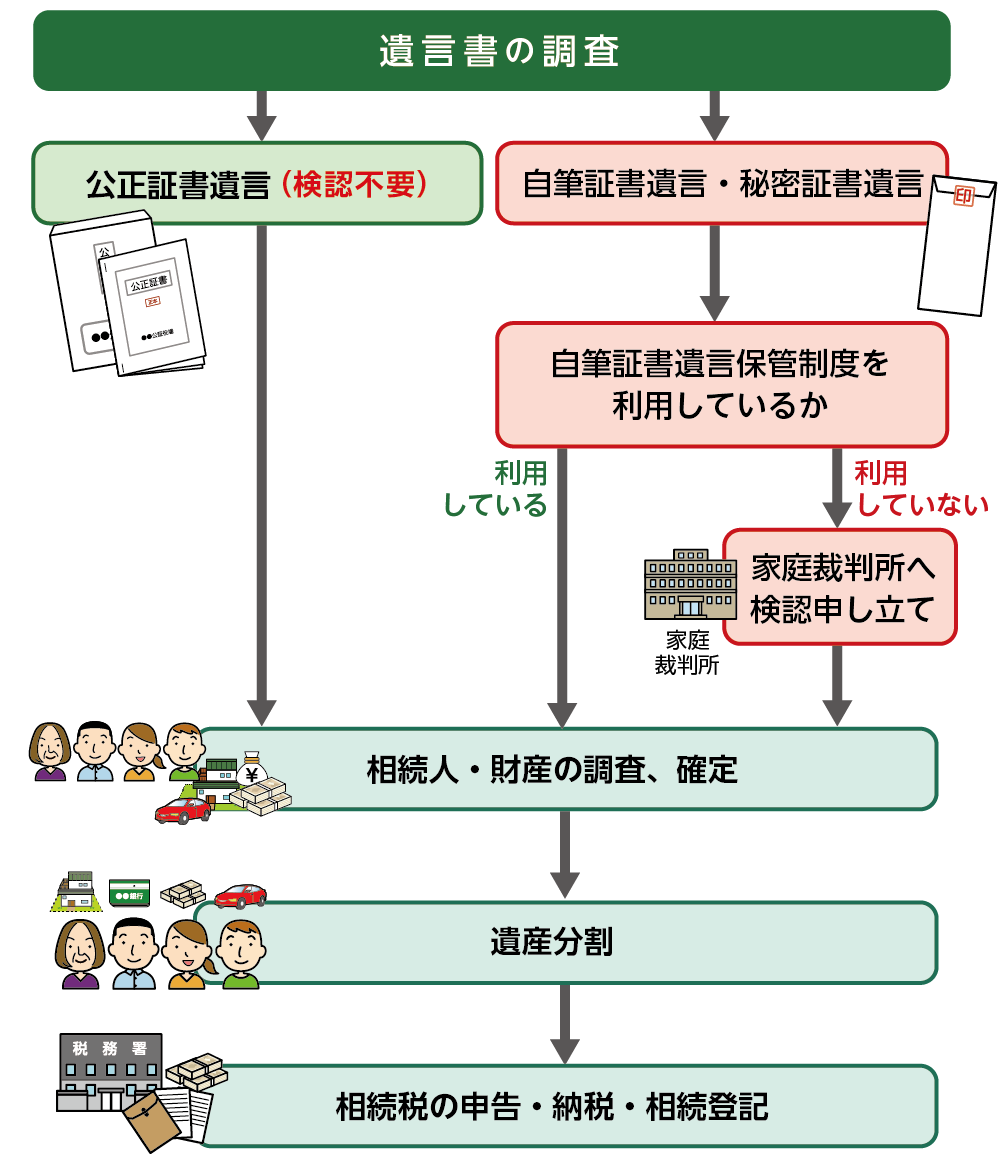

3.遺言書がある場合の相続手続きの流れ

遺言書がある場合の相続手続きの流れは次のようになります。

遺言書の種類などによっては、家庭裁判所での検認手続きが必要になります。相続人と亡くなられた方の財産を確定します。遺言執行者が遺言書により指定されていれば、その方が遺言の内容を実行して遺産分割などを行います。その後、遺産分割手続きを行い相続税の申告、納税、相続登記を行います。

1.遺言書の調査

2.相続人・財産の調査、確定

3.遺産分割

4.相続税の申告・納税・相続登記

3-1.遺言書の調査

亡くなられた方が遺言書を残している場合には、遺言書の存在を確認して必要な手続きを行います。

遺言書には大きく分けて公正証書遺言書と自筆証書遺言書、秘密証書遺言の3種類があります。

公正証書遺言は相続発生後の場合、法定相続人や遺言で指定された受遺者、遺言執行者といった利害関係人とそれらの代理人に限り、検索することができます。

自筆証書遺言とは、手書きで書かれた遺言書です。ご自宅に保存されていた場合には、家庭裁判所の検認手続きが必要になります。検認とは、遺言書の存在と内容の確認を家庭裁判所にて相続人立ち合いのもとに行われる手続きです。

ご自宅に保管する以外に、自筆証書遺言保管制度を利用すれば法務局で保管できるようになりました。自筆証書遺言書の原本、及び画像データにしたものが保管でき、この場合は家庭裁判所での検認手続きも不要です。

秘密証書遺言とは、遺言者本人が作成した遺言書を封印して公証役場に持参した物です。保管は遺言者本人が保管しているので、家庭裁判所での検認が必要になります。

|

遺言書の種類 |

手続き |

|

|

公正証書遺言 |

・公証役場で作成され、保管されている |

|

|

自筆証書遺言 |

<自筆証書遺言保管制度を利用> |

<それ以外の場合> |

|

秘密証書遺言 |

・自宅などに保管されている |

|

3-2.相続人、財産の調査・確定

亡くなられた方の相続人を確定するために、調査を行います。亡くなられた方の配偶者とお子さま、ご両親、ご兄弟と亡くなられた方の出生から亡くなられるまでの全ての戸籍謄本を役所より取り寄せて確認します。

亡くなられた方の財産についても全て調べます。預金や証券などのプラスの財産だけでなく、借金などのマイナスの財産も確認します。

※相続人の確認方法について詳しくはこちらをご覧ください

※相続財産の調査方法について詳しくはこちらをご覧くださ

3-3.相続税の申告・納税・相続登記

相続税の申告はすべての方に必要なわけではありません。遺産総額が相続税の基礎控除額(3,000万円+法定相続人の数×600万円)を超えるときに、相続税の申告が必要になります。

亡くなられたことを知った日の翌日から10ヶ月以内に申告、納税を行います。

また、相続または遺言による遺贈により不動産を引き継いだ方は、相続の開始かつ所有権を取得したことを知った日から3年以内に相続登記が必要です。

※相続税申告について詳しくはこちらをご覧ください。

※相続登記について詳しくはこちらをご覧ください。

4.遺言があった場合の相続に関する4つのQ&A

遺言書が残されていたが、その内容についてどのように対応したらよいかわからないというケースもあるでしょう。ここでは、よくある問題について回答します。

4-1.遺留分を侵害されている場合の対処法

遺留分とは、亡くなられた方の兄弟姉妹以外の相続人に認められた最低限相続できる財産の割合のことです。

例えば、遺言書に「全財産を長男に相続させる」という内容がかかれていた時、遺留分を侵害された相続人は、遺産を多く取得した相続人へ最低限相続できる相続割合である遺留分を請求することができます(遺留分侵害額請求)。遺産分割において、遺留分を請求する権利は、遺言書より優先されます。

4-2.遺言書に相続人以外の名前があった

遺言により特定の相手に財産の全部または一部を無償で引き継がせることができるのが遺贈です。遺贈により財産を譲る相手に制限はありません。遺言書の内容に従って、遺留分を侵害しない範囲で財産を引き継ぐ事ができます。

また、相続税には基礎控除という非課税枠があり、相続財産の総額が基礎控除を超える場合に課税されますが、一定の者が遺贈を受けた場合、相続人に遺贈するよりも相続税の負担が2割加算される事があります。

4-3.遺言の内容とは異なる相続をしたい

遺言書がある場合には、原則としてその内容に従い相続手続きを進めますが、相続人と受遺者全員の合意があれば、遺産分割協議で遺言の内容とは異なる遺産分割をすることができます。この時、遺言執行者が選任されている場合には遺言執行者の同意も必要です。

ただし、遺言書で「遺産分割の禁止」について言及されていた場合は、最大で相続開始より5年は遺言の内容とは異なる遺産分割協議を行うことはできません。

4-4.遺産分割協議後に遺言書が見つかった

原則として、遺産分割協議が整った後でも遺言書が見つかった場合には遺言が優先されます。しかし、相続人全員の合意があれば遺言の内容とは異なる相続をすることは可能ですので、既に遺産分割協議で決められた分割内容を成立させることはできます。この場合、遺言書の存在と内容を相続人全員が知っていることが必要です。そのため、検認手続きを行うなどして内容を相続人全員が確認できるようにすることが、後のトラブルを防ぐためにも大切です。

5.まとめ

遺言書がある場合には原則として、その内容に従い相続手続きを行います。遺言書がある場合、遺言書の種類により家庭裁判所の検認が必要になります。その後、相続人の確定、財産内容の確定、を行います。遺言書により遺言執行者が選任されている場合には、その方が遺言書の内容に従って相続手続きを進めていきます。

亡くなられたご家族が遺言書を残したが、どのように進めたらよいかわからない、内容に納得できないがどうしたらよいのか、など遺言と相続に関するご不明点等がございましたら、お近くの税理士にお気軽にご相談ください。