終身保険は相続税対策にオススメ!メリットと注意すべき保険の契約

- 相続税

「終身保険は相続税の相続税対策に有効なの?」

「相続税の対策に終身保険をどのように活用すればいいのだろうか」

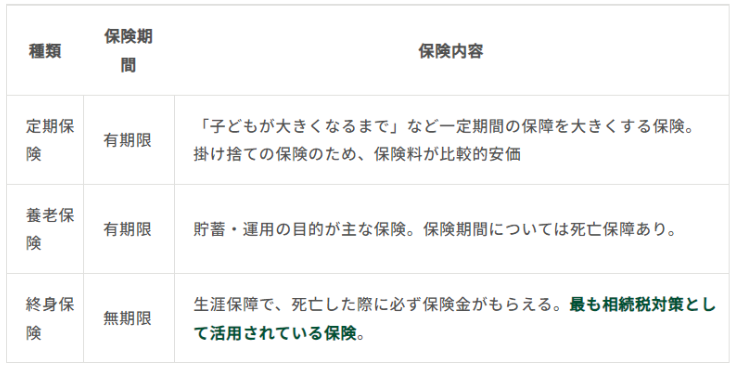

生命保険は、主に定期保険・養老保険・終身保険があります。

定期保険と養老保険は、保険期間が定まった保険です。終身保険は、保険期間がないため、一度契約すると亡くなるまでが保険期間となります。そのため、保険期間が過ぎたら保障がなくなる他の保険に比べて、終身保険は相続税対策にオススメです。

本記事では、生命保険で相続対策するメリットと注意すべき契約内容についてご説明します。生命保険で相続税対策を考えている方は、参考にしていただけると幸いです。

目次

1.終身保険は相続税対策にオススメ

生命保険は、主に定期保険、養老保険、終身保険の3つの種類があります。いずれの保険も、保険期間内に被保険者が亡くなられると死亡保険金が支払われます。

生命保険には、それぞれ目的があります。(図1参照)

終身保険は、保障と貯蓄性がありますので、相続が発生したとき、遺された方への生活保障ができます。満期がなく、亡くなられるまで安心して保障がある終身保険は、相続税対策に適しています。

2.生命保険で相続対策するメリット

終身保険を含む生命保険で相続税対策をするメリットは3つあります。

1つ目は、生命保険の非課税枠を利用できることです。この生命保険の非課税枠を活用することで、相続税対策ができます。

2つ目は、生命保険は、死亡保険金の受取人を指定できることです。3つ目は、死亡保険金は相続放棄しても受け取ることです。それぞれ詳しくご説明します。

2-1.生命保険の非課税枠が利用できる

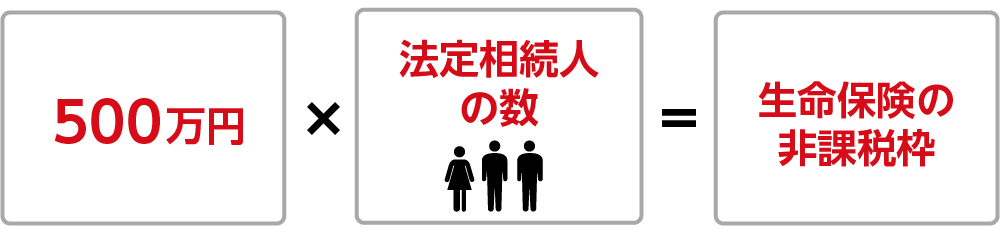

死亡保険金は、遺された方への生活保障という目的がありますので、一定の死亡保険金が非課税となります。

受取人が相続人の場合、生命保険の死亡保険金は、「500万×法定相続人の数」が非課税となります。相続人以外の方が死亡保険金を受け取る場合は、この非課税枠は利用できないので、注意しましょう。

図2:生命保険の非課税枠の計算式

2-2.受取人の固有の財産となる

生命保険の死亡保険金受取人は指定できます。死亡保険金は、受取人の固有の財産となりますので、遺産分割協議の対象外となります。他の相続人の意思と関係なく、受取人のものとなります。どなたか指定して財産を残したい時、遺産分割のトラブルを防ぐことができます。ただし、死亡保険金は、亡くなられたことをきっかけに受け取る「みなし相続財産」です。

「みなし相続財産」は、課税対象となります。受取人の固有の財産となり、遺産分割協議の対象外にはなりますが、2-1の非課税枠を超えた死亡保険金は、相続財産に含めて相続税額の計算をします。

2-3.死亡保険金は相続放棄しても受取れる

プラスの財産よりもマイナスの財産が多く、相続放棄をすると全ての財産を相続することができません。生命保険に加入し、死亡保険金で遺すと受取人固有の財産となり、相続放棄をしても、受取人は、死亡保険金を受け取ることができます。ただし、放棄をした場合は相続人ではなくなるため、2-1の非課税枠の適用を受けることができなくなってしまいます。

3.相続税対策ができる生命保険の契約内容

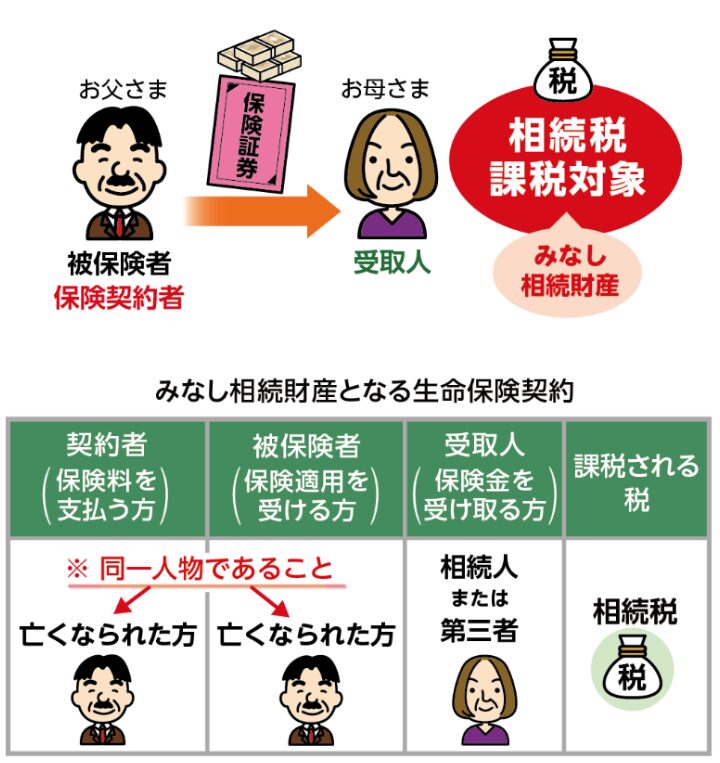

生命保険の死亡保険金は、亡くなられたことをきっかけに保険金を受け取る「みなし相続財産」として課税の対象になります。

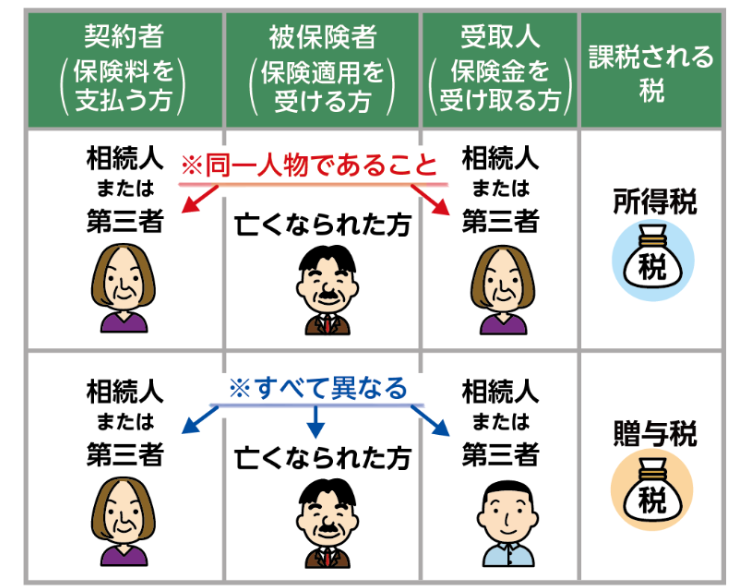

保険の契約内容によって、相続税・所得税・贈与税とかかる税金が異なります。

3-1.相続税の課税対象となる契約

相続税の課税対象となる契約は、契約者と被保険者両方が亡くなられた方の契約となります。相続税対策のために、終身保険に加入される場合は、保険契約者と被保険者に注意しましょう。

図3:相続税の対象となる保険契約

3-2.所得税・贈与税の課税対象となる契約

保険の契約内容が、保険契約者と保険金の受取人が同一人物である場合は、所得税の課税対象となります。保険契約者・被保険者・保険金受取人、それぞれ異なる場合、贈与税の課税対象となります。

図4:所得税と贈与税の課税対象となる生命保険契約

生命保険に加入の際は、契約者、被保険者、受取人に注意して、契約しましょう。

4.相続財産が相続税の基礎控除額を超えると税金がかかる

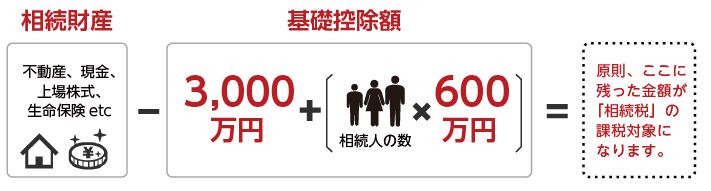

相続税の基礎控除額は「3,000万円+(法定相続人の数)×600万円」で求めます。

図5:相続税の基礎控除額の計算する式

図6:課税される相続財産の式

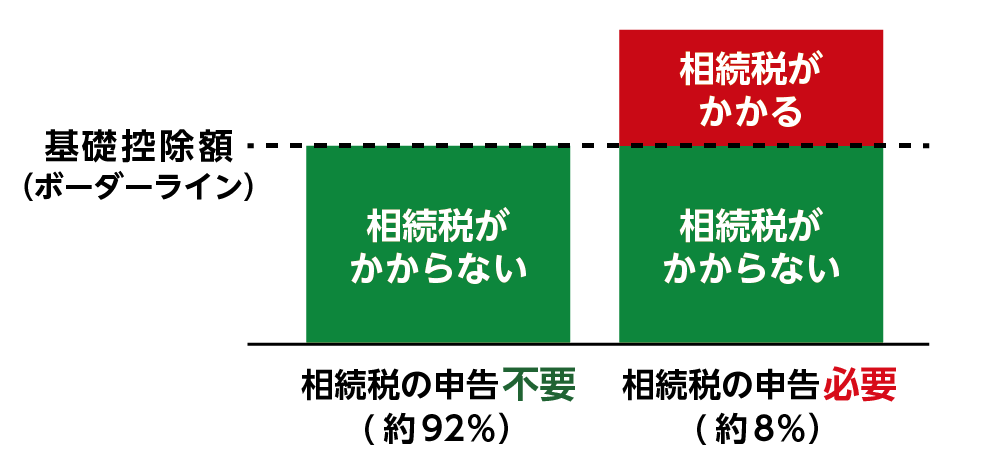

死亡保険金が、生命保険の非課税枠の「500万円×法定相続人の数」を超えた場合は、非課税枠を超えた分の生命保険の死亡保険金と現金や預貯金、不動産などの他の相続財産と合わせて、相続税の基礎控除額を超えると相続税がかかります。

相続税の基礎控除額を超えない場合は、相続税はかからず、申告も不要となります。引き継ぐ相続財産を整理し、相続税の課税の対象になるかならないかを確認しましょう。

図7:相続税のボーダーライン

5.まとめ

終身保険は、保証期間が一生続くことと貯蓄性があることから、相続税対策に適している保険です。

生命保険は、契約内容によって課税される税金が異なります。相続税の課税対象となる契約は、亡くなられた方が、契約者と被保険者である契約です。相続税対策で、生命保険加入を考えている場合は、契約内容に注意しましょう。

相続税の課税対象となる保険契約は、500万円×相続人の数の非課税枠があります。死亡保険金が、非課税枠内であれば、相続税はかかりません。非課税枠を超えた場合、超えた分を土地や現金などの財産に加えて、相続税の基礎控除(3,000万円×法定相続人の数×600万)を超えると相続税がかかる可能性があります。

相続税対策で、終身保険などの生命保険を考える場合は、保険だけでなく総合的に対策することが大切です。相続税対策を考えている場合は、一度相続に詳しい税理士にご相談されることオススメします。