未支給年金は相続財産にはならない!たとえ相続放棄しても受け取れる

- 相続手続き

「亡くなった日以後に振り込まれた年金って、相続財産として受け取ってしまってよいのかしら?」

「亡くなった父には借金あり、相続放棄の手続きをしようと思っていた矢先に、父の口座に年金が振り込まれてしまった。相続放棄ができなくなったらどうしよう・・・」

年金受給者の方が亡くなられた場合、まずは年金を止める手続きが必要となりますが、手続き前にすでに年金が振り込まれてしまった場合、「相続人が受け取ってよいの?」「相続放棄ができなくなるの?」「相続税がかかるのでは?」などの疑問が生じ、不安を感じていらっしゃると思います。

亡くなられた方が本来受け取るはずであった年金のことを「未支給年金」といいます。年金は後払いのため、必ず「未支給年金」は振り込まれる、もしくは、遺族の方が支給申請をすることになります。相続人の方が、この未支給年金を受け取ってしまったら、相続したことになってしまうのでしょうか。

本記事では、疑問を解決すべく、「未支給年金」について詳しくご説明したいと思います。国民年金だけでなく、企業年金・個人年金に加入されていた場合の相続における考え方ついても後述しますので、参考にしていただければと思います。

目次

1.未支給年金は相続財産ではない

年金は、受給者の方がご存命だった日の属する月までが支給の対象となり、偶数月に前月までの2ヶ月分が支払われます。未支給年金とは、受給者が亡くなられ、本来であれば受け取るはずの年金で、まだ支給されていなかった年金のことです。亡くなられた方と生計を同じくされていた遺族の方が受け取る(もしくは請求する)ことができます。

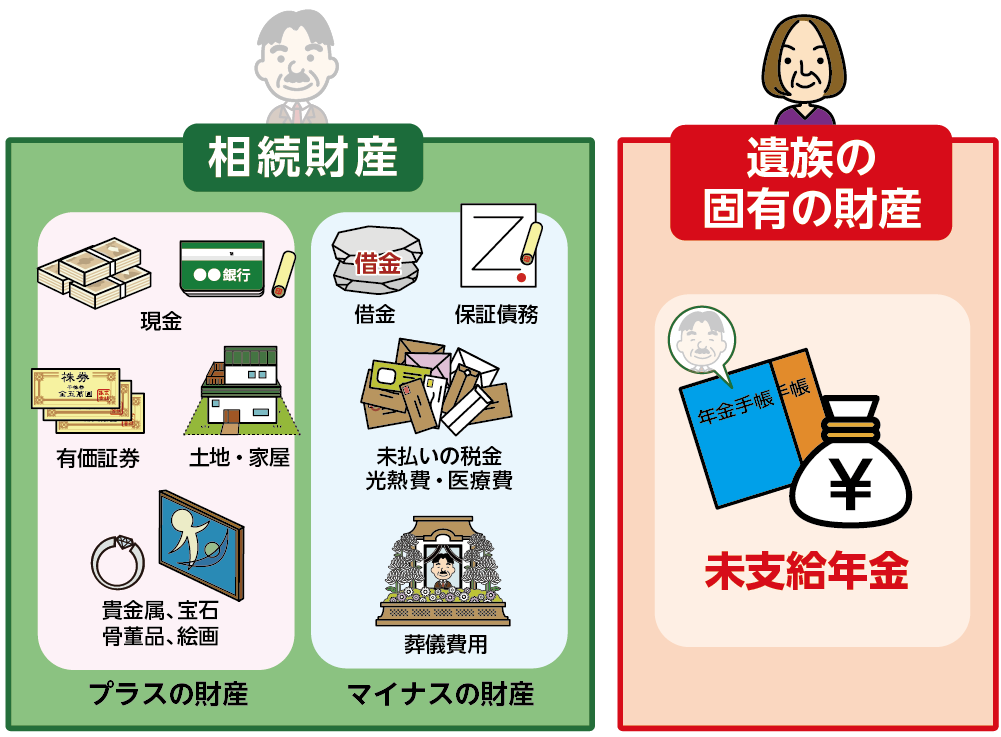

未支給年金については、遺族の方のその後生活保障のために役立てるべきものという考えにより、相続財産ではなく、受け取る方固有の財産(一時所得となる)として、未支給年金を請求できる権利が与えられることになります。

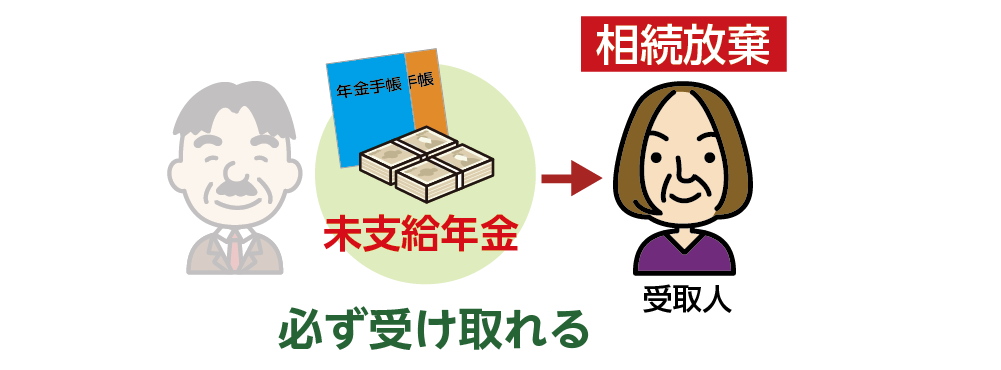

図1:未支給年金は相続財産ではない

2.未支給年金の請求手続き

未支給年金分の年金以外は、受け取ることができません。万が一、受け取ってしまった場合は、返す(返還)手続きをしなくてはならず、ややこしく手間がかかりますので、年金を止める手続きは早めにおこないましょう。

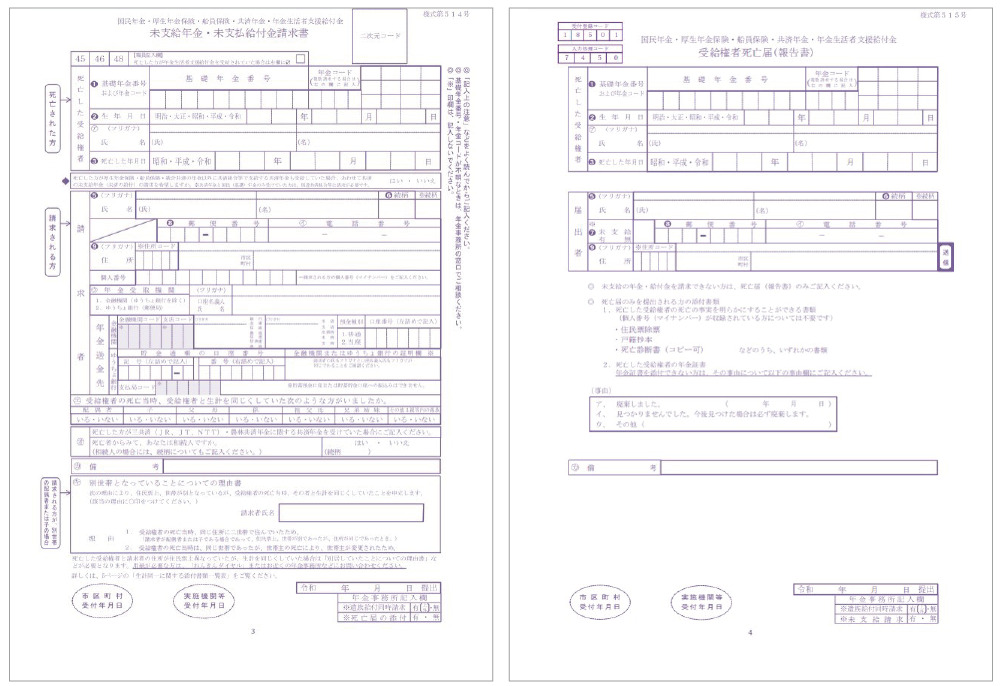

年金を止める手続きは、「受給権者死亡届(報告書)」という書類を記載するのですが、未支給年金の請求書類と複写式になっているので、両方の手続きを同時におこなうことができます。この届出をすることで、未支給年金以外の支給は停止されます。

届出をしない間に、未支給年金の支給日が到来してしまった場合は、次回の年金支給日までに「止める手続き」を急いでおこなってください。

図2:未支給年金請求書と受給権者死亡届は複写式なので同時に提出できる!

2-1.未支給年金が発生する2つのケース

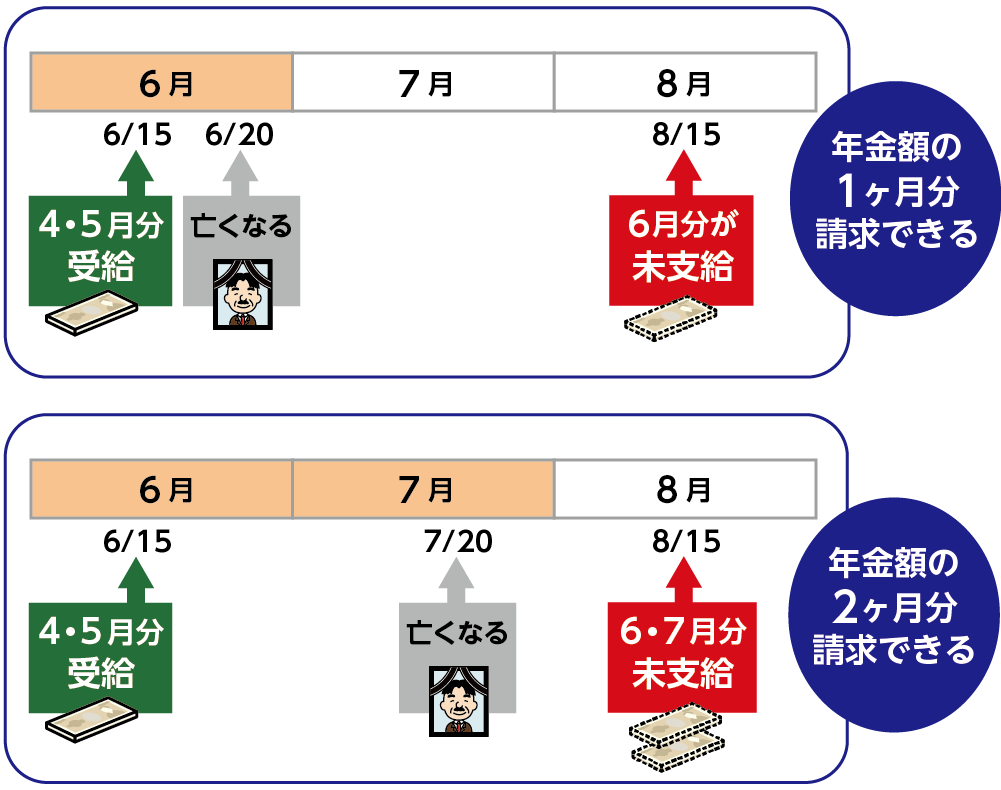

年金は偶数月の15日に前2ヶ月分が支払われ、亡くなられた月の分まで受け取ることができます。日割り計算はしません。後払いの形で支払われるため、年金を受給されていた方が亡くなられると、必ず未支給年金が発生することになります。

また、亡くなられた方が年金の受給資格期間を満たしていたのにも関わらず、年金を受給していなかった場合も、遺族の方が未支給年金を請求することができます。

たとえば65歳からもらえる年金を繰り下げ受給のため、請求していない方が亡くなられた場合、65歳到達月の翌月分以降の年金額を、未支給年金として、遺族の方が受け取れます。この場合、未支給年金の請求手続きとあわせて、亡くなられた方の年金請求の手続きが必要となります。

【未支給年金が発生する2つのケース】

①亡くなられた方が年金を受給していたときの未支給分

②亡くなられた方が年金の受給資格を持っていたが、請求手続きをせず

受け取っていなかった未支給分

図3:年金受給者が亡くなられたとき、必ず未支給年金が発生する

2-2.未支給年金を受け取れる遺族

未支給年金を請求することのできる方の範囲や順位を確認しましょう。未支給年金は、遺族の生活保障を目的としているため、配偶者は亡くなられた方と事実上婚姻関係と同様の事情にあった方(法定相続人ではない内縁の妻)も含むなど、相続とは異なるルールで定められています。

【未支給年金を受け取れる遺族と順位】

①配偶者

②子

③父母

④孫

⑤祖父母

⑥兄弟姉妹

⑦それ以外の3親等内の親族(おい、めい、叔父、叔母など)

※先順位の方がいる場合は、順番を飛ばして請求することはできません。同じ順位の方が複数いる場合は、代表して1人の方が請求し、その方に支払われることになります。

2-3.未支給年金請求の必要書類

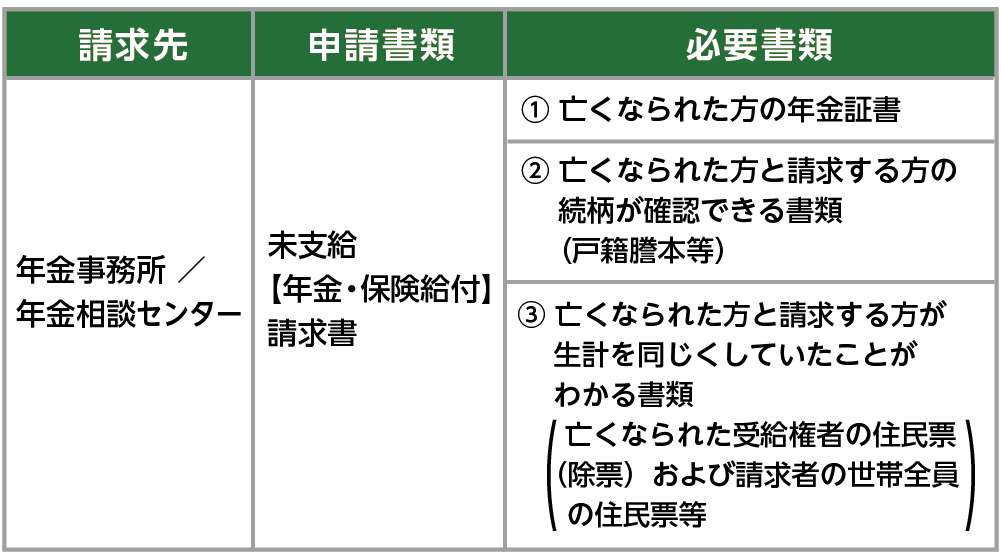

未支給年金請求の届出は、「未支給年金・未支払給付金請求書」という用紙を記載し、必要書類を添付して、年金事務所または年金相談センターへ提出します。

請求手続きをしないまま、5年が経過してしまうと、「時効」となり、請求権が失われ、未支給年金を受け取ることができなくなりますので、すみやかに手続きをおこないましょう。

表1:未支給年金請求の必要書類

3.未支給年金は相続放棄しても受け取れる

未支給年金は相続財産ではなく、遺族にみとめられた「年金受給権」という固有の権利となりますので、たとえ相続放棄をした方(これからする予定の方も)でも受け取ることができます。

図4:未支給年金は相続放棄をしても受け取れる

4.未支給年金は相続税の課税対象ではなく一時所得

未支給年金は、相続税の課税対象にはなりません。

未支給年金は、受け取った遺族の方の一時所得とみなされます。一時所得には、所得税がかからない50万円の特別控除があるため、他の一時所得と未支給年金を合わせて50万円以下であれば、所得税の確定申告をする必要はありません。

ただし、亡くなられた方が原則65歳から受給できる年金を請求せずに繰り下げの申請をしていた場合などは、遺族の方がまとまった金額の未支給年金を受け取る可能性があります。その場合は、確定申告が必要となる場合がありますので注意が必要です。

5.企業年金・個人年金は相続税の課税対象となる

企業年金・個人年金などの私的な年金は相続税の課税対象となります。

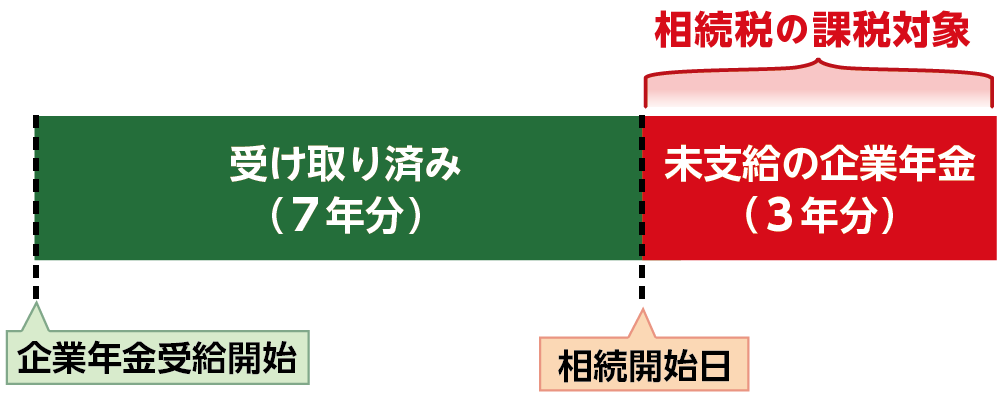

企業年金とは、退職金を年金形式で受け取る制度です。たとえば亡くなられた方が生前に退職して支給期間10年の企業年金制度を利用し、7年目に亡くなられてしまった場合、残り3年分の未支給の退職年金が発生します。この未支給分を受け取った場合は、相続財産となり、相続税の課税対象となります。

図5:未支給の退職金は相続税の課税対象

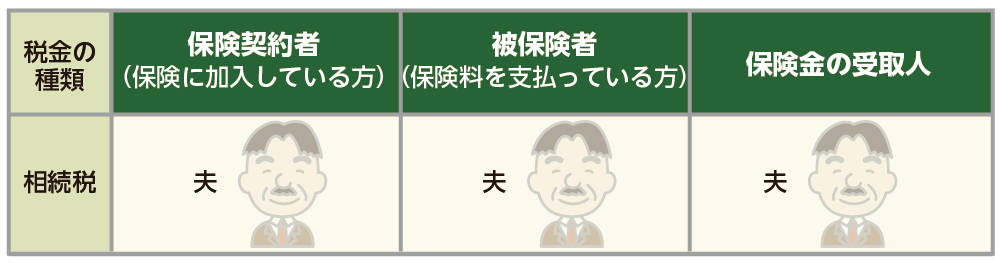

個人年金は、亡くなられた方が契約者(保険料負担者)、被保険者かつ受取人となっている年金保険契約で、その年金の支払保証期間内に亡くなられた場合に、遺族の方が残りの期間について年金を受け取ることができます。遺族の方が亡くなられた方の年金受給権を相続または遺贈により取得したものとみなされますので、こちらも相続財産となり、相続税の課税対象となります。

図6:相続税の課税対象となる契約パターン

6.まとめ

未支給年金は亡くなられた方の相続財産ではなく、遺族の方のその後の生活を守るために、請求権がみとめられた固有の財産となります。そのため、相続とは関係なく、たとえ相続放棄をしていても受け取ることができます。また、相続税の課税対象財産とはならず、遺族の方の一時所得となります。特別控除額の50万円を超える所得となるようであれば、確定申告をしなければならないので注意が必要です。

年金受給者の方が亡くなられたとき、未支給年金は必ず発生しますので、請求手続きと同時に年金をとめる手続きをすみやかにおこないましょう。年金を受給中に亡くなられた場合だけでなく、年金を繰り下げ受給とし、受給権があるのにまだ受け取っていなかった場合も、遺族の方が未支給年金として請求し、受け取ることができます。

未支給年金を受け取ることができる遺族の範囲は、相続における相続人の範囲とは異なっており、たとえ内縁関係であっても、生計を同じくしていれば、請求できる可能性があります。

私的年金の未支給分は相続財産となり、相続税の課税対象となります。企業年金は、亡くなられた方がお勤めだった会社に、個人年金は生命保険会社などに詳しい手続き方法などをお問い合わせください。