【2024年改正】タワマン節税はできなくなる?相続税評価 の計算方法を解説

- 相続税

「タワマン節税はもうできなくなると聞いたけど、どういうことかしら?」

「タワマンの相続税はどのくらい高くなるの?」

タワーマンション節税とは、購入価格(時価)と相続税評価額の価格差を利用した節税方法です。現在の問題点は、タワーマンションの相続税評価額が平均で購入価格(時価)の4割程度となっており、市場価格から6割も低くなっていることでした。

2024年の税制改正により、タワーマンションの相続税評価額は購入価格(時価)の6割以上になります。

本記事では、タワマン節税の概要と2024年税制改正後のマンションの相続税の評価方法について詳しくご説明いたします。マンションの相続税評価額の計算例も参考にしていただければと思います。

目次

1. タワマン節税とは相続税評価額が時価より低いことを利用した節税方法

タワーマンション節税とは、タワーマンションを購入することにより相続税の負担を抑える節税方法です。

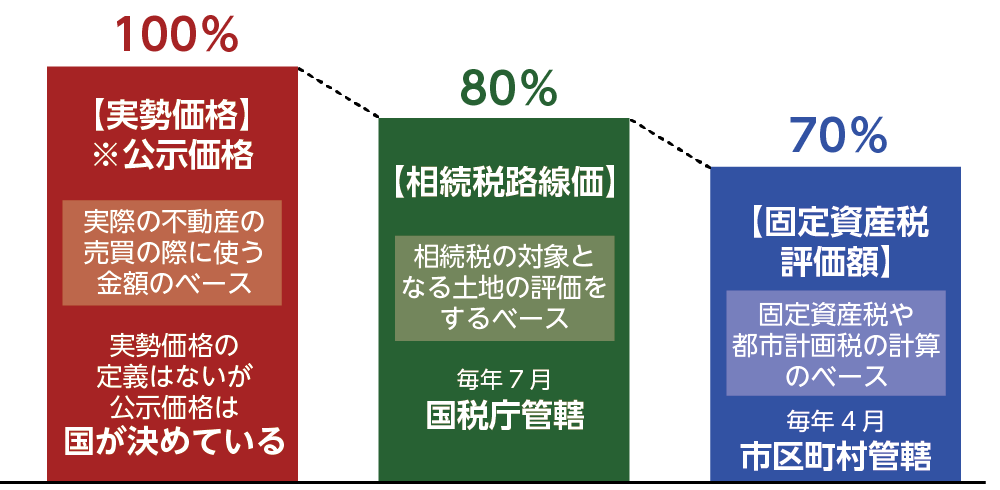

相続税を計算するときの基準となる相続税評価額は預貯金であれば相続開始時の残高となりますが、不動産(マンション)の場合は、時価の8割程度となることが一般的です。そのため、資産を現預金よりも不動産で所有する方が相続税の負担を抑えることができます。

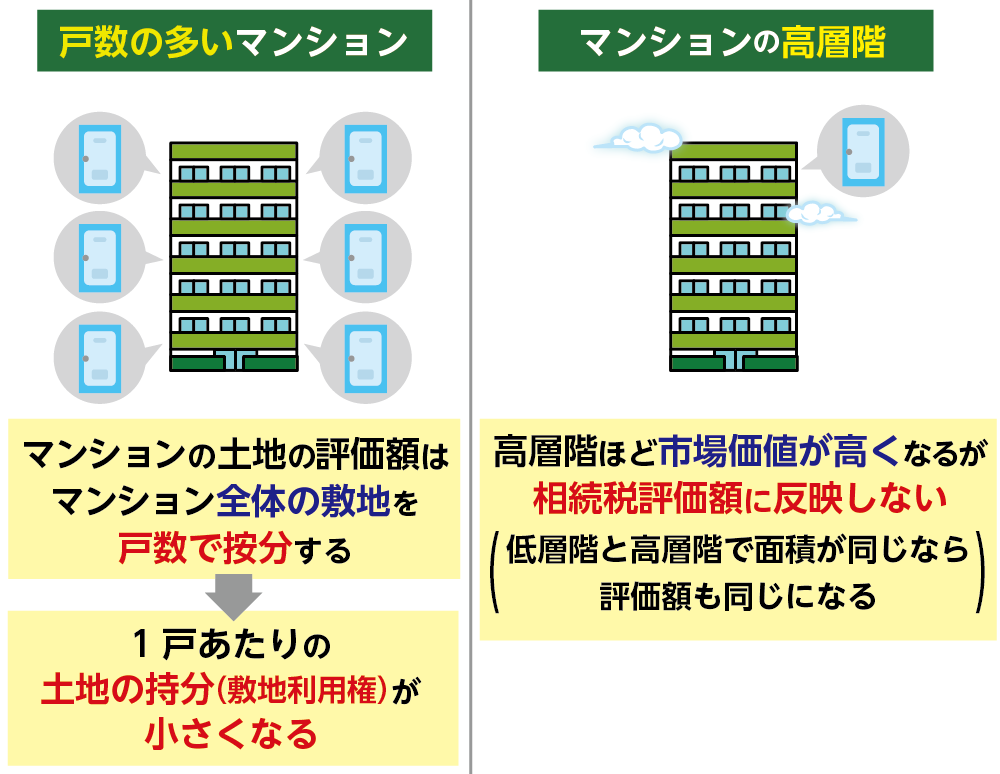

さらに、不動産の中でもタワーマンションが相続税の節税になる理由は下記2点です(図2参照)。

①マンションの土地の評価額は、マンション全体の敷地を戸数で按分するため、戸数の多いタワーマンションの場合、1戸あたりの敷地利用権が小さくなります。そのため、タワマン高層階の相続税評価額は同じエリアの土地付き一戸建てや低層マンションより低くなります。

②高層階ほど市場価値が高くなりますが相続税評価額に反映されません。敷地持分が小さい場合、立地が良くても評価額が低く計算されます。

このように時価と相続税評価額の乖離が問題となっており、マンションの相続税評価方法が2024年より改正されました。改正後の評価額は、令和6年1月1日以降に相続・贈与で取得したマンションに対して適用されます。

2. 【2024年改正】マンションの相続税評価方法

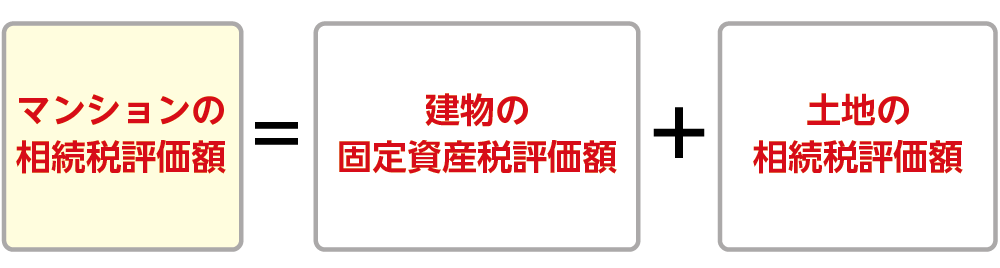

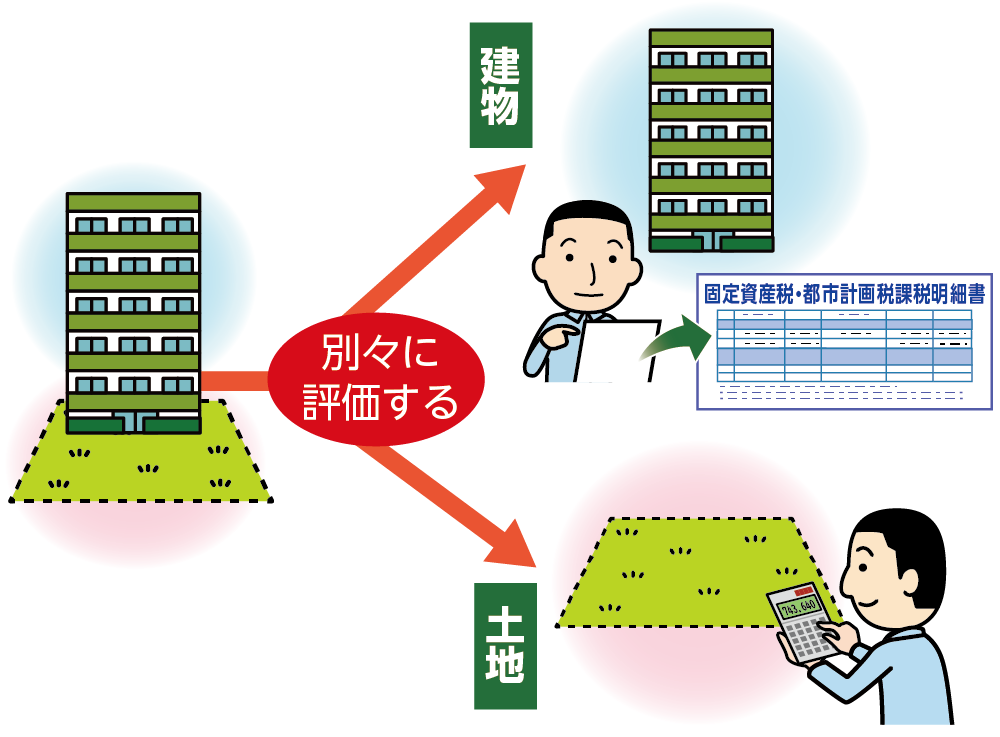

マンションを相続した場合、相続税を計算するときの基準となる相続税評価額は、建物と土地それぞれに分けて算出します。

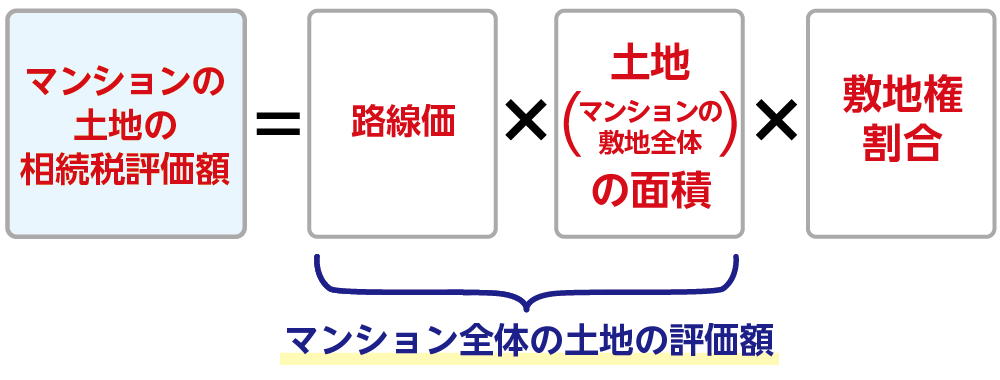

マンションの建物の相続税評価額は固定資産税評価額と同じです。固定資産税評価額は毎年4月頃に市区町村から送付される固定資産税納税通知書の課税明細書で確認できます。マンションの土地の相続税評価額は路線価方式で算出します。

2-1.マンションの評価額を最低でも時価の6割になるように補正

2024年の改正の目的は、マンションの相続税評価額と時価の価格差を小さくすることです。マンションの相続税評価額が時価の6割未満になっている場合は6割に引き上げます。マンションの相続税評価額が高くなると相続税額も増えることになります。

2-2.マンションの評価額と時価の差はタワマン高層階ほど大きくなる

タワマン高層階は、眺望や日当たりがよく希少性が高いため時価が高くなります。そのため、マンションの相続税評価額と時価の乖離も大きくなります。改正後のマンションの相続税評価額は築年数、総階数、所在階、敷地持分狭小度を加味した「評価乖離率」を用いて計算します(3章参照)。

3. 【2024年改正】マンションの相続税評価額の計算方法4STEP

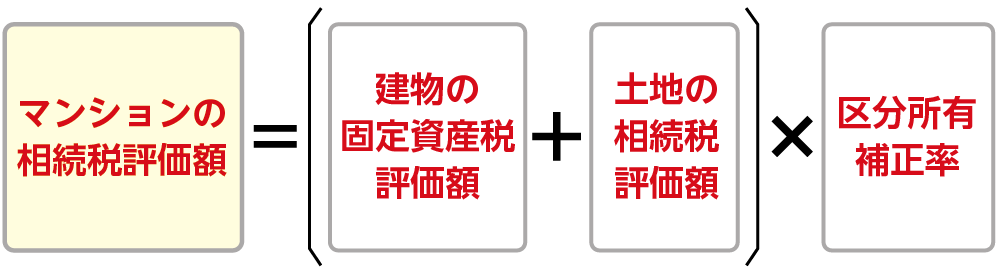

2024年からのマンションの相続税評価方法は、これまでと同様にマンションの相続税評価額(建物の固定資産税評価額+土地の相続税評価額)を算出したのち、区分所有補正率を乗じて価格を補正します。

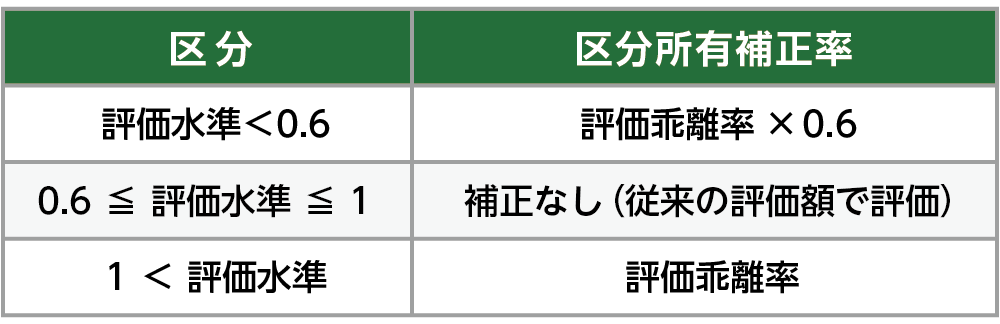

区分所有補正率はマンションの評価水準に応じて決まります。タワマン高層階でマンションの評価水準が0.6より小さければ区分所有補正率は「評価乖離率×0.6」になります。

評価水準は評価乖離率の逆数となることから、マンションの相続税評価額の計算はまず評価乖離率を求めなければなりません。STEP1から順番に4STEPで計算します。

STEP1:評価乖離率

STEP2:評価水準

STEP3:区分所有補正率

STEP4:マンションの相続税評価額

3-1.STEP1:評価乖離率

マンションの相続税評価額と時価の差を示す評価乖離率を算出します。下記①~④の4つの指標を使います。

(評価乖離率の計算式)

評価乖離率=①+②+③+④+3.220

①築年数(1年未満のマンションは1年とする)×▲0.033

②総階数(地価は除く)÷33×0.239(小数点以下第4位切捨て)

③所在する階×0.018

④敷地持分狭小度×▲1.195

敷地持分狭小度=敷地利用権の面積(小数点以下第3位切り上げ)÷専有部分の面積

3-2.STEP2:評価水準

評価水準は1を評価乖離率で除して求めます。

(評価水準の計算式)

評価水準=1÷評価乖離率

3-3.STEP3:区分所有補正率

区分所有補正率は評価水準により異なります。区分所有補正率を適用してマンションの相続税評価額の補正が必要となるのは、評価水準が「0.6未満」あるいは「1超」の場合です。

評価水準が「0.6未満」の場合には相続税評価額が時価の6割になるように引き上げます。評価水準が「0.6以上1以下」の場合は補正せず、従来の相続税評価額になります。評価水準が「1超」の場合は相続税評価額が時価を超えているということになりますので、適正額まで引き下げます。

3-4.STEP4:マンションの相続税評価額

マンションの相続税評価額は、従来のマンションの相続税評価額に区分所有補正率を乗じて算出します。タワマン高層階の時価を6割に引き上げる2024年改正後のマンションの相続税評価額の計算式は下記の通りです。

マンションの相続税評価額=(建物の固定資産税評価額+土地の相続税評価額)×評価乖離率×0.6

4. タワーマンションの相続税評価額の計算例

(事例)お父さまが亡くなり、お母さまが相続した場合

土地の路線価:30万円

地積:20,000㎡

建物の固定資産税評価額:3,000万円

建物の築年数:10年

マンションの総階数:33階

所有するマンションの階数:10階

マンション1棟の敷地面積:10,000㎡

専有登記床面積:50㎡

敷地権割合:2,000,000分の10,000

・建物の相続税評価額:3,000万円

・土地の相続税評価額:600万円

路線価30万円×地積20,000㎡×敷地権割合10,000/2,000,000=3,000万円

配偶者が相続するので小規模宅地等の特例を適用して評価額を80%減額:3,000万円×(1-0.8)=600万円

マンションの相続税評価額=建物の相続税評価額3,000万円+土地の相続税評価額600万円=3,600万円

(補正)

①築年数10年×▲0.033=▲0.33

②総階数33階÷33×0.239=0.239

③所在する階10階×0.018=0.18

④敷地持分狭小度(敷地利用権の面積(小数点以下第3位切り上げ)÷専有部分の面積)

=マンション1棟の敷地面積10,000㎡×敷地権割合10,000/2,000,000÷専有登記床面積50㎡×▲1.195

=▲1.195

⑤評価乖離率:①+②+③+④+3.220=2.114

評価水準:1÷評価乖離率2.114=0.47303<0.6

マンションの相続税評価額3,600万円×評価乖離率2.114×0.6=4566.2万円(百円未満切捨て)

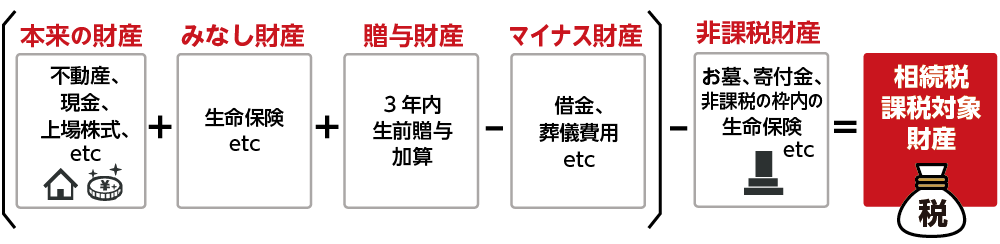

5. 相続税はマンションの相続税評価額だけで計算できない

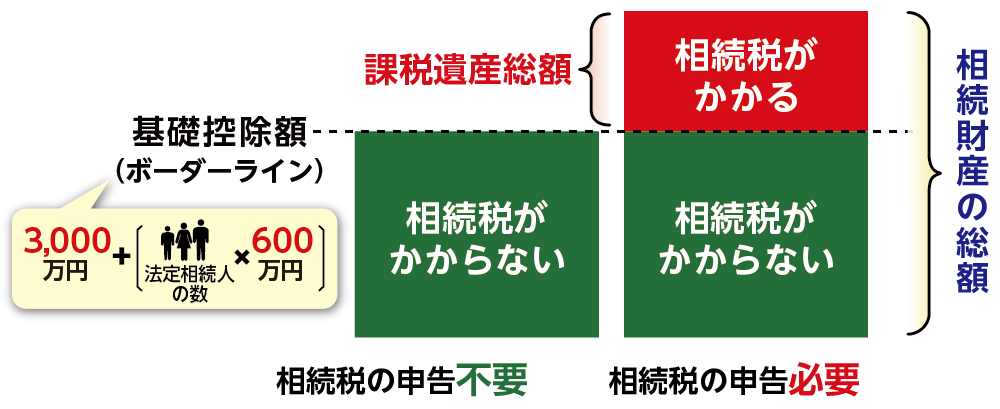

相続税は課税対象の遺産総額から相続税の基礎控除額(3,000万円+(法定相続人の数×600万円)を差し引いた金額に対して課税されます(課税遺産総額)。つまり、マンションの相続税評価額だけで相続税額を計算することはできません。課税遺産総額はマンションの相続税評価額を含む相続財産をすべて評価する必要があります。

図7:相続税は相続財産の総額が基礎控除額を超えるときにかかる

6.まとめ

2024年税制改正により、マンションの相続税評価額の計算方法が見直されました。タワーマンションの相続税評価額と時価の価格差による過度な節税を是正する目的です。

新しい評価方法は、マンションの相続税評価額が時価の6割に満たない場合は6割程度に引き上げます。そのため、タワマン節税の効果は少なくなりますが、資産を預貯金で保有するより評価を下げることはできるといえます。

相続対策はマンションだけでなく、資産全体を把握して総合的に行うことが大切です。タワマンを所有している場合は相続税のシミュレーションをすることをおススメいたします。ご自身に適した対策を選択するために、相続に強い税理士に相談されるとよいでしょう。