生命保険金の税金は契約パターンで大きく異なる!有利な契約に変更を

- 相続手続き

「生命保険金を受け取ったら税金がかかるのかしら…。」

「生命保険金の税金の支払いを最小限にしたいわ。」

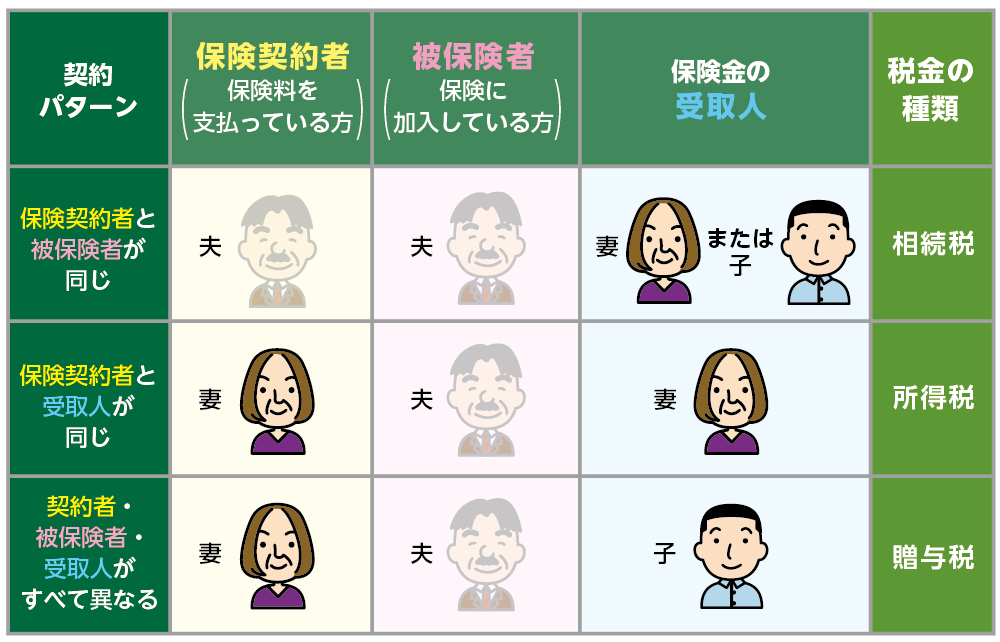

生命保険金は、相続税・所得税・贈与税の課税対象になります。どの税金を支払うかは「保険契約者・被保険者・保険金の受取人」の契約パターンにより異なります。

本記事では、生命保険金に相続税・所得税・贈与税がかかるそれぞれの契約パターンと課税対象額の計算方法を詳しくご説明いたします。

生命保険に加入したい、あるいは契約内容を見直したい方に向けて、税金対策のためにはどのように契約したらよいのかについて参考にしていただければと思います。

目次

1.生命保険金の税金は「契約者・被保険者・受取人」が誰かで決まる

生命保険金を受け取った場合の税金の種類は、保険契約者(保険料を支払っている方)、被保険者(保険の対象の方)、受取人の関係により決まります。

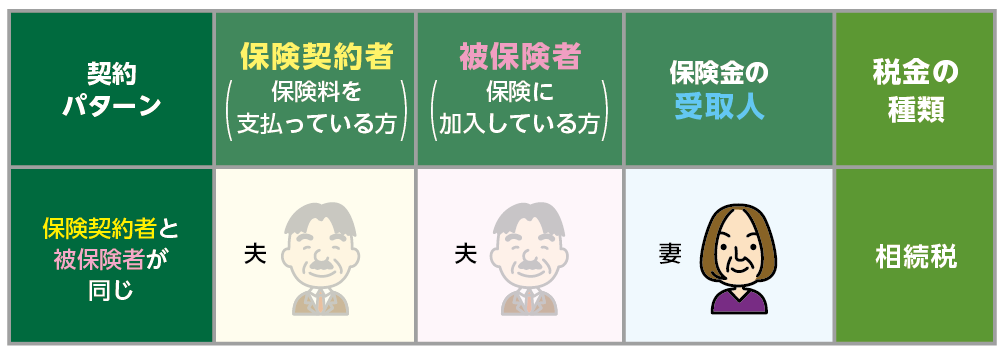

「相続税」が課税されるのは、保険契約者と被保険者が同じ方の場合です。お父さまがご自身を被保険者にして契約し、受取人を奥さまあるいはお子さんにするケースなどです。

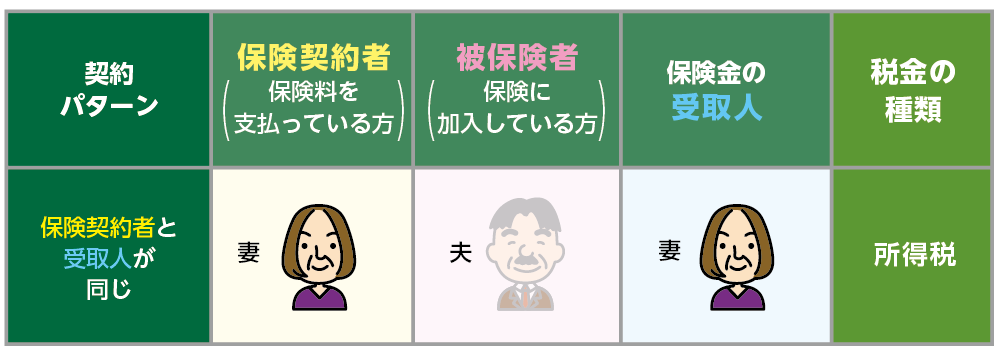

「所得税」が課税されるのは、保険契約者と受取人が同じ方の場合です。奥さまがだんな様を被保険者、奥さまを受取人にして契約するケースなどです。

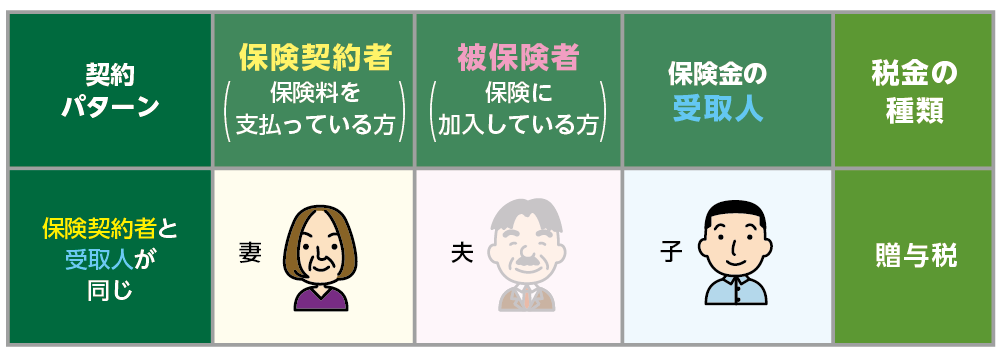

「贈与税」が課税されるのは、保険契約者、被保険者、受取人がすべて違う方の場合です。奥さまがだんな様を被保険者にしてお子さんを受取人にして契約するケースなどです。

表1:生命保険金にかかる税金は契約パターンで決まる

2.【生命保険金の税金】相続税・所得税・贈与税の課税対象額はいくら?

契約パターンにより、相続税、所得税、贈与税の3種類のいずれかが課税されます(1章)。税額が異なりますので、比較の上、税金面で有利な契約パターンを選択したいですよね。生命保険金を受け取った時に相続税、所得税、贈与税がそれぞれいくら課税されるのかを具体例で確認しましょう。

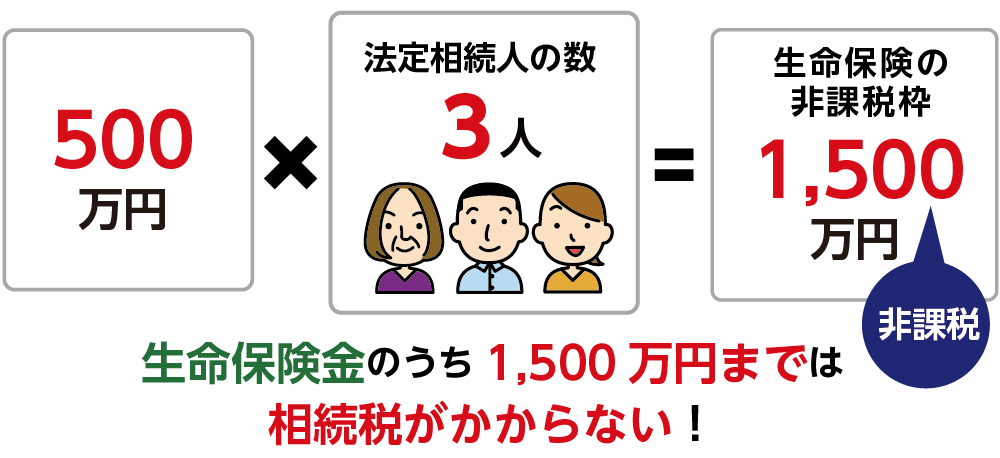

2-1.相続税:生命保険金の非課税枠を超える部分にかかる

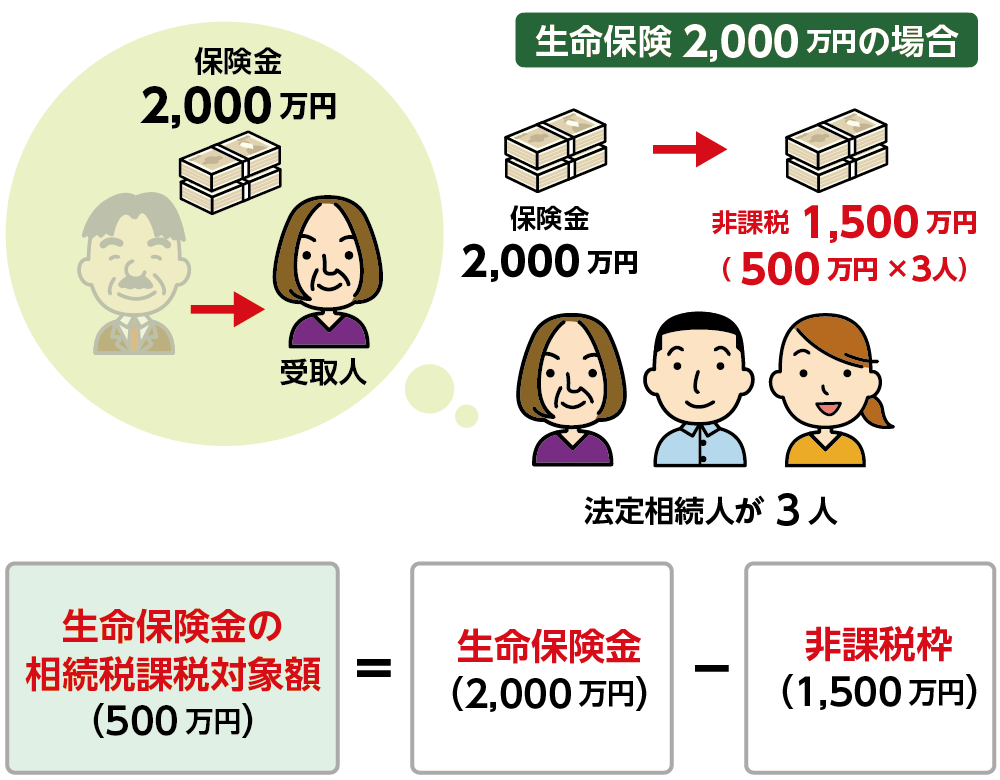

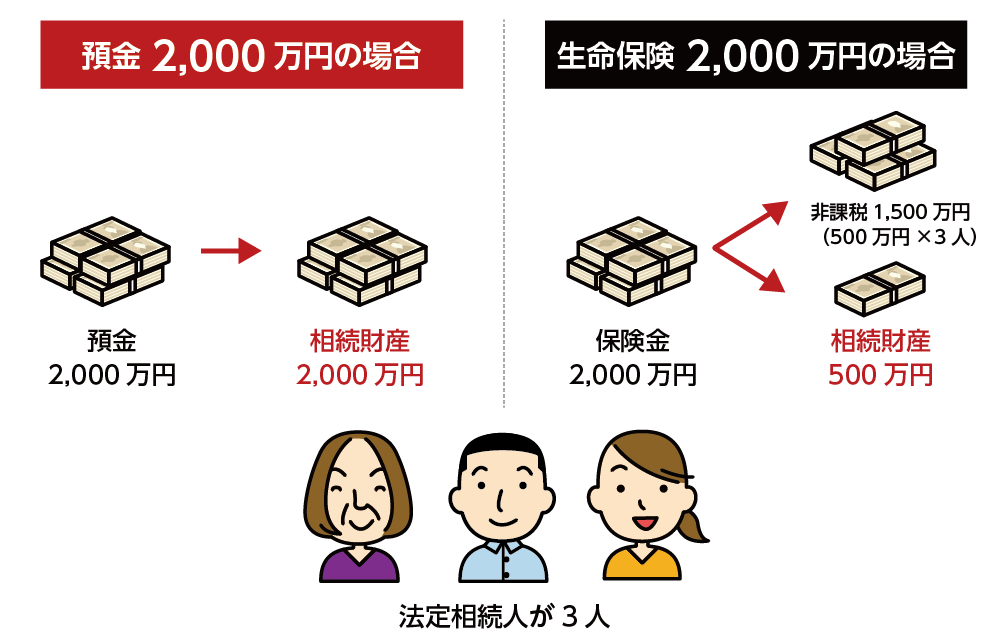

生命保険金の契約者と被保険者が同じ方で受取人が相続人のとき、「相続人の数×500万円」の非課税枠を適用できます。生命保険金の相続税の課税対象額は、生命保険金として受け取った金額から非課税金額を差し引いた額となります。

事例①:相続税がかかる契約パターン

契約パターン:契約者=被保険者→お父さま、受取人→お母さま

生命保険金:2,000万円

相続人:お母さま、長男、長女の3人

生命保険の非課税枠:500万円×3人=1,500万円

生命保険の相続税の課税対象額:2,000万円-1,500万円=500万円

図1:生命保険金の相続税の非課税枠

図2:生命保険金の相続税の課税対象額の計算方法

2-2.所得税:一時金で受け取った生命保険金にかかる

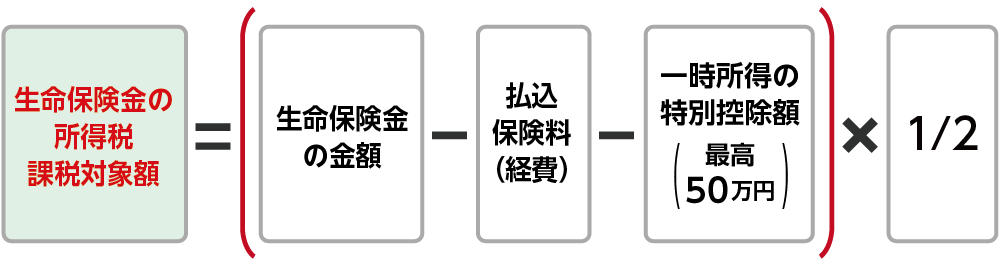

所得税は、契約者と受取人が同じ方の場合で、受け取った生命保険金が支払い済みの保険料を上回ったときにかかります。一時金として受け取った生命保険金は「一時所得」とみなされ、一時所得は特別控除額50万円を差し引くことができます。生命保険金の所得税の課税対象額は、受け取った生命保険金の金額から払込保険料と特別控除額50万円を差し引いた金額の1/2となります。

図3:生命保険金の所得税の課税対象額の計算方法

事例②:所得税がかかる契約パターン

契約パターン:契約者=受取人→お母さま、被保険者→お父さま

生命保険金:2,000万円

相続人:お母さま、長男、長女の3人

払込保険料:200万円

生命保険の所得税の課税対象額:(2,000万円-200万円-50万円)×1/2=875万円

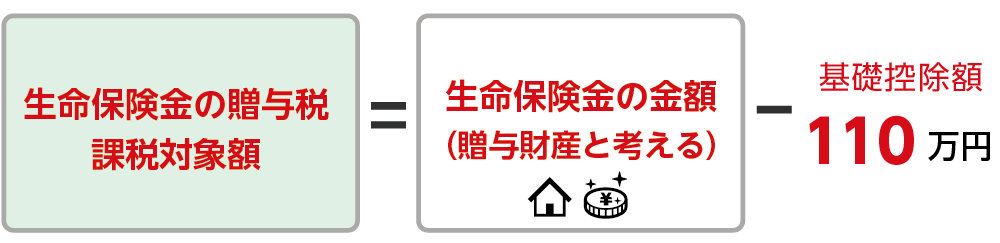

2-3.贈与税:年間110万円の基礎控除額を超える部分にかかる

保険契約者、被保険者、受取人がすべて異なる場合は、保険料を負担している契約者から受取人への贈与とみなされます。受け取った生命保険金は贈与財産と考えます。生命保険金の贈与税の課税対象額は、生命保険金の金額から贈与税の基礎控除額110万円を差し引いた金額になります。

図4:生命保険金の贈与税の課税対象額の計算方法

事例③:贈与税がかかる契約パターン

契約パターン:契約者→お母さま、被保険者→お父さま、受取人→長男

生命保険金:2,000万円

相続人:お母さま、長男、長女の3人

生命保険の贈与税の課税対象額:2,000万円-110万円=1,890万円

3.相続税がかかる契約パターンがお得!

2章の事例から、2,000万円の生命保険金を受け取った場合の課税対象額は、相続税500万円、所得税875万円、贈与税1,890万円となり、相続税の契約パターンが有利になることが分かります。

さらに相続税の制度には基礎控除や相続税を軽減できる特例があり、相続税が0円になるケースがあります。相続税対策で生命保険金の契約をしたい方に向けて、最適な契約パターンについて解説いたします。

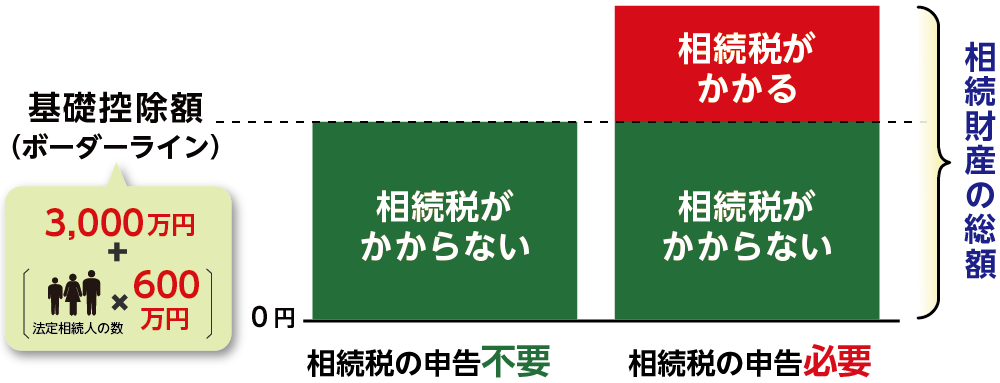

3-1.相続税は遺産総額が基礎控除額以下ならかからない

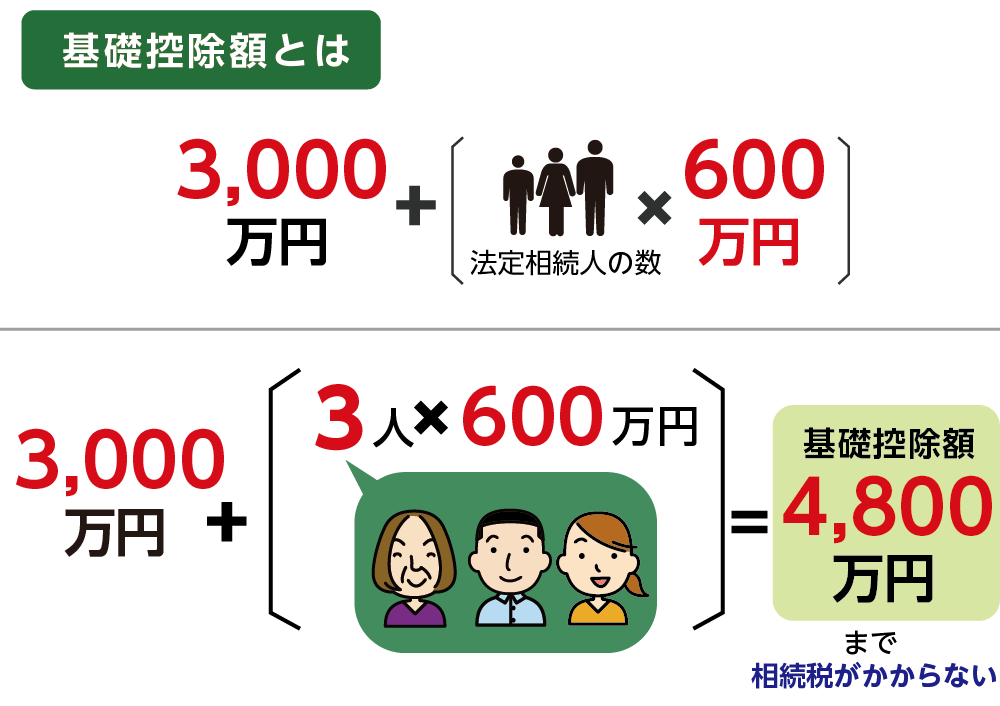

相続税には、相続財産のうち一定金額まで相続税がかからない「基礎控除」があります。生命保険金を含む相続財産の総額が基礎控除額(3,000万円+(相続人の数×600万円))以下であれば相続税がかかりません。たとえば、お父さまが亡くなられて相続人がお母さま、長男、長女の3人の場合、基礎控除額は4,800万円になります。

図5:相続税の基礎控除額

図6:相続税の基礎控除額以下であれば相続税はかからない

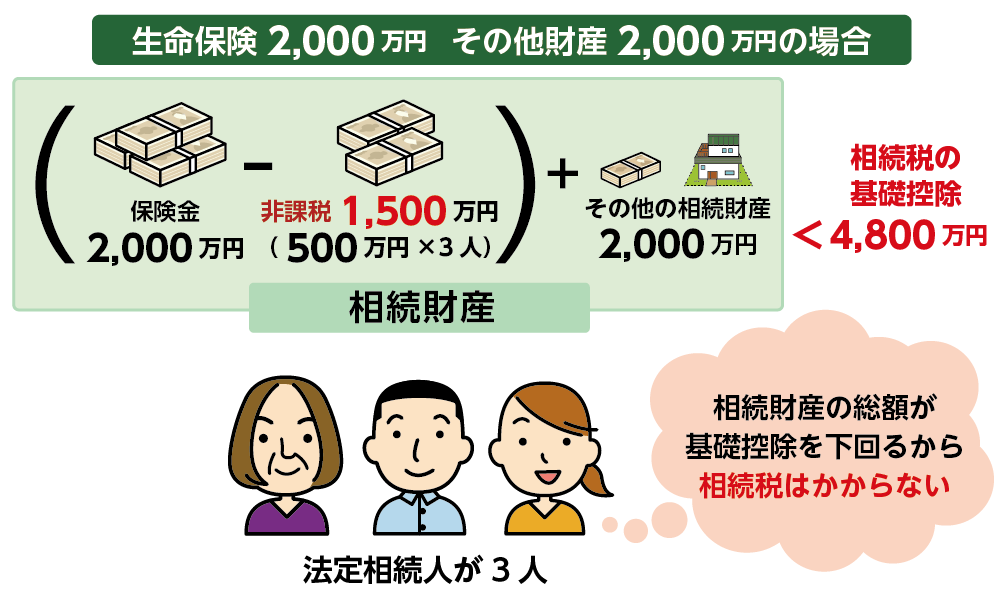

事例④:生命保険金2,000万円を受け取って相続税がかからないケース

契約パターン:契約者=被保険者→お父さま、受取人→お母さま

生命保険金:2,000万円

その他の財産:2,000万円

相続人:お母さま、長男、長女の3人

生命保険の非課税枠:500万円×3人=1,500万円

生命保険の相続税の課税対象額:2,000万円-1,500万円=500万円(2-1参照)

相続財産の総額:生命保険の課税対象額500万円+その他の財産2,000万円=2,500万円

相続人が3人の場合の基礎控除額:3,000万円+3人×600万円=4,800万円

相続財産の総額が基礎控除額以下なので相続税はかかりません。

図7:相続財産の合計が基礎控除額以下のため相続税がかからない例

3-2.相続税の税額を軽減できる特例を利用して0円になることがある

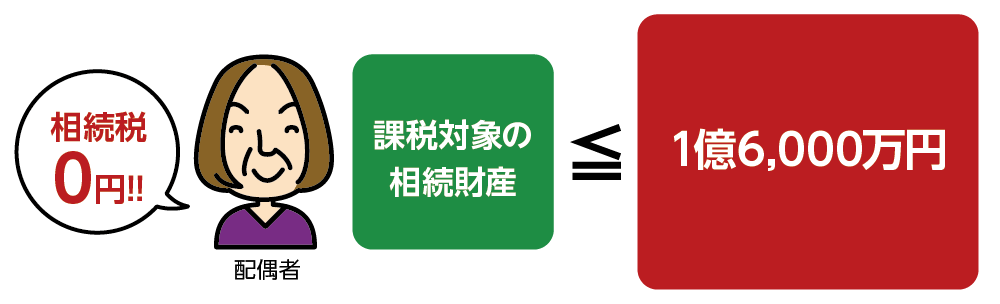

相続税には、「配偶者の税額軽減」と「小規模宅地等の特例」という税額を軽減できる特例があります。「配偶者の税額軽減」とは、亡くなられた方の配偶者が取得した相続財産の金額が、1億6,000万円または法定相続分のいずれか多い金額まで相続税がかからないという制度です。

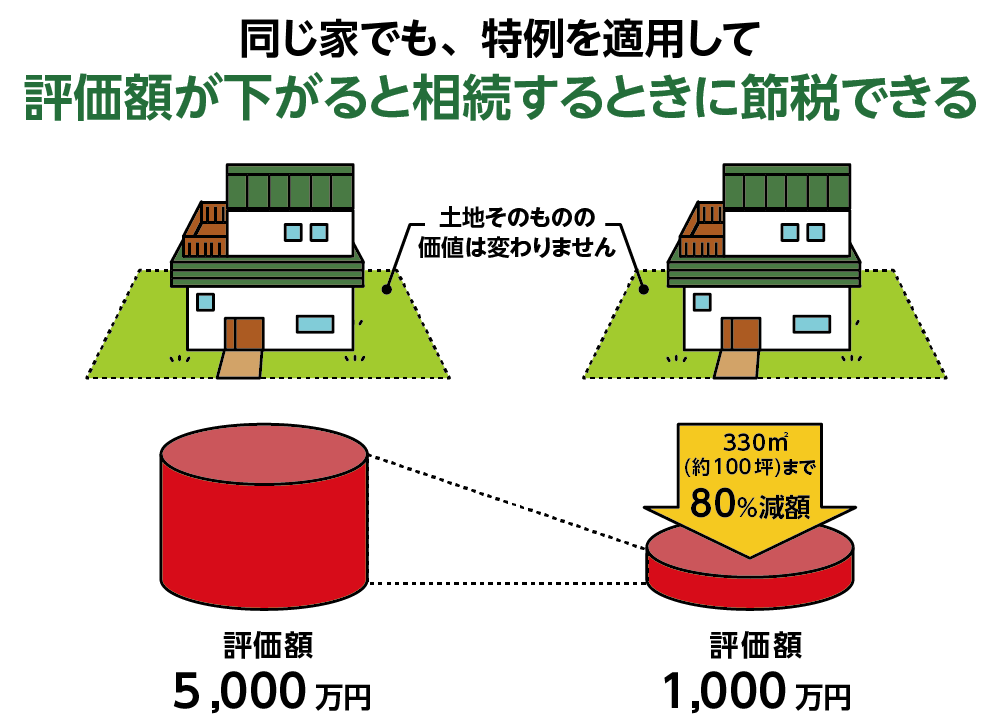

また、「小規模宅地等の特例」は、亡くなられた方のご自宅の土地を配偶者あるいは一定の条件を満たす同居のご家族などが相続する場合は、相続税を計算するときの土地の評価額を最大80%減額することができる制度です。

事例⑤:「小規模宅地等の特例」を適用して相続税がかからないケース

契約パターン:契約者=被保険者→お父さま、受取人→お母さま

生命保険金:2,000万円

ご自宅の土地:5,000万円、その他の財産2,000万円

相続人:お母さま、長男、長女の3人

生命保険の非課税枠:500万円×3人=1,500万円

生命保険の相続税の課税対象額:2,000万円-1,500万円=500万円(2-1参照)

小規模宅地等の特例を適用後のご自宅の土地の評価額:5,000万円×(1-0.8)=1,000万円

相続財産の総額:生命保険の課税対象額500万円+ご自宅の土地の評価額1,000万円+その他の財産2,000万円=3,500万円

相続人が3人の場合の基礎控除額:3,000万円+3人×600万円=4,800万円

相続財産の総額が基礎控除額以下なので相続税はかかりません。

図8:配偶者の税額軽減を適用して相続税0円

図9:小規模宅地等の特例を適用して土地の評価額を最大80%下げることができる

※配偶者の税額軽減について詳しくはこちらをご覧ください。(当サイト内)

※小規模宅地等の特例について詳しくはこちらをご覧ください。(当サイト内)

3-3.生命保険金を税金対策で行うなら受取人を「お子さん」にする

生命保険金は税金対策として活用できます。お父さまが契約者かつ被保険者の場合は、お母さま(配偶者)を受取人にしている方が多いのではないでしょうか。お母さまは「配偶者の税額軽減(3-2参照)」を適用できるため、相続税がかからないケースが大半です。

受取人をお子さんにすることにより、生命保険金の非課税枠のメリットを最大限受けることができます。

理由として、二次相続(お父さまが亡くなられた(一次相続)後にお母さまが亡くなられた相続)まで考慮すると、一次相続で受取人がお母さまの場合は「配偶者の税額軽減」により相続税がかかりませんが、二次相続では、生命保険金が加算されたお母さまの相続財産に対して、お子さんは相続税を支払います。お子さんには相続税を軽減する特例がないため、トータルで支払う相続税が高くなります。節税のためには受取人をお子さんにする方が良いでしょう。

図10:生命保険金は税金対策として活用できる

4.まとめ

生命保険金の税金は、「契約者・被保険者・受取人」が誰かという組み合わせにより相続税、所得税、贈与税のいずれかが課税されます。契約パターンにより税額は大きく異なりますので、ご自身の契約を再確認しましょう。

契約者と被保険者が同じ方で、受取人が相続人の「相続税がかかる契約パターン」が、税金面で一番有利になります。さらに相続税を軽減できる特例である「配偶者の税額軽減」や「小規模宅地等の特例」を適用することにより、税金を0円にできるケースも多いです。

被保険者の同意を得ると、契約者および受取人の変更ができますので、生命保険会社に申し出をするとよいでしょう。

生命保険を活用した相続税の節税対策については、相続に強い税理士にご相談されることをおススメ致します。