【負担付遺贈】亡き後の心配事を託す場合の遺言書の書き方と注意点

- 遺言

「自分が亡くなったらひとりになる妻のことが気掛かりだな…」

「長男は愛犬の面倒をしっかり見てくれるだろうか?」

ご自身亡き後の奥さまの生活やペットのことを考えると、心配で胸が張り裂けそうなお気持ちになるかもしれません。お子さんや信頼できるご友人にお願いできたら安心ですよね。

遺言により財産を譲る代わりに義務を負担してもらう「負担付遺贈」をすれば、大切な方のお世話などをより納得して引き受けていただけるのではないでしょうか。

本記事では「負担付遺贈」について、詳しくご説明いたします。どのように遺言書を作成すべきか注意点と遺言書の具体的な記載例も参考にしていただければと思います。

目次

1.負担付遺贈とは義務を負担する条件で財産を譲ること

負担付遺贈とは、遺言により財産を受ける方(受遺者)に負担を付けて財産を譲ることです。遺贈と負担はセットになっており、遺贈を受けるなら負担を引き継ぎます。負担付遺贈をすることで一定の効力を持たせることができますので、通常の遺贈よりご自身のお気持ちを実現することができる方法と言えます。

【負担付遺贈の例】

・介護が必要な妻の世話を長男にお願いしたい

・ペットの犬を友人に生涯大切に飼ってもらいたい

・お墓の管理を孫に託したい

・難病で寝たきりの子供の面倒を他の子供(兄弟)にみてもらいたい

・住宅ローンを引き継いでほしい

図1:負担付遺贈の例:ペットの世話をお願いする代わりに財産を遺贈する

2.負担付遺贈は遺言者の希望が実現しないことがある

遺言により財産を引き継ぐ遺贈は、遺言者の一方的な意思表示ですので、財産を受ける方(受遺者)の同意は必要ありません。受遺者は負担付遺贈を引き継ぐか(承認)、放棄するかを選ぶことができます。

2-1.受遺者は負担付遺贈を放棄できる

受遺者は負担付遺贈を放棄することができます。たとえば奥さまの生活を案じて、長男に「奥さまと同居し介護を引き受けることを条件として負担付遺贈をする」というお父さまの遺言書が見つかったけれど、長男は負担が重いと感じた場合等です。

遺贈を放棄すると受遺者(長男)は財産を受け取ることはできませんが、負担(同居しお母さまの介護をすること)を行う義務はなくなります。遺贈を放棄した場合、負担の利益を受けるはずであった方(奥さま)が代わりに遺贈を受けることになります。なお、遺言者(お父さま)が遺言にほかの意思表示(遺贈が放棄された時は遺贈は効力を失う等)をすることもできます。

2-2.受遺者が負担義務を行わない可能性がある

負担付遺贈は、負担を行うことを条件に遺贈が発生するわけではないため、受遺者が財産を受け取ったにも関わらず負担を行わなくても、遺贈が無効になることはありません。

ただし、相続人や遺言執行者は、受遺者に対して、期間を定めて負担を行うことを要求(催告)することができ、万が一その期間内に負担の履行が行われないときは、家庭裁判所に遺贈の取り消しを請求することができます。負担付遺贈の取り消しが認められると、受遺者に遺贈された財産は、遺贈がなかったものとして遺産分割の対象になります。

2-3.受遺者は引き継ぐ財産価値の範囲内で義務を負担する

遺贈された財産が極端に少ないのに負担が大きい場合など、遺贈と負担が見合わないときは、遺贈された財産の範囲内で負担することとされています。負担付遺贈をするときは、遺贈する財産と負担内容のバランスを考慮する必要があるでしょう。

3.負担付遺贈の遺言書を作成するときの5つの注意点

負担付遺贈をすることを決めた方に向けて、遺言書作成の注意点をお伝えします。

3-1.遺留分に配慮する

遺留分とは、兄弟姉妹以外の相続人に認められた最低限相続できる財産の割合のことです。負担付遺贈の割合を多くし過ぎると、ほかの相続人から受遺者に対して遺留分を請求されるリスクがあります(遺留分侵害額請求)。なお、遺留分侵害額請求がされた場合は、負担付遺贈により取得する財産が少なくなると同時に、その減少された分の負担義務の免れることになります。

図2:負担付遺贈をするときは遺留分に配慮する

※遺留分について詳しくはこちらをご覧ください。(当サイト内)

※遺留分の請求について詳しくはこちらをご覧ください。(当サイト内)

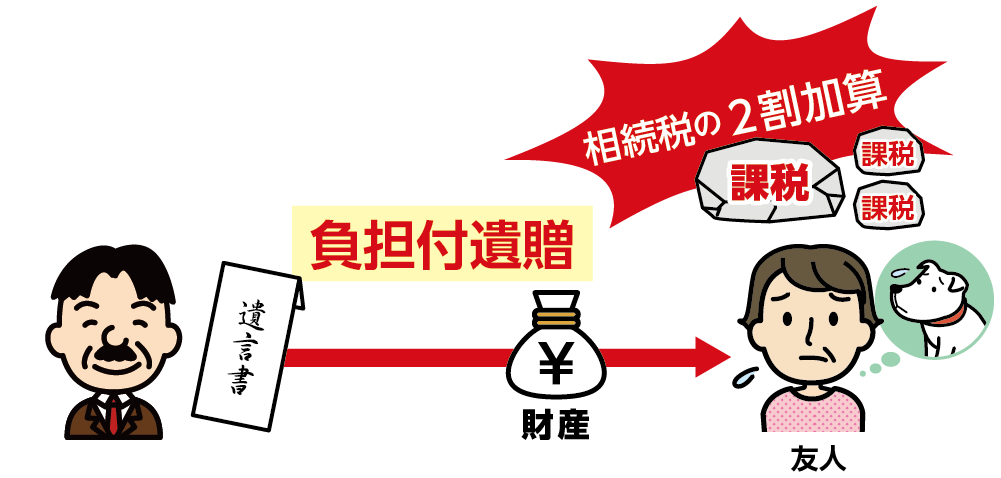

3-2.相続税が2割加算になる受遺者がいる

負担付遺贈により財産を取得した場合は相続税がかかります。受遺者が配偶者、お子さん、ご両親以外のときは、相続税が2割加算になります。たとえば、長男のお嫁さんやご兄弟、友人などです。負担付遺贈をする財産や金額によっては、受遺者が相続税の支払いに困るリスクがあることを認識しておきましょう。

図3:相続税が2割加算になる受遺者がいる

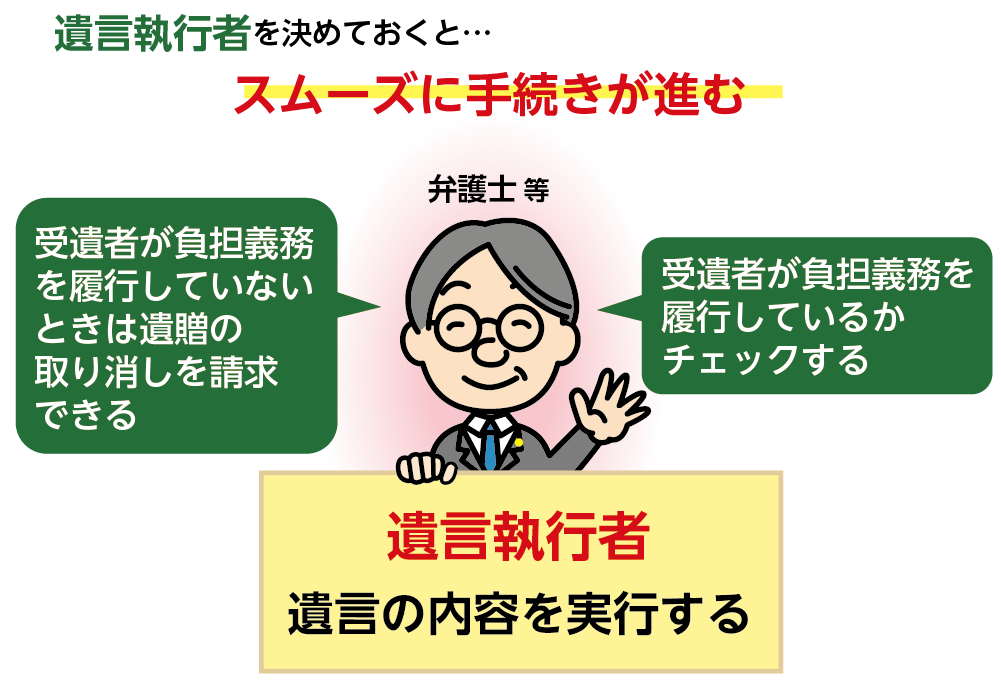

3-3.遺言執行者を指定する

遺言により、遺言執行者を指定しておくことをおススメします。遺言執行者は、受遺者が負担義務をきちんと行っているかをチェックし、万が一、受遺者が遺言の内容を守らなかった場合には、家庭裁判所に遺贈の取り消しを請求することができます。(2-2)

遺言執行者は利害関係のない弁護士等に依頼することが望ましいですが、信頼できるご親族でも構いません。

図4:遺言執行者を指定しておくと安心

3-4.事前に遺贈する方(受遺者)に承諾を得る

負担付遺贈は一方的な意思表示であり、受遺者には放棄する権利があるので(2-1)、受遺者になる方と事前によく話し合い、負担付遺贈について承諾を得ておくことが大切です。負担内容と遺贈する財産を明確に定めて合意しておくとよいでしょう。

3-5.「相続」と「遺贈」の言葉の使い方に注意!

遺言書を作成するときは、法定相続人へ財産を譲る場合は「相続させる」、法定相続人以外に譲る場合は「遺贈する」という表現を使いましょう。

法定相続人に対しては、「相続させる」と「遺贈する」のどちらも使えますが、「相続」と「遺贈」の言葉の違いで相続手続きが異なる場合があります。法定相続人に対しては「相続させる」と記載する方が、相続手続きがスムーズに進み、税金面でもメリットがあります。

※「相続」と「遺贈」の違いについて詳しくはこちらをご覧ください。(当サイト内)

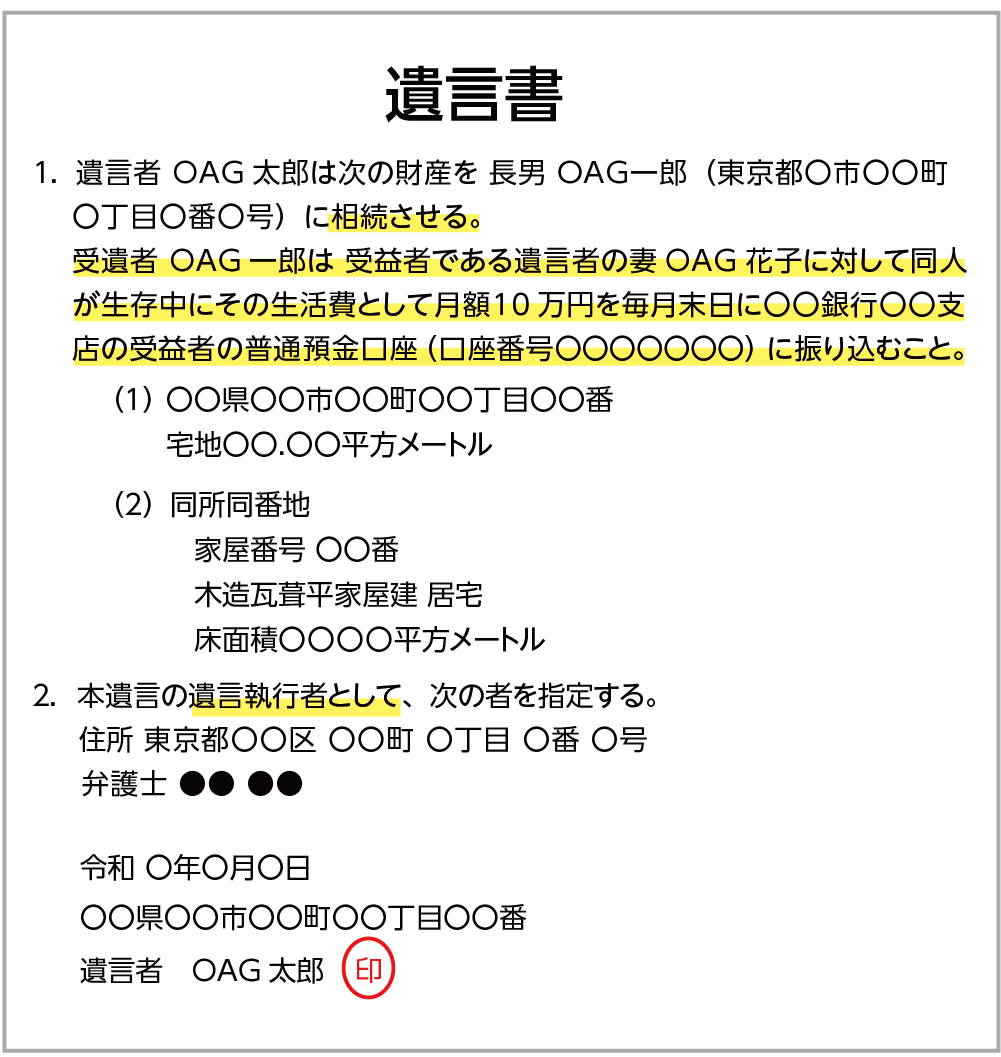

4.負担付遺贈の遺言書の記載例

遺言書は、偽造や紛失の恐れがない一番確実な公正証書遺言を作成することをおススメいたします。

下記は負担付遺贈の遺言書の記載例です。奥さまの老後を心配して、長男に不動産を遺贈する代わりに、奥さまの世話をし、生活費の支払いをしてもらう内容の遺言書です。

図5:負担付遺贈の遺言書の記載例

※公正証書遺言について詳しくはこちらをご覧ください。(当サイト内)

5.まとめ

負担付遺贈とは受遺者に一定の義務を負担させることを条件とした遺贈のことです。

負担付遺贈は遺言者の一方的な意思表示であるため、受遺者は望まない負担付遺贈を放棄することができ、実現しない可能性があります。

負担付遺贈の遺言書を作成するときは、事前に受遺者となる方の承諾を得ておくことが最も大切です。負担が行われているかチェックするため、遺言執行者を指定しておくとよいでしょう。受遺者が財産だけを受け取り、負担義務を行わないときには、遺言執行者は家庭裁判所に遺贈の取り消しを請求することができます。

負担付遺贈が確実に行われるためには、遺贈する財産と負担のバランスや、ほかの相続人の遺留分を考慮する必要があります。負担付遺贈の遺言書を作成する方は、相続に強い専門家にご相談されることをおススメいたします。