相続税の課税対象の財産とは?判断基準を確認して対象額を計算しよう

- 相続税

「お父さんの葬儀がひと段落したけど、相続税の課税対象かどうか調べないと・・・」

お父さまが亡くなられて、相続の手続きを開始すると相続財産の価値がどのくらいになるのか確認します。

相続財産の総額が基礎控除と呼ばれる相続税の非課税枠を超えた場合には、相続税の申告が必要となります。

しかし、相続財産がすべて相続税の課税対象になるわけではありません。

本記事では、亡くなられたお父さまの相続財産が相続税の課税対象となるかどうかの判定や、その結果として相続税の課税対象者となるかどうかの判断基準などついてまとめました。

ポイントを押さえて分かりやすくお伝えしますので、漠然とした相続税に対する不安をぜひ解消してください。

目次

1.相続税の「課税対象となる財産」と「ならない財産」がある

亡くなられた方の財産は、すべて相続税の課税対象になるわけではありません。

課税対象となる財産とならない財産があります。それを判断するために、相続財産を以下の⓸つに分類します。

<相続税の課税対象となる財産>

①相続人が引き継ぐ意思がある:本来財産(現金・土地・有価証券 他)、みなし相続財産(生命保険金・死亡退職金 他)

②亡くなられる3年前に贈与された財産

<相続税の課税対象にならない財産>

➂相続財産とみなされない(非課税財産):お墓、仏壇など

<相続税の課税対象から差し引く財産>

⓸借金などのマイナスの財産

なお、相続財産を整理するには、財産目録を作成すると便利です。

※財産目録について詳しくは、次の記事を参考にしてください(当サイト内)

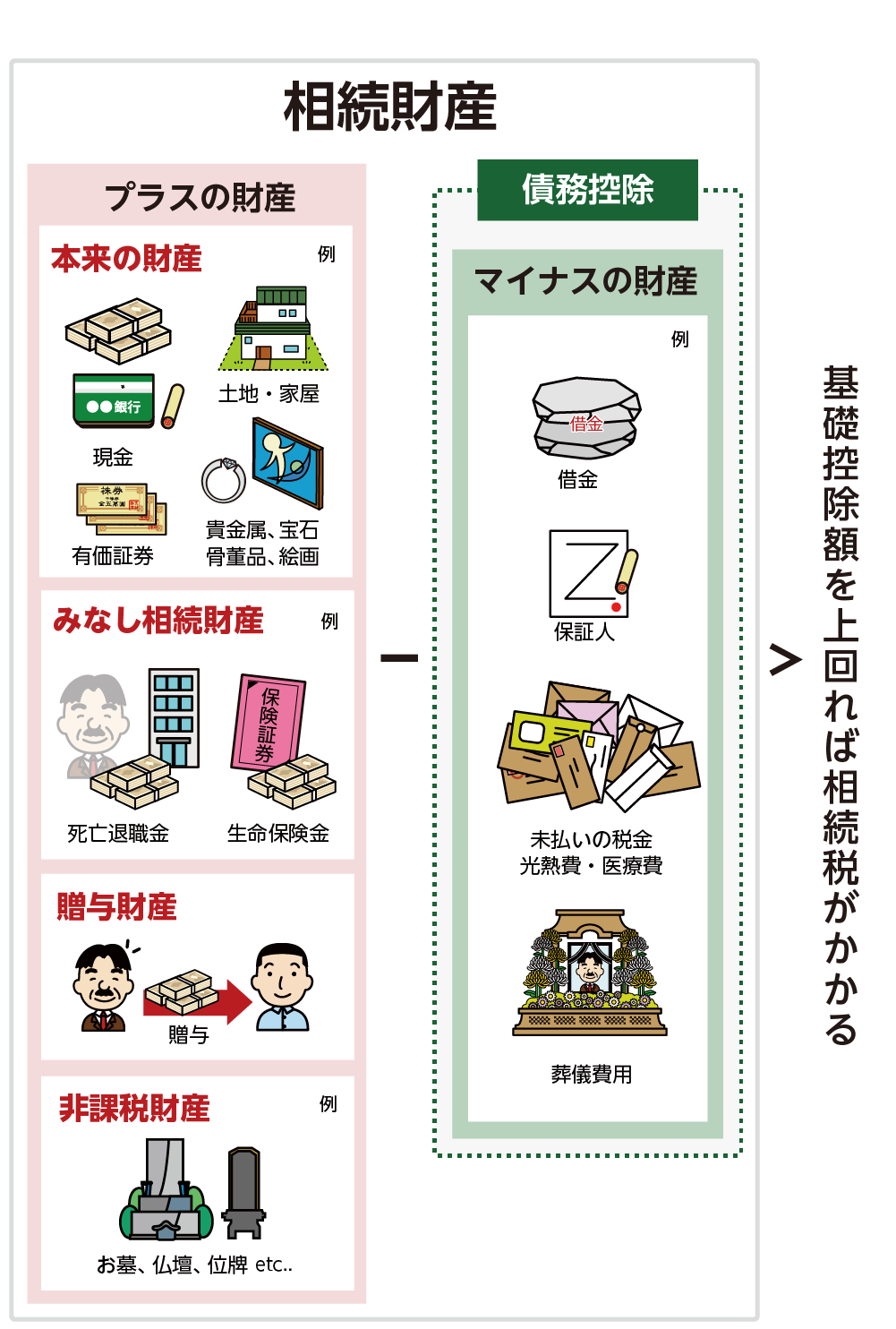

図1.相続財産の区分から課税対象を考える

2.相続税の課税対象となる財産には3つの分類がある

相続税の課税対象となるは以下の3つに分類されます。

①本来財産

②みなし相続財産

➂贈与財産

多くの場合、相続税の課税対象となる財産が相続税の非課税枠である基礎控除を超えた場合には、相続税の課税対象者となり相続税の申告が必要となります。

2-1.分類①:現金や有価証券などの「本来の相続財産」

本来の相続財産は亡くなられた方が死亡した時点で所有していた財産をいいます。

相続税の課税対象となる本来の財産とは、現金、預貯金、有価証券、宝石、土地、家屋、貸付金、ゴルフ会員権などのほか特許権、著作権など金銭に見積もることができる経済的価値のあるすべてのものをいいます。

また、事業を行っていた方であれば事業用設備や売掛金なども相続財産となります。

2-2.分類②:死亡保険金や死亡退職金などの「みなし相続財産」

みなし相続財産は亡くなられた方が死亡したことをきっかけに財産となるもので、相続税法ではみなし相続財産についても相続財産とみなすとしています。

相続税の課税対象となるみなし相続財産とは、死亡保険金や死亡退職金など、亡くなられた方が死亡した時点で所有する財産ではなく、亡くなられたことによってもたらされる財産となります。

その性質から見て相続財産と同等の性質のものと考え、相続税がかけられることになります。みなし相続財産はいくつか種類があり、代表的なものは次の5つです。

※みなし相続財産の詳しくは、次の記事を参考にしてください(当サイト内)

(1)死亡保険金

亡くなられた方が掛け金を負担していた保険で、亡くなられた方の死亡を理由として相続人に支払われる保険金をいいます。

※死亡保険金の取り扱いについて詳しくは、次の記事を参考にしてください(当サイト内)

(2)死亡退職金

本来亡くなられた方が退職時に受け取るはずであった退職金で、亡くなられたことを理由として相続人に代わりに支払われる退職金をいます。

※ただし、会社から支払われる弔慰金や花輪代、葬祭料については一定の金額までは相続税の対象とはなりません(実質的な死亡退職金を除く)。

ⅰ.業務上の死亡の場合

亡くなられた方の死亡当時の普通給与の3年分に相当する額

ⅱ.業務上の死亡ではない場合

亡くなられた方の死亡当時の普通給与の半年分に相当する額

(3)亡くなられた方が保険料・掛金を負担した保険契約や定期金の権利

亡くなられた方が保険料・掛金を負担した保険契約や定期金で、亡くなられた時点に置いて保険支払いの発生事由や年金の支払事由が発生していないものをいいます。

(4)定期金(個人年金)・退職金年金の受給権

ご健在時に亡くなられた方が受給していた年金や退職金年金で亡くなられた時点の残りの受給期間について相続人に支給される一時金や年金をいいます。

※厚生年金や国民年金などの被保険者であった人が亡くなったときは、遺族の方に対して遺族年金が支給されますが、これらは相続税や所得税の対象ではありません。

(5)高額療養費と傷病手当金

高額療養費と傷病手当金は、本来亡くなられた方ご本人が請求しご本人が受け取るべきものですが、亡くなられた場合には、遺族が請求し遺族が受け取ることができます。これらについてはご本人がご健在なときには所得税がかかりませんが、亡くなられた後には相続税がかかることに注意が必要です。

亡くなられる前に亡くなられた方ご本人が受け取っていた場合には、預貯金を構成するため相続税が課される一方で亡くなられた後に遺族が受け取る場合には相続税が課されないとすると課税の公平が担保できませんので、いずれの時点で受けとっても相続財産とみなすべきと考えます。

2-3.分類③:見落としやすい「相続開始前3年以内の贈与財産」

相続開始前3年以内の贈与財産とは、相続人が亡くなられた方から「亡くなられる前3年以内」に他の財産を贈与されていた場合には、その贈与財産を相続財産に加算されることをいいます。

相続税の課税対象となる相続開始前3年以内の贈与財産とは、毎年の贈与税の非課税枠である110万円の枠を活用した暦年贈与や、自宅等を贈与したものです。

よって、亡くなられる直前に慌てて暦年贈与を活用して110万円の非課税枠内で財産の移動を行ったとしても、それが亡くなられる前3年以内であれば相続財産に加算されてしまうのです。

ただし、教育資金、住宅取得資金、配偶者に対する贈与の非課税制度が対象外となります。

※3年以内の贈与財産について詳しくは、次の記事を参考にしてください(当サイト内)

3.相続税の課税対象ではない5つの財産

基本的には金銭に見積もることができる経済的価値のあるすべてのものは相続財産となりますが、政策的配慮からいくつかの財産が非課税財産とされています。

代表的なものについては次の通りです。

(1)お墓、仏壇、祭具等

お墓の土地も経済的価値がありますが、お墓に相続税をかけるのは残された家族の感情を配慮して非課税とされています。

仏壇・仏具や祭具も同様に非課税ですが、骨董的価値のあるものや投資用と判断できるようなものは非課税財産とはなりませんのでご注意ください。

(2)死亡保険金のうち500万円×法定相続人の数をかけた金額までの部分

死亡保険金は残された家族の生活保障を目的としています。その点を考慮して、法定相続人1人につき500万円までは非課税とすることにされています。非課税財産というよりは死亡保険金の非課税枠(非課税限度額)と理解した方がしっくりくるかもしれません。

図2:生命保険の非課税枠の考え方

(3)死亡退職金のうち500万円×法定相続人の数をかけた金額までの部分

死亡退職金についても②の死亡保険金同様に法定相続人1人につき500万円までは非課税とすることにされています。

従って、死亡退職金が2,000万円で法定相続人が3人のケースでは、非課税枠は500万円×3人=1,500万円となり、相続財産にプラスされる金額は2,000万円-1,500万円=500万円となります。

その他、次のような資産も非課税となります。

(4)心身障害者扶養共済制度に基づく給付金の受給権

(5)一定の要件に該当する公益事業者が取得した公益事業財産

(6)一定の要件に該当する幼稚園事業者が取得した幼稚園事業財産

(7)相続財産を国や特定の公益法人に寄附した場合のその寄附財産

(8)皇室継承のいわゆる3種の神器

※非課税財産については、次の記事を参考にしてください(当サイト内)

4.相続税の課税対象財産額から差し引ける4つのマイナス財産

亡くなられた方の借金など負債についてはマイナスの財産といいます。

プラスの財産とマイナスの財産がある場合には、プラス財産の評価額からマイナス財産の評価額を差し引いて、その額が基礎控除を超えた場合に相続税の申告が必要となります。

相続税の課税対象財産から差し引けるマイナス財産は大きく4つあり「借金」「保証人」「未払い金」「葬儀費用」です。

4-1.マイナス財産①:借金

亡くなられた方の死亡時点における借入金やローン、クレジットカードの未決済分も相続する対象となります。

相続財産を放棄せず引き継ぐ場合には、借金の返済義務も引き継ぎます。

引き継いだ借金のうち、返済が必要な金額分は課税対象財産の評価額から差し引くことができます。

また、事業を行っていた方であれば買掛金や支払手形なども相続財産から差し引くことができます。

4-2.マイナス財産②:保証人

亡くなられた方がお友達の借金等の保証人となっている場合には、その権利も相続することになります。

ただし、亡くなられた時点で連帯保証として支払いが確定している借金についてはその額を差し引くことができますが、保証人としての権利のみで金額が確定していない場合は対象外となります。

将来、連帯保証が降りかかってくる可能性はありますが、相続の時点で決まっているかどうかが判断基準となります。

※保証人の権利を引き継ぐがマイナス財産とならない理由

保証人としての保証債務ついては、将来的に保証人としての権利が発生した場合、その履行と同時に発生する求償権(もともとの債務者に返還請求できる権利=プラスの財産)とというものがあり、相殺されると考えるからです。相続の時点で、もともとの債務者に返済能力がなく求償権が行使できないような場合、つまり保証人がその債務を返済しなければならないような状態にある場合は債務控除の対象となります。求償権の行使ができないことが明らかなためです。この判断は難しいため、弁護士などにご相談されることをオススメします。

4-3.マイナス財産③:未払いの税金・医療費・光熱費

固定資産税や所得税などの未払いの税金、医療費・入院費で死亡時に未払いの医療費、亡くなられるまでの未払いの光熱費もマイナス財産となり、差し引くことができます。

これらの税金や費用は亡くなられたとしても免除等はありませんので、相続人が支払う必要があります。

4-4.マイナス財産④:葬式費用

葬式費用は亡くなられた方の死亡時点で発生しているマイナス財産ではありませんが、マイナス財産として認められています。

その範囲は明確ではありませんが、基本的には通夜葬式の前後で発生する寺院や葬式社への支払い、埋葬費・火葬費等です。寺院への支払では領収書を受領できない場合も多々あるかと思いますが、このような場合は支出の支払先・日付・金額等を記した出納帳を残しておけばマイナス財産として認められます。

5.課税対象の財産を考える際に勘違いしやすい費用

相続税の課税対象財産を考える際に、非課税財産やマイナス財産に該当しそうだと思っていても、実は該当しない財産についてご説明します。

5-1.お墓や仏壇の未払金は非課税財産にならない

3章でお墓や仏壇については非課税財産であり、相続税の課税対象にならないというご説明をしました。しかし、亡くなられた時点で未払い費用がある場合には、その未払金に該当する金額は相続税の課税対象財産となります。

例えば、お墓を400万円で購入したケースで、亡くなられた方の死亡前に支払を終えていれば非課税財産となり相続税はかかりませんが、死亡時点で全額未払いの場合には支払予定金400万円については非課税財産ではなく課税対象の財産となります。相続税のことを考えれば、お墓や仏壇等はあらかじめ購入して支払まで済ませておくのが得策です。

5-2.香典返し、初七日法要はマイナス財産にならない

葬式関連費用でも注意が必要なのが香典返しと法要で支払う費用ですです。香典返しについては、収入である香典に対して課税されない代わりに、マイナス財産としても認めないとされています。初七日や四十九日の法要についても葬式費用とは認められませんのでご注意ください。

6.相続税の課税対象者かの判断

相続税の対象となる財産はプラスの財産からマイナスの財産を控除した“正味財産=相続財産の合計額”となります。

この正味財産が相続税の基礎控除額を上回れば相続税の申告が必要となります。つまり、土地や不動産をたくさん持っていてもそれを上回るような借金があれば結果的に正味財産は0円となりますので、相続税の申告は不要です。

相続税の課税対象者となるかどうかは、こちらの式に当てはめて考えます。

図4:相続税の課税対象の考え方

相続税の申告が必要な場合、プラスの財産から差し引くことができるマイナスの財産のことを債務控除といいます。

図4:相続税の計算をする際の債務控除のイメージ

※債務控除については、次の記事を参考にしてください(当サイト内)

7.まとめ

相続税に不安を覚える方は、まず各ご家庭における通帳や固定資産税の課税明細書、証券会社の取引報告書、借入金の返済予定表等を確認して財産リストを作りましょう。

次に基礎控除額を計算します。

そして、正味の相続財産(プラスの財産-マイナスの財産)が基礎控除額を上回ればあなたも相続税の課税対象者となる可能性がでてきます。

ただし、相続税の計算には「小規模宅地の特例」や「配偶者の税額軽減」などの特例措置があり、正味の相続財産が基礎控除を上回ってもこれらを上手に利用すれば相続税を回避することが可能です。

相続税の課税対象者となる可能性がある場合には、さまざまな特例制度を活用し、最大限に相続税額を抑えたいですね。そんな際には相続税申告のノウハウを持った税理士がいる事務所に足を運んで、無料相談からはじめてみてはいかがでしょうか。

※損をしないための税理士の選び方は、こちらを参考にしてください。(当サイト内)