寄附金控除と寄附金特別控除の違いとは?確定申告で控除を受ける方法

- 所得税

「今年は寄附をしているが、年末調整だけでよいのだろうか?税金が控除されると聞いているが、どうすれば控除の適用が受けられるのだろうか?」

寄附をすると、税金の負担が軽減される「寄附金控除」が適用できることをご存知でしょうか?

広く知られるようになった「ふるさと納税」も、寄附金控除が適用される寄附の一種です。会社員の方は、勤務先で年末調整がされているので、確定申告をされる方は非常に少ないと思いますが、寄附をされた場合は、控除を受けるために、ご自身で確定申告をする必要があります。自動的に控除は受けられませんのでご注意ください。

本記事では、ふるさと納税以外の寄附をした場合の寄附金控除の考え方と申告手順について、詳しくご説明いたしますので参考にして頂ければと思います。

目次

1.寄附金控除で所得税の控除が受けられる!

個人の方(会社員)が、国や地方公共団体、特定公益増進法人(公益の増進に著しく寄与する特定の法人)等に対して寄附(特定寄附金)をすると、所得税の負担が軽減され、すでに納めた税金が還付されるなどの税法上の優遇措置を受けることができます。これを寄附金控除(所得控除)といいます。

なお、政治活動に関する寄附、認定NPO法人等に対する寄附、および公益社団法人等に対して寄附をした場合は、寄附金控除に代わり、寄附金特別控除(税額控除)の適用が可能で、寄附をされた方にとって「所得控除と税額控除で有利な方」を選択することができます。

これらの控除を受けるには、寄附をした翌年に確定申告をしなければなりません。

また、都道府県、もしくは市区町村の条例により、税法上の優遇措置対象として指定された法人等に寄附をした場合、確定申告をおこなうことにより、自動的に個人住民税の控除も受けることができます。

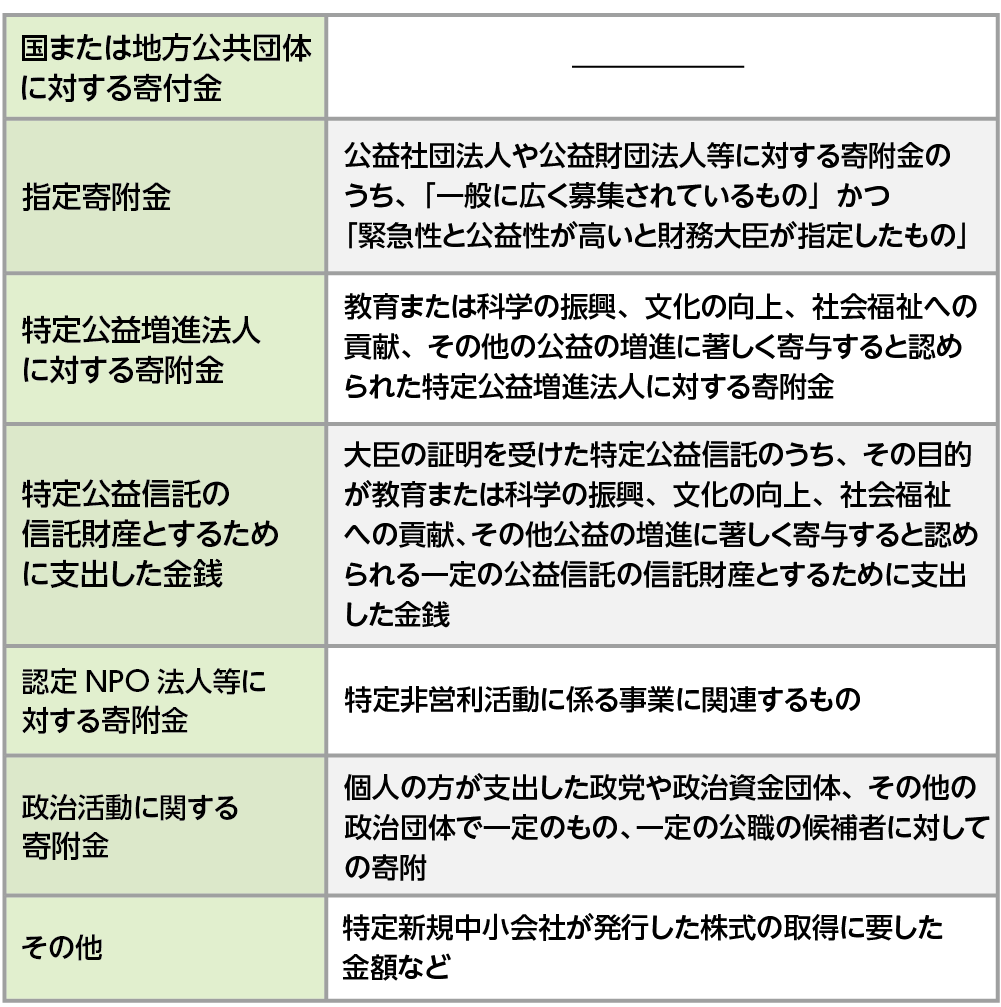

表1:特定寄附金に該当するもの

2.寄附先によって異なる!適用される控除内容

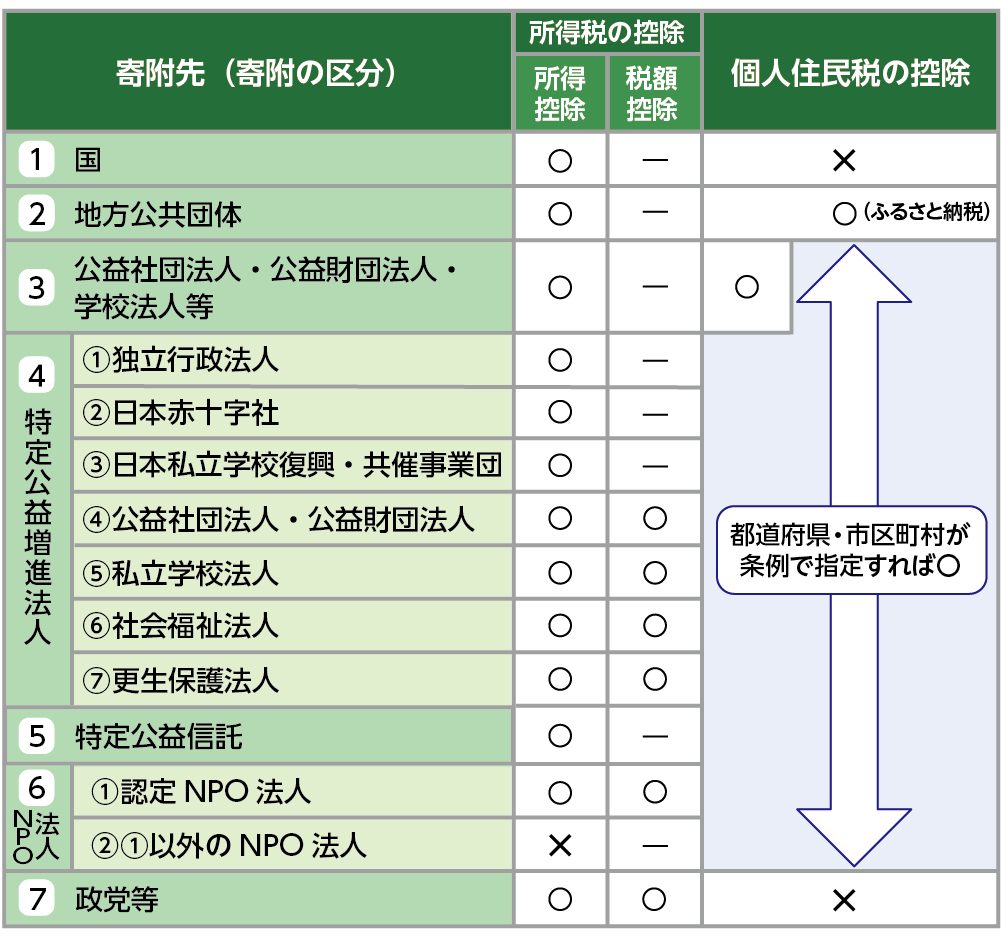

寄附金控除(所得控除)と寄付金特別控除(税額控除)は、どちらか有利な方を選択することができますが、すべての寄附に対して選択できるわけではありません。寄附先によって、選択できる控除が決まりますので、ご自身の寄附先の適用できる控除の内容を予め確認されておくことをお勧めいたします。

表2:控除の概要一覧

3.寄附金控除(所得控除)と寄附金特別控除(税額控除)の違い

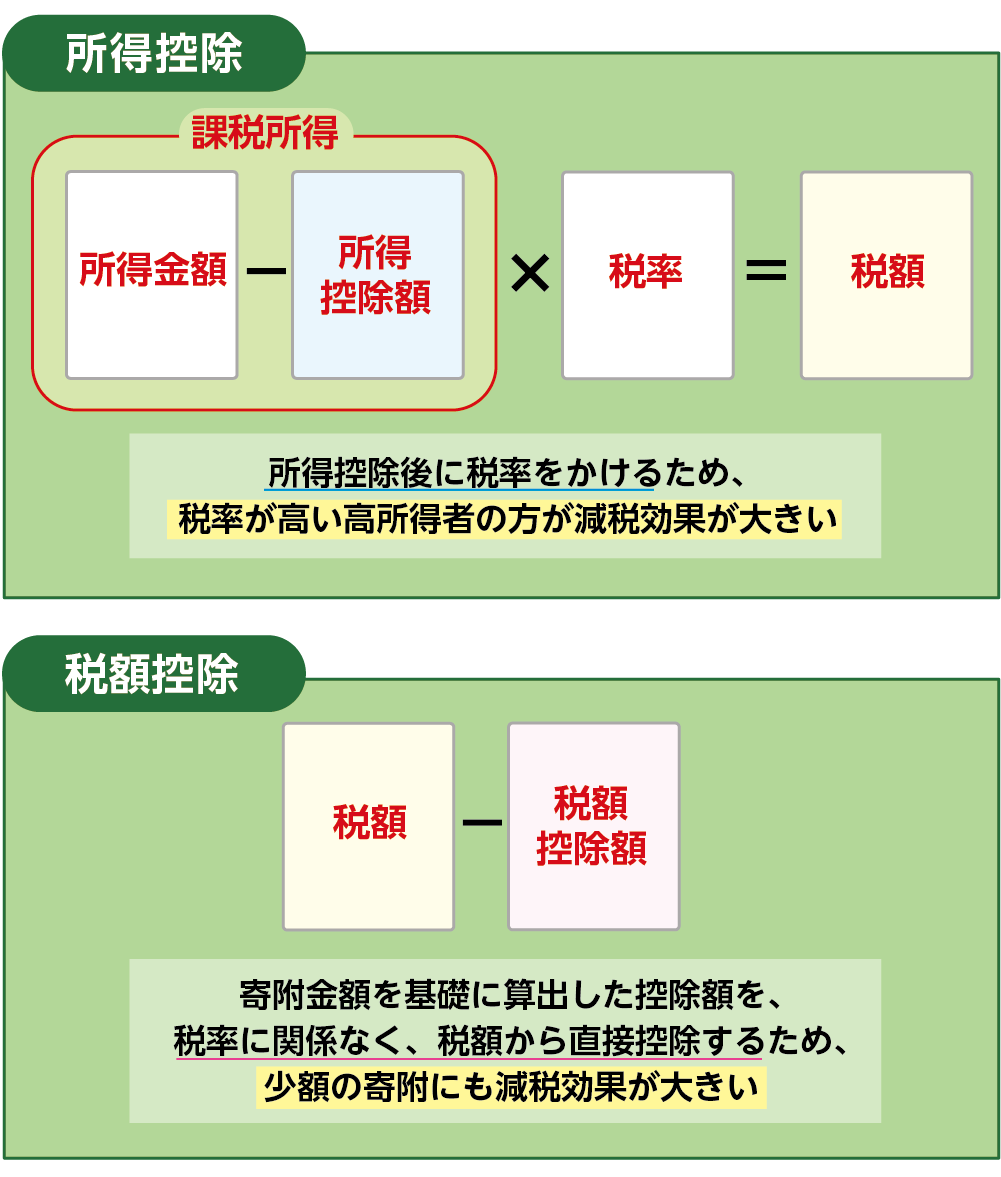

寄附金控除とは「所得控除」のことであり、所得金額から所得控除額を差し引き、税率をかけて税額を算出します。寄附金特別控除とは「税額控除」のことで、税額から税額控除額を直接差し引くことができます。

所得控除は税率が高い高所得者の方に減税効果があるといわれ、税額控除の方は、税額から直接控除することができるので、少額の寄附であっても減税効果が得やすく、一般的には「税額控除の方が有利」といわれています。いずれの控除を選択するかは、ご自身の所得金額や寄附金の額などにより異なるとご理解ください。

図1:所得控除と税額控除の概要図

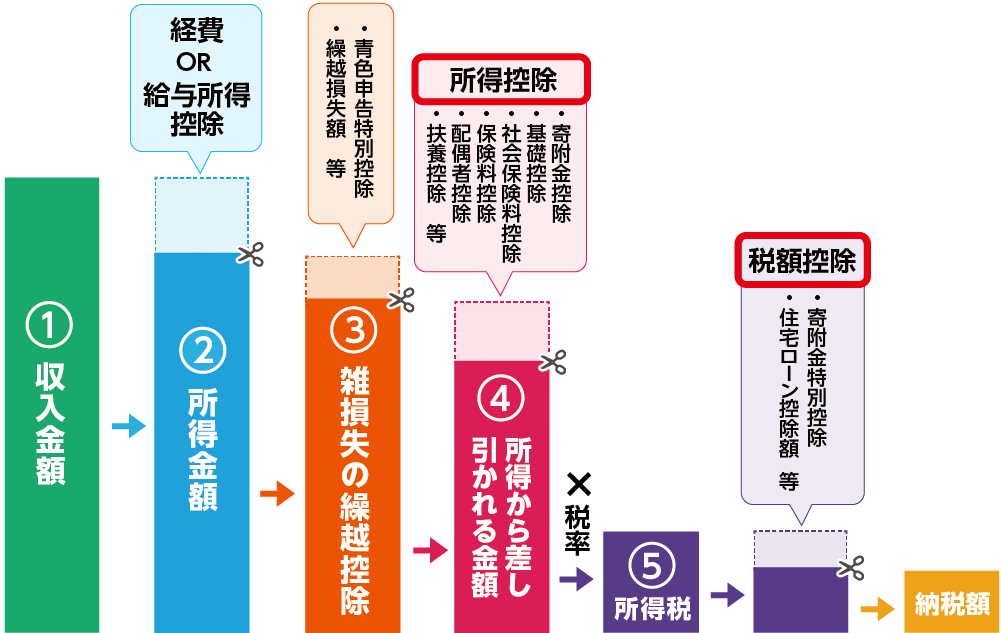

図2:所得税の計算の流れ

寄付金控除(所得控除)と寄附金特別控除(税額控除)の控除額を比べて判断したい方に向けて、具体的な計算事例をあげてご説明いたします。

3-1.寄付金控除(所得控除)の計算事例

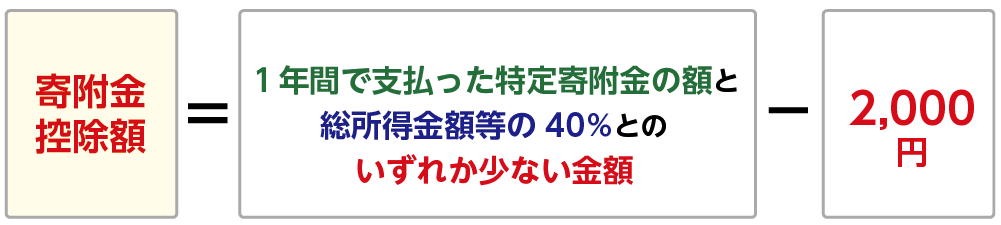

【寄附金控除額(所得控除額)の計算式】

寄付金控除額(所得控除額)=(1年間で寄附した特定寄附金の合計額)-(2,000円)

※期間は1月から12月までの1年間となり、「その年の総所得金額等の40%を上限」とします。

図3:寄附金控除(所得控除)の計算方法

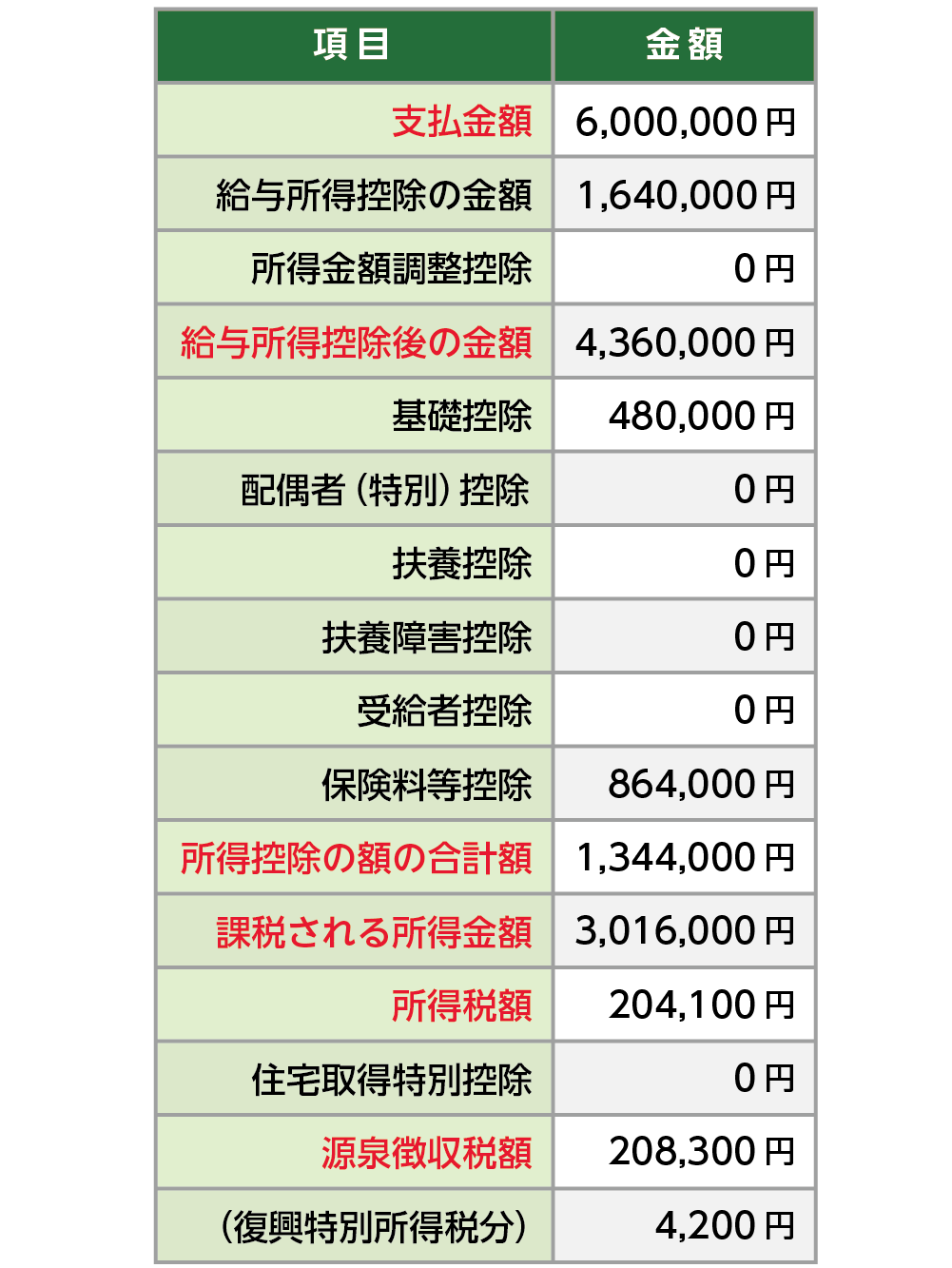

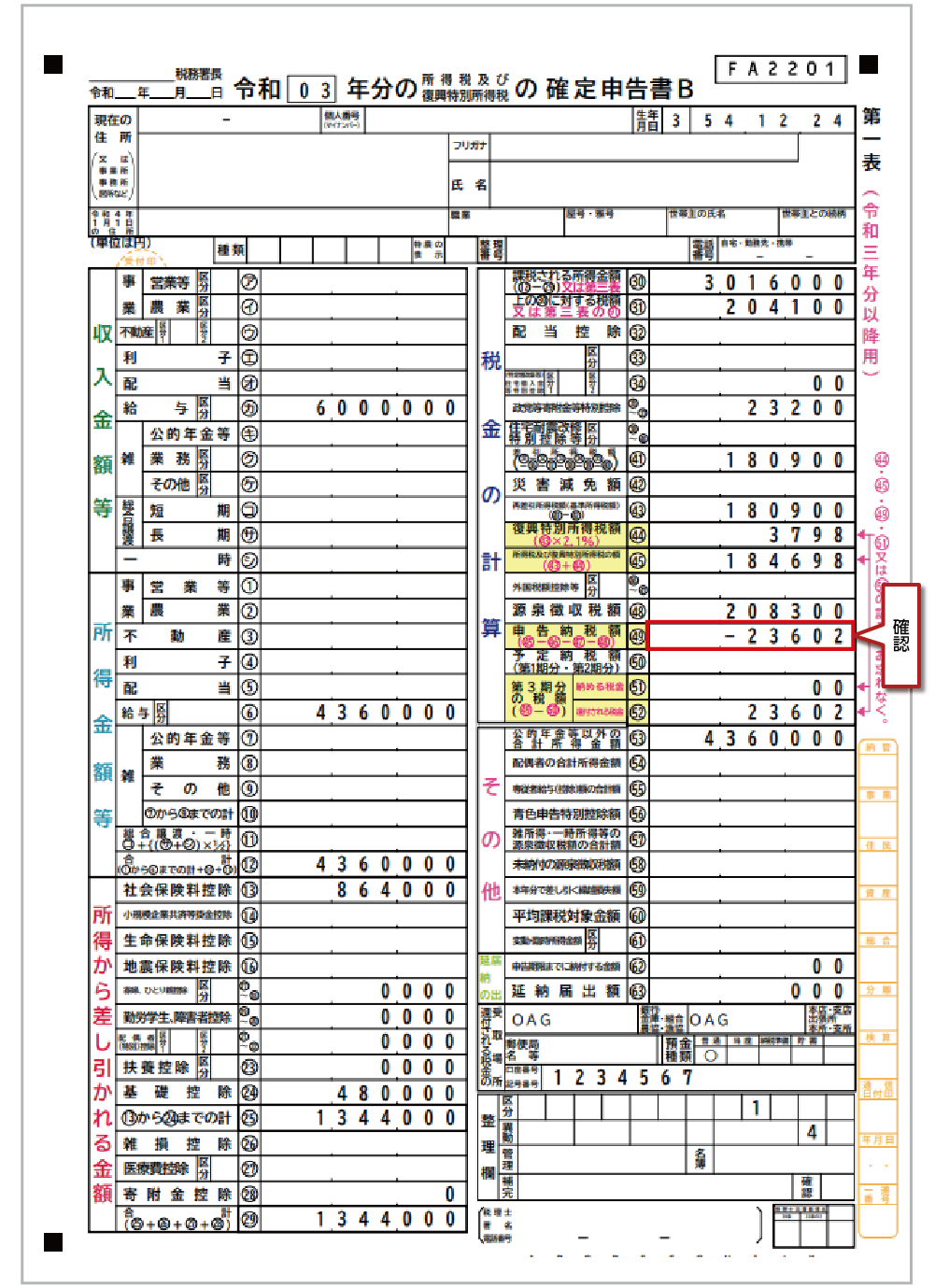

【事例1】年収600万円(課税所得301.6万円※)の会社員が年間6万円を日本赤十字社に寄附した場合

※年収600万円の場合の課税所得の計算方法

課税所得=(年収-①給与所得控除)-(②社会保険料控除+③基礎控除)

①給与所得控除=600万円×20%+44万円=164万円

②社会保険料控除=600万円×14.4%=86.4万円

③基礎控除=一律48万円

すなわち、(600万円-164万円)-(86.4万円+48万円)=301.6万円(課税所得)

源泉徴収額は、208,300円

寄附額は、その年の総所得金額等(436万円)の40%が上限であり、今回の事例で寄附金控除額は、60,000円-2,000円=58,000円となる。

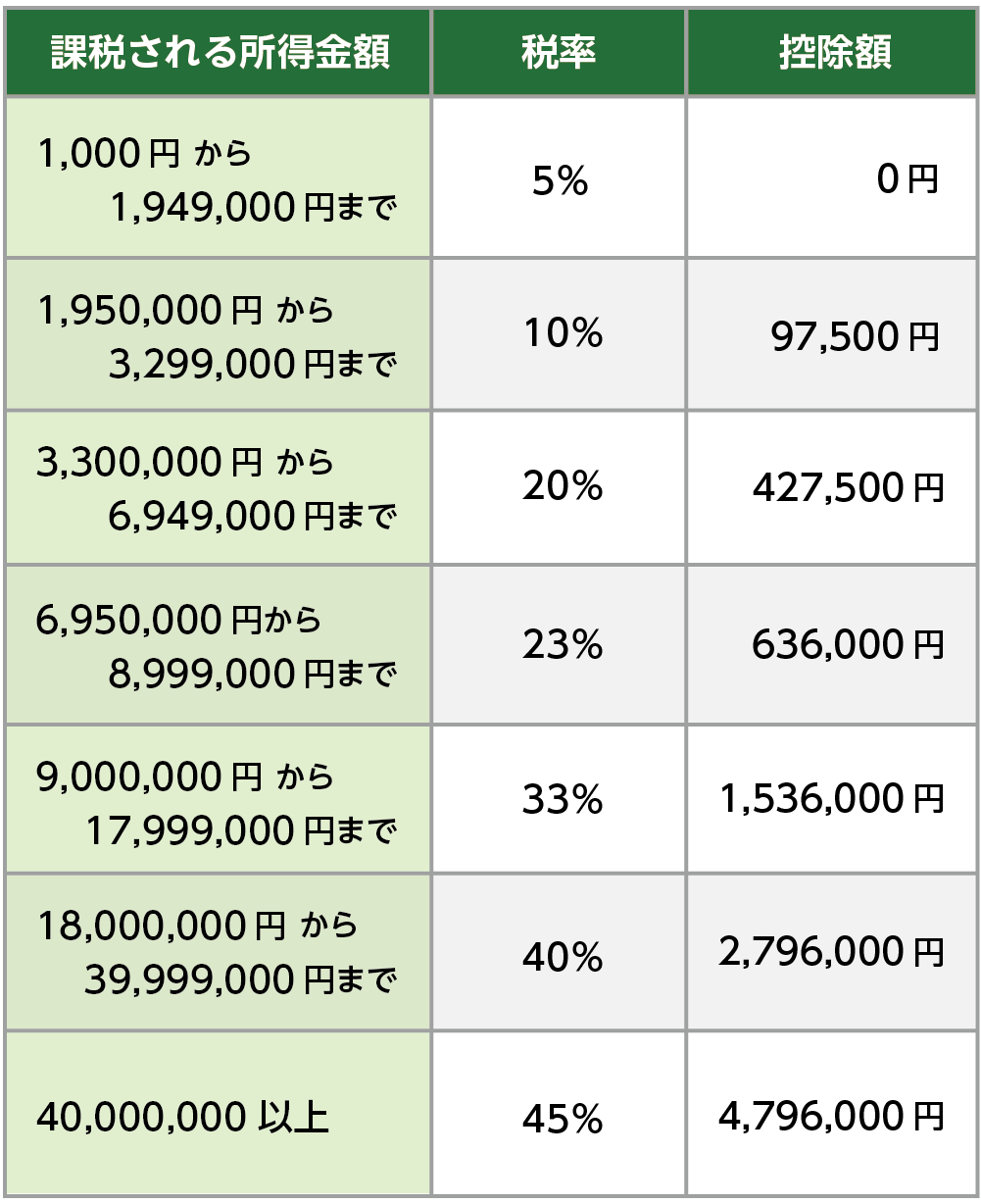

所得にかかる所得税の税率は、所得が多いほど高く(表3参照)

課税所得金額が301.6万円の場合、税率は10%、控除額は97,500円

(301.6万円-58,000円)×10%-97,500円=198,300円(所得税額)

寄附しなかった場合の所得税額は301.6万円×10%-97,500円=204,100円

確定申告をすれば、5,800円が還付される

204,100円-198,300円=5,800円

<復興特別所得税額を考慮すると5,836円が還付される>

表3:所得税の速算表(平成27年分以降)

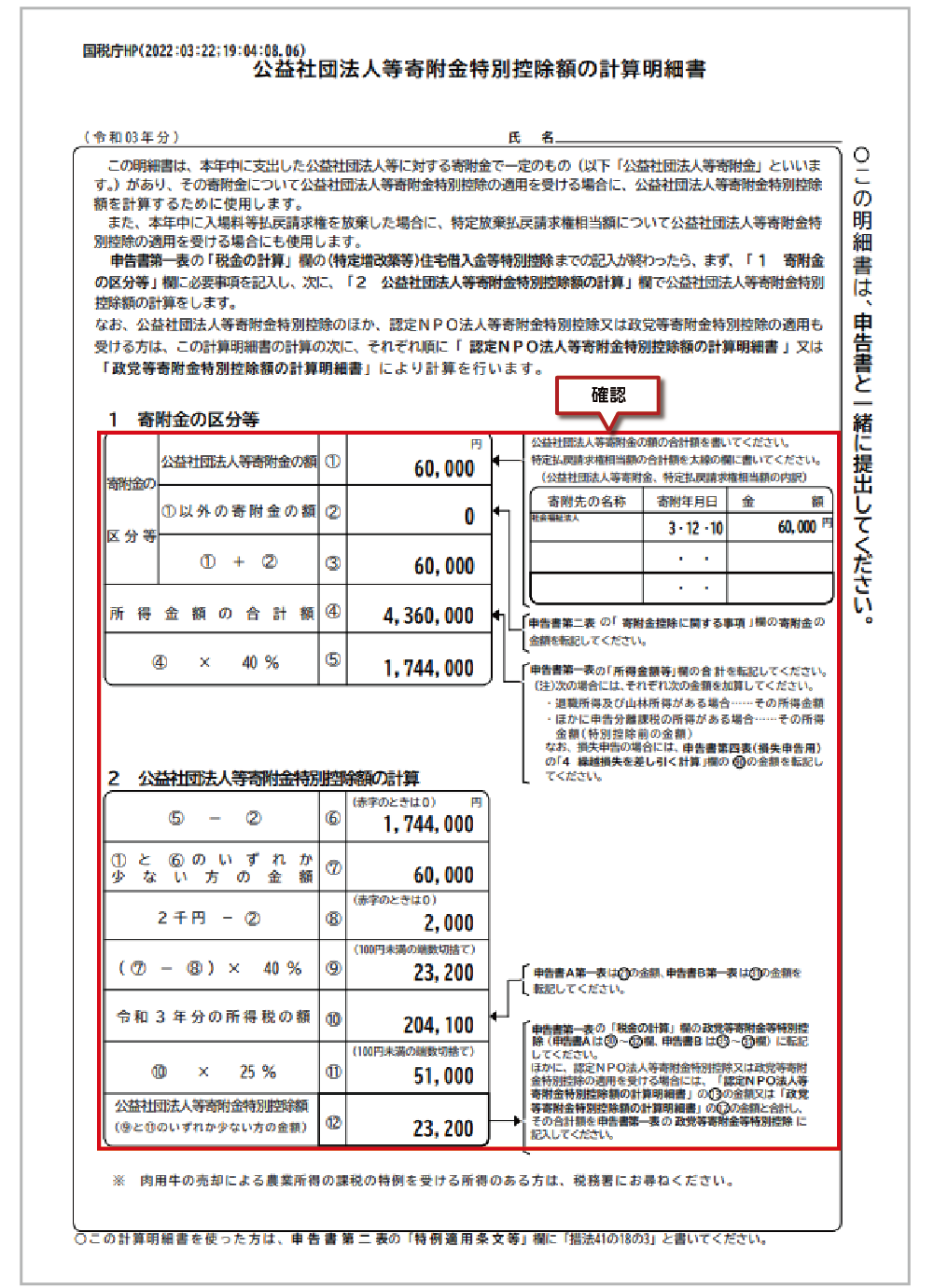

3-2.寄付金特別控除(税額控除)の計算事例

寄附金特別控除(税額控除)は、以下の3つの寄附先に寄附した場合に、選択できる特別控除です。

①公益社団法人等

(指定寄附金、特定公益増進法人に対する寄附金、認定NPO法人等に対する寄附金)

②認定NPO法人等

③政党等

それぞれの寄附先によって、控除額の計算方法は異なります。

図4:寄附金特別控除(税額控除)の計算方法

年間の寄附金の合計額から2,000円を差し引いた金額に40%(政党に寄附金を支払う場合は30%)を乗じた金額が所得税から控除されます。年間の寄附金の合計額は、総所得金額等の40%が上限となります。控除される所得税は、所得税額の25%が上限です。

【事例2】年収600万円(課税所得301.6万円)の会社員が年間6万円を社会福祉法人に寄附した場合

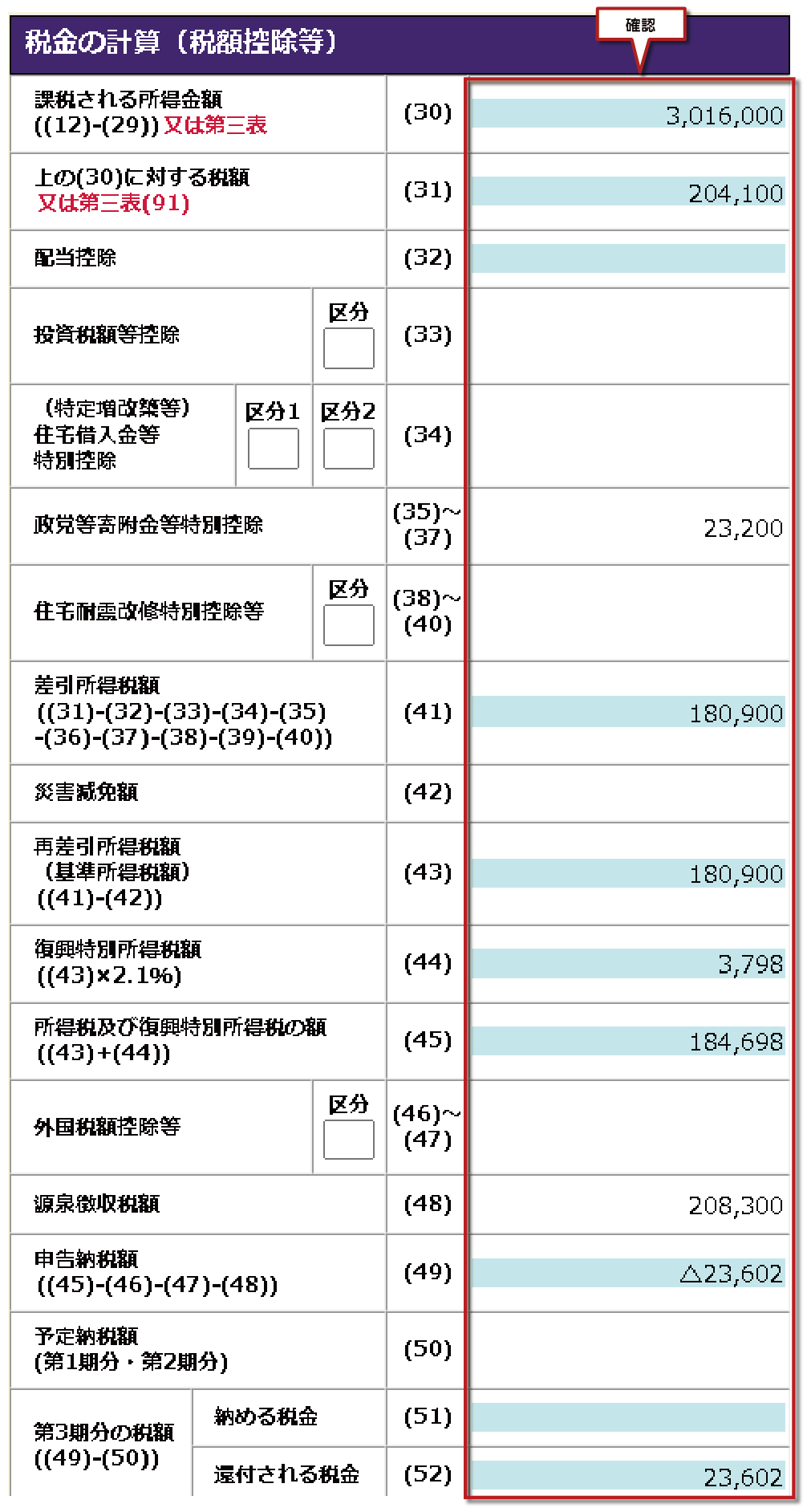

(60,000円-2,000円)×40%=23,200円(寄付金特別控除額)

23,200円が実際に還付される金額となります。所得税の税率に関係なく、所得税額から直接控除できるため、少額の寄附をされる方にも減税効果が高くなります。

事例1、事例2の結果からみても、寄附金控除(所得控除)した場合の所得税は198,300円、寄附金特別控除(税額控除)した場合の所得税額は185,100円(208,300円-23,200円)となり、税額控除した方が有利であることが分かりますね。

4.都道府県等の条例指定で個人住民税の控除も受けられる

住所地の都道府県が条例で指定した寄附先に寄附金を支払った場合、所得税の確定申告をおこなうことにより、個人住民税からも税額控除を受けることができます。寄付先が個人住民税の控除対象となるかどうかは、自治体によって異なりますので確認されることをお勧めいたします。

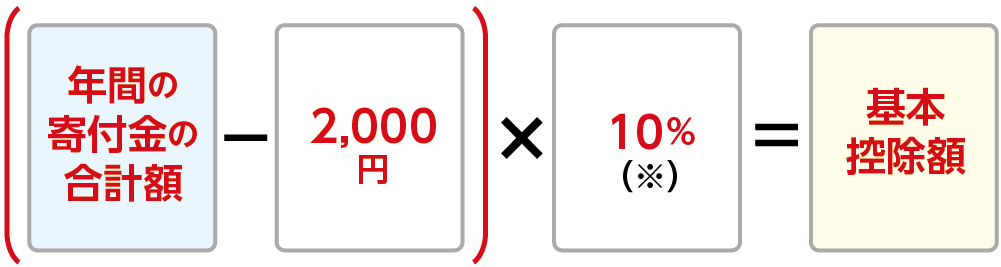

都道府県と市区町村がともに個人住民税の控除対象に指定した寄附先への寄附金の場合、個人住民税の基本控除額は、年間の寄附金の合計額から2,000円を差し引いた金額に10%を乗じて計算します。年間の寄附金の合計額は、総所得金額等の30%を上限とします。

図5:個人住民税の税額控除額(基本控除額)の計算方法

(※)平成30年度分以後、指定都市に住所がある場合

・都道府県が指定した寄附金は2%(それ以外は4%)

・市区町村が指定した寄附金は8%(それ以外は6%)

・都道府県と市区町村がともに指定した寄附金は10%

【事例3】

年収600万円(課税所得301.6万円)の会社員が年間6万円の寄附金を都道府県及び市区町村がともに条例で個人住民税の控除対象と指定した社会福祉法人に寄附した場合

(60,000円-2,000円)×10%=5,800円

個人住民税の控除は、寄附をした翌年の6月から1年間軽減されます。所得税の確定申告をされない場合は、住民税の申告が必要となります。

5.寄附金控除を受けるためには確定申告が必要

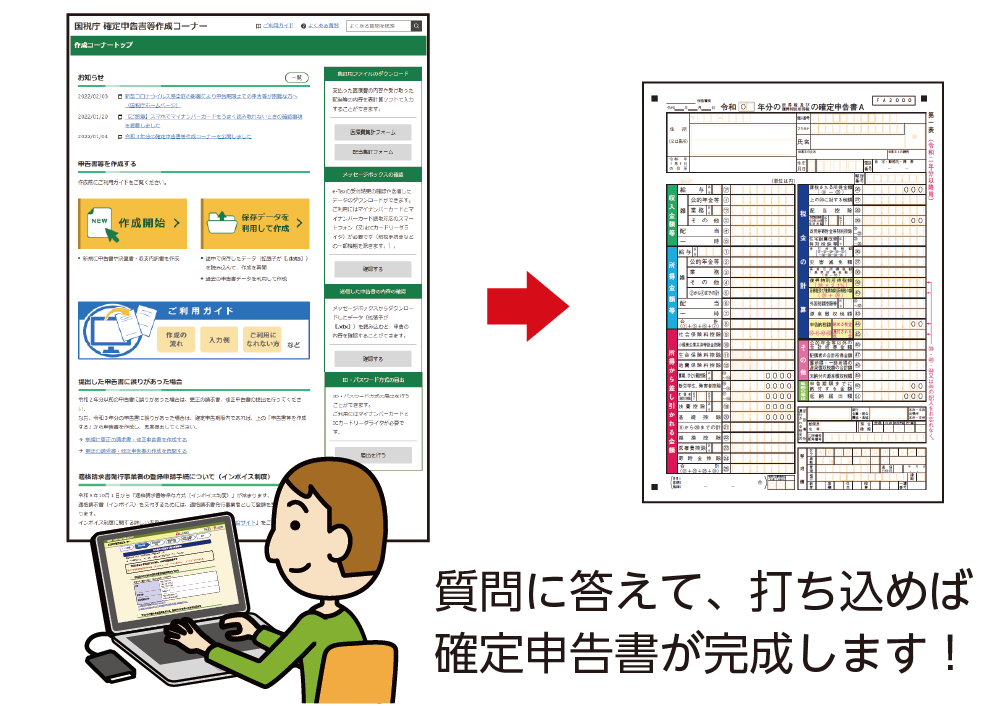

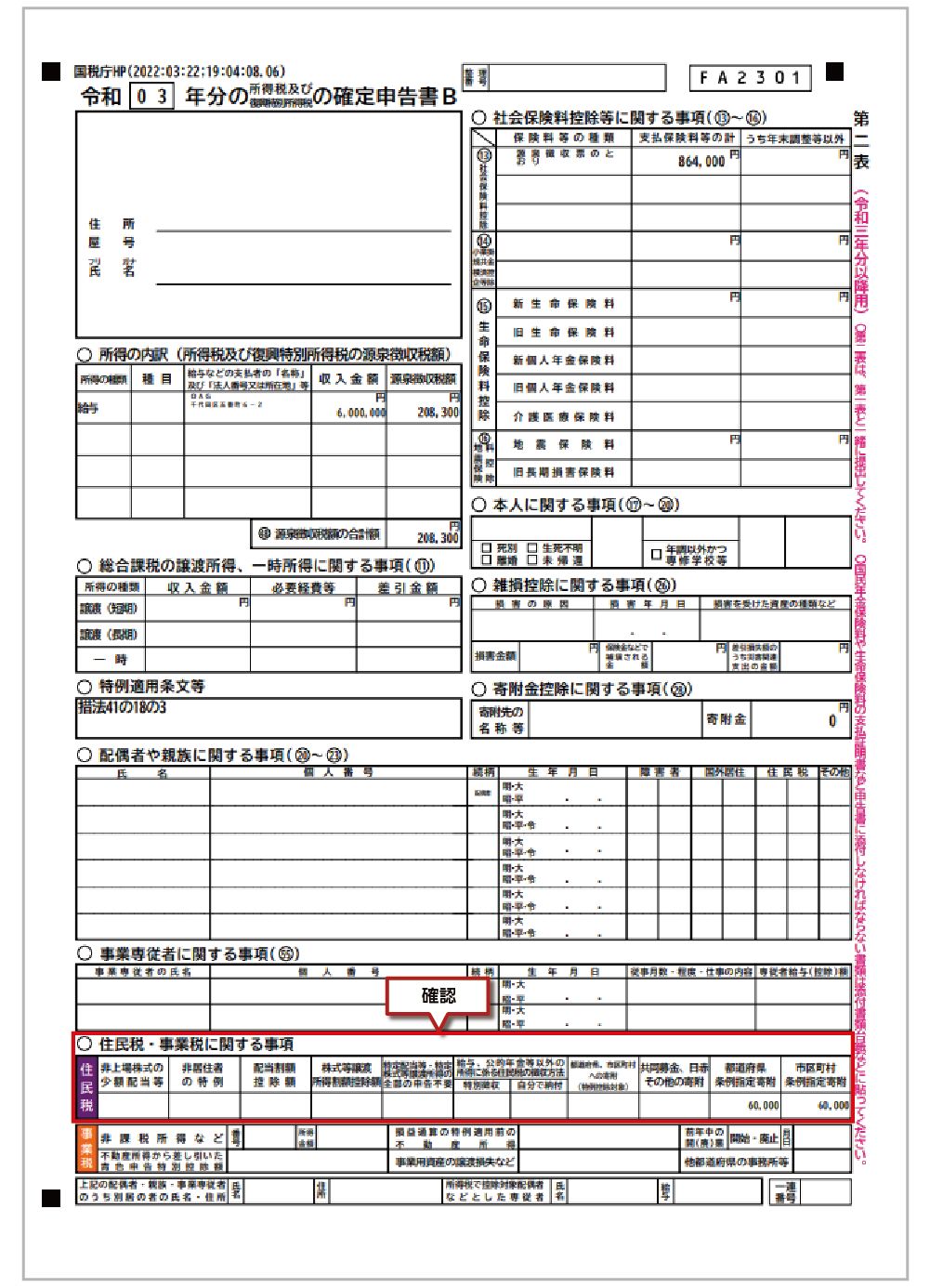

国税庁ホームページの「確定申告書等作成コーナー」より、所得税の確定申告書を作成することができます。作成した申告書は、e-taxにより送信するか、印刷して税務署の窓口に持参、または郵送で提出します。

参考:国税庁「確定申告書作成コーナー」⇒https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl

図6:寄附金控除の適用には確定申告が必要

※確定申告について詳しくはこちらをご覧ください。(当サイト内)

5-1.必要書類

申告書を作成する前に、以下に記す必要書類を準備します。

【必要書類】

・寄附先が発行した寄附金受領証明書(領収書や受領書)

・源泉徴収票

・マイナンバー

(マイナンバーカード、番号通知カード、マイナンバーが記載されている住民票)

・運転免許証などの本人確認書類

・還付金受取用の口座番号がわかるもの

寄附金控除(所得控除)を受ける場合は、寄附金受領証明書(領収書や受領書)を確定申告書に添付します。寄附金特別控除(税額控除)を受ける場合には、寄附先に応じた「計算明細書」を確定申告書に添付します。また、個人住民税の税額控除を受ける方は、条例で指定された団体等が発行する領収書などを添付します。

【寄附金特別控除(税額控除)に添付する計算明細書】

※参照:国税庁ホームページ「確定申告書等の様式・手引き等」

https://www.nta.go.jp/taxes/shiraberu/shinkoku/syotoku/r03.htm

①公益社団法人等寄附金特別控除額の計算明細書

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/02/pdf/09-2.pdf

②認定NPO法人等寄附金特別控除額の計算明細書

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/02/pdf/09-1.pdf

③政党等寄附金特別控除額の計算明細書

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/02/pdf/06.pdf

5-2.寄附金控除と寄附金特別控除のどちらが有利かは自動計算で判定

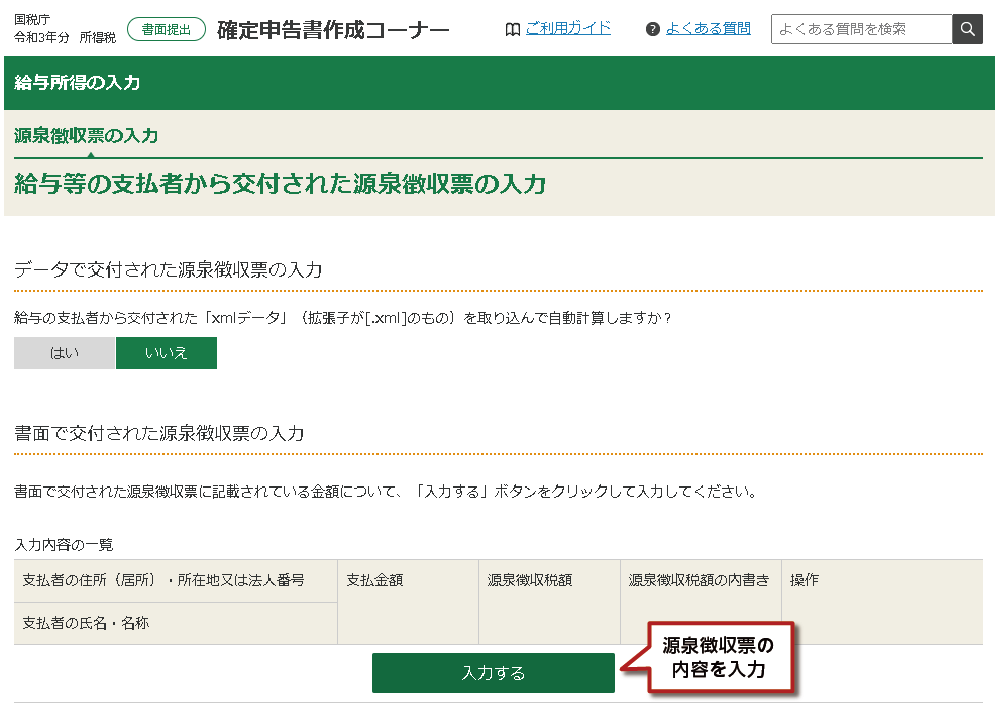

「確定申告書等作成コーナー」より、作成する場合の流れを以下でご説明いたします。

図7:申告書作成手順

①「所得税」を選択

②申告内容に関する質問に答えていく

「寄附金控除を受ける」”はい”を選択

③源泉徴収票の内容を入力する

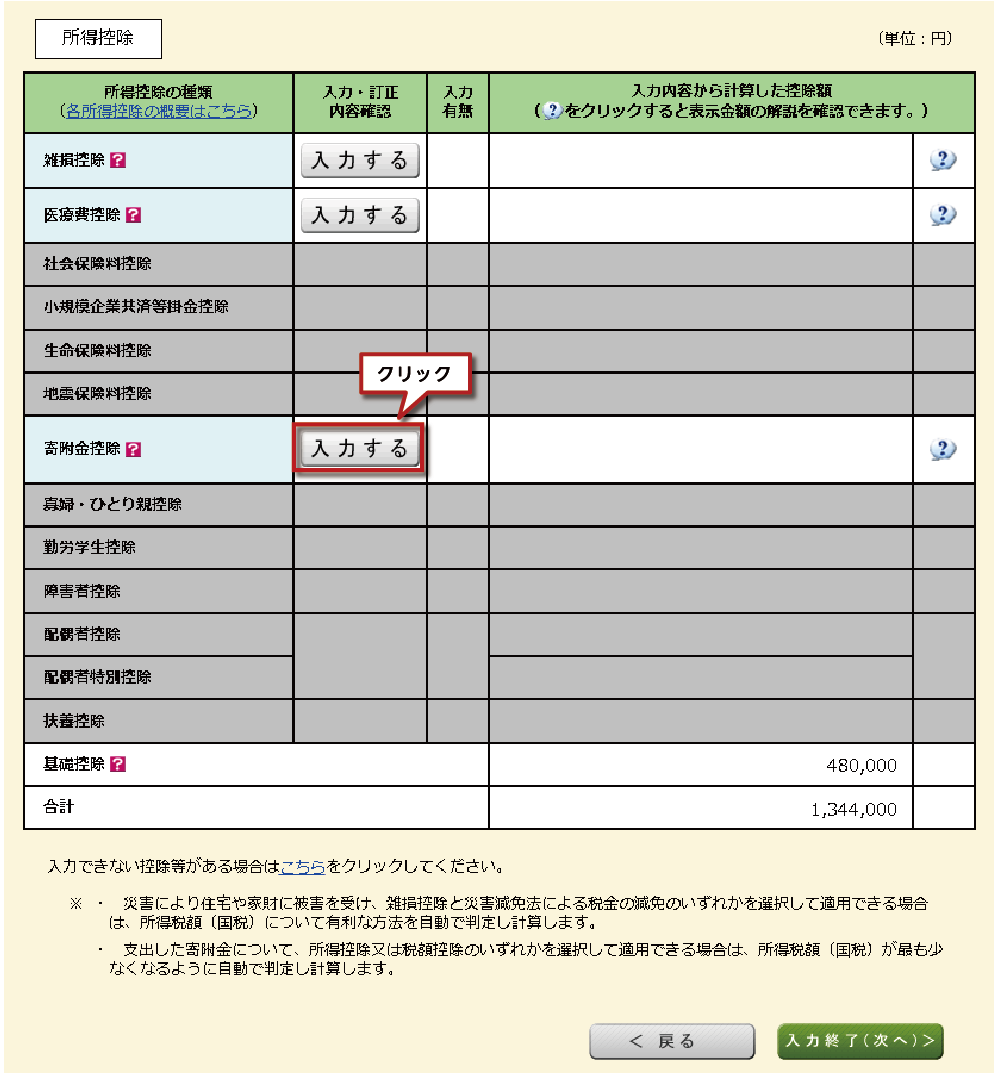

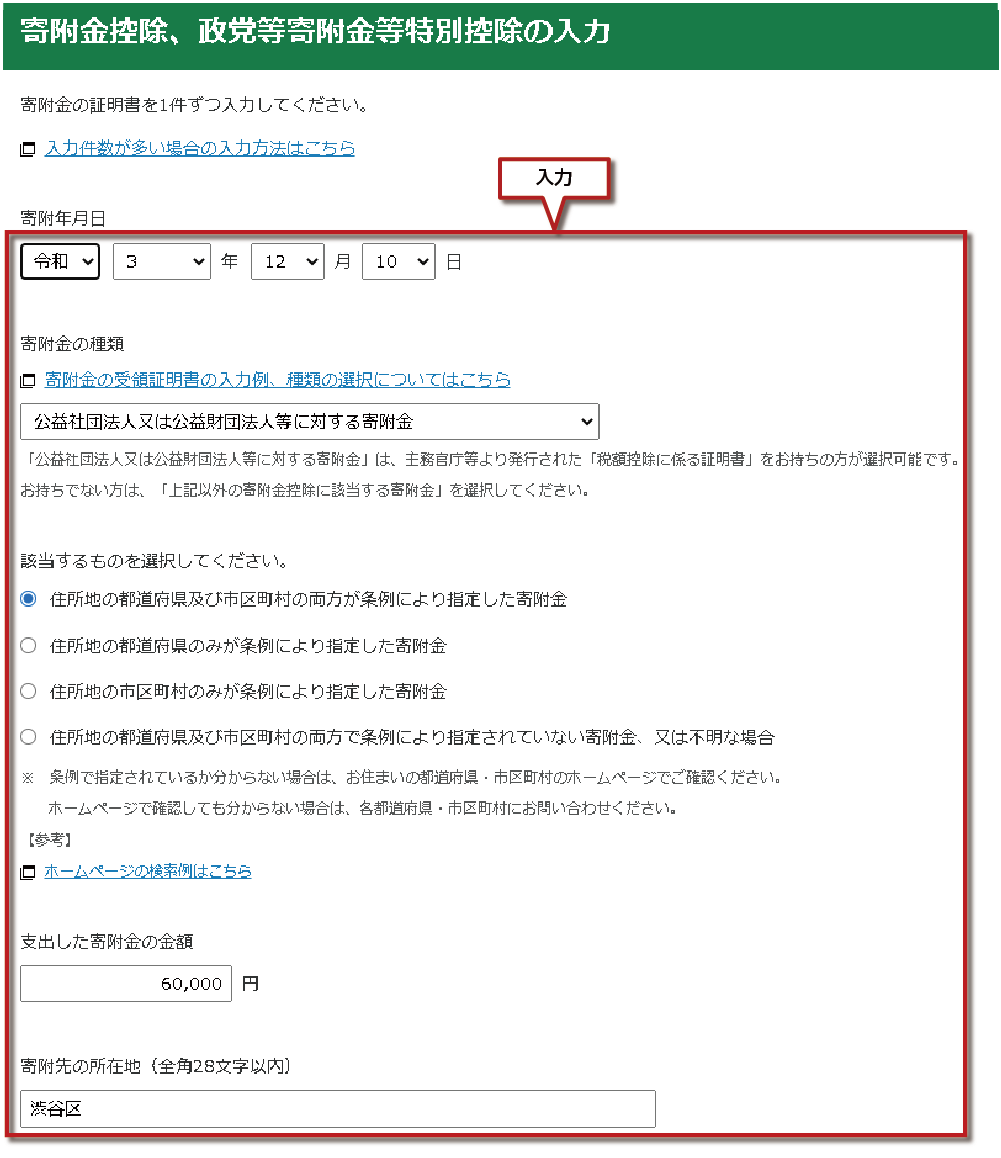

④寄附金控除を入力する

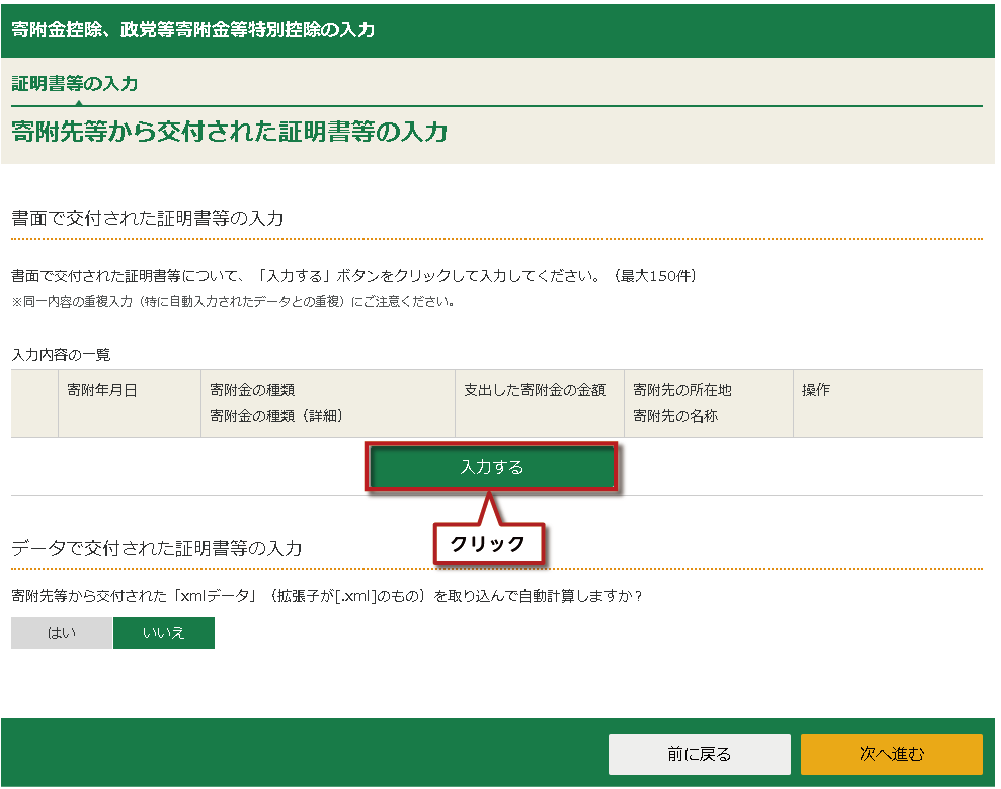

⑤寄附先から交付された証明書の内容を入力する

⑥寄附内容を入力する

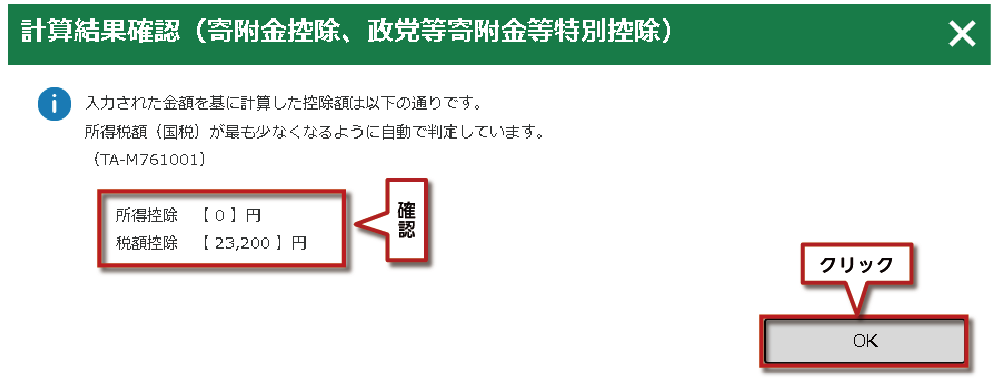

⑦所得税額が最も少なくなるよう、自動的に判定結果が表示される

⑧計算結果を確認する

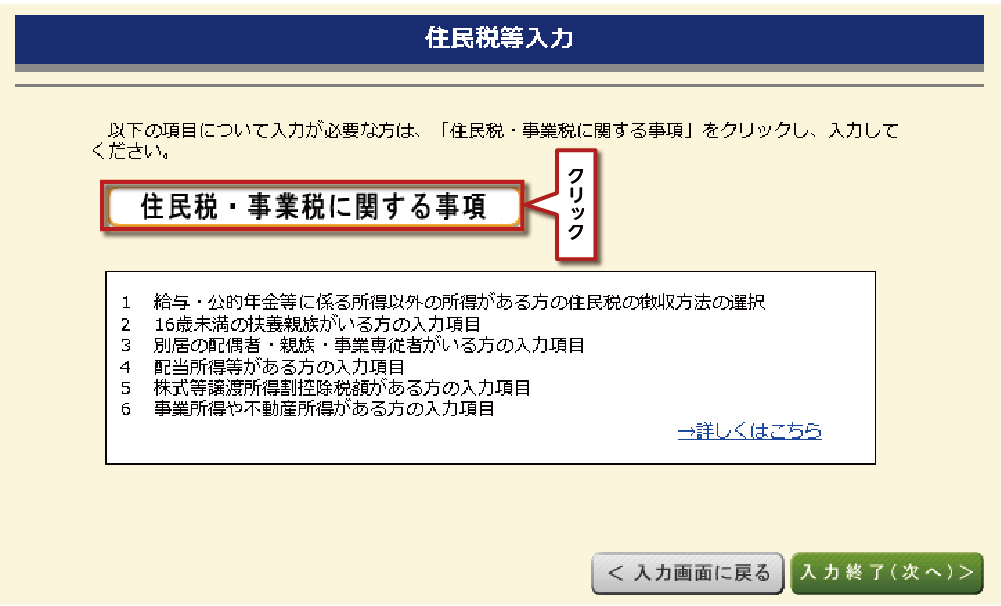

⑨個人住民税に関する事項に入力が必要な方は該当欄に入力

⑩還付金の受取方法などの内容を入力する

⑪申告書の内容を確認して完成!

6.まとめ

寄附をした場合は、寄附先によって、「寄附金控除(所得控除)」と「寄附金特別控除(税額控除)」のどちらか有利な控除を選択できることをご理解いただけましたでしょうか。

年末調整をされている会社員の方は、ご自身で確定申告をしなければ、寄附金控除の適用を受けることができません。寄附金控除の確定申告は、難しい内容の申告ではありませんので、必要書類を揃えて、確定申告をして頂ければ、一定の税額が還付される上、翌年の個人住民税が軽減される可能性があります。

控除される内容は、所得金額や寄附する額、寄附先によっても異なります。寄附先に発行してもらう寄附金受領証明書などは、入手までに時間を要する場合もありますので、申告期限に間に合うよう、早めに準備されておくことをお勧めいたします。