株の配当金と税金のしくみ ~確定申告で税金を取り戻そう~

- 有価証券

「株式投資を始めてみたけど、配当金をもらったら税金がかかるのかな。」

「株の配当金にかかる税金はいくらだろう。」

「配当所得の確定申告は自分でするのかしら。」

ネット証券の充実で、最近は多くの人にとって株式投資が身近になってきました。銀行やインターネット上、テレビでNISAの話題も良く耳にします。

本記事では、株式投資を始める方に向けて、配当金に対する税金と、確定申告について詳しくご説明します。

確定申告により還付を受けられることもありますので、ご自分の現在の取引口座の契約状況をチェックして投資効率を上げましょう!

目次

1.株の配当金には税金がかかる

株の配当金が支払われる際には、税金がかかります。上場株式の配当金(大口株主以外)に対する源泉徴収税率は、合計20.315%(所得税および復興特別所得税15.315%、住民税5%)です。

非上場株式の配当金(大口株主が支払いを受ける株式の配当金を含む。)に対する源泉徴収税率は、20.42%(所得税および復興特別所得税20.42%、住民税なし)です。

*大口株主とは、発行済株式の総数等の3%以上に相当する数又は金額の株式等を有する個人をいいます。

2.株の配当金の確定申告は原則不要

株の配当金は支払い時に源泉徴収されるため、確定申告は原則として不要です。一方で確定申告をして、「総合課税」や「申告分離課税」を選択することもできます。

「総合課税」とは、各種所得の金額を合計して税額を計算する方法です。「申告分離課税」とは、ほかの所得とは合計せずに税額を計算する方法です。

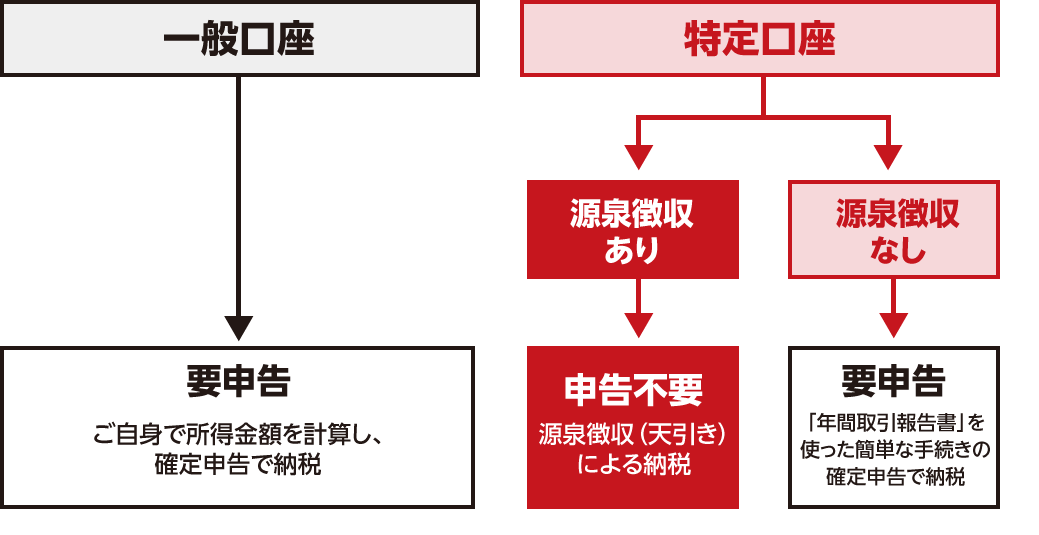

図1:配当に関わる税金の納税方法の選択

2-1.配当金は源泉徴収される

株の配当金の税金は、原則として源泉徴収され納税を終わらせることができます。確定申告は不要なため、申告せずに済ませている方が多いでしょう。「申告不要制度」といいます。

2-2.確定申告を選択することもできる

ご自身の利益の状況によっては、確定申告をした方が良い場合があります。配当控除(配当に関わる税率を下げる)を受ける場合は「総合課税」により確定申告し、損益通算(株の売却損と配当の相殺)する場合は「申告分離課税」により確定申告する必要があります(4章参照)。

3.配当金について確定申告をしなくてよい3つのケース

証券会社の口座は3種類あります。①特定口座(源泉徴収あり)、②特定口座(源泉徴収なし)、③一般口座です。特定口座は、証券会社が1年間の損益を計算して年間取引報告書を作成する口座です。一般口座はご自身で損益を計算し、確定申告を行う口座となります。

また、近年制定されたNISAについては、配当金が無税になる唯一の制度となります。

図2:株の口座の種類と確定申告

※株式投資する口座について詳しくは、こちらの3章を参考にしてください。(当サイト内)

3-1.特定口座(源泉徴収あり)を選択して取引をしている場合

「特定口座(源泉徴収あり)」は、税金の計算と納税まで証券会社が行ってくれるため、確定申告が不要となります。株式の売買で得た利益も、配当についても税金はすべて証券会社が対応してくれます。

3-2.特定口座(源泉徴収なし)で20万円未満の利益の場合

「特定口座(源泉徴収なし)」の場合「年間取引報告書」を証券会社が作成してくれますが、株の売却益については源泉徴収されないため、本来はご自身で確定申告をする必要があります。

ただし、たとえば1つの会社からのお給料が2000万円以下で、それ以外の株式投資の利益、配当の利益などの所得をあわせて20万円未満の場合には確定申告が不要です。

3-3.NISA(少額投資非課税制度)を利用している場合

平成26年1月より投資による資産形成を助けるために「NISA=少額投資非課税制度」がスタートしました。証券会社等でNISA口座を開いて取引をすると、年間120万円までの新規に取得した上場株式等について、その配当と売却益が非課税になりますので、確定申告も不要です。

4. 配当金について確定申告が必要な2つのケース

株の配当金について、確定申告が必要なケースを確認しましょう。

4-1.特定口座(源泉徴収なし)で20万円以上の利益がある場合

特定口座(源泉徴収なし)で20万円以上の利益が出た場合には、確定申告が必要です。

4-2.非上場株式と大口株主が配当を得た場合

非上場株式の配当金を受け取った場合や大口株主である場合は、原則として確定申告(総合課税)をしなければなりません。少額配当(1回あたりの配当が年ベースで10万円以下のもの)については、所得税は源泉徴収されるため確定申告は不要ですが、住民税は確定申告が必要になります。

5. 配当金について確定申告をした方がよい3つのケース

株の配当金について確定申告が不要な方も、確定申告をした方が節税になるケースがあります。

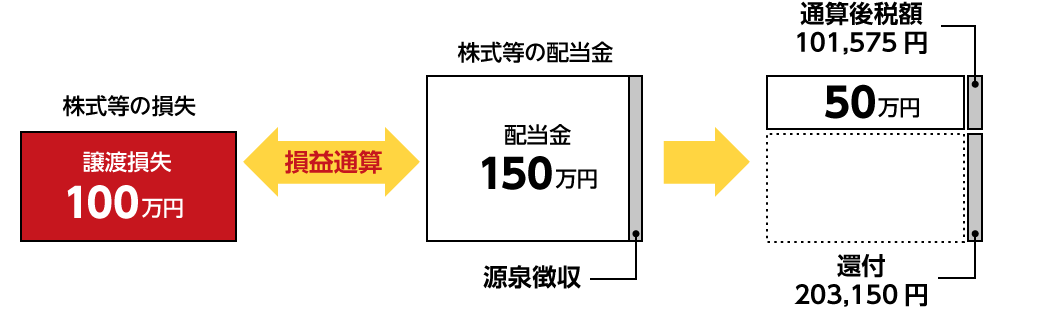

5-1.複数の口座の売却損と配当金を「損益通算」する場合

複数の口座を使って株式投資をしている場合で、売却損が出ている口座と配当や売却益で利益が出ている口座がある場合、確定申告して「損益通算」することができます。「損益通算」とは、その年に生じた上場株式等の譲渡損失を上場株式等の配当所得等から控除することです。

損益通算をすると、利益が出ている口座の税金が戻ってくるので、確定申告をした方がよいでしょう。

図3:確定申告をすると上場株式の譲渡損失と配当金を損益通算できる

5-2.株の売却で損が出ている場合

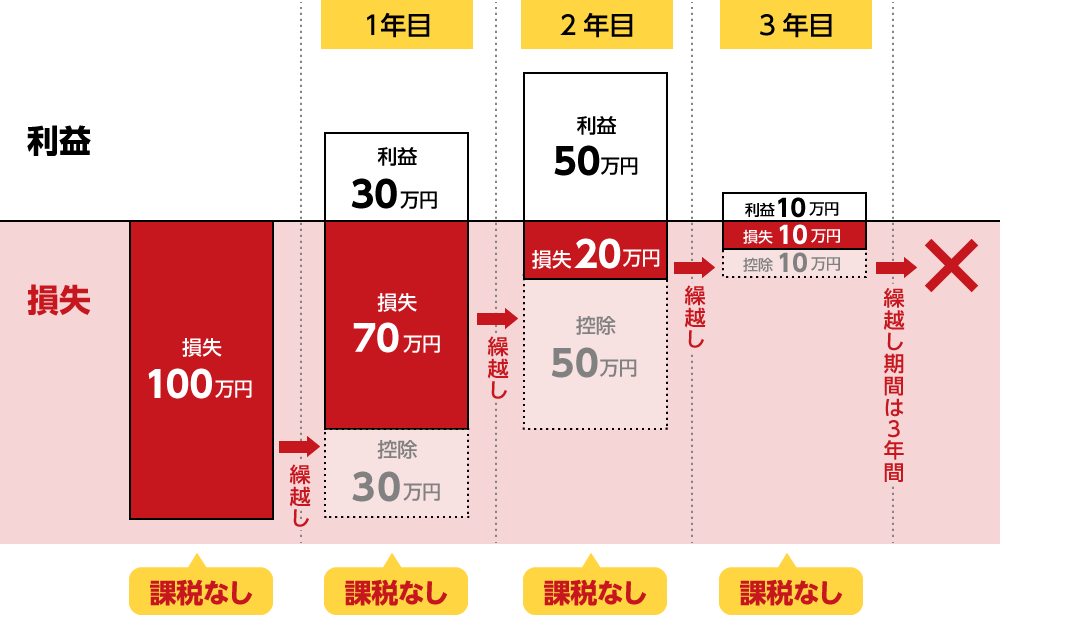

確定申告の申告分離課税では、①株の売却益と損益通算ができ、②株の売却損を配当で引ききれなかった場合にその損失を3年間繰り越す(譲渡損失の繰越控除)ことができます。

株で多額の売却損が出た場合には、その損と配当を通算することで、配当で源泉徴収された税金を取り戻すことができます。また、引ききれなかった損失を繰り越すことで、翌期の株の売却益、配当に充てることもできます。

上場株式に投資をしていて、売却損が出ている人は申告分離課税で確定申告するのがよいでしょう。

図4:確定申告をすると譲渡損失を3年間繰越控除できる

5-3.所得が一定以下の会社員の場合

配当金を源泉徴収で納税した場合の税率は20.315%ですよね。総合課税では、所得が多ければ多いほど税率も高くなっていきます。他の所得と合算の上、15~55%の累進税率(住民税も含む)で税金を計算するからです。実質的には、総合課税では配当控除という控除が受けられるため、税率は7.2%~(下表)となります。

配当所得を含めた実効税率が20.315%より低ければ、総合課税で確定申告した方が有利ということになります。

表1:配当控除の一覧

6.さいごに

「上場株式の配当金に対する源泉徴収税率は20%を超えるのか」と驚かれた方も多いのではないでしょうか。

株の配当金は、原則として源泉徴収されるため確定申告は不要です。

一方で、大口株主である場合や、非上場株式の配当金を受け取った場合は確定申告をしなければなりません。また、 上場株式等の配当所得については、総合課税あるいは申告分離課税を選択することもできます。

ご自身の条件をよく確認し、申告不要制度、総合課税、申告分離課税のうち有利な方式を選択していただければと思います。