法定相続分は家族構成で変わる!初めての相続でもわかるイラスト解説

- 相続手続き

大切なご家族が亡くなられると、「相続が必要では?」と何となくですが頭に浮んできます。

相続手続きでは、亡くなられた方の財産を、相続人と呼ばれる財産を相続する権利のある方で分割することになります。しかし、「どのように財産を分割したらいいのか、ルールが分からない」「“争続”という言葉を聞くが、できる限りトラブルなく円満に相続を終わらせたい」など、遺産分割に対してさまざまな不安や思いが生じます。

また「相続」や「遺産分割」など相続に関係する言葉を調べていると「法定相続分」という言葉が必ず出てきます。財産の配分を考える際によく利用する言葉です。

ここでは「法定相続分」について、基本的な考え方や財産を分割する割合、そして実際に遺産分割をするうえでのアドバイスをまとめていますので、ぜひ参考にしてください。

目次

1.「法定相続分」とは法律で定められた相続できる割合

ご家族が亡くなられた際に、遺産を分割するための基準割合となるのが「法定相続分」です。

また、この法定相続分の割合は、亡くなられた時点の家族構成により変わります。亡くなられた時点の家族構成から、財産を相続できる権利を持つ人を「法定相続人」と言い、こちらも法律で定められています。

まずは、法定相続人の組み合わせに応じた法定相続分の割合を確認しましょう。亡くなられた方の配偶者は、必ず法定相続人となります。詳しい説明は2章でおこないますので、ご自身のケースにあてはめて参考にしてください。

表1:法定相続人の組み合わせごとの法定相続分

※同じ順位に法定相続人が複数いる場合は、それぞれをさらに均等な割合でわけます。

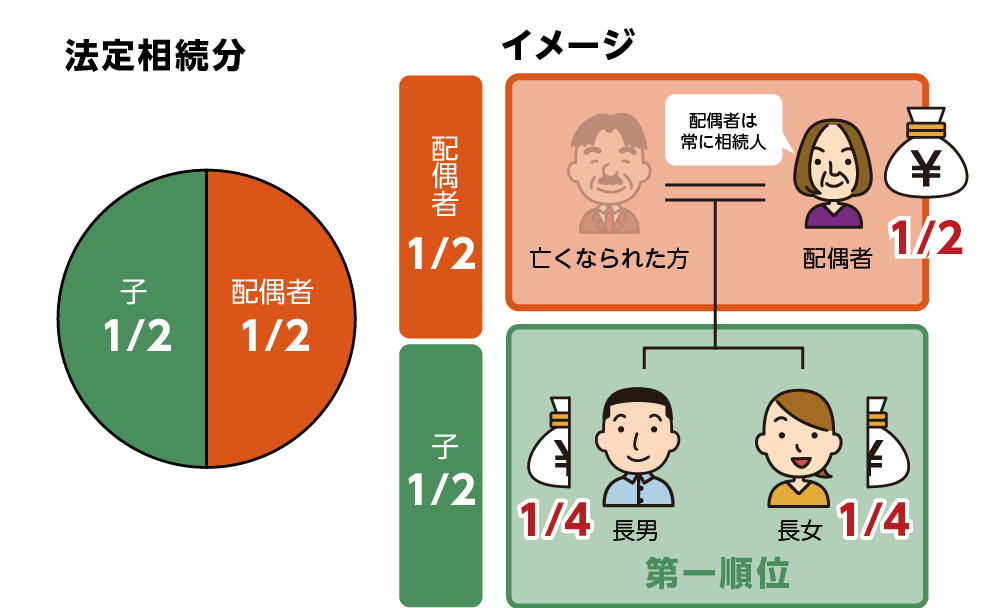

図1:配偶者がいる場合の法定相続分のイメージ

(例)相続人が配偶者とお子さん(2人/長男・長女)の場合

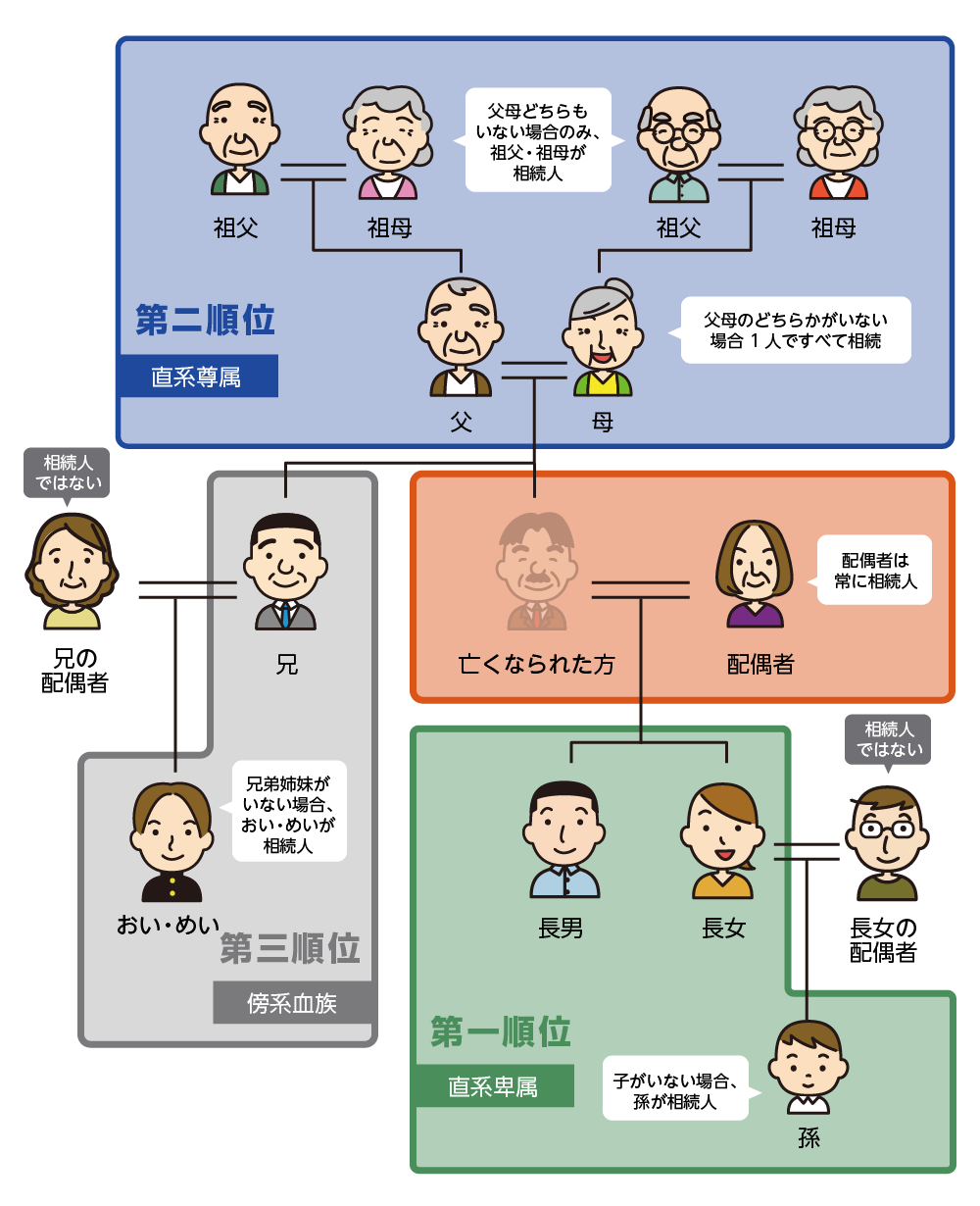

法定相続人の対象となりうる方は、次の図で確認しましょう。

図2:法定相続人の範囲のイメージ

※法定相続人がどなたになるのかについて、詳しくはこちらを参考にしてください。(当サイト内)

2.【ケース別】相続人の違いによる具体的な法定相続分

法定相続人が決まると、法定相続分も決まります。表1でご確認いただいたように、相続人の組み合わせごとに法定相続分の割合が異なるります。

ここからは表1の内容について、円グラフと相続人の例をあげて確認していきます。

次のケースを基に考えていけば、複雑なケースもご自身で考えることができます。

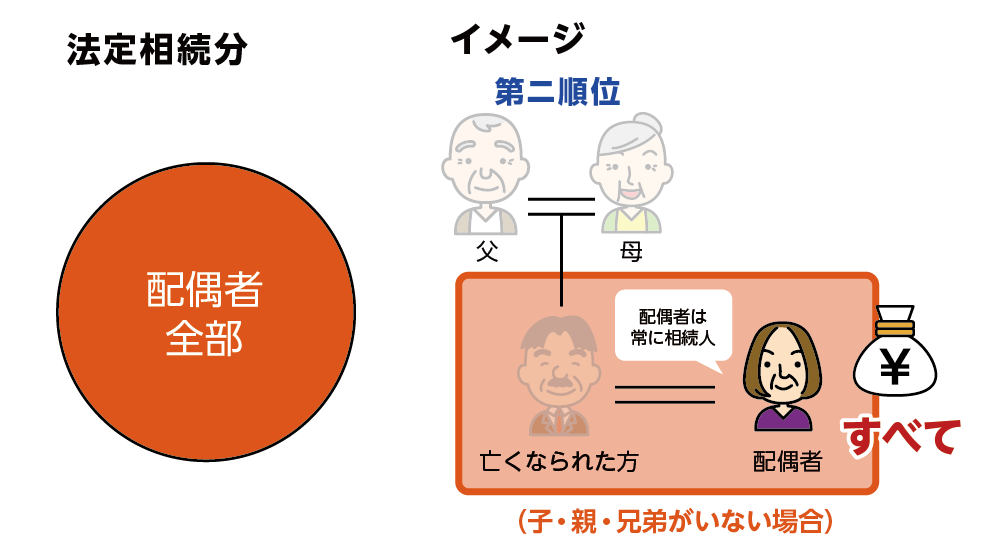

2-1.配偶者のみの場合の法定相続分

法定相続分の割合 → 配偶者:すべて

相続人が配偶者のみの場合には、法定相続分どおりすべての財産を相続します。

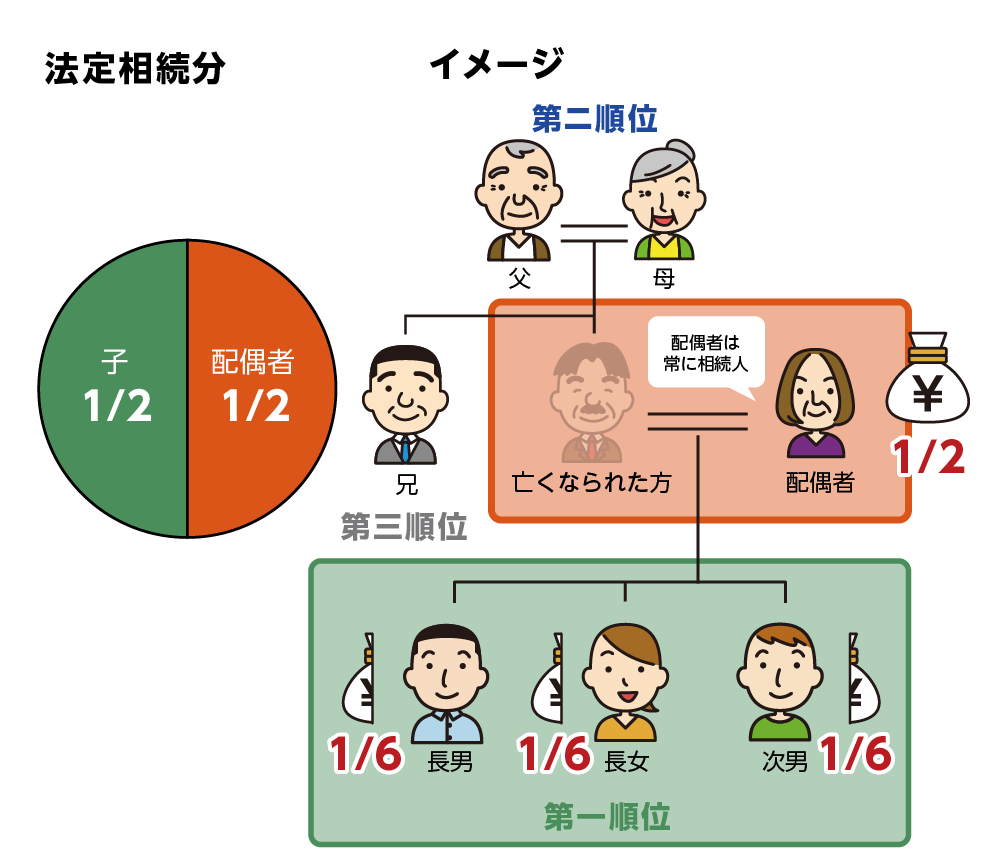

2-2.配偶者とお子さん(3人)の場合の法定相続分

法定相続分の割合 → 配偶者:1/2、お子さん:1/2

相続人にお子さんが3人いる場合には、法定相続分1/2を3人で均等に分けるため、1/6ずつとなります。

配偶者:1/2、長男:1/6、長女:1/6、二男:1/6

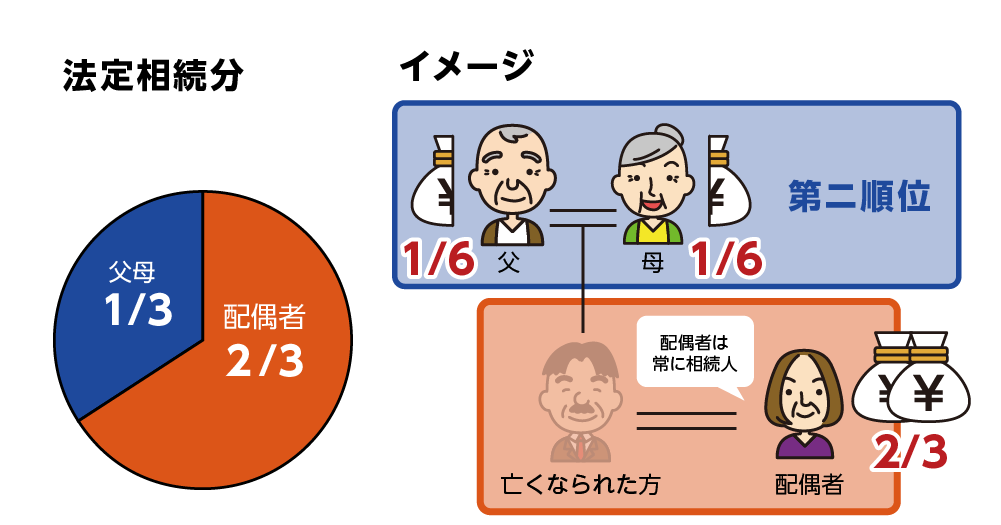

2-3.配偶者と父母の場合の法定相続分

法定相続分の割合 → 配偶者:2/3、父母1/3

相続人にお子さんがいらっしゃらず、お父様やお母様がご健在の場合、法定相続分1/3を2人で均等に分けるため、1/6ずつとなります。お父様かお母様のどちらかが亡くなられている場合は、ひとりで1/3を相続します。お父様とお母様がともに亡くなられている場合には祖父、祖母へ引き継がれます。

配偶者:2/3、父:1/6、母:1/6

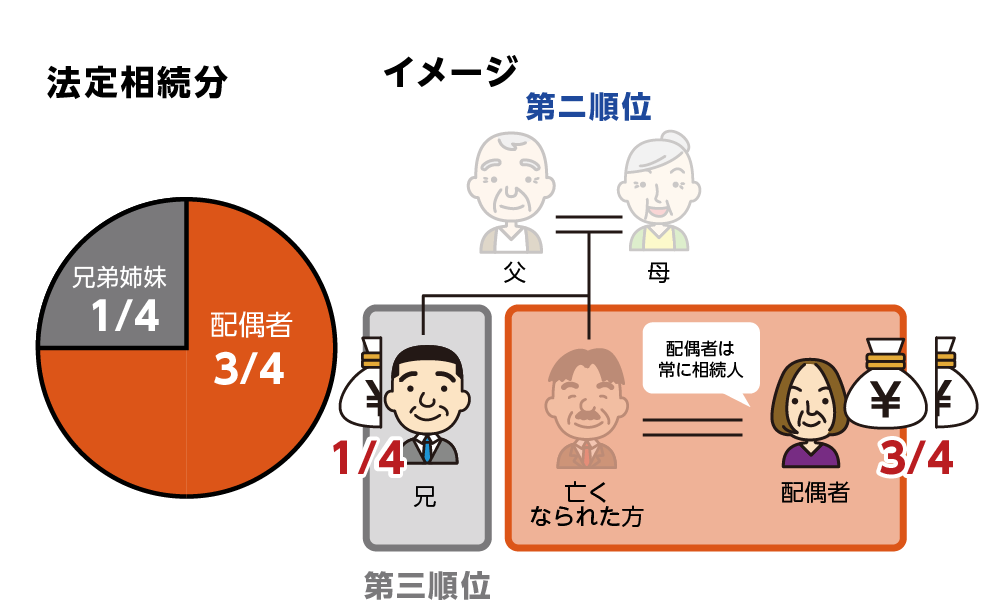

2-4.配偶者と兄弟姉妹の場合の法定相続分

法定相続分の割合 → 配偶者:3/4、兄弟姉妹:1/4

相続人にお子さんがいらっしゃらない場合、かつご両親・祖父母もお亡くなりになられている場合で、亡くなられた方のご兄弟がご健在の場合には、法定相続分1/4を相続することになります。

配偶者:3/4、兄:1/4

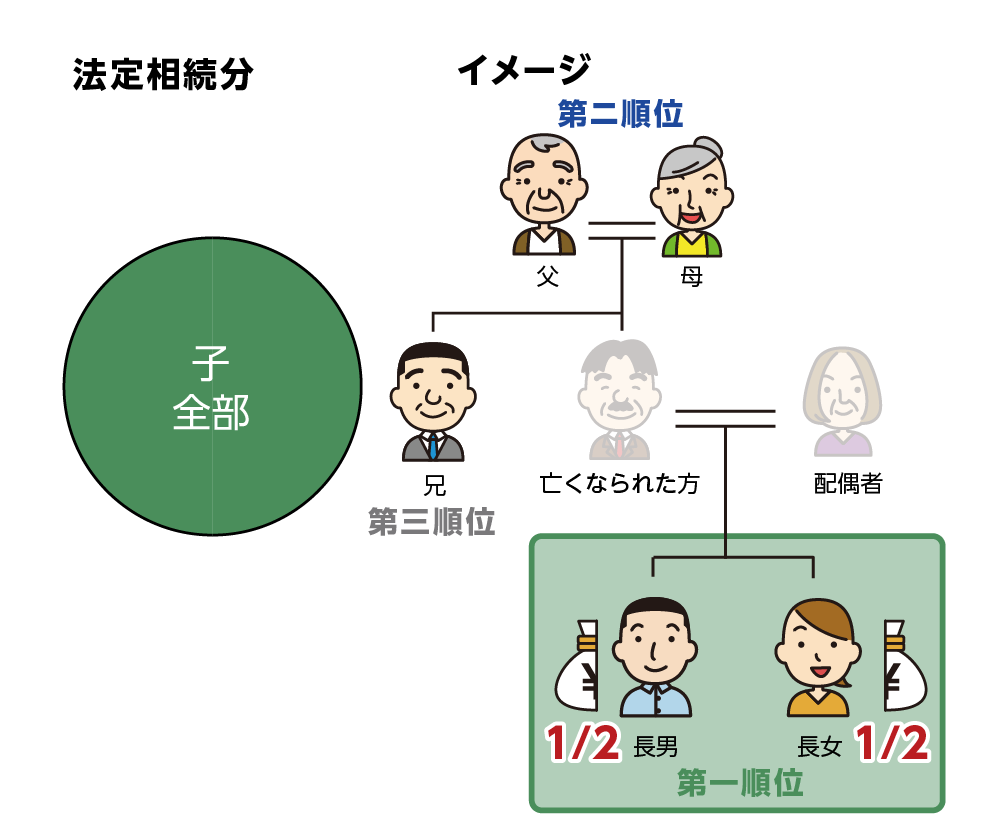

2-5.お子さん(2人)と父母の場合の法定相続分

法定相続分の割合 → お子さん:すべて、父母:なし

配偶者がすでに亡くなられており、お子さんとご両親がご健在の場合には、1-2-2の相続順位の考え方から相続人はお子さんだけとなります。すべての財産を2人で均等に分けることから、1/2ずつとなります。

長男:1/2、長女:1/2

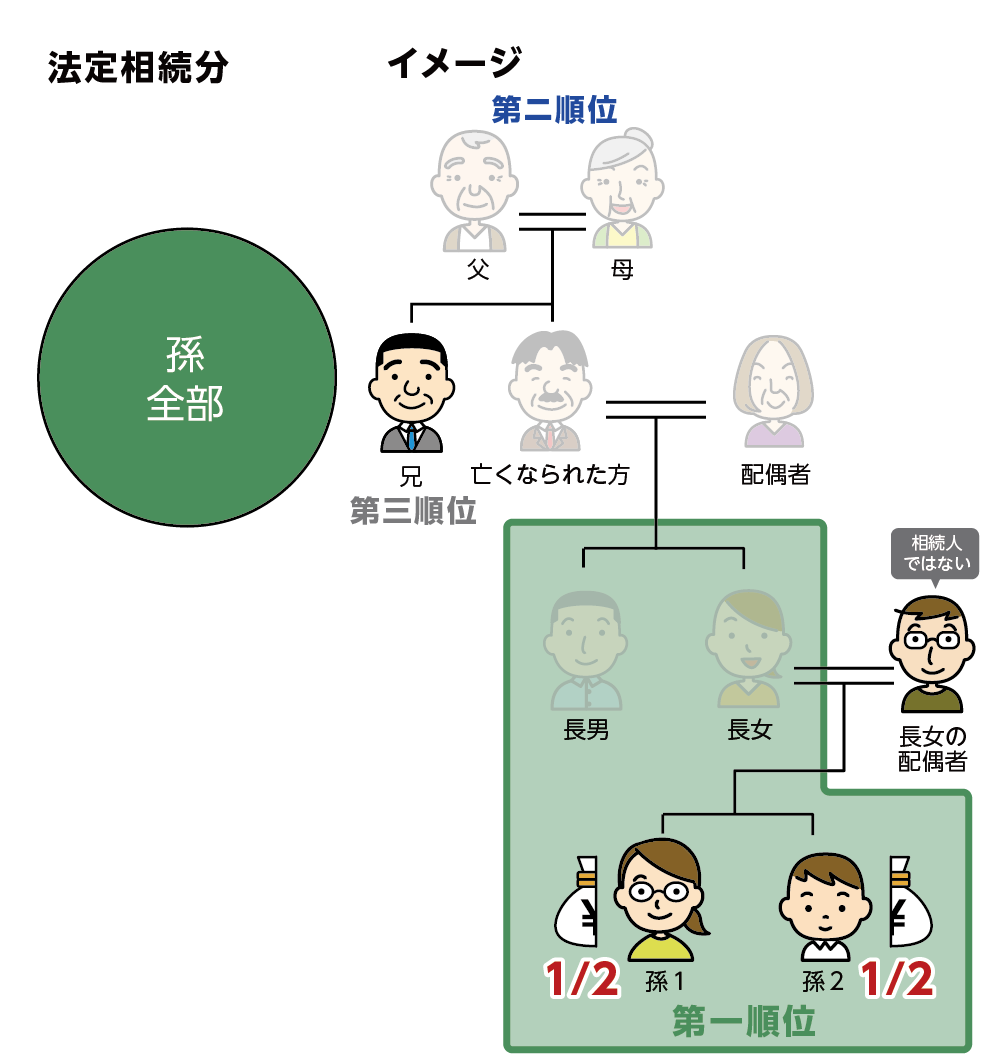

2-6.お孫さん(2人)と兄弟姉妹の場合の法定相続分

法定相続分の割合 → お子さん:すべて、兄弟姉妹:なし

配偶者とお子さん、ご両親がすでに亡くなられており、お孫さんと亡くなられた方のご兄弟がご健在の場合には、1-2-2の相続順位の考え方から相続人はお孫さんだけとなります。全ての財産を2人で均等に分けることから、1/2ずつとなります。

法定相続分の考え方では第一順位のうちお子さんが亡くなられた場合で、お孫さんがいる場合には代襲相続として相続する権利を引き継ぎます。

孫1:1/2、孫2:1/2

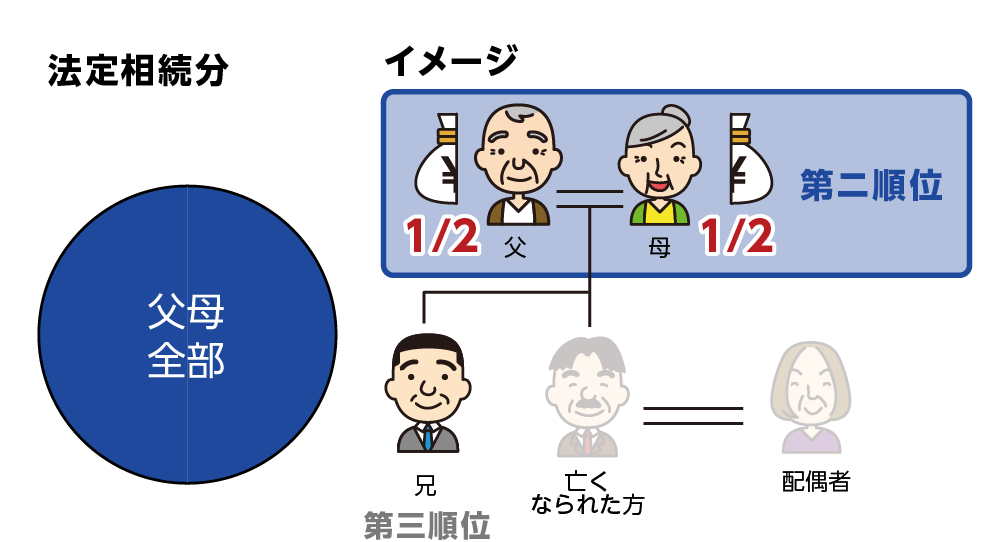

2-7.父母と兄弟姉妹の場合の法定相続分

法定相続分の割合 → 父母:すべて、兄弟姉妹:なし

配偶者がすでに亡くなられており、ご両親と亡くなられた方のご兄弟がご健在の場合には、1-2-2の相続順位の考え方から相続人はご両親だけとなります。法定相続分では、第一順位がいないため第二順位の父母がすべて引き継ぎます。全ての財産を2人で均等に分けることから、1/2ずつとなります。

法定相続分の考え方では、ご両親ともに亡くなられている場合は、その上の代の祖父母へ引き継がれます。

父:1/2、母:1/2

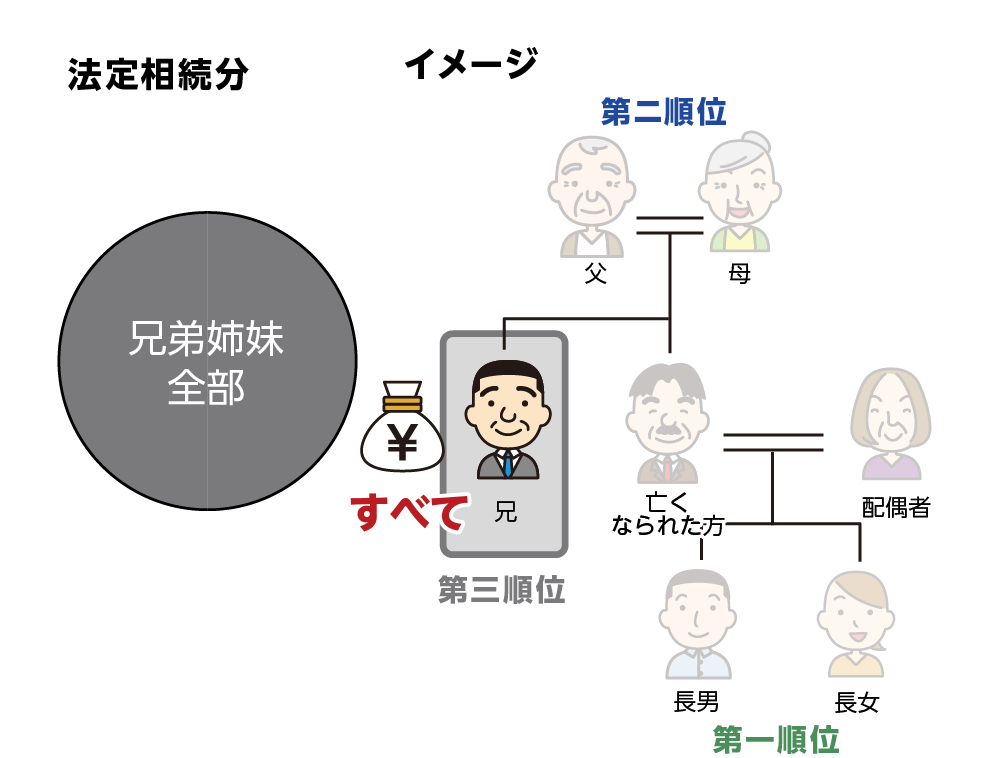

2-8.配偶者もお子さんも父母もいない場合の法定相続分

兄弟姉妹:すべて

配偶者とお子さん、ご両親が亡くなられおり、亡くなられた方のご兄弟がご健在の場合には、1-2-2の相続順位の考え方から相続人はご兄弟だけとなります。

兄:すべて

2-9.その他のケースの法定相続分

近年は、多様なケースの相続がみられます。次のようなケースが考えられますので、該当する場合には、確認しましょう。

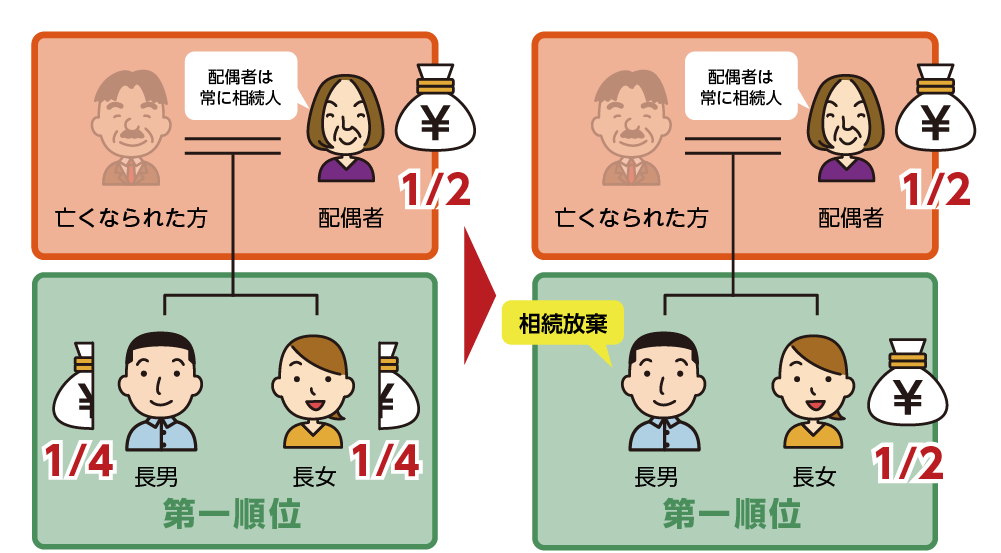

2-9-1. 相続放棄した相続人がいる場合の法定相続分

「相続放棄」の申立を行い受理されると、相続財産を分ける対象から外れます。残った同順位の相続人で

放棄した方の分を平等に分けます。

相続放棄をした方にお子さんやお孫さんがいる場合、放棄したことでそのお子さんやお孫さんが相続の対象となりますので、そちらも相続放棄の手続きがされているかどうか確認が必要です。

また、相続税の課税対象から引く基礎控除額の計算には「相続放棄」をした方も人数としてカウントします。

相続放棄をする前 長男が相続放棄をした後

相続人…配偶者、長男、長女 相続人…配偶者、長女

法定相続分 法定相続分

配偶者:1/2、長男:1/4、長女:1/4 配偶者:1/2、長女:1/2

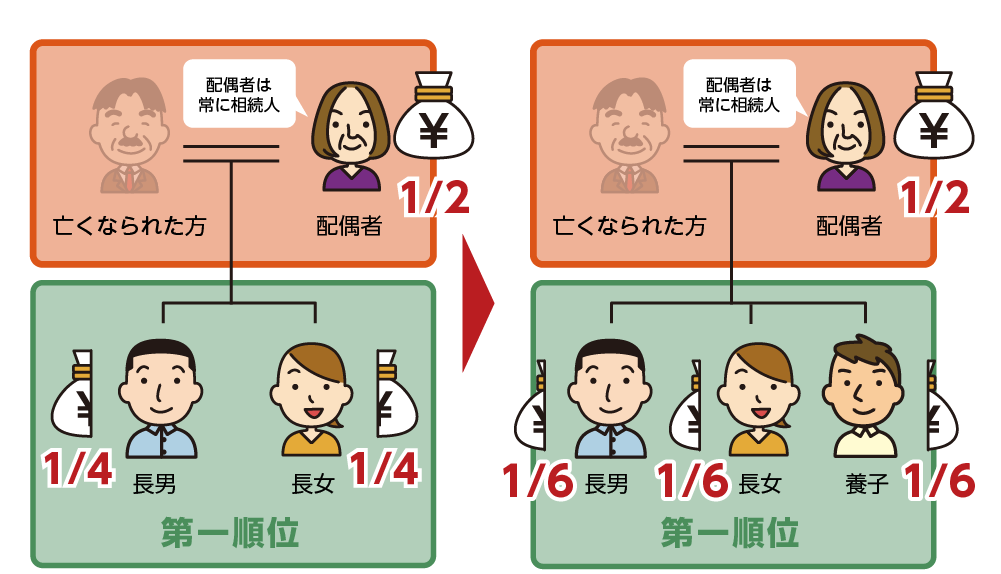

2-9-2.養子がいる場合の法定相続分

被相続人の生前に養子縁組を行って養子となった場合、相続においては実子とまったく同じ立場になりますので、相続の割合も実子と同じ割合となります。養子縁組の理由は、財産の継承や家を継ぐため、再婚したためなど、さまざまなケースがあります。

配偶者:1/2、長男:1/6、長女:1/6、養子:1/6

養子縁組には、「普通養子縁組」と「特別養子縁組」の2種類があり、「普通養子縁組」の場合は実のご両親との親子関係は継続しているため、実のご両親の法定相続人にもなります。一方で、6歳未満の未成年に対する福祉制度とされている「特別養子縁組」の場合は、法律上で実のご両親との親子関係がなくなりますので、実のご両親が亡くなった場合には法定相続人になりません。

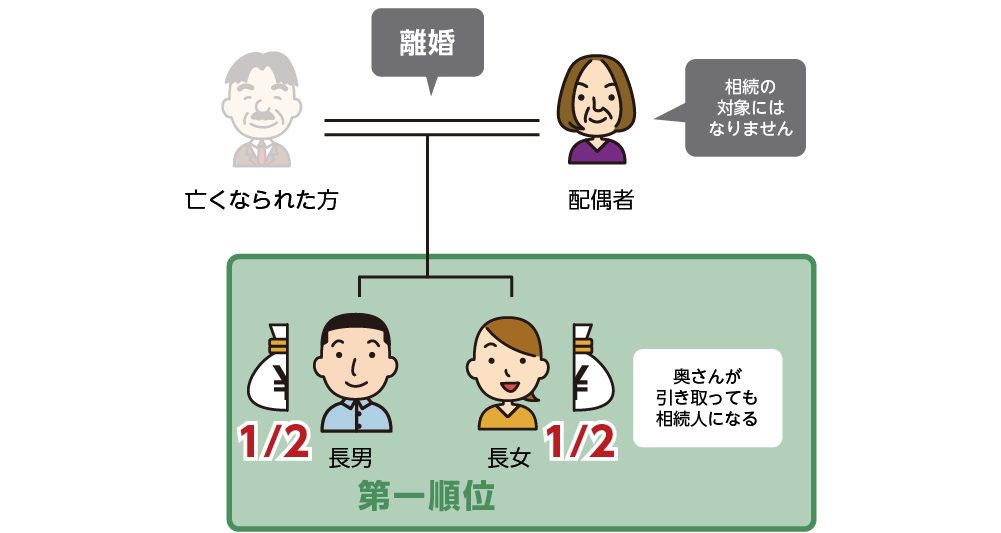

2-9-3.離婚した配偶者との間にお子さんがいる場合の法定相続分

離婚した配偶者との間にお子さんがいる場合は、ご自身や配偶者が再婚したかどうかに関わらず、相続人となり、遺産相続の第一順位である「子」の一人となり、まったく同じ相続の権利が与えられます。亡くなられた方が離婚された際にお子さんを引き取っている場合は分かるのですが、配偶者が引き取っている場合には情報がなく、戸籍謄本を取り寄せて初めて分かることもあります。

長男:1/2、長女:1/2

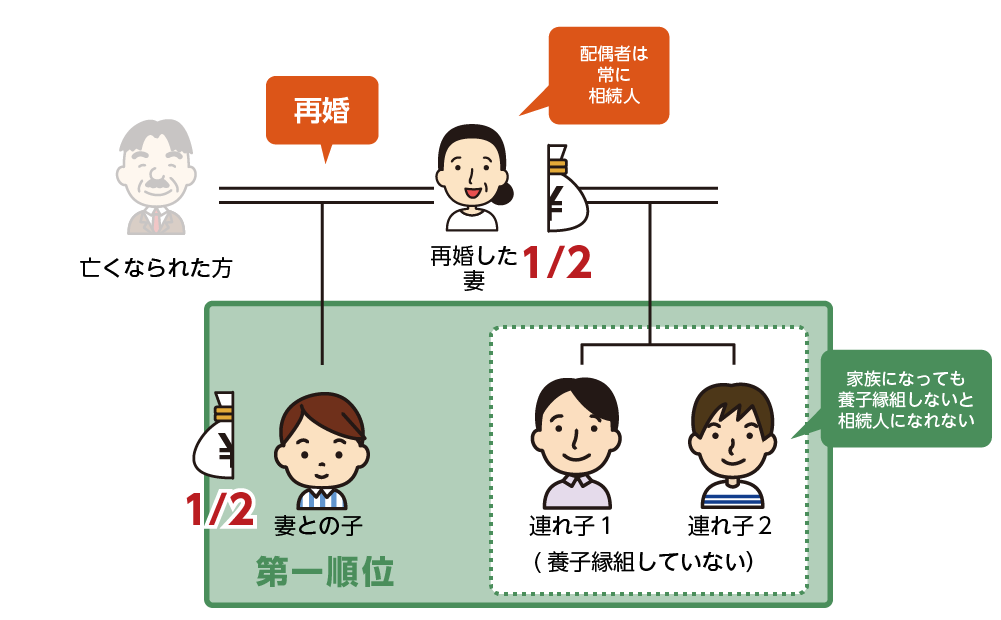

2-9-4.再婚した配偶者とその連れ子がいる場合の法定相続分

再婚した場合には、配偶者は常に相続人となります。一方、再婚した配偶者に「連れ子」がいる場合には、血のつながりがないお子さんと家族になります。この場合、養子縁組の手続きをしないと家族として生活をしていたにも関わらず相続人とならないため注意が必要です。

養子縁組をすると2-9-2のとおり、血のつながりのあるお子さんと同様に相続の権利があります。

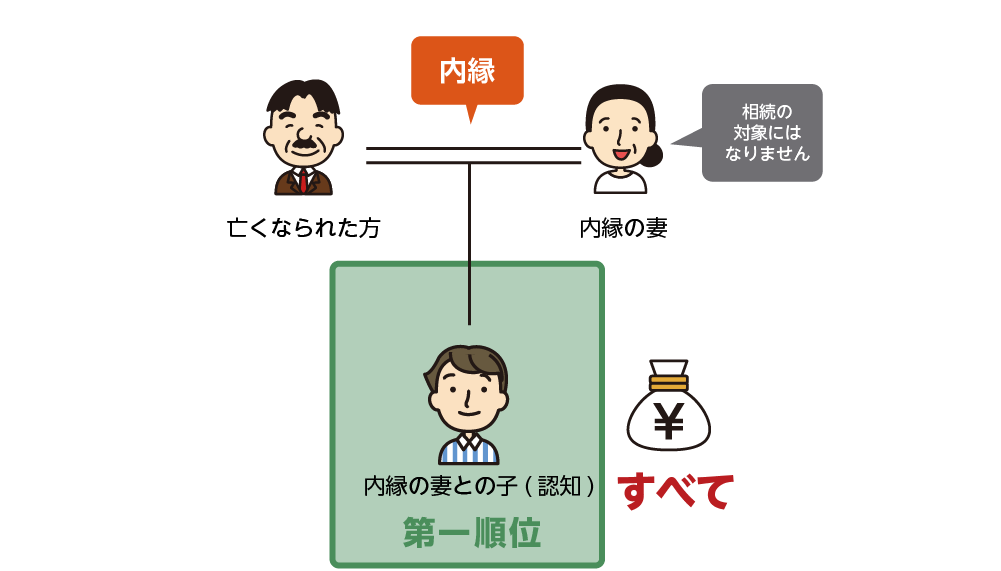

2-9-5.内縁の妻との間にお子さんがいる場合の法定相続分

婚姻届を提出していない内縁の妻や夫がいる場合には、相続人にはなりません。一方、内縁の妻や夫との間に生まれた子がいる場合、「認知」していれば実子と同じ割合で相続の権利が与えられます。

内縁の妻:なし、内縁の妻との子:すべて

2-9-6.お子さんがまだ胎児の場合の法定相続分

胎児は、相続においては生まれた子とみなして相続の権利を与えられることが法律で定められています。お子さんが胎児だけであれば1/2を、二人目のお子さんであれば1/4を相続する権利があります。ただし万が一、死産となった場合には相続権を失うため、遺産分割は出産後におこなうことをオススメします。

3.遺産分割時の「法定相続分」の具体的な活用方法

法定相続分の具体的な割合をご理解いただけたと思いますが、実際に遺産分割をする際は、すべて法定相続分通りに財産を分ける訳ではありません。どのように考えるものか、本章で確認しましょう。

3-1.遺言があるときはその内容に従う

相続を行う際、まずは亡くなられた方の遺言の有無を確認します。遺言がある場合は、原則として遺言の内容を優先した遺産分割が行われます。遺言は亡くなられた方の意思を書面に残したものであることから、法定相続分による遺産分割よりも優先されます。

3-2.遺言が無い場合に法定相続分を基準にする

遺言がない場合には、相続人全員で遺産分割協議という話し合いの場を持ち、亡くなられた方の意思を大切にしながら財産の分割方法を決めます。この遺産分割協議で話し合いをする際に基準とする法律で定められた割合が法定相続分です。

3-2-1.相続人全員が合意すれば法定相続分は関係ない

法定相続分は法律で定められているものの、基準となる割合であって相続人全員の合意があれば自由に分割しても構いません。

3-2-2.話し合いがまとまらない場合は法定相続分で分割

遺産分割協議で話がまとまらず、近年は家庭裁判所に調停を申し立てし、相続人同士で争うことが増えています。さらに調停で決着がつかない場合は、審判に移行し裁判官の判断をあおぐことになりますが、結局は法定相続分で分けるケースがほとんどとなります。また審判が決着するまで3年以上の月日を費やすことが多いことから、遺産分割協議で話し合いをした結果うまくいかない場合には、調停や審判にするのではなく法定相続分で分割をすることをオススメします。

4.法定相続分を基準として分割しようとするときに配慮したい2つのこと

本記事を確認していただき「遺言がない場合は法定相続分で遺産分割を進めよう」と思われる方が多いと思いますが、亡くなられた方に対する生前の貢献や、複数の相続人がいる場合に生前に贈与したり、一人だけ特別に費用を払ってもらっていたりすると、それを端にしてトラブルが起きがちです。お互いに長い目でみて、配慮しながら分割の話し合いを進めましょう。

4-1.「寄与分」に配慮して話し合うことが大切

亡くなられた方の生前に、介護のためにご兄弟の誰かが仕事を辞めて献身的に日々お世話をしていたとします。この場合、介護をしていた方からみると「法定相続分」による平等な分割では納得がいかないと思うこともあるのではないでしょうか。高額な費用がかかる入院を避けて自宅で何とか介護をしていた場合など、介護することで財産が減少しないことに貢献していることから「寄与分」という考え方を取り入れることができます。

寄与分は相続人同士の話し合いで決まらない場合に家庭裁判所に請求できますが、実態として認められる事例は多くはありません。そのためこのようなケースでは、その苦労に対してご家族みなさんが理解を示し、寄与の度合いに配慮した分割となるように話し合いをすることが大切です。

※寄与分について詳しくは、こちらを参考にしてください。(当サイト内)

4-2.生涯で平等な財産分割となるよう配慮することが大切

亡くなられた方の生前に、例えば長男に実家を贈与していたり(生前贈与)、長女だけに海外留学の学費を援助していた(特別受益)場合など、法定相続分を基準として財産の配分をおこなうと、生涯に受け取る財産に大きく差が生じるケースがあります。

このような場合は、生前に受け取った財産も遺産の総額に含めて考えて、生涯で平等に財産を受け取ることができるような配慮が必要です。

※生前贈与や特別受益について詳しくは、こちらを参考にしてください。(当サイト内)

5.「遺留分」は相続人が必ずもらえる相続の割合

遺言があればすべてが問題なく遺産分割できるというものでもありません。遺言により分割の割合が指定されている場合でも、特定の人に全財産が与えられるなど不平等な場合に、最低限主張できる権利割合を「遺留分」と言います。遺言があった場合に、「長男に全財産を相続させる」など不平等な場合には、遺留分の割合の財産を渡すよう長男に請求をすることができます。

※遺留分について詳しくは、こちらを参考にしてください。(当サイト内)

6.さいごに

法定相続分について割合や相続の順位の考え方についてもお分かりいただけたと思いますが、実際に相続する財産は均等に分けることができないご実家や土地が含まれているケースがとても多いものです。そのため遺産分割協議で相続人全員の意見をまとめることはとても難しく、トラブルに発展するケースも珍しくありません。

ただ、亡くなられた方も相続を機に家族の仲が悪くなることを望まれていません。

相続人の間でもめごとが起きないようにするためにも、分割方法を話し合う前にぜひこちらの記事を参考にしていただき遺産分割についての理解を深めていただきたいと思います。

※遺産分割について詳しくは、こちらを参考にしてください。(当サイト内)