遺産相続の時効が一目でわかる!時効が成立して権利を失わないために

- 相続手続き

「どこの金融機関を利用していたのかしら。いくらか借り入れもあるようだけど聞いていないわ…。」

「相続人は兄弟3人だけだから遺産分割の話し合いはそのうちすれば良いか…。」

お父さまが亡くなられて遺産相続をすることになったけれど、財産の内容がさっぱり分からないから、あるいは葬儀でバタバタしているからなどの理由で相続手続きを後回しにしていませんか。

「遺産相続には時効があるのかしら。手続きをしないままでいて財産が相続できなかったらどうしよう・・」とご心配のことでしょう。

遺産相続に時効はあるのでしょうか。時効が成立して遺産相続の権利を失うなど何か不利益があるのでしょうか。

本記事では、遺産相続の時効について詳しくご説明いたします。時効をしっかりと把握して相続手続きを進めていただければと思います。

目次

1.遺産相続には時効がある

遺産相続とは亡くなられた方の財産を引き継ぐことです。遺言書がなければ相続人全員で話し合い(遺産分割協議)をして誰がどの遺産を相続するのか分け方を決めます。遺産相続には時効があります。時効を迎えると、相続人に与えられている権利(たとえば相続放棄する権利や遺留分を請求できる権利)が行使できなくなります。一方で、税金や相続した債務の支払い義務が消滅する時効があります。

2.遺産相続で時効がある7つのケース

遺産相続で時効があるケースをご説明します。特に注意をしなくてはならないのは、時効を過ぎたら大きなリスクがあるものです。たとえば、相続放棄の期限を過ぎると手続きができなくなります。また、相続税の申告期限までに申告をしないとペナルティの税金がかかったり、相続税を軽減する特例の適用が受けられなくなります。

時効が迫っている場合の対処法については5章でご説明いたします。

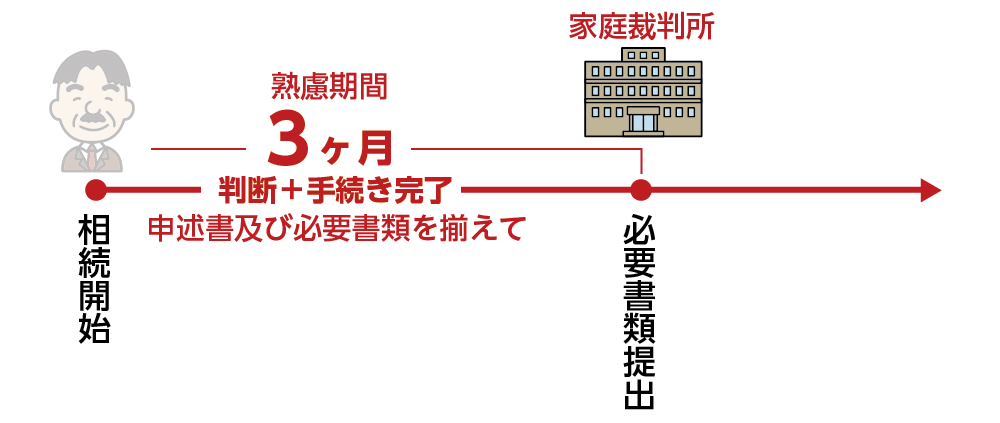

2-1.相続放棄(3ヶ月)

亡くなられた方に多額の借金がある場合などですべての財産を受け取らないとき相続放棄をします。相続放棄は「相続が開始してから3ヵ月」という時効があり、期限内に家庭裁判所に申立てをしなくてはなりません。3ヵ月の時効を過ぎると原則として相続を承認したことになり、借金も引き継ぐことになりますので注意が必要です。

図1:相続放棄の時効は3ヵ月

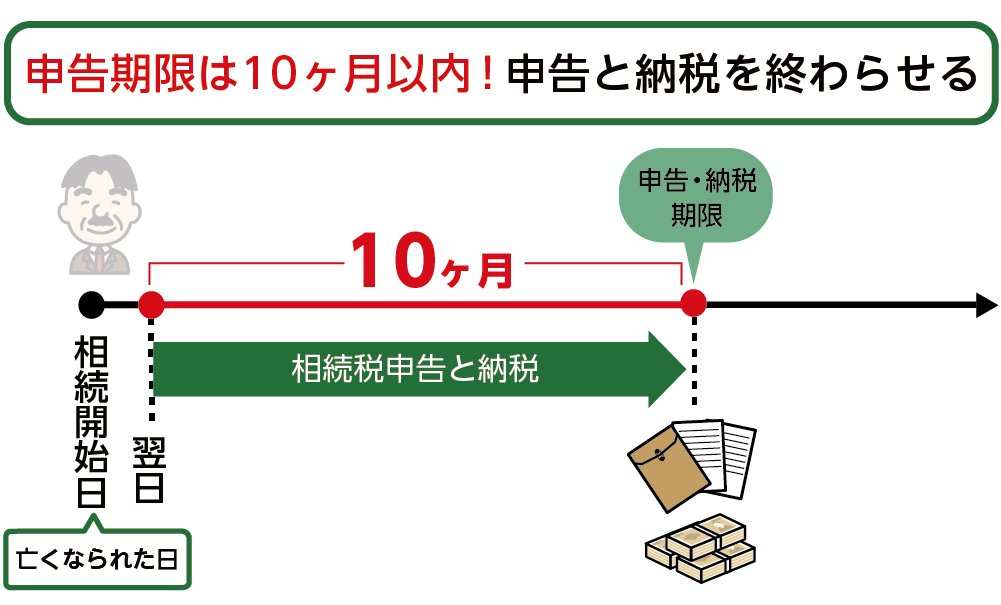

2-2.相続税の申告・納税(10ヶ月)

相続税の申告と納税の期限は「亡くなられたことを知った日の翌日から10ヵ月以内」です。相続税の申告がある方は、申告期限までに遺産分割協議が調わなくても申告と納税をしなければなりません。期限を過ぎると延滞税や加算税などのペナルティの税金が課されます。

図2:相続税の申告と納税は10か月以内

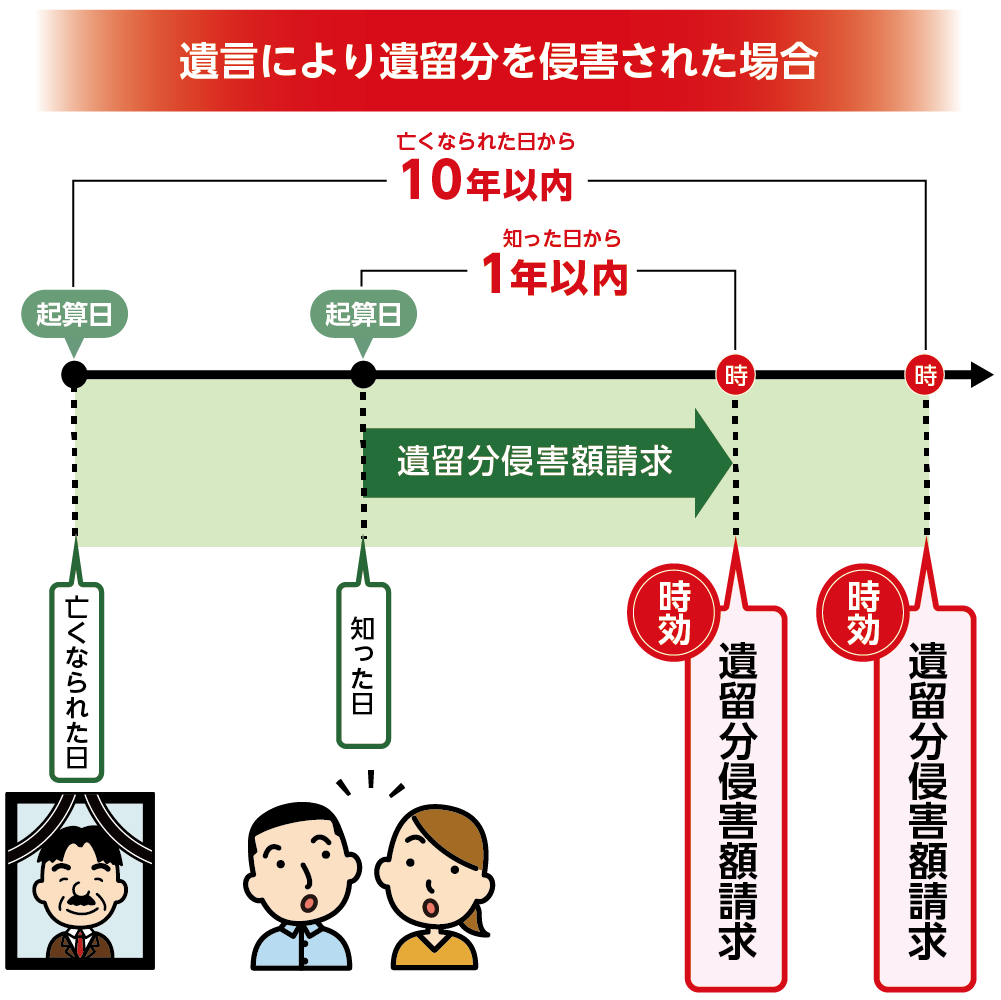

2-3.遺留分の請求(1年)

遺留分とは、兄弟姉妹以外の相続人が最低限相続できる遺産取得分のことをいいます。遺言や生前贈与、遺贈などによりご自身の遺留分を侵害されたとき、納得できなければ遺留分侵害額請求をすることができます。たとえば遺言書に「長男にすべての遺産を相続させる」とあった場合、ほかの相続人は長男に対して遺留分を請求する権利があります。

遺留分侵害額請求権は、「相続が開始したことまたは遺留分を侵害する贈与または遺贈があったことを知った時から1年」で時効を迎えます。「相続開始から10年」を経過した場合には、亡くなられた事実を知っていたかどうかに関わらず時効を迎えます。

図3:遺留分侵害額請求権の時効

※遺留分の時効について詳しくはこちらをご覧ください。(当サイト内)

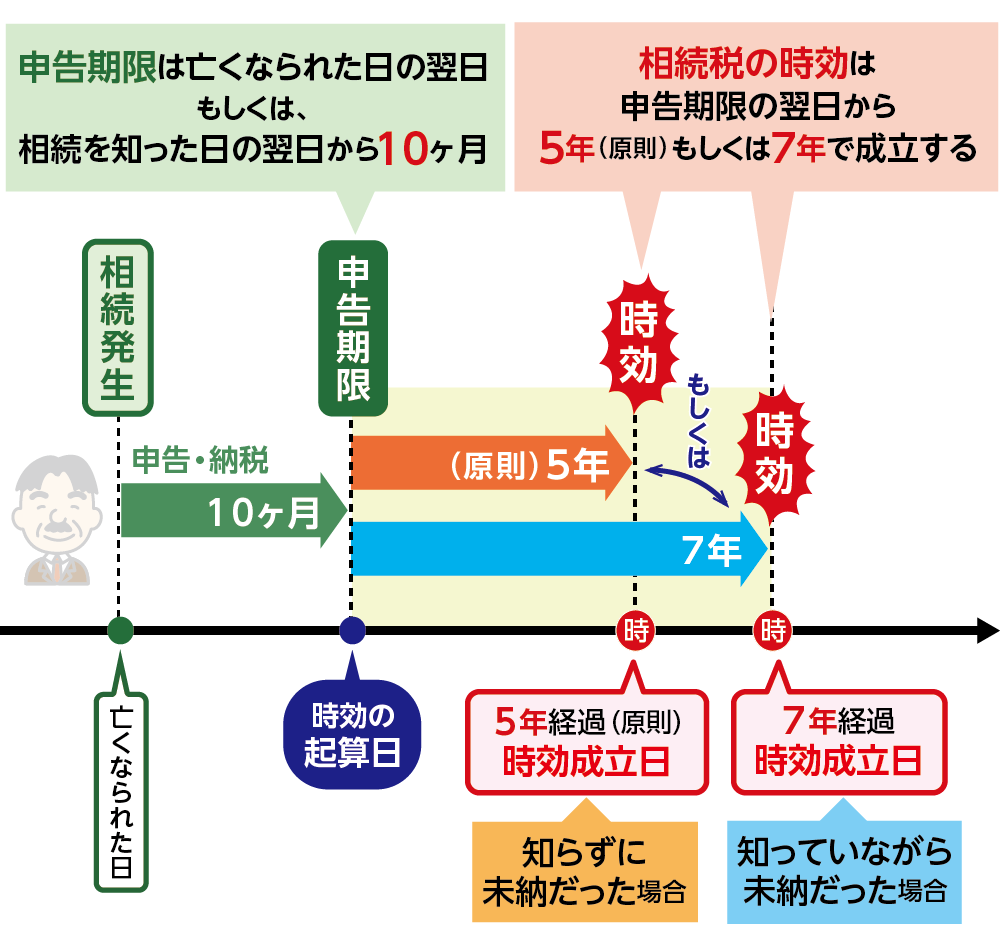

2-4.相続税の納税義務(5年または7年)

税金は一定期間、税務署から請求されないまま納付せずにいると納税義務がなくなります。相続税の時効は申告期限から5年です。申告をしなければならないことを知っていた場合あるいは意図的に財産を隠していた場合は7年です。

申告をせずに時効をむかえ、相続税の支払いをまぬかれることはまずありえません。相続税について心配な方は相続に強い税理士に相談し、正しく申告しましょう。

図4:相続税の納税義務の時効は5年または7年

※相続税の納税義務の時効について詳しくはこちらをご覧ください。(当サイト内)

2-5.相続した債務の支払い義務(5年または10年)

借金を相続する場合は、亡くなられた方の立場をそのまま受け継ぐことになります。時効は、銀行や消費者金融などの「企業が業務として貸し付けた借金は5年」、「家族や友人、知人など個人からの借金は10年」です。時効を迎えると、返済の義務がなくなります。

2-6.相続回復請求権(5年)

相続回復請求権とは、相続人でない人が遺産を管理し本来の相続人の相続財産を侵害している場合に、相続財産の返還を請求する権利をいいます。相続回復請求権は、相続人が「相続権を侵害されたことを知った時から5年」あるいは相続権の侵害を知らない場合でも「相続開始から20年」を経過した場合に時効になり権利がなくなります。

2-7.相続登記(3年:令和6年4月より)

相続登記とは、不動産の所有者が亡くなられた場合に、相続人へ名義変更を行なう手続きです。現在、相続登記(不動産の名義変更)に時効はありません。ただし法改正により令和6年4月から相続登記は義務化され、「相続により所有権を取得したことを知った日から3年以内」に申請が必要です。期限を過ぎると10万円以下の過料が科されることがあります。

3.遺産相続に時効がないケース

遺産相続の手続きで時効がないケースがあります。遺産分割に時効はなく、遺産分割をしなくても遺産を相続する権利(相続権)を失うことはありません。遺産相続の手続きでも名義変更等で時効がないものがあります。時効がなくても手続きをしないリスクがありますので注意が必要です。

3-1.遺産分割請求権

遺産分割請求権とは遺産分割協議をおこなうことを請求する権利です。相続が開始すると亡くなられた方の遺産は相続人全員の共有になるため遺産分割には時効がなく、遺産分割をしなくても法的なペナルティはありません。亡くなられてから数年後に遺産分割協議をしたり遺産分割協議をやり直しても構いません。

ただし、時効がある相続手続きもありますので(2章)注意が必要です。また、遺言書の無効の申立てにも時効はありません。

3-2.各種名義変更

預貯金の解約や名義変更、有価証券の名義変更、自動車の名義変更には時効がありませんが、時効がないからと遺産相続の手続きをしないままでいることはおススメできません。売却や処分に相続人全員の同意が必要になったり、相続人が亡くなり次の世代に引き継がれたりしてより煩雑な手続きをしなければならなくなる可能性があります。遺産分割協議は早めにおこないましょう。

表1:遺産相続の手続きをしないとリスクがある

|

遺産相続の手続き |

手続きをしないことのリスク |

|

不動産の名義変更(相続登記) |

・相続した不動産を売却できない |

|

預金の払戻し |

・10年経過すると休眠口座になり手続きが煩雑になる |

|

株式の名義変更 |

・配当金が受け取れない |

|

自動車の名義変更 |

・売却・廃車にできない |

4.遺産相続で時効が迫っているときの対処法

遺産相続で時効が迫っている場合は、時効の延長をするかもしくは時効を止める手続きをしましょう。3ヵ月以内に相続放棄をするか決められない場合や相続税を未分割で申告する場合、相続後に生前贈与がわかり遺留分の請求をしたい場合などがあてはまります。

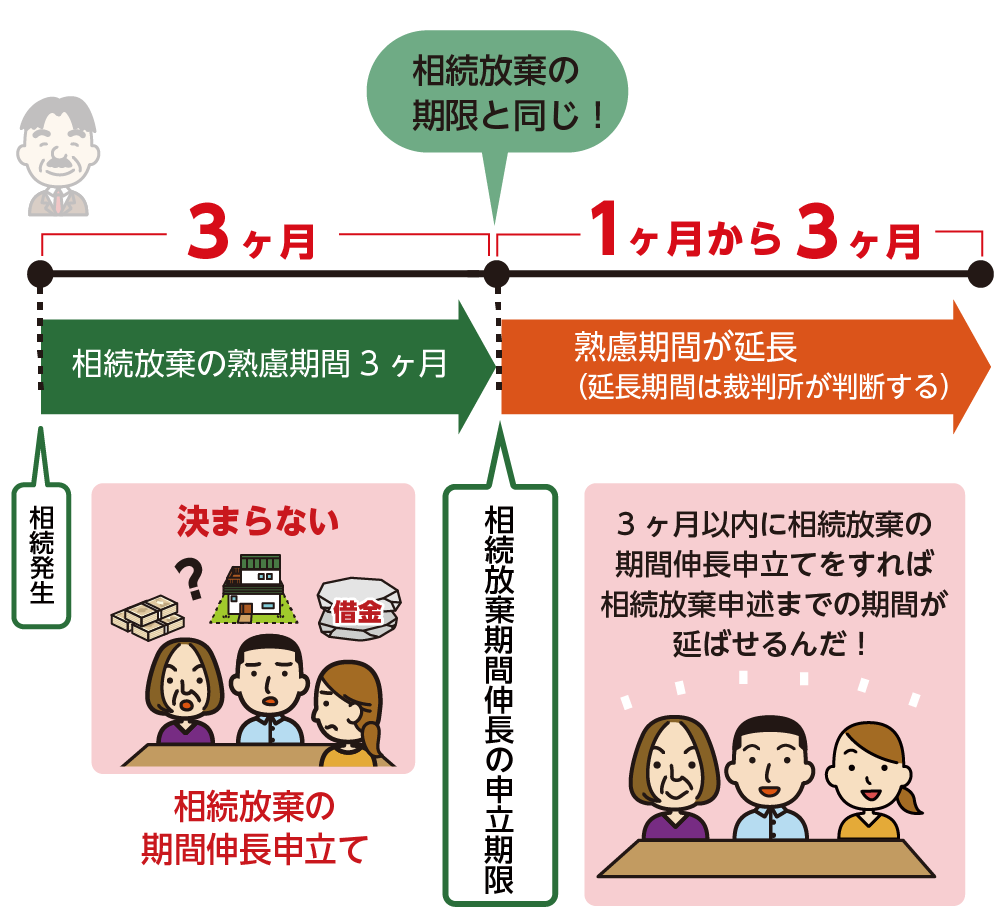

4-1.相続放棄の期間伸長の申立てをする

手続きの期限である3ヵ月以内に、財産の調査が進まず負債などマイナスの財産とプラスの財産のどちらが多いのか分からない場合など相続放棄するか判断できないときは、家庭裁判所に「相続放棄の期間伸長の申立て」をします。

図5:相続放棄の期間伸長の申立てをする

※相続放棄の期間伸長の申立てについて詳しくはこちらをご覧ください。(当サイト内)

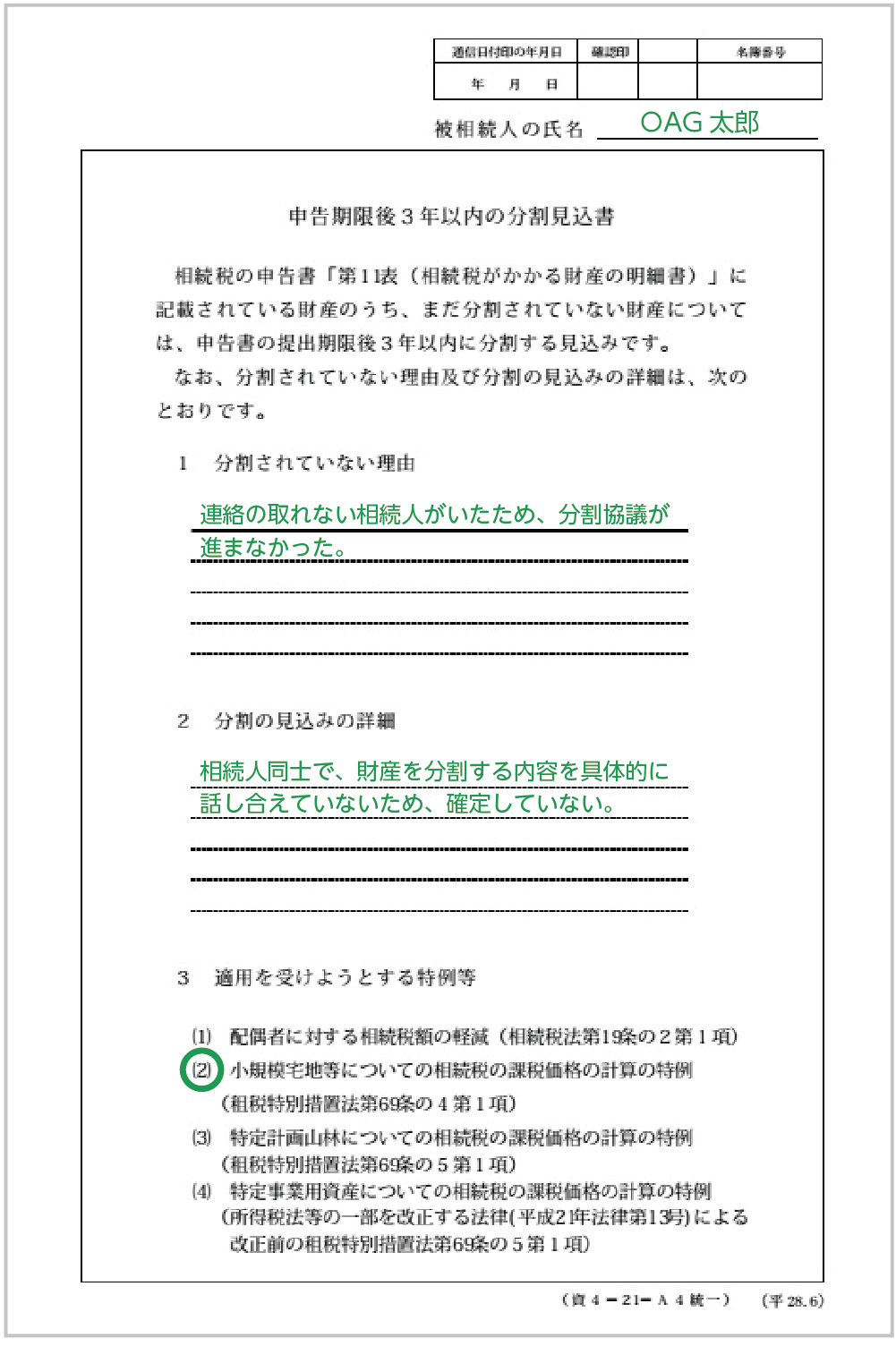

4-2.未分割申告をする場合は「3年以内の分割見込書」を提出する

相続税の申告期限までに遺産分割が行われていない場合で、小規模宅地等の特例や配偶者の税額軽減を受けようとする場合には、「申告期限後3年以内の分割見込書」を相続税申告書に添付して提出します。分割されていない財産を申告期限から3年以内に遺産分割した場合に特例の適用を受けることができます。

図6:「申告期限後3年以内の分割見込書」を添付し申告する

※相続税の申告期限の延長について詳しくはこちらをご覧ください。(当サイト内)

4-3.遺留分侵害額請求の時効を止めるには内容証明郵便を送付する

遺留分侵害額請求の時効を止めるには、遺留分侵害額を請求する意思を時効までに相手方に伝えます。口頭など意思を伝える方法について決まりはありませんが、配達証明付きの内容証明郵便の送付が一番良いでしょう。いつ、どんな内容の文書を誰から誰あてに差し出されたかということを証明することができます。

5.まとめ

遺産相続の手続きには時効があります。時効が過ぎると権利を失ったりペナルティの支払いがあるものは注意が必要です。相続放棄の時効は「亡くなられてから3ヵ月」です。相続放棄の判断は迅速におこないましょう。相続税の申告は「亡くなられてから10ヵ月」です。期限を過ぎるとペナルティの税金の支払いが生じます。

遺言により遺留分を侵害されていた場合は遺留分侵害額請求をすることができ、時効は通常「相続が開始したことまたは遺留分を侵害する贈与または遺贈があったことを知った時から1年」です。相続税の納税義務は時効をむかえると支払う必要がなくなりますが時効の成立は難しいでしょう。

遺産分割請求権や名義変更等は時効がないものがありますが、そのままにしておくと手続きが煩雑になるので早めにおこなうようにします。

相続放棄の判断や具体的な相続の手続きと時効について不安のある方は、相続の経験が豊富な税理士にご相談されることをおススメいたします。