配偶者の相続税は1.6億円まで0円!配偶者の税額軽減制度の適用要件や注意点を解説

- 相続税

- 相続

「配偶者には相続税がかからない」といった話を耳にしたことはありませんか?

そんなうまい話が世の中にあるのか?と思われる方もいるかもしれませんが、正確に言うと「配偶者には“ほとんどの場合”相続税がかからない」のです。

配偶者には、税額軽減の制度が設けられています。これは、亡くなられた方の配偶者(夫や妻)の生活を保護するため、相続税がほぼかからないようにする制度です。

本記事では、「配偶者の税額軽減」制度の概要と賢い活用方法についてもあわせてご紹介いたします。

目次

1.配偶者の相続税は税額軽減で大幅に控除される

配偶者にかかる相続税は「配偶者の税額軽減(配偶者控除)」として知られる制度を利用することができます。

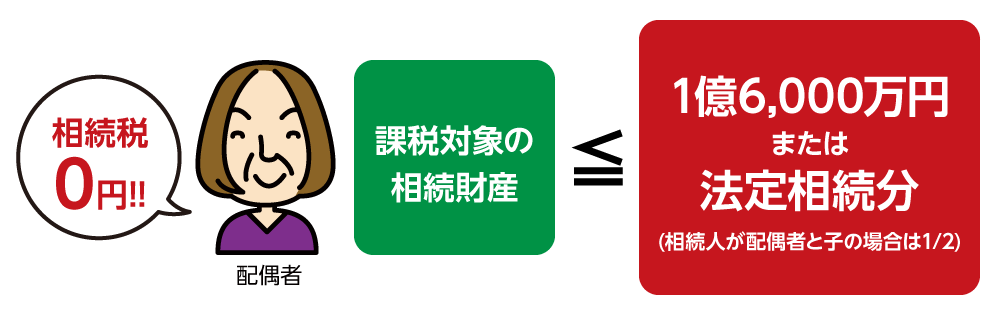

この制度を利用すると、配偶者が受け取る相続財産の金額が、1億6千万円、または配偶者の法定相続分のいずれか大きい方の金額までは、相続税がかからなくなります。

例えば、5億円の遺産がある場合、相続人が配偶者1人のみであれば、配偶者の法定相続分は100%となります。この場合、相続財産の5億円全額を引き継いでも、相続税は課されません。従って、配偶者控除により、相続税の負担を軽減することが可能です。

このように、配偶者の税額軽減制度を利用することで、一定額までは相続税が免除され、相続人である配偶者の負担が軽減されるため、非常に有用な制度となっています。

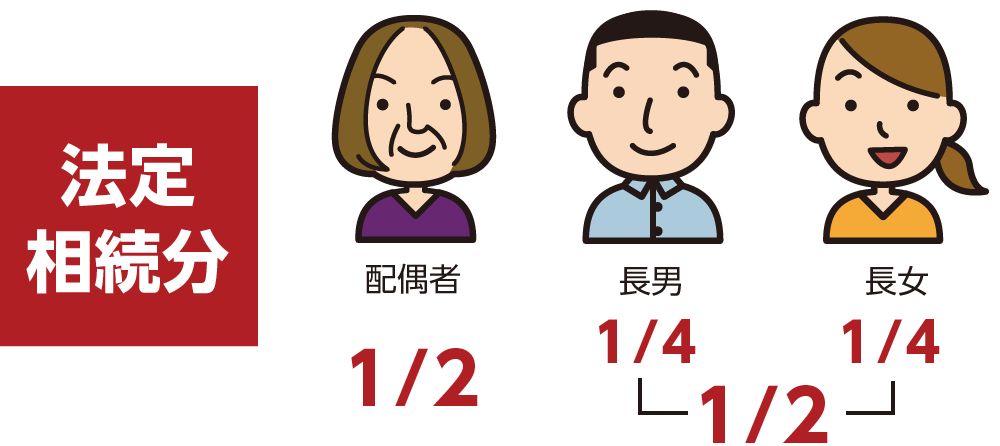

【配偶者の税額軽減】

①1億6千万円

②配偶者の法定相続分相当額

図1:配偶者の税額軽減対象額

2.配偶者の税額軽減における3つの適用要件

配偶者の税額軽減が適用されるためには、以下の3つの条件を満たしている必要があります。

2-1.法律上の婚姻関係にある配偶者に限る

配偶者の税額軽減の適用を受けられる配偶者は、婚姻届を提出して法律上の婚姻関係にある配偶者に限ります。

つまり、内縁関係にある妻(または夫)には法定相続分がないため、配偶者の税額軽減は適用されません。逆に言えば、婚姻届を提出して1日目でも法律婚の配偶者として対象となります。

2-2.申告期限までに遺産分割が確定していること

配偶者の税額軽減を適用するためには、相続税の申告時に配偶者が引き継ぐ財産内容が確定している必要があります。

もし申告期限内に遺産分割が間に合わない場合、申告期限後3年以内の分割見込書を税務署に提出することで、申告書の提出期限から3年以内の延長が可能です。ただし、この場合、最初に相続税を納税しなければならず、その後遺産分割が完了した際に改めて控除を受けることができます。

2-3.相続税の申告書の提出が必要

配偶者の税額軽減は、申告期限である亡くなられたことを知った日の翌日から10ヶ月以内に、税額軽減の内容を記載した申告書を作成し、戸籍謄本など必要書類を添付して税務署に提出することで適用を受けられます。

この制度によって相続税が0円となる場合でも、相続税の申告は必要です。

3.配偶者の税額軽減の手続きと必要書類

配偶者の税額軽減の適用には、相続税の申告時に配偶者が引き継いだ相続財産が分かる書類を添えた相続税申告書を税務署に提出します。

<必要書類>

・戸籍謄本

・遺言書の写し

・遺産分割協議書の写し

・印鑑証明書

・配偶者が引き継いだ財産が分かる書類

4.配偶者の税額軽減の適用は二次相続を考慮する

配偶者の税額軽減を適用すれば、配偶者は相続税を負担せずに財産を引き継ぐことができます。しかし、この制度を最大限に活用することが、必ずしも最良の選択とは限りません。

配偶者の税額軽減を適用し、一次相続で遺産の全てを引き継いで相続税が0円になった場合でも、その財産を受け継いだ配偶者が亡くなり、二次相続が発生すると、次に相続する人が多額の相続税を支払うことになる可能性があります。

4-1.最大限利用した場合と法定相続分で利用した場合の違い

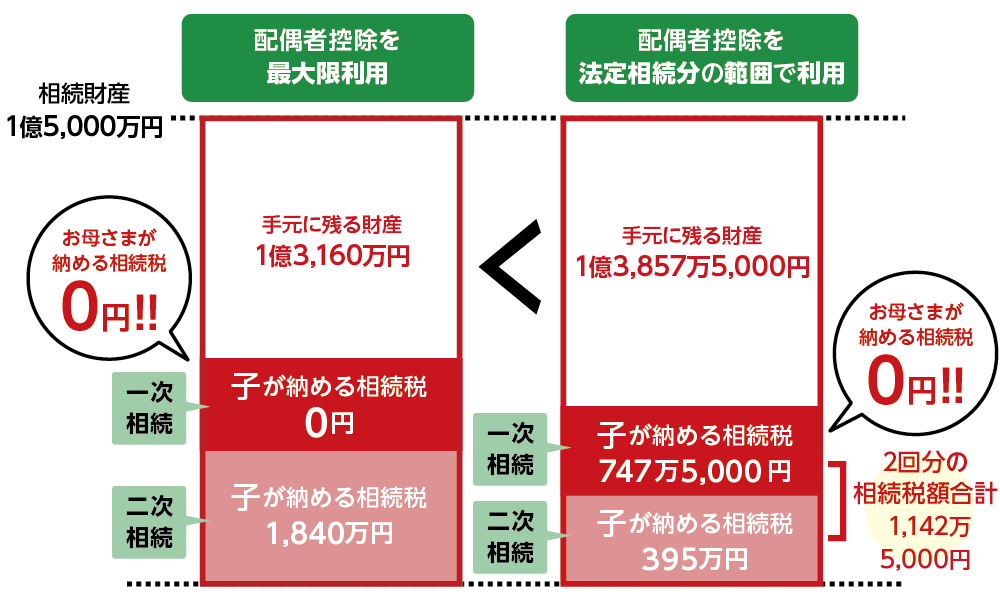

一次相続時に配偶者控除を最大限利用した場合と、法定相続分で配偶者と子で財産を分けて配偶者控除を利用した場合に相続税がどれくらい変わるのかをご紹介します。

図2:配偶者控除を最大限利用した場合と法定相続分の範囲で利用した場合の違い

<例>

一次相続で課税対象の相続財産が1億200万円(相続財産1億5,000万円)の場合

※課税対象の相続財産:1億5,000万円-(3,000万円+600万円×3人)=1億200万円

※一次相続相続人:配偶者・子2人(長男・次男)

※二次相続相続人:子2人(長男・次男)

一次相続時に配偶者控除を最大限利用した場合ですと、お子さまにかかる相続税額は0円です。しかし、二次相続が発生した場合、お子さまにかかる相続税額は1,840万円になります。

一方、一次相続時に法定相続分で配偶者と子で財産を分け、そこへ配偶者控除を利用した場合のお子さまにかかる相続税額は一次相続で747万5,000円、二次相続で395万円の合計1,142万5,000円となり、一次相続で法定相続分で分けたほうが二次相続を含めた場合に相続税額が少なくなります。

<子にかかる相続税額>

(1)配偶者控除を最大限利用時の二次相続の相続税:1,840万円

(2)法定相続分に配偶者控除を利用した際の相続税(一次相続+二次相続):1,142万5,000円

|

【相続税の配偶者控除を最大限利用した場合の計算例】 |

|

一次相続 |

|

課税対象の相続財産が1億200万円(相続財産1億5,000万円)の場合 配偶者 1億200万円 |

|

二次相続 |

|

配偶者の相続した財産は、1億5,000万円(全く減らなかった場合) 長男(1/2) 5,400万円 長男:1億800万円×1/2×30%(相続税率)-700万円(控除額)=920万円 2人の相続税の合計1,840万円 |

|

【法定相続分で相続した場合の計算例】 |

|

一次相続 |

|

課税対象の相続財産が1億200万円(相続財産1億5,000万円)の場合 配偶者(1/2) 5,100万円 <制度適用前の各相続税額> 3人の相続税の合計1,495万円となります。 <配偶者控除の適用をすると> 相続税の合計 747万5,000円 |

|

二次相続 |

|

配偶者の相続した財産は、1億5,000万円の1/2で7,500万円 ※課税対象の相続財産:7,500万円-(3,000万円+600万円×2人)=3,300万円 相続税額を計算すると 長男:3,300万円×1/2×15%(相続税率)-50万円(控除額)=197万5,000円 |

5.まとめ

配偶者の税額軽減を適用すれば、相続税をほぼ0円にすることも可能です。しかし、一次相続で最大限に活用すると、二次相続時に子どもに多額の相続税がかかる可能性があります。

相続税対策では、配偶者の老後の生活の安心を優先しつつ、二次相続も見据えたバランスの取れた計画を立てることが重要です。

ご自身のケースにおいて、配偶者の税額軽減をどのように適用するか、相続財産の分け方や税負担の最適化に悩まれている方は、ぜひ一度、税理士にご相談ください。