特定事業用宅地等とは?事業用の宅地の評価額を80%減額できる適用要件と手続き

- 相続手続き

「親父が実家で自動車整備工場を営んでいた。この先、親父が亡くなり高額の相続税を払ったら、事業が続けられなくなるのではと心配だ。」

「自営業をしていると、特定事業用宅地の特例が使えて相続税が安くなると聞いた。特定事業用宅地等の特例について知りたい。」

亡くなられた方のご自宅の土地、お店など事業をしていた土地、貸家などの土地を、要件に合致した相続人が相続した場合に、その土地の評価額を減額することができる特例があります。

ご自宅の土地で事業を営まれていた場合でも、特例を併用することができます。特例を適用したからといって、土地そのものの価値が変わることはありません。

今回は、特定事業用宅地等に該当するものは何か、特例の適用でどのくらい相続税評価額を減額することができるのか、その適用要件などを分かりやすくご説明します。

目次

1.特定事業用宅地等とは

相続税を算出するにあたり、要件に合えば相続する土地の評価額を最大で80%減額できる制度があり、これを小規模宅地の特例と言います。小規模宅地等の特例が適用できる土地は、特定居住用宅地等(ご自宅の土地)・特定事業用宅地等(工場・お店がある土地)・貸付事業用宅地等(賃貸住宅・駐車場)の3種類です。土地の種類ごとに適用できる上限面積と減額割合が決まっています。

そのうちの一つである特定事業用宅地は亡くなられた方が相続発生の直前まで事業の為に使用してきた宅地等で、相続または遺贈により引き継いだものをいいます。特定事業用宅地等に該当する要件を満たせば、相続税評価額を減額することができます。

具体的な適用要件や、特例については次の章よりご説明します。

表1:小規模宅地等を適用できる土地ごとの上限面積と減額割合

※小規模宅地の特例について詳しくはこちらをご覧ください

2.「特定事業用宅地等の特例」で相続税評価額を減額できる

特定事業用宅地等に該当する場合、相続税評価額を減額できる特例を適用することができます。

どのくらい減額できるのか、また手続きについてご説明します。

2-1.土地400㎡まで評価額を80%減額できる

特定事業用宅地等では、引き継ぐ面積のうち400㎡までの評価額を80%減額することができます。

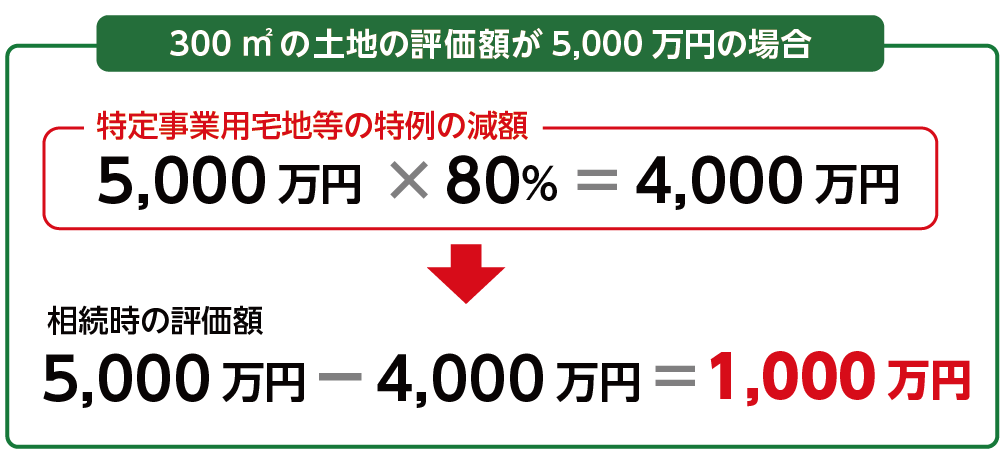

例えば、上限面積内の土地の評価額が5,000万円の場合、5,000万円-(5,000万円×80%)=1,000円(相続税評価額)となり、4,000万円減額することができます。

図1:上限面積内の土地の場合の相続税評価額例

2-2相続税の申告期限内に申告する

特定事業用宅地等の特例の適用には、相続税の申告書に必要書類を添付して申告期限内に提出が必要です。

特例を適用することにより、相続税が0円になった場合でも申告をする必要があります。

2-3.小規模宅地等の特例は自宅と事業の併用ができる

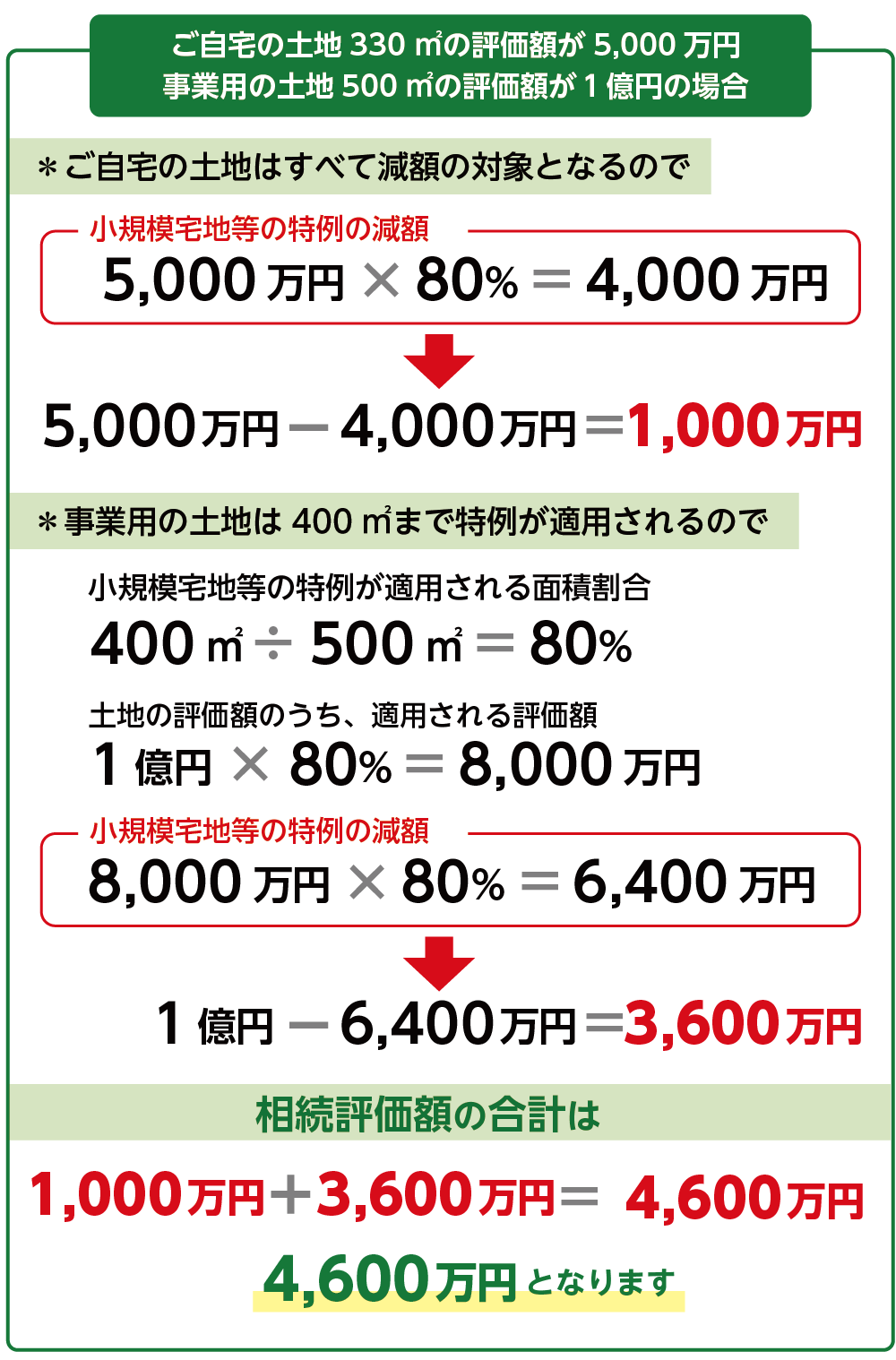

「小規模宅地等の特例」はアパートなどの貸家(貸付事業用宅地)を含まない場合、ご自宅(特定居住用宅地等)と事業用の土地(特定事業用宅地等)を両方の上限面積の合計まで併用することができます。

特定居住用宅地等の上限面積330㎡と特定事業用宅地等の上限面積400㎡を合わせて730㎡まで適用できるということになります。

【例】ご自宅の土地と事業用の土地両方に特例を適用させる場合

図2:例)ご自宅の土地と事業用の土地両方に特例を適用させる場合

3.「特定事業用宅地等の特例」適用要件

特定事業用宅地等の特例を利用するには、適用要件を満たす必要があります。区分に応じて適用要件の全てを満たしている必要があります。

表2:特定事業用宅地等の要件

|

区分 |

適用要件 |

|

|

・亡くなられた方の事業用に与えられた宅地等 または ・亡くなられた方と生計を一にしていた親族の事業用に与えられた宅地等 |

事業継承要件 |

宅地等の上で営まれていた事業を相続税の申告期限まで引継ぎ、営んでいる |

|

保有継承要件 |

宅地等を相続税申告期限まで保有している |

|

3-1.亡くなられた方の事業用の宅地である

亡くなられた方が営んでいた事業用の宅地である事が要件です。

この事業とは、事務所や工場倉庫などの事を言います。不動産貸付業、駐車場業は適用されません。

3-2.相続税申告期限まで事業を営んでいる

相続人が事業を引き継いで、相続税の申告期限(亡くなられた日の翌日から10ヶ月)まで事業を営んでいる事が要件です。

亡くなられた後に事業を継承しても、相続税の申告期限内に事業を止めた場合は適用されません。

3-3.相続税申告期限まで土地を保有している

亡くなられた方が使用していた土地で事業を引き継いでいた場合でも、相続税の申告期限まで土地を保有している事が要件です。

申告期限までに土地を売却した場合は適用されません。

4.特定事業用宅地等の特例の適用対象外となるケース

相続開始前3年以内に事業を営むために用いられた宅地等で、その宅地等上の事業用減価償却資産の価額が、その宅地等の相続時の価額の15%未満である場合は、特例の適用外になります。

また、個人事業者の事業用資産に係る相続税の納税猶予の特例を適用する場合も適用外となります。

5.まとめ

特定事業用宅地等とは、亡くなられた方が相続発生の直前まで事業の為に使用してきた宅地等で、相続または遺贈により引き継いだものをいいます。

特定事業用宅地等に該当する要件を満たせば、相続税評価額を400㎡を上限として80%を減額することができます。

適用には要件があり、亡くなられた方の事業の宅地で相続税申告期限まで事業を営み、土地を保有している必要があります。適用することで相続税が0円になる場合でも必ず相続税の申告期限内に申請手続きをする必要があります。

ご自宅の土地との併用や、要件に当てはまっているのかなどご不明な点がございましたらお気軽に税理士にお問い合わせください。