小規模宅地等の特例の家なき子がまるわかり!改正後の要件を徹底解説

- 相続税

ひとり暮らしだったお父さまが亡くなられて「自宅を相続するにしても、自分は同居していなかったので小規模宅地等の特例が適用できない。相続税を減らす何か良い方法はないだろうか」と思っていたら、「家なき子」という考え方があることを知って「自分にも小規模宅地等の特例が使えるのでは?」調べられているご状況ではないでしょうか。

小規模宅地等の特例は土地の相続税評価額を8割減額できることから、相続時に利用できるかどうかが大きな分岐点となります。

本記事では、小規模宅地等の特例の中で家なき子の特例に限定してご説明していきます。

次の3点をおさえて、ぜひ相続税の減額に役立ててください。

①家なき子の特例が適用される要件

②平成30年の税制改正で厳格された要件

③経過処置

※小規模宅地等の特例について詳しくは、こちらを参考にしてください。(当サイト内)

目次

1.小規模宅地等の特例の家なき子は3年以上賃貸暮らしの別居の親族が使う

小規模宅地等の特例の家なき子とは、本来は配偶者や同居の相続人に適用できる小規模宅地等の特例を、家なき子の要件に該当する場合に限り、同居をしていない相続人でも小規模宅地等の特例を受けられるというものです。

家なき子の要件は複雑ではありますが一言でいえば「3年以上賃貸暮らしの別居の親族が使える」となります。

家なき子の特例の主旨は、ご両親のいずれかが一人暮らしをしているため、心配で本来であれば同居をしたいが、転勤などでやむを得ず一緒に住めない場合に適用される特例ということになります。

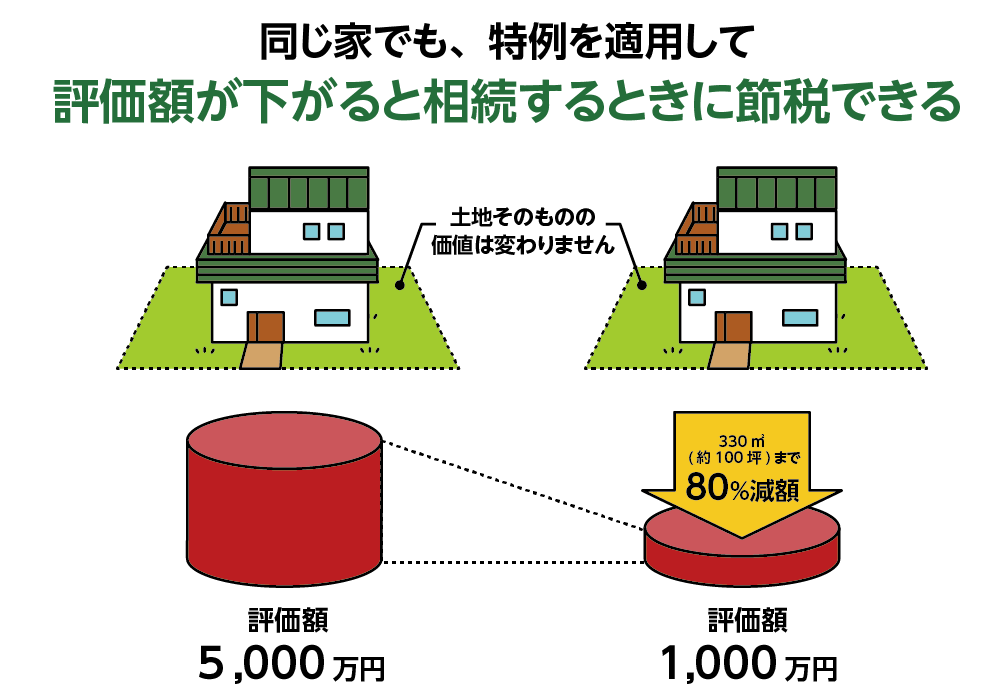

小規模宅地等の特例は相続税の申告をする際の土地の評価額を計算する時に利用できる特例であり、評価額5,000万円のご自宅を特例が使えなければ5,000万円の価値として相続し、特例が使えれば80%減額した1,000万円の価値として相続することになります。相続税の納税額も大きく変わってきます。

図1:「小規模宅地等の特例」で評価額5,000万円の実家が80%減額されるイメージ

【家なき子の要件】

①配偶者がいない

②同居の親族がいない

③家なき子の要件に該当する(2章で説明)

亡くなられた方に、配偶者または同居の親族がいる場合には家なき子は適用されません。

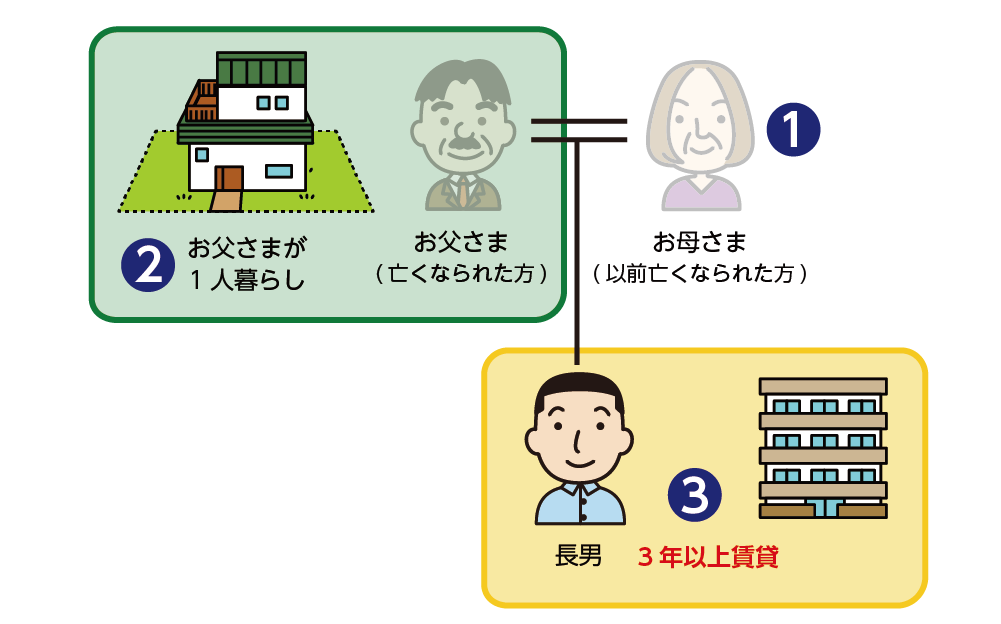

図2:家なき子が適用される相続人のイメージ

2.家なき子の適用を受けるための4つの要件【適用要件は厳しい】

1章でご説明した「家なき子」の適用を受けるには、厳しい要件をクリアする必要があります。

平成30年の税制改正で小規模宅地の特例が厳格化されましたので、より一層「家なき子」の要件に該当するかどうか判断することが難しくなってきました。

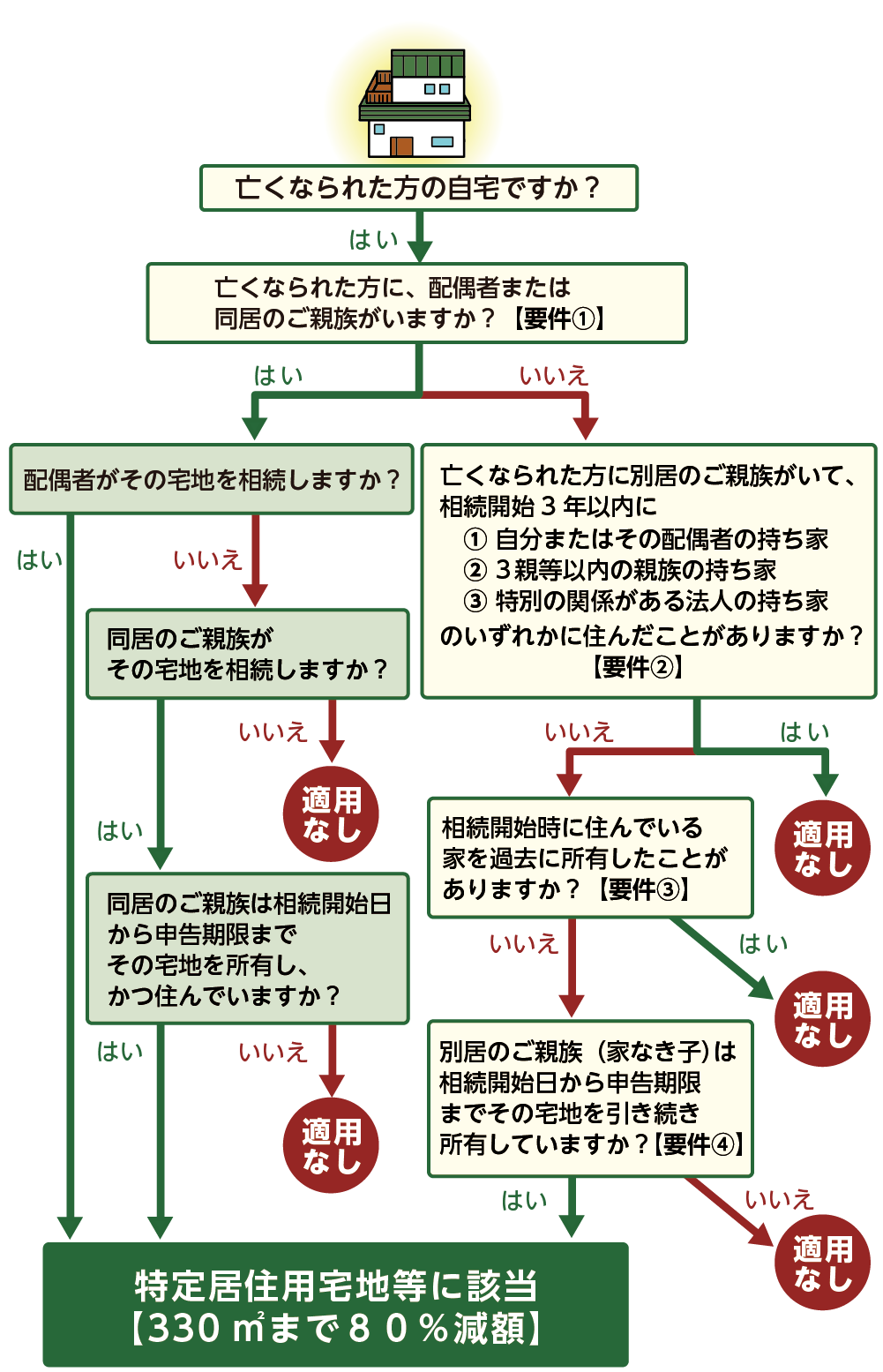

適用要件について、フローチャートをたどって確認していきましょう。

お父さまが住んでいらっしゃったご自宅を相続する場合、ご自身が「3年以上賃貸暮らしの別居の親族」に該当し家なき子の立場として認められるかどうかを確認します。黄色のフローをたどっていき、要件①~④をすべてみたすと家なき子に該当することになります。

要件①~④の考え方については本章で説明していきます。

図3:特定居住用宅地の適用を確認するフローチャート

2-1.要件①:亡くなられた方に配偶者や同居の親族がいない

亡くなられた方に配偶者や同居の親族がいないことが要件となります。

たとえばご自身が長男である場合に家なき子の特例を受けるためには、配偶者であるお母さまやご兄弟である長女など同居の親族がいないことが要件となります。

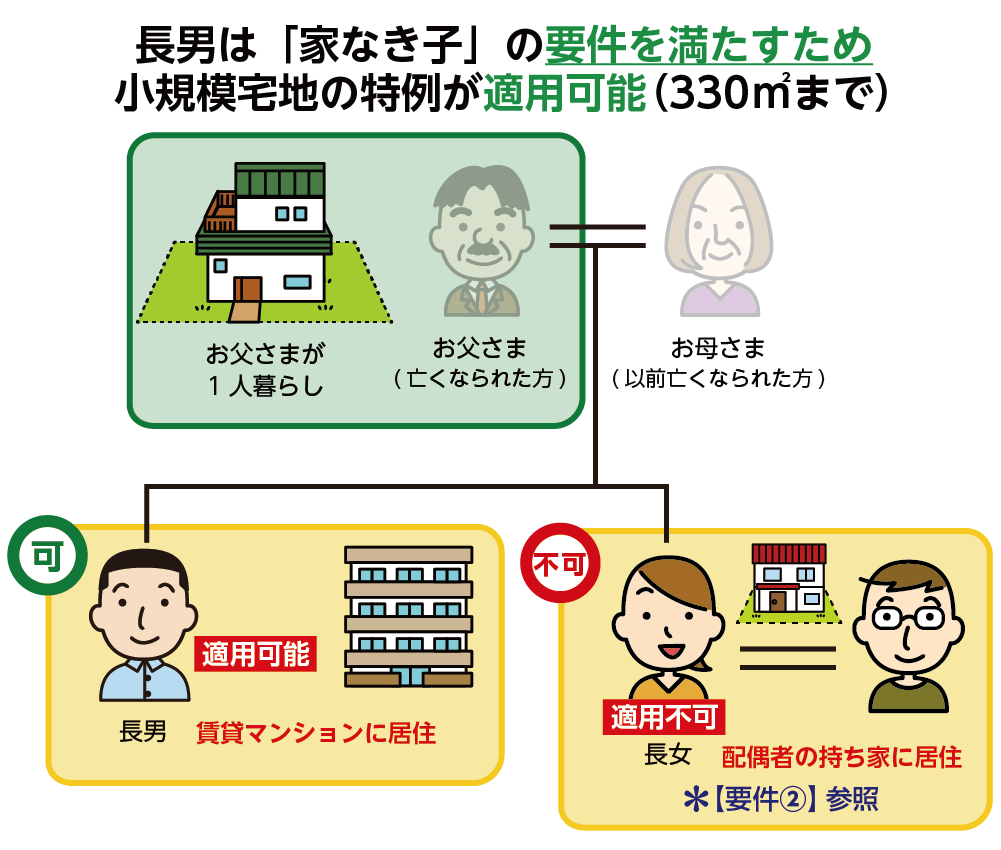

図4:亡くなられた方に配偶者や同居の親族がいないため長男は家なき子の特例を適用できる

2-2.要件②:過去3年以内に持ち家要件に該当する家に住んだことがない

同居をしていない相続人の方は、相続開始前3年以内に日本国内にある持ち家に住んでいないことも条件になります。「持ち家」をどう考えればよいかという考え方も整理されています。

たとえば、自分が所有していない場合でも3親等以内の親族の持ち家や特別な関係がある法人の持ち家等に住んでいる場合にも持ち家に住んでいることになります。

これらは「持ち家」の考え方を利用して相続税を減額する方が増加したことで対策が講じられました。

【持ち家の要件】

①:ご自身または配偶者の持ち家

②:【平成30年改正】3親等以内の親族の持ち家(3-1で解説)

③:【平成30年改正】特別の関係がある法人の持ち家(3-2で解説)

適用が可能な具体例です。

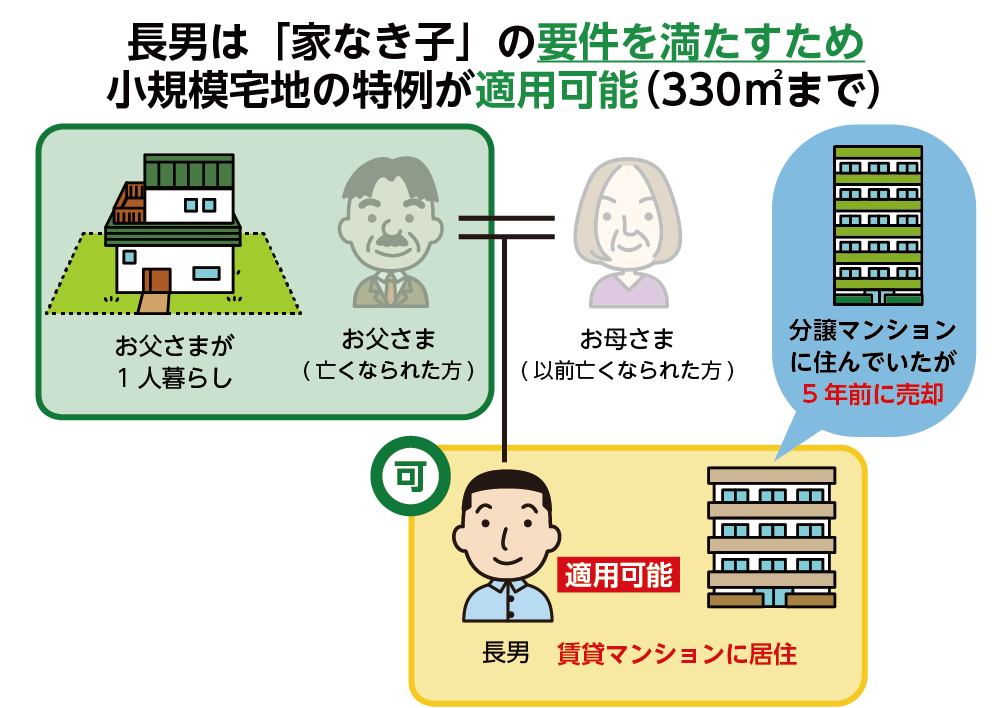

長男がお父さまと同居しておらず、お父さまの亡くなられる3年以内にご自身の持ち家に住んでいない場合に家なき子の特例が適用できます。分譲マンションを所有していたとしても5年前に親族や関係のある法人以外に売却した場合などは該当します。

図5:相続開始前3年以内にご自身の持ち家に住んでいないため家なき子の特例を適用できる

適用ができない具体例です。

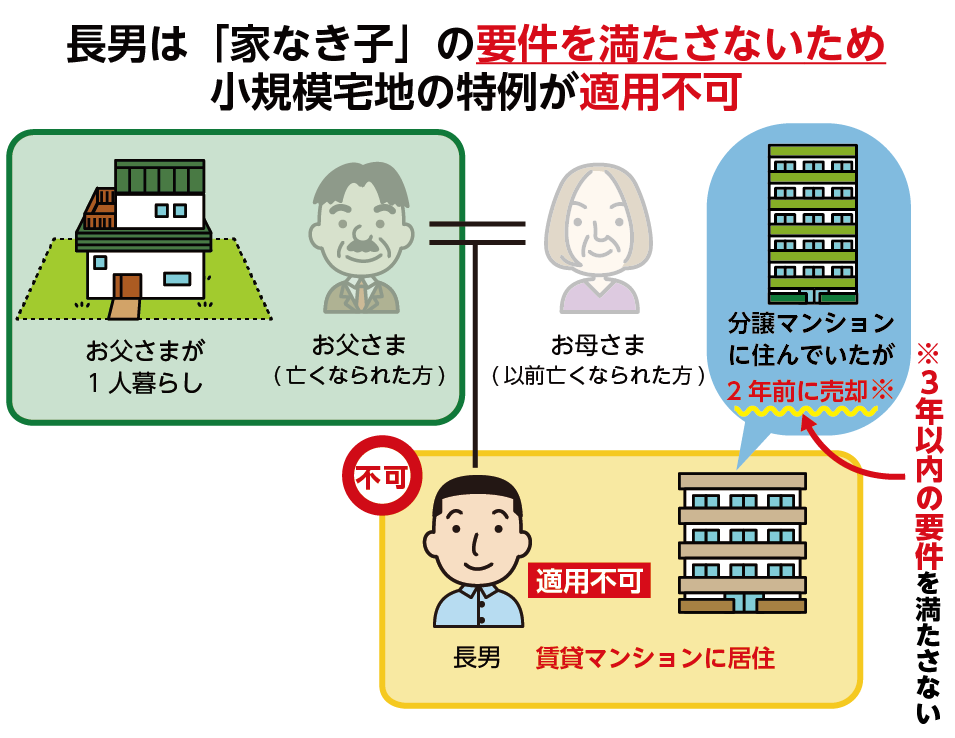

長男はお父さまが亡くなられる3年以内にご自身の持ち家に住んでいた場合には、家なき子の特例は適用できません。分譲マンションを所有していて、相続対策かどうか、誰に売却したかに関わらず2年前に売却した場合には適用されません。

図6:相続開始前3年以内にご自身の持ち家に住んでいたため家なき子の特例は適用できない

2-3.要件③:【平成30年改正】相続開始時に住んでいる家を過去に所有したことがない(3-3で解説)

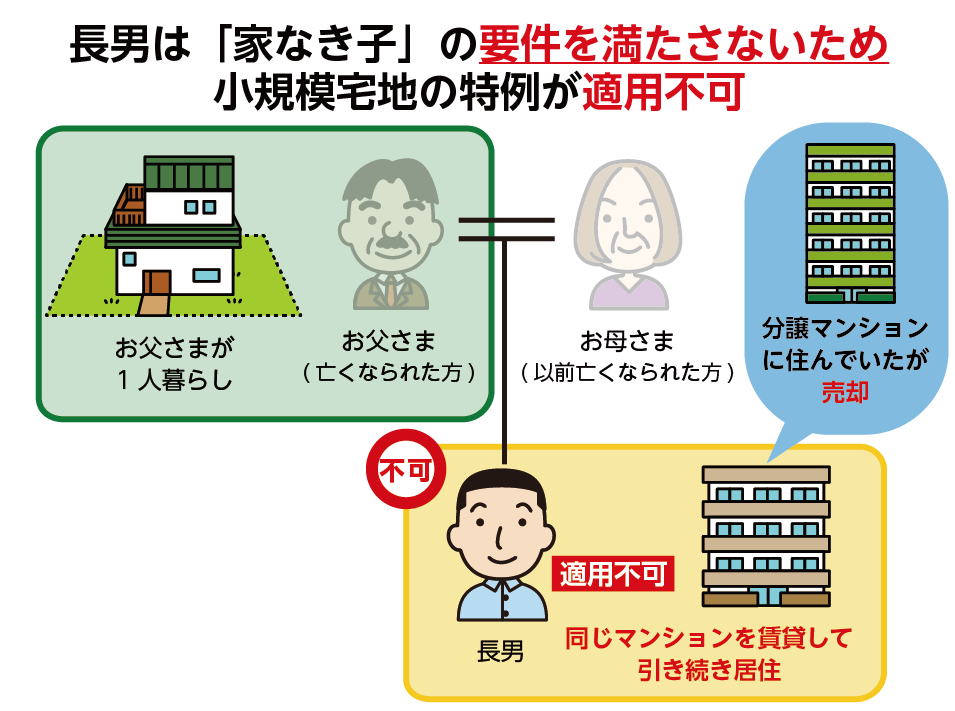

相続開始時に住んでいる家を過去に所有していたことがないということも要件です。

たとえば、お父さまが亡くなられたとき、長男は賃貸マンションに居住していたとしても、過去に長男がそのマンションを所有していたことがある場合、特例は適用できません。

これは所有している分譲マンションを祖母など身近な方に売却して、そのあとも継続して住み続けながら祖母に賃料を支払っている場合、賃貸マンションに住んでいるという考え方もできます。

しかし、これは本来の制度主旨に該当しないことから、相続開始時に過去にご自身が所有していた物件に住んでいる場合には、家なき子として認められないということになりました。

図7:相続開始時に住んでいた家を過去に所有していたとき家なき子の特例は適用できない

2-4.要件④:相続開始のあと相続税の申告期限まで保有している

相続した土地(宅地)を相続税の申告期限である亡くなられてから10ヶ月まで売却せずに持ち続けることも要件です。

亡くなられた方のご自宅に住む必要はありませんが、申告期限前に売却してしまうと家なき子の特例が利用できませんので注意が必要です。

3.平成30年改正で家なき子が適用されなくなった具体例

本来の制度の趣旨は、現在は亡くなられた方のご自宅に同居できないやむを得ない事情があっても、将来的に持ち家のない相続人の生活の基盤としてご自宅の不動産が活用できるように相続税を考慮したものでしたが、家なき子の特例を適用して相続税の節税対策をするために、意図的に持ち家が無いようにするケースが増えてきました。

たとえば、持ち家を親族に売却または贈与したり、同族会社に売却したりして、名義だけ変えて住み続けているようなケースです。このような理由から、相続税逃れができないよう、平成30年度の税制改正により特例の要件は厳しくなりました。

3-1.おじの持ち家を借りて暮らしていた

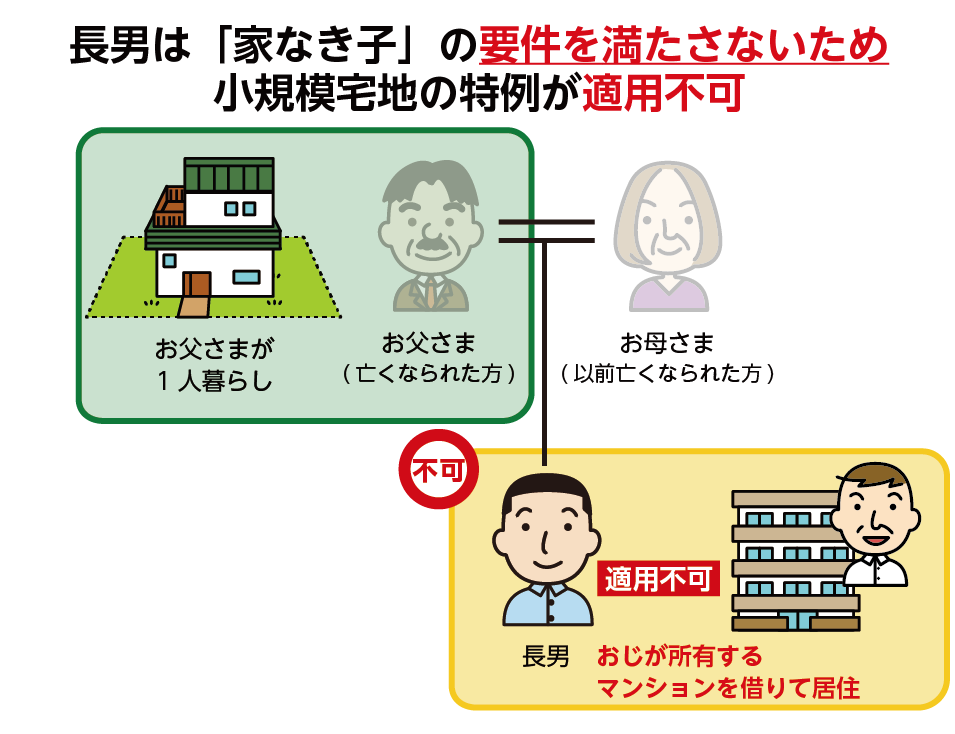

「相続開始前3年以内に3親等以内の親族の持ち家に住んでいない」という要件が加わりました。

たとえば、長男はお父さまが亡くなられたときにおじの所有するマンションを借りて住んでいる場合、家なき子の特例は適用できません。

図8:3親等以内の親族(おじ)の持ち家に住んでいるため家なき子の特例は適用できない

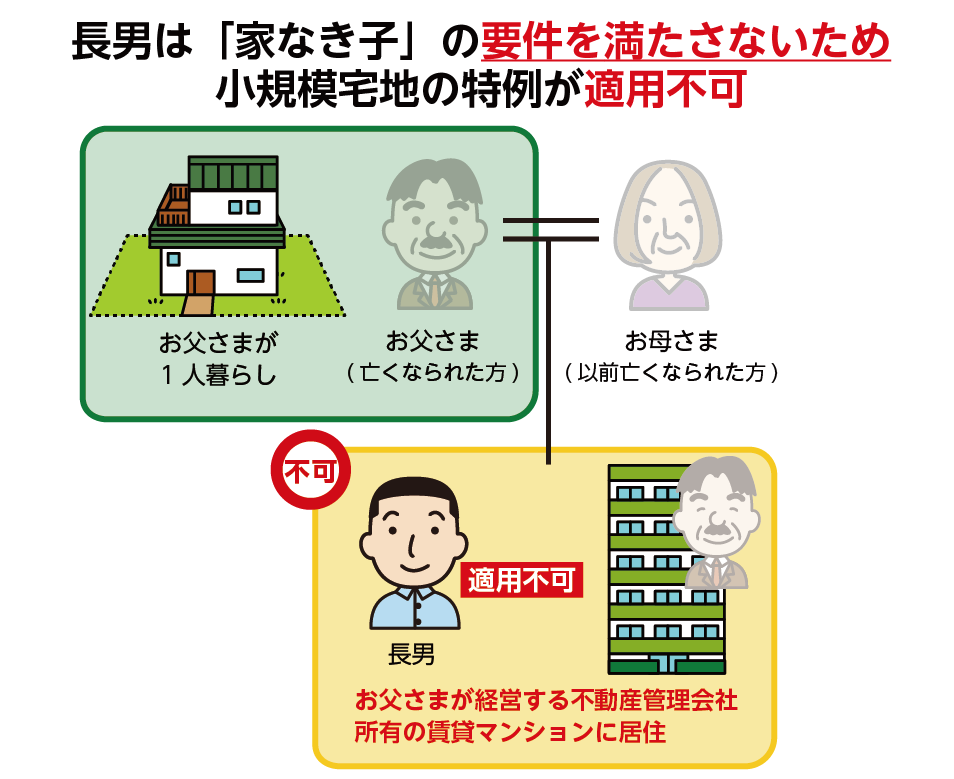

3-2.お父さまが経営する不動産会社の賃貸マンションに暮らしていた

「相続開始前3年以内に特別の関係がある法人の持ち家に住んだことがない」という要件が加わりました。

たとえば長男が、お父さまが亡くなられたときに、お父さまが経営する不動産管理会社所有のマンションを借りて住んでいた場合、家なき子の特例は適用できません。

図9:特別の関係がある法人の持ち家(お父さまが経営する不動産会社の賃貸マンション)に住んでいるため家なき子の特例は適用できない

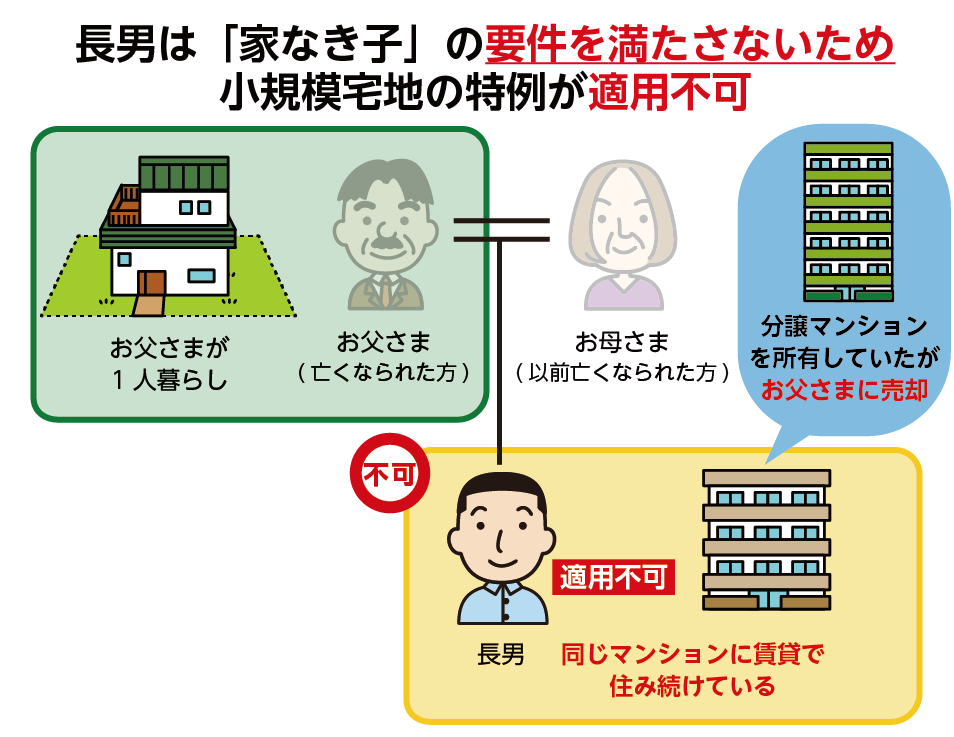

3-3.相続時に住んでいた家を過去にご自身が所有していた

「相続開始時に住んでいる家を過去に所有したことがない」という要件が加わりました。

たとえば、お父さまが亡くなられたとき、長男が住んでいた賃貸マンションを過去に長男が所有していたことがあるならば、家なき子の特例は適用できません。

これは、家なき子の特例をつかうために、長男が所有していたマンションをご両親に買い取ってもらい、お父さま名義の家に住んでいる場合などがあてはまります。

図10:相続時に住んでいた家を過去にご自身が所有していたため家なき子の特例を適用できない

4.改正された家なき子特例は2020年3月31日まで経過措置がある

改正された家なき子特例は、2018年4月1日以降に発生した相続から適用されています。しかし、納税者に不利な改正であることから経過措置がとられています。

2018年3月31日に、改正前の家なき子の特例の要件を満たしている場合には、2020年3月31日までに発生した相続に限り、改正前の要件で特例を適用することができます。

4-1.2020年3月31日までの相続は改正前の要件で適用できる

2020年3月31日までの相続は改正前の要件で特例を適用できます。

【改正前の3つの要件】

要件①:亡くなられた方に配偶者や同居の親族がいない

要件②:相続開始前3年以内にご自身または配偶者の持ち家に住んでいない

要件③:相続開始のあと相続税の申告期限まで保有している

4-2.経過措置が適用されないため注意すべきケース

2018年4月1日から2020年3月31日までの間の相続で、2018年3月31日において改正前の家なき子の要件を満たし、かつ亡くなられたとき(相続開始時点)においてもその要件を満たさなければ、改正前の家なき子の特例は使えません。

たとえば、経過措置の途中にご自宅を購入した場合などで、実際の相続発生時に家なき子の要件をみたさなくなっていた場合は経過措置が適用されませんので注意が必要です。

5.家なき子特例の申告に必要な書類

小規模宅地等の家なき子の特例を適用するためには、家なき子が亡くなられた方の自宅の土地を引き継ぐことが遺言または遺産分割協議で決定している必要があり、さらに相続税が0円でも、申告期限までに相続税の申告書と必要添付書類の提出をしなければなりません。

5-1.家なき子特例を受ける方のみ必要な書類

家なき子の特例をうけて小規模宅地等の特例をつかうためには、家なき子であることを証明する書類が必要になります。

①相続開始前3年以内に自分または自分の配偶者の持ち家、3親等以内の親族の持ち家、特別の関係がある法人の持ち家に居住したことがない、かつ相続時に住んでいた家を過去にご自身が所有していなかったことを証明する書類

→ 賃貸契約書と居住している家の履歴事項全部証明書(登記簿謄本)

(亡くなられる3年以内に引越しをしている場合には過去の家のものも取得)

②相続開始前3年以内の住所地を証明する書類(住所の変更履歴を明らかにするため)

→ 戸籍の附票の写し(亡くなられた後に作成されたもの)

5-2.小規模宅地等の特例を受ける方全員が必要な書類

小規模宅地等の特例を受ける方全員が必要な書類は以下になります。

① 相続税申告書

② 小規模宅地等に係る計算の明細書

③ 遺言書または遺産分割協議書の写し

④ 相続人全員の印鑑証明書

⑤ 戸籍謄本一式(相続人を確認するため/「法定相続情報一覧図の写し」でも可能)

⑥ 亡くなられた方の住民票の除票

⑦ 相続人の住民票の写し(亡くなられた方との同居の事実を確認するため)

⑧ マイナンバーの番号確認書類(マイナンバーカード(裏)、通知カードなど)、もしくは、マイナンバーの本人確認書類(マイナンバーカード(表)、パスポート、免許証など)

※相続税申告に必要な添付書類について詳しくは、こちらを参考にしてください。(当サイト内)

※法定相続情報一覧図について詳しくは、こちらを参考にしてください。(当サイト内)

※印鑑証明書について詳しくは、こちらを参考にしてください。(当サイト内)

※マイナンバーについて詳しくは、こちらを参考にしてください。(当サイト内)

6.まとめ

小規模宅地等の家なき子の特例を適用できれば、相続税を計算するときの宅地(土地)の評価額を80%も減額することができます。

これが適用できるかどうかで相続税の納税額が大きく左右される方もいるため、家を持っているお子さんがいても、家なき子だと説明をつけるためのいろいろな対策がされていました。そのため、適用されるための要件が厳しく、添付書類も多くなりました。

平成30年に税制改正された最新の家なき子の要件は本記事でご説明したとおり、かなり厳しい内容となります。生前対策等を考えられる場合には、ひとつひとつ丁寧に確認していただきたいと思います。

そして、将来実家を相続する際に、家なき子の制度を利用しようと考えている場合には、持ち家を持つタイミングを考えることも大切になります。

家なき子の要件等、相続後の申告についてのご相談や、将来の家なき子を加味した生前対策がしたい場合には相続に強い税理士にご相談されることをおススメします。