相続時精算課税制度は孫への贈与にも利用できる!注意点と手続き方法

- 贈与税

「孫に財産を譲りたいのだけど相続時精算課税制度は利用できるのかな」

「相続時精算課税制度で孫に生前贈与するときのデメリットが知りたい」

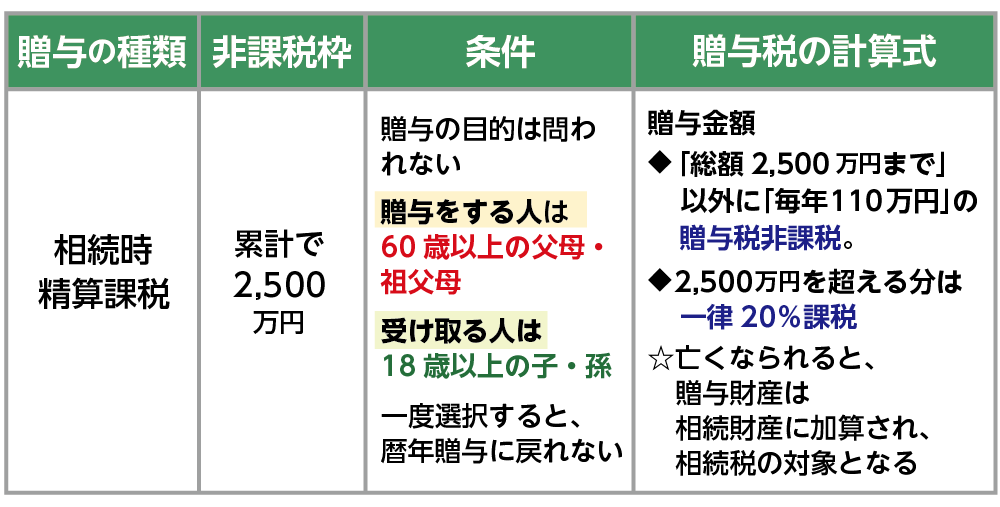

「相続時精算課税制度」とは2,500万円までの贈与について贈与税が非課税になる制度です。相続時精算課税制度をお孫さんへの贈与に利用したいとお考えではありませんか?

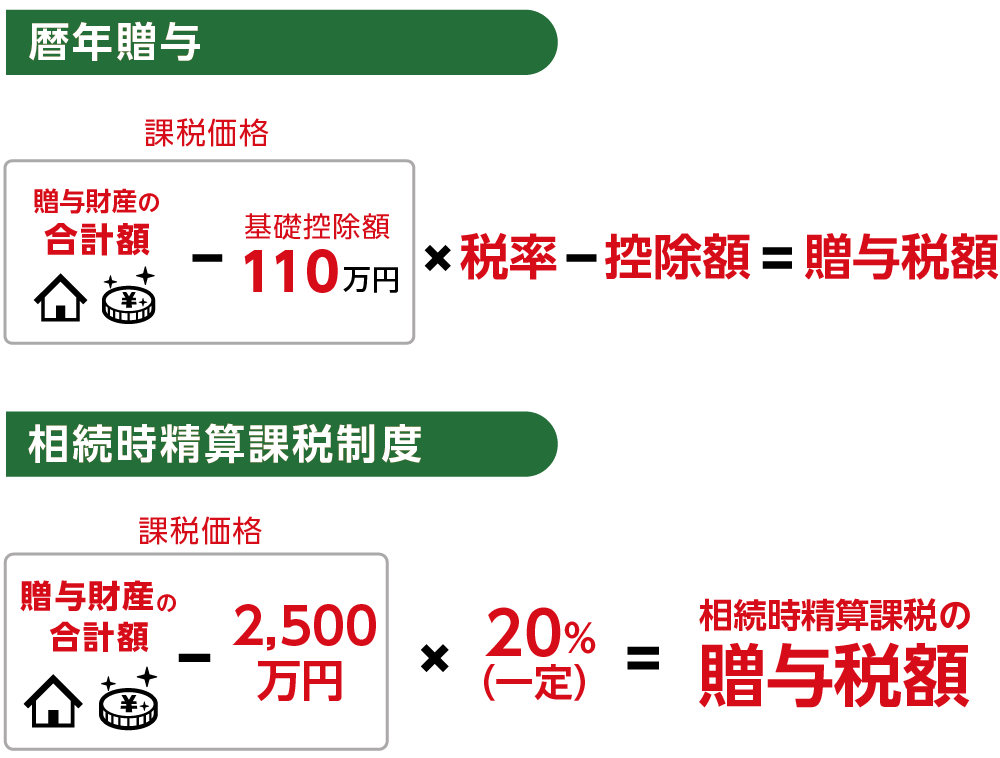

暦年贈与は年間110万円の基礎控除を超える贈与を受けた場合は贈与税がかかりますので、一時的に多額の贈与をしたい場合には、相続時精算課税制度は魅力的に感じますよね。

相続時精算課税制度は60歳以上の祖父母から18歳(令和4年3月31日以前の贈与については20歳)以上のお孫さんへの贈与にも利用することができます。ただし、祖父母の相続の時に贈与財産は相続財産に加算されて相続税がかかります。

本記事では、相続時精算課税制度の概要とお孫さんに利用する場合のメリットとデメリットについて詳しくご説明いたします。

また、相続時精算課税制度の手続きについても記載していますので参考にしていただければと思います。

目次

1.相続時精算課税制度は18歳以上の孫にも使える

相続時精算課税制度とは、原則として60歳以上の父母または祖父母から、18歳(令和4年3月31日以前の贈与については20歳)以上のお子さんやお孫さんに贈与する場合、2,500万円までは贈与税がかからない制度です。贈与額が2,500万円を超えると、その部分に対して一律20%の贈与税が課税されます。

贈与者が亡くなられた時は、贈与財産全額を相続財産に加算して相続税を計算します。納付済みの贈与税がある場合は相続税から差し引くことができます(2章参照)。

相続時精算課税制度は、贈与する財産の種類や金額、贈与の回数に制限がないため、高額な財産や不動産などの贈与をすると節税効果があります。

表1:相続時精算課税制度の概要

※相続時精算課税制度について詳しくはこちらをご覧ください。(当サイト内)

2.孫が相続時精算課税制度を利用した場合も相続税の課税対象

お孫さんは原則として法定相続人ではありませんが、相続時精算課税制度を利用して贈与を受けた場合は相続税を支払わなくてはなりません。さらにお孫さんの相続税は2割加算されるということに注意が必要です。

2-1.贈与財産を相続財産に加えて相続税を計算する

相続時精算課税制度で贈与した場合、祖父母が亡くなられたときには贈与財産と相続財産を合計した金額に相続税が課税されます。すでに納めた贈与税額は、相続税額から控除することができます。また、贈与税額の方が相続税額よりも多い場合は、相続税の申告をすることにより、払いすぎた税金を還付してもらうことができます。

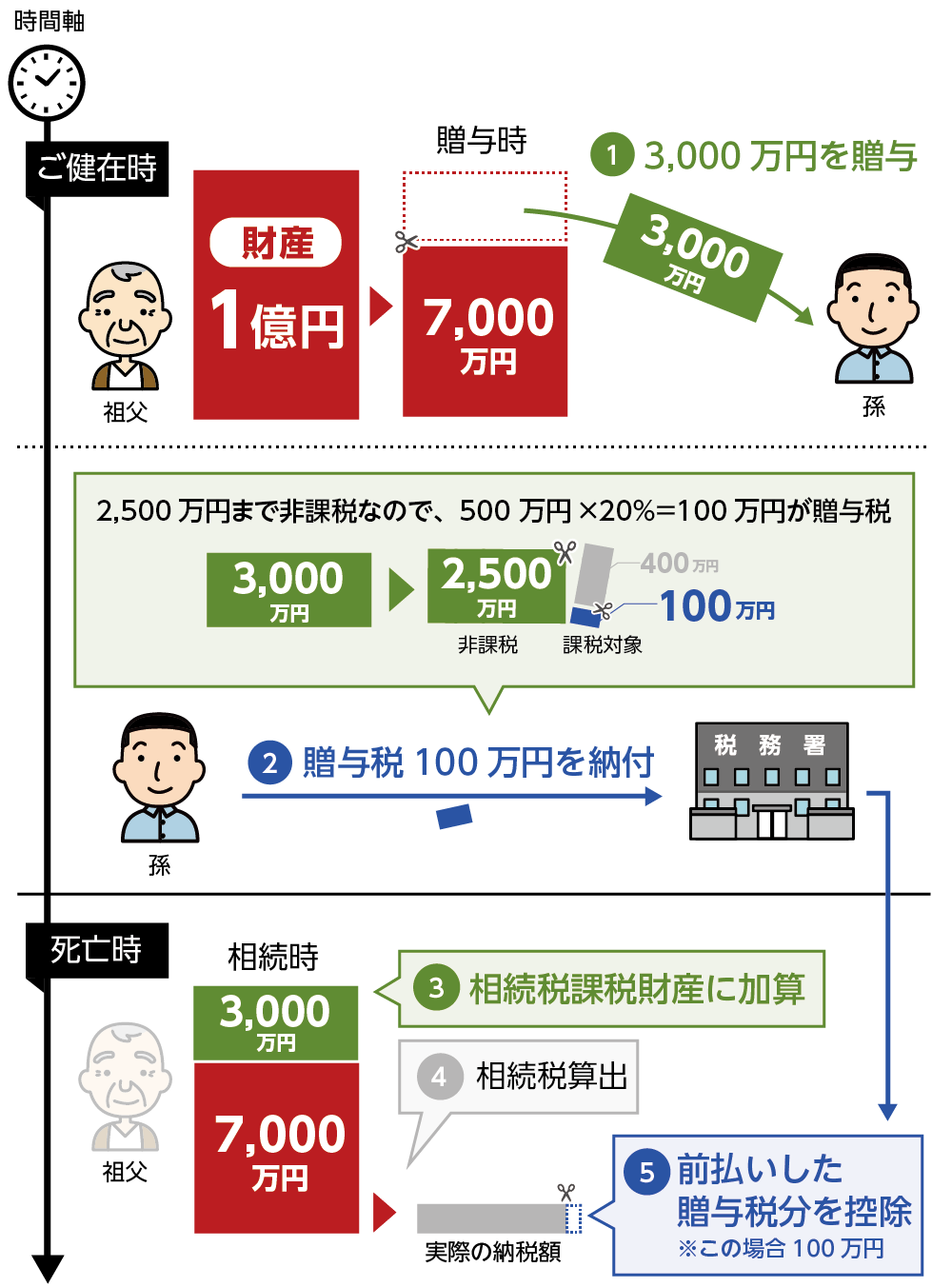

【事例】祖父が相続時精算課税制度を利用して孫に3,000万円の贈与をした場合

祖父が相続時精算課税制度を利用して孫に3,000万円の贈与をした場合の贈与税は、2,500万円の非課税枠を超える500万円(3,000万円-2,500万円)に対して一律20%かかるので、100万円(500万円×20%)です。

祖父の相続が開始したら、贈与財産の3,000万円を相続財産に加えた総額である1億円に対して相続税の計算をします。ただし、相続税額からすでに納めた贈与税額100万円を差し引くことができます。

図1:贈与された財産は相続税の課税対象になる

2-2.相続税評価額は贈与時の価額となる

相続税の計算時には、相続時精算課税制度により贈与した財産は贈与時の評価額で加算されます。そのため、不動産などで相続開始時までに評価額が変動した場合は注意が必要です。

相続時精算課税制度で贈与した土地の価格が3,000万円で、相続時の評価額が2,500万円に値下がりしてしまったとしても、相続税の計算に使用されるのは贈与時の価格である3,000万円になります。

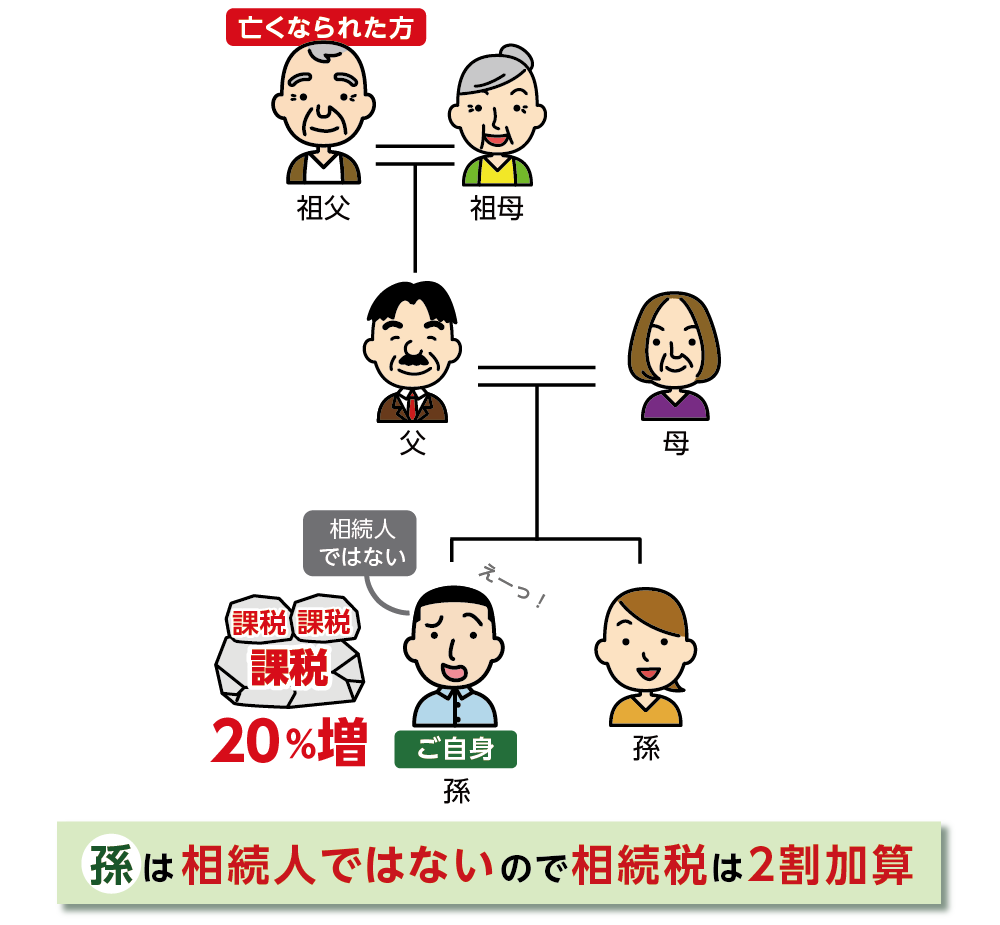

2-3.孫が支払う相続税は2割加算される

相続時精算課税制度を利用して祖父母からお孫さんに贈与を行なった場合は、相続時にお孫さんにも相続税が課税されます。相続時精算課税による贈与により財産を取得した方が配偶者やお子さん、あるいはご両親以外である場合は相続税が2割加算されます。

ただし、お孫さんが代襲相続人(本来の相続人であるお子さんが亡くなられているため代わりに相続人になった)である場合は2割加算の対象になりません。

図2:孫が払う相続税は2割加算される

3.相続時精算課税制度を孫に利用するメリット

相続時精算課税制度を利用してお孫さんに贈与する場合のメリットをご説明します。

3-1.相続財産の総額が基礎控除内の場合は贈与税・相続税ともに非課税

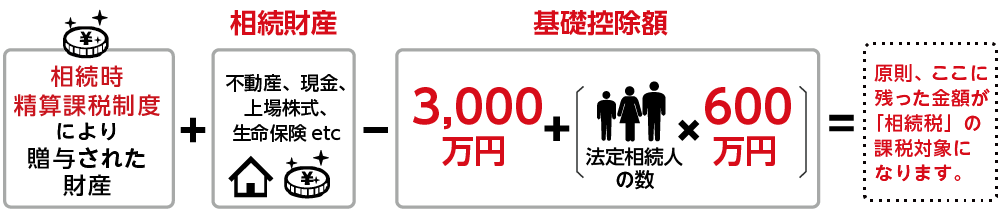

相続時精算課税制度を利用して贈与する金額が2,500万円以下で、相続財産の総額が基礎控除額(3,000万円+相続人の数×600万円)以下の方は贈与税と相続税ともに非課税になります。

【事例】

相続時精算課税制度を利用して1,000万円をおじいさまからお孫さんに贈与した場合贈与税は0円(2,500万円の非課税枠内)

おじいさまが亡くなられ、相続財産が3,000万円で相続人が2人(配偶者とお子さんひとり)の場合

相続税の基礎控除額:3,000万円+2人×600万円=4,200万円

相続税の課税対象額:1,000万円+3,000万円=4,000万円で基礎控除内のため相続税も0円

図3:相続税の課税対象額の計算式

3-2.一度の贈与金額が大きいとき節税できる

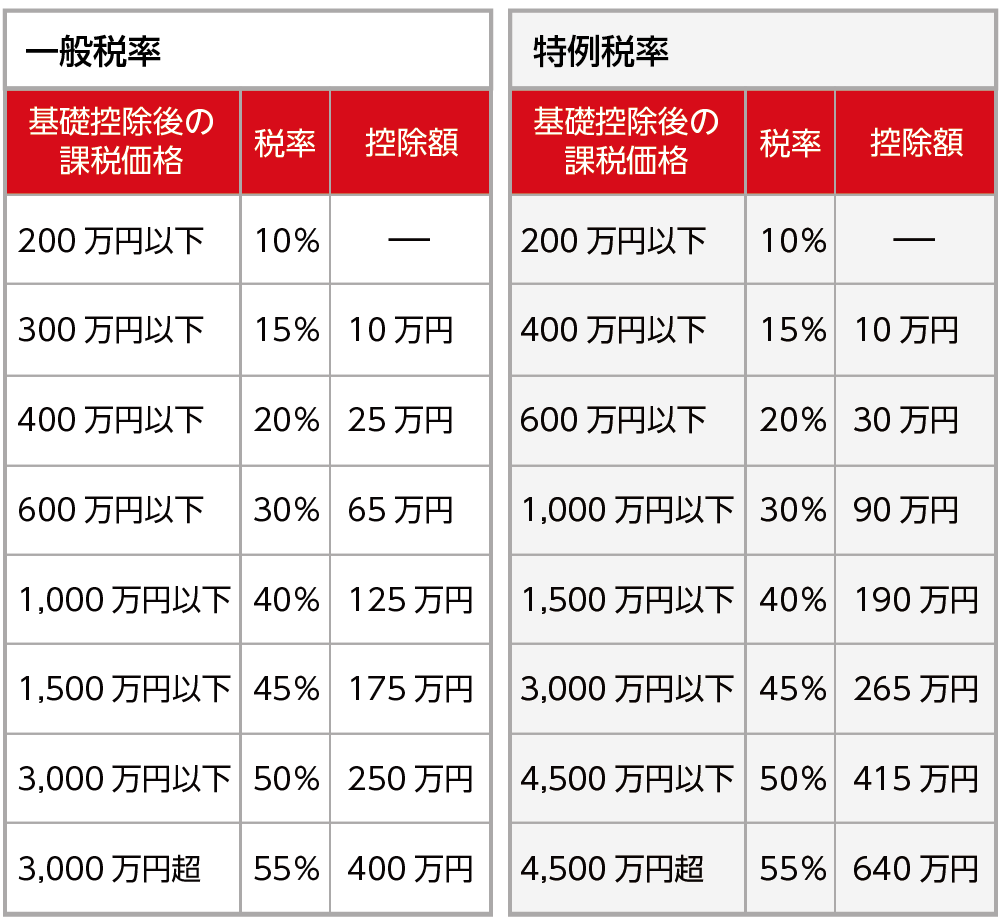

暦年課税制度は年間の贈与が110万円までは非課税で、110万円を超えた場合は贈与額に応じて累進課税となりますので、贈与金額が高くなると税率も高くなります。相続時精算課税制度は累計2,500万円までは非課税で、2,500万円を超えた場合は一律20%の税率です。

暦年贈与は110万円以下の贈与を長期的にこつこつ贈与していくことで節税ができる制度ではありますが、一度に多額の財産を贈与されるのであれば、相続時精算課税制度を利用されたほうが税金を安くできる可能性が高いです。

図4:暦年贈与と相続時精算課税制度の贈与税の計算式

図5:贈与税の速算表

【事例】祖父から18歳以上のお孫さんに一度に3,000万円の贈与を行なった場合の贈与税

暦年課税制度を利用した場合:贈与財産の合計額から基礎控除額110万円を控除し、特例税率45%を適用して計算

(3,000万円-110万円)×45%-265万円=1035.5万円

相続時精算課税制度を利用した場合:特別控除額2,500万円を超える部分に一律20%の税率を乗じて計算

(3,000万円-2,500万円)×20%=100万円

税額に大きな違いがありますので、相続時精算課税制度を利用すると節税効果があることが分かります。

※暦年課税の贈与税の計算について詳しくはこちらをご覧ください。(当サイト内)

3-3.値上がりしそうな財産や収益性のある財産の贈与は節税になる

相続時精算課税制度を利用して贈与された財産は相続税の課税対象となりますが、相続税の評価額は贈与時の価格で計算されるため、将来値上がりしそうな不動産や有価証券等の財産を贈与すると節税になる可能性があります。

また家賃収入など収益性のある財産は、相続時精算課税制度を利用して生前にこれらの財産を引き継がせることで相続財産を減らすことができるため、相続税の節税になります。

4.相続時精算課税制度を孫に利用するデメリット

次に、相続時精算課税制度を利用してお孫さんに贈与する場合のデメリットを説明します。

4-1.暦年贈与が使えなくなる

生前贈与である暦年贈与や相続時精算課税制度を利用する場合にはどちらか一方の制度を選択する必要があります。相続時精算課税制度を利用される場合は最初に贈与された年に「相続時精算課税選択届出書」の提出をしなければならず、相続時精算課税制度を利用する方は暦年贈与を使うことはできません。

ただし、相続時精算課税は受贈者(お孫さん)が贈与者(祖父母)ごとに選択できますので、祖父からは相続時精算課税、祖母からは暦年贈与を利用して贈与を受けることはできます。

相続税対策として早くから生前贈与をお考えの方は、長期間かけて暦年贈与をする方が相続時精算課税制度を利用するよりも税金が安くなることがあります。暦年贈与をおこなう年数や贈与財産の金額などから慎重に判断しましょう。

4-2.贈与を受けた場合は贈与税の申告が必要

相続時精算課税制度を利用して贈与を受けた場合は、贈与額に関わらず必ず贈与税の申告が必要です。贈与税の申告をしなかった場合は相続時精算課税制度が適用されず、贈与税が課税されますので注意しましょう。

令和5年度税制改正により相続時精算課税制度に年間110万円までの基礎控除が創設されました。令和6年1月1日以降の贈与から基礎控除が適用できますので、相続時精算課税制度を利用して110万円以下の贈与を受けた場合、贈与税の申告は不要になります。

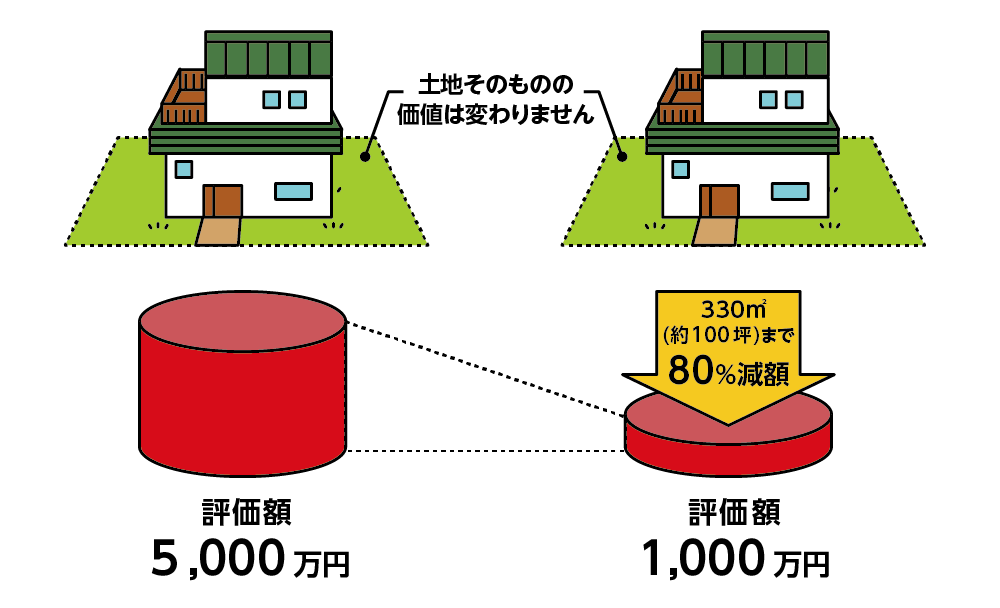

4-3.小規模宅地等の特例を適用できない

相続時精算課税制度で自宅や事業用の物件を贈与された場合には、相続時に一定の要件を満たすと土地の相続税評価額を最大80%減額できる制度である「小規模宅地等の特例」を適用できません。

相続税評価額が高い土地の場合は小規模宅地等の特例を適用したほうが節税になるケースがあります。

図5:小規模宅地等の特例を利用した場合の土地の評価額

※小規模宅地等の特例について詳しくはこちらをご覧ください。(当サイト内)

5.相続時精算課税制度の手続き方法

相続時精算課税制度を使うための手続きについてご説明いたします。手続きを忘れてしまった場合、暦年贈与となり、高額な贈与税が課される可能性がありますので注意が必要です。

5-1.贈与税の申告が必要

相続時精算課税制度の適用を受ける場合には贈与税の申告手続きが必要です。贈与税の申告は受贈者(お孫さん)がおこないます。贈与を受けた年ごとに申告しなければなりません。

贈与税の申告は、贈与を受けた年の翌年の2月1日から3月15日の間に必要書類を添付した贈与税の申告書を提出することにより行います。提出先は受贈者の住所地を管轄する税務署です。ホームページ上からe-Taxで電子送信または印刷して郵送等で税務署へ提出することもできます。

5-2.必要書類

相続時精算課税制度を利用するときの必要書類は下記になります。2回目以降の申告では、提出済みの添付書類は必要ありません。贈与税の申告書のみ提出します。

・贈与税の申告書

・相続時精算課税選択届出書

・贈与者の戸籍謄本(氏名、生年月日、60歳に達した時以降の住所を証する書類)

・受贈者の戸籍謄本(氏名、生年月日、贈与者の孫であることを証する書類)

6.まとめ

相続時精算課税制度は60歳以上の祖父母から18歳以上のお孫さんへの贈与でも利用することができます。2,500万円までの贈与であれば、贈与税非課税で引き継ぐことが可能です。

相続時精算課税制度を利用した場合は、祖父母の相続時に贈与財産を相続財産に加算して相続税を計算します。相続税がかかる場合には、相続人ではないお孫さんであっても2割加算の相続税を支払わなくてはならないということに注意が必要です。

相続時精算課税制度は一度に多額の財産を引き継ぎたい場合や収益物件を譲りたい場合にメリットがありますが、相続時精算課税制度を選択すると暦年贈与を使えない、小規模宅地等の特例が適用できない等のデメリットもあります。

お孫さんに財産を譲る方法としては、遺言で相続する方法、暦年贈与で贈与する方法、相続時精算課税制度を利用する方法、そのほかの贈与税非課税の制度などがあり、最適な方法は状況によりそれぞれ異なります。

できるだけ節税をしながら財産を引き継ぎたいとお考えの場合は、相続税まで踏まえて全体で税金のシミュレーションをすることが大切です。

生前贈与や相続税対策でご心配のある方は、相続に詳しい税理士への相談をおススメいたします。