親が再婚したら聞いておきたい4つの相続トラブルとその回避方法

- 相続手続き

高齢化や晩婚化そして社会の意識も大きく変わり、かつてよりも離婚や再婚をする方が増えてきました。

その中でも50歳以上の再婚率は平成27年で全体の約2割に及び、もはや熟年再婚という言葉も珍しくなくなりました。

離婚やお母さまが亡くなられたことでお一人になられたお父さまが、再び新しいパートナーを見つけて日々生き生きと過ごしている姿を見るのは子どもの立場としても安堵するものです。

しかし、お父さまが再婚された時期がいわゆる熟年再婚に該当する場合、将来の相続における相続割合が大きく変わってしまうなど、最初は想像もつかなかった不安が途中からよぎります。

本記事では、再婚した場合の相続と、近年増えている熟年再婚におけるトラブルの回避方法などについてご紹介します。

目次

1.再婚したら相続割合が減少!対策は不可欠?

「最近、父が再婚してうれしい気持ちもあるけど、もし父が亡くなったら財産のほとんどは再婚相手が相続してしまうのではないか。そんな時には実家にも戻れないかも。」

「父の子どもである私たちの思いをくみ取ってもらえない相続になったらどうしよう。」

お父さまが再婚されると喜ばしいことではありますが、その先の相続のことを考えると不安な想いが生まれてきます。お子さん二人でお父さまの財産を分けられると思っていたところ、再婚されたことで財産の半分は再婚者が権利を持つことになります。

お子さんが小さいうちの再婚であれば、その後も一緒に家庭を築いていく意味でも問題はないかもしれませんが、熟年再婚となるとお子さんとの関係性も薄くなり課題もあると思います。お父さまがご健在なうちに相続についてお子さんの立場としての想いを伝え、話し合いと対策をされることをおススメします。

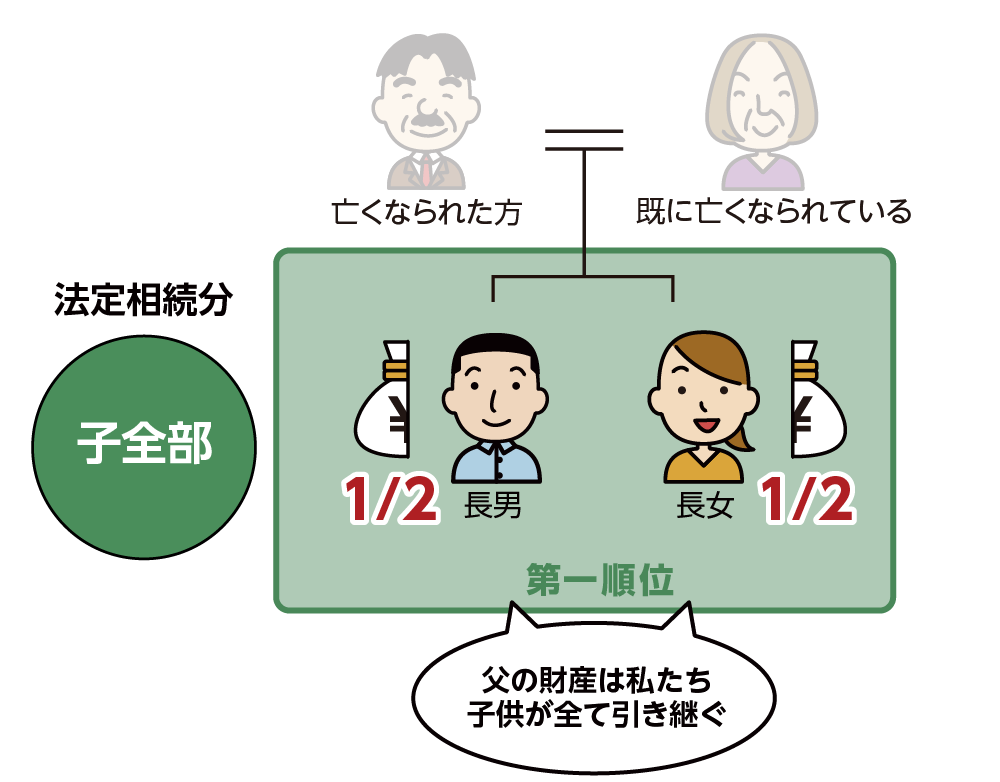

図1:お父さまが再婚する前の法定相続分と法定相続人イメージ

2.親が再婚した場合の相続人と相続割合の変化

お父さまが亡くなれた際に、相続財産をどのように分割するのかについて法律で定められた基準を法定相続分と言います。この法定相続分の割合は、亡くなられた時点の家族構成により変わります。また、相続人は相続順位の考え方を基に決まります。

お父さまが再婚した場合、この相続人と法定相続分はどのように変わるのでしょうか。

具体的な事例をもとにご説明をしていきます。

※法定相続分について詳しくは、こちらを参考にしてください。(当サイト内)

※相続の順位について詳しくは、こちらを参考にしてください。(当サイト内)

2-1.父が再婚して前妻の子の立場の相続の権利

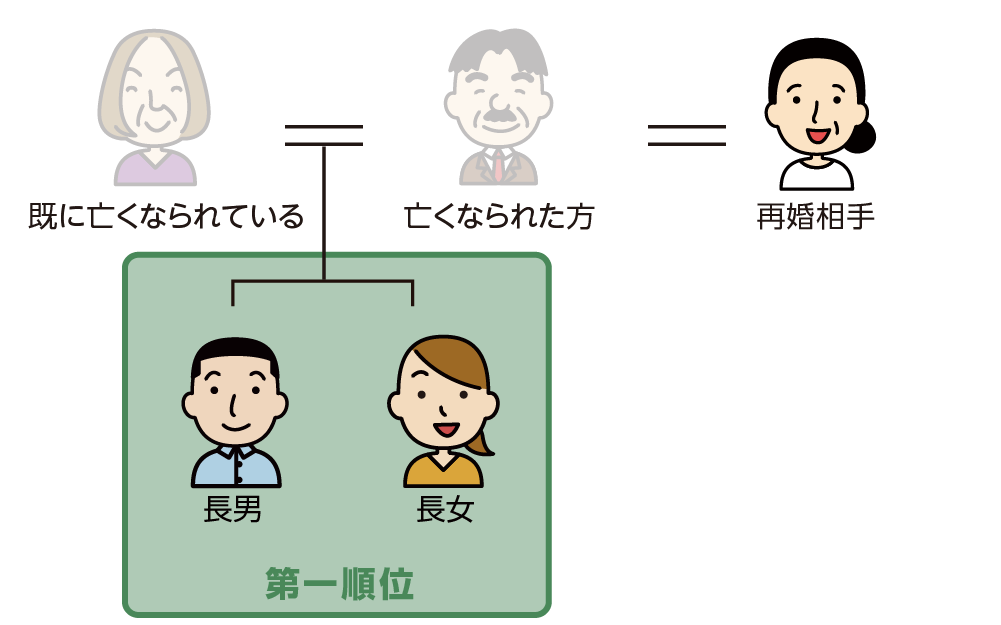

お父さまが亡くなられる前にお母さまが亡くなられたり、離婚された場合についてです。

お父さまと長男・長女の3人家族の場合、お父さまが再婚されて新しいお母さまができると、長男・長女は前妻の子という立場になります。親と子どもの戸籍上の関係は、生まれてから亡くなられるまでずっと変わることはありませんので、長男・長女はお父さまが再婚されても子としての権利があります。

お父さまが再婚されても、ご両親が離婚されても、ご自身のお父さまとお母さまであることは変わりありません。仮に養子縁組をして新たに両親ができたとしても、生まれた時のご両親との関係は継続されます。

図2:親が再婚しても子の立場は変わらない

2-2.父が再婚して配偶者ができた場合の相続割合

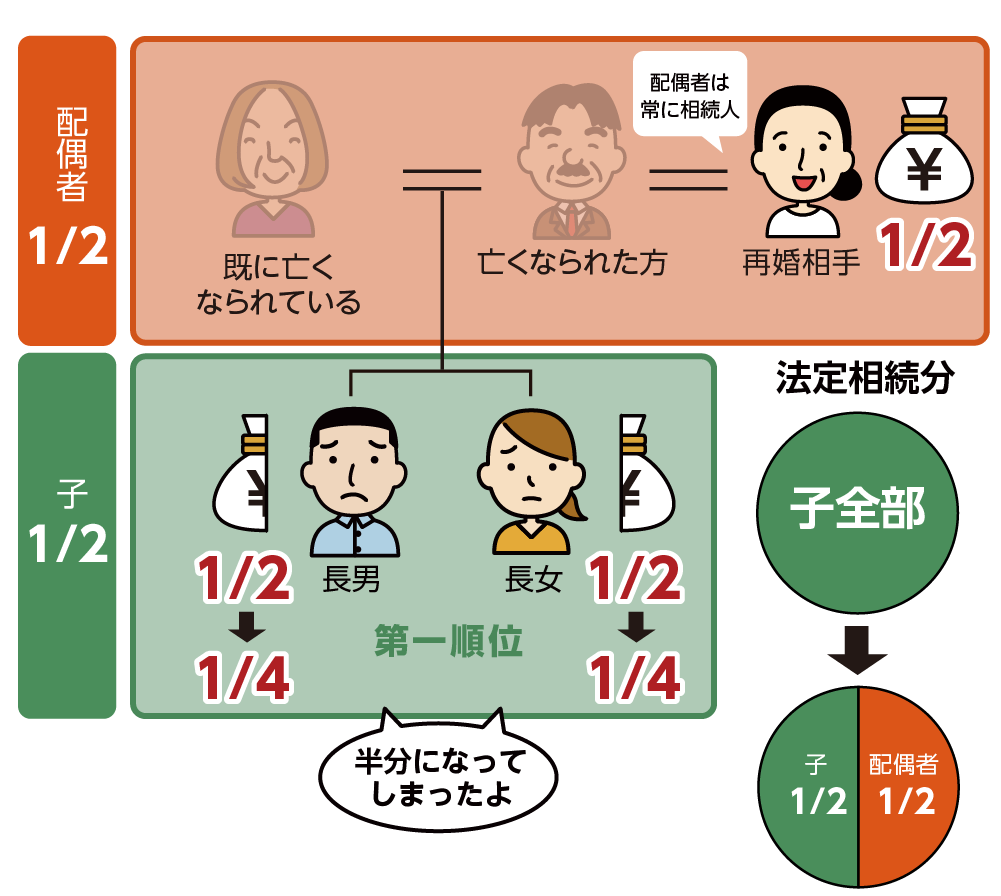

お父さまが再婚されて再婚相手の方と籍を入れられた場合の相続割合の変化について確認します。

再婚相手の方は「配偶者」となるため、法定相続分は財産の1/2となります。つまり、お父さまの財産の半分は再婚相手である配偶者が相続する権利を持ちます。そうなるとお子さんが二人いる場合には本来1/2ずつ相続する権利があったところが、1/4ずつとなります。

図3:父が再婚して配偶者ができた場合の相続割合のイメージ

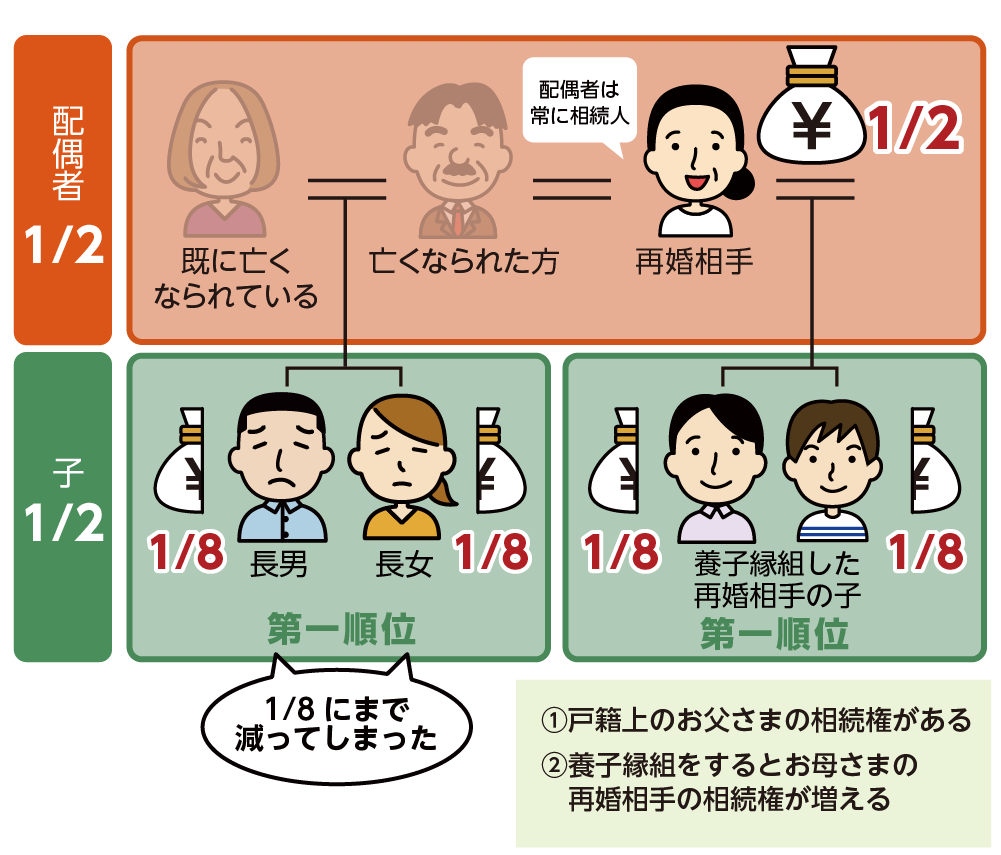

2-3.父が再婚した配偶者に連れ子がいた場合の相続割合

お父さまが再婚された際に、再婚相手の方にお子さんがいらっしゃった場合には養子縁組をするかどうかで相続割合も大きく変わってきます。再婚相手のお子さんは別途前のお父さまの相続権を持っていますので、再婚したことで養子縁組をすると二人のお父さまの相続権を持つことになります。

養子縁組をした場合の相続割合は実子と同じになります。

なお、養子縁組は必須ではないことから、熟年再婚した場合には再婚相手の連れ子は成人してる場合も多く、養子縁組の必要性はご両親を含めてお話をしていただくことが大切かと思います。

図4:お父さまが再婚相手の子を養子縁組した場合の法定相続分と法定相続人イメージ

3.再婚によって想定される4つの相続トラブル

2章で再婚をすることで、相続人と法定相続分の割合が大きく変わってしまうことがお分かりいただけたと思います。この大きな変化により、再婚後の相続において対策がされていないと残された相続人たちの間でトラブルが生じる事が考えられます。想定される主なトラブルは4つあります。

3-1.熟年再婚による大幅な相続割合の減少による不満

2-2でご紹介のとおり、お父さまが再婚相手の方と籍を入れることで、お父さまの財産の半分は再婚相手の方が相続する権利を持ちます。お子さんが小さいうちに再婚された場合には、ご家族として一緒に生活する時間も長く問題となることはないかと思いますが、熟年再婚となるとお子さんたちもご自身の相続割合の変化について不満に思いトラブルになる可能性があります。お父さまの相続における気持ちを確認して、しっかりと共有しておくことが大切です。

3-2.遺産分割協議がまとまらず特例が使えない

遺産分割協議は相続人全員でおこなうことから、財産をどのように分けるのか、思い出のある実家をどうするのかなど、考え方や思い入れも異なることから話がまとまらない場合があります。再婚相手の連れ子を養子縁組した場合には、相続人の人数も増えることから財産がうまく分割できないとトラブルに発展しやすくなります。

また、相続税の申告が必要な場合、10ヶ月以内に話がまとまらないと相続税を減額することができる特例を利用することができなくなります。期限内に決められるように話し合いを進めていくことが大切です。(※「申告期限後3年以内の分割見込書」を添付の上、期限内に未分割の申告をしておけば、期限後でも特例が適用できるようになります。)

図5:遺産分割協議が整わず未分割だと相続税申告で特例が使えない

※未分割の相続税申告について詳しくは、こちらを参考にしてください。(当サイト内)

3-3.遺言の内容が偏っていて納得できない

お父さまが亡くなられて遺言を確認したところ、「再婚した妻にすべてを相続させる」という主旨が書かれているとお父さまの実子であるお子さんたちは納得がいかないと思います。もちろんお子さんには遺留分がありその遺留分を侵害している場合には、遺留分侵害額請求をすることができます。

しかし、「財産目当ての再婚だった」と思うとトラブルになりますので、生前にしっかりと相続のことについて話をしておくことがおススメです。

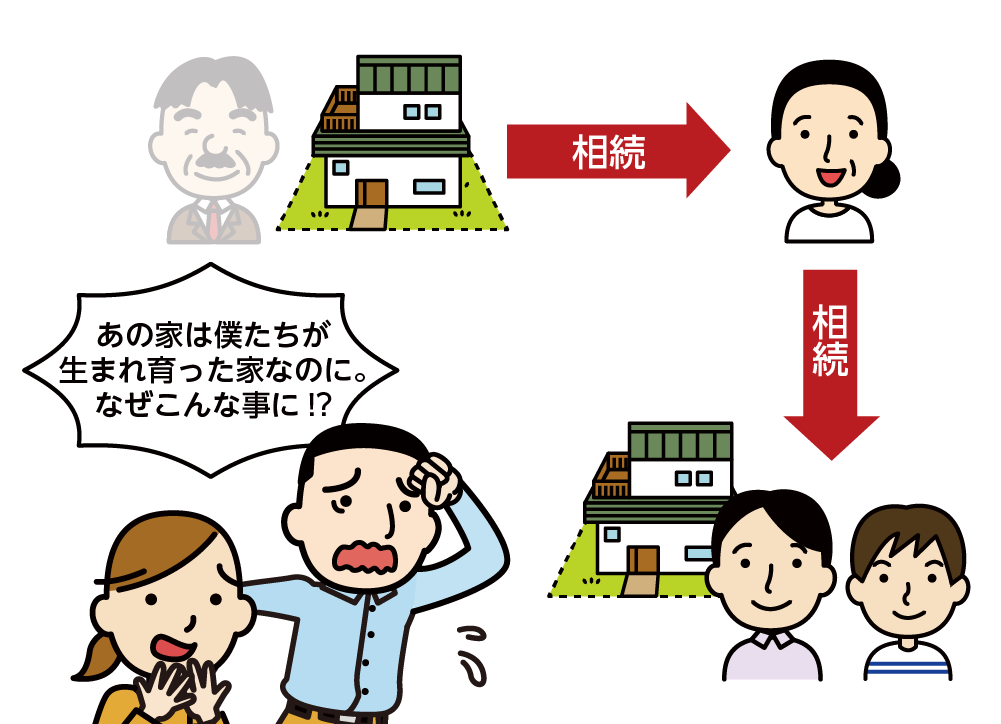

3-4.再婚した配偶者の子へ実家が相続されていく

再婚した配偶者が相続する権利は1/2というご説明をしました。お父さまと再婚した配偶者の夫婦で自宅に

住んでいた場合には、相続の際に自宅の相続は再婚した配偶者となることが想定できます。お子さんからすると実家が自分たちのものではなく、再婚した配偶者の持ち物になることにも多少の抵抗があると思います。さらに、お父さまが亡くなられて再婚した配偶者が相続した場合、その方が亡くなられてもお子さん達には相続する権利がありません。再婚した配偶者と養子縁組をしていないといつの間にか、実家が再婚した配偶者のお子さんのものになってしまいます。

図6:実家がいつの間にか再婚した配偶者の子どものものに

4.相続トラブルを回避するためにできる3つのこと

3章では再婚されたお父さまが亡くなられた時に想定されるトラブルをご紹介しました。

これらのトラブルを回避するためには3つの対策があります。

4-1.遺言書を書いてもらう

生前にお父さまと話をして、実子のお子さんとしてどのような相続ができるのか、再婚した配偶者との割合調整などができないか、などお父さまの気持ちを確認して、遺言書に記してもらいましょう。

遺言書が無い場合は、法定相続分を基本にして、どのように相続財産を分けるのか相続人全員で話し合うことになります。相続財産が分割しやすい預金だけであれば良いのですが、相続財産の大半が不動産だった場合には簡単に分ける事ができず、実家等を売却して分割することになってしまう場合もあります。

財産の全体を把握して、お父さまが亡くなられた後に相続で揉めないようにするためには、お父さまの気持ちを遺言書に記してもらうことが一番です。こういった大切な遺言は公正証書遺言がおススメです。

※公正証書遺言について詳しくは、こちらを参考にしてください。(当サイト内)

図7:遺言書を書いてもらうイメージ

4-2.生命保険で引き継ぐ財産を調整する

受取人が特定されている生命保険金は遺産分割協議の対象外とされ、受取人の証明のみで死亡保険金を受け取ることが可能です。遺産分割協議で争いが生じる可能性がある場合、再婚されるタイミング等で実子を保険金の受取人に指定した生命保険に加入してもらうことも対策の一つです。

相続財産の1/2を引き継ぐ権利をもつ再婚相手とのバランスをとるためであったり、不動産等の相続財産が多く現金での調整が必要な時などに有効的です。

4-3.養子縁組をしない判断をする

再婚相手の連れ子であるお子さんを養子縁組すると、お父さまが亡くなられた時に実子同様の相続権が得られます。すでにご説明した内容の中にも記載がありますが、もし熟年再婚で再婚相手のお子さまたちが既に成人されて独立しているのであれば、お父さまとのつながりも薄くなることから養子縁組をしないことを判断してもらうこともトラブルを回避する一つになります。

5.まとめ

お父さまが再婚されることは喜ばしいことではありますが、年齢が高くなるほど必ず相続の問題がついてきます。再婚したばかりのご両親に相続の話はしづらいと思いますが、少しでも早くお父さまのお気持ちを確認して相続人の皆さんが納得されていることが大切です。

再婚による相続割合の変化や、再婚したご両親ともに子どもがいる場合には双方に養子縁組をするかどうかが、考えておくべきポイントにもなります。

どのような状況であっても相続は亡くなられた方の意思を尊重することが大切ですので、ぜひ遺言書の作成を考えましょう。