相続時精算課税を選ぶべきはどんなケース?メリットと注意点を紹介

- 贈与

- 贈与税

生前贈与を考えている際に、相続時精算課税制度という言葉を聞かれる方も多いでしょう。

「2,500万円まで税金をかけずに贈与をできるなんて、どんな仕組みだろう」

「自分のケースも適用されるのかな?」

この制度を活用すれば、2,500万円まで贈与税がかからずに財産を受け取ることができます。しかし、一度適用を選択すると「暦年贈与」が使えなくなるなどの制約もあるため、慎重な判断が必要です。

本記事では、制度のメリットや注意点、具体的な活用ポイントをわかりやすく解説します。ご自身の状況に合った最適な選択ができるよう、ぜひ参考にしてください。

目次

1.相続時精算課税とは2,500万円まで生前贈与の税額がゼロ円になる

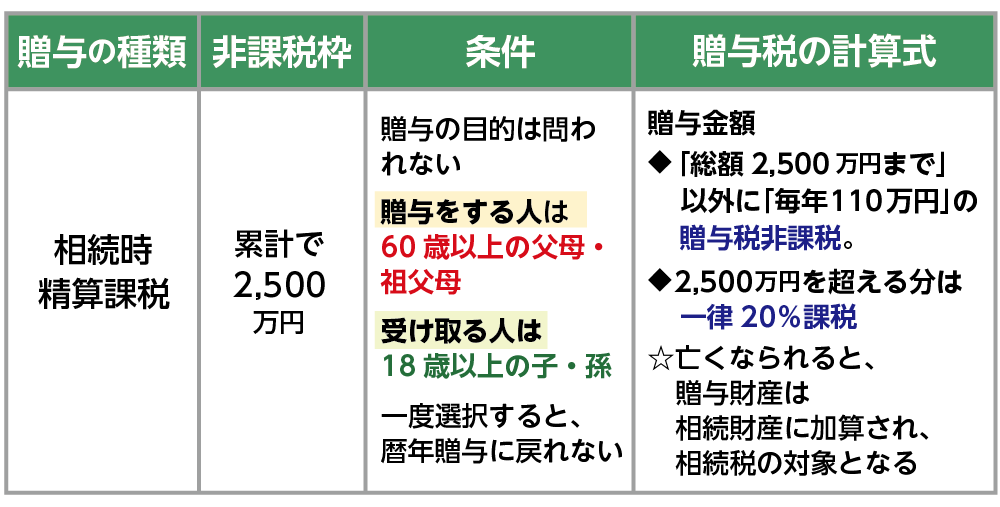

相続時精算課税制度とは、原則として60歳以上の父母(祖父母など)から18歳以上の子や孫に対し財産を贈与した時に選択できる贈与税の制度です。贈与者が亡くなるまでの累計2,500万円まで贈与税がかかりません。

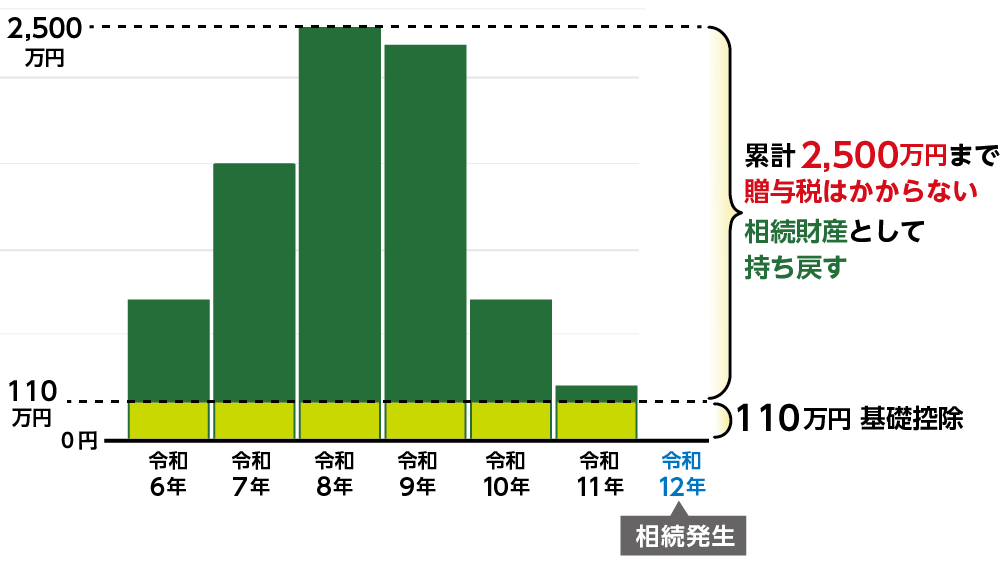

年間110万円の基礎控除が追加されました。この110万円は暦年贈与の基礎控除とは別のもので、相続財産への持越しも不要です。

ただし、贈与者が亡くなられると、贈与財産は相続財産として持ち戻され、相続税の申告・納税が必要となる場合があります。2,500万円を超えた部分には一律20%の贈与税が課されます。

相続時精算課税制度を選択すると暦年贈与に戻すことはできませんが、110万円の基礎控除以内であれば申告納税は不要です。(令和6年1月1日以降に行われた贈与から対象)

図2:相続時精算課税制度の基礎控除

2.【年齢要件あり】相続時精算課税制度の対象者とは?

相続時精算課税を利用する場合には、財産を贈与する側と贈与される側の両方で対象となる方と年齢の制限があります。

【贈与者の要件:60歳以上のご両親また祖父母】

贈与をする方は、贈与をした年の1月1日の時点で、60歳以上のご両親または祖父母に限定されます。

【受贈者の要件:18歳以上の子または孫】

贈与を受ける方は、贈与を受けた年の1月1日の時点で、18歳以上の推定相続人である子または孫に限定されます。ただし、令和4年3月31日以前の贈与については「20歳」となります。

3.制度の利用には税務署への書類提出が必要

相続時精算課税を利用する場合には、受贈者(贈与を受ける方)が手続きをします。

必要書類を揃えて、決められた期間内に税務署に提出をします。提出先はご自身が住んでいる地域を管轄する税務署です。

<相続時精算課税制度の必要書類>

・贈与税の申告書

・相続時精算課税選択届出書(国税庁:書式一覧)

・戸籍の謄本又は抄本

<提出期限>

財産を受け取った翌年の2月1日~3月15日の間に、受遺者が住んでいる地域の税務署に必要書類を提出する

4.相続時精算課税を選ぶべきケースとは?

令和5年の税制改正により、相続時精算課税制度にも年間110万円までの基礎控除額ができたことにより、暦年贈与よりもメリットがあると考えられるようになりました。

節税対策に繋げるのであれば、贈与者の財産、相続が発生するまでにどれくらいを想定するか等により、暦年贈与と相続時精算課税制度のどちらを選択するのかを検討します。

【相続時精算課税制度を選ぶべきケース】

相続時精算課税制度は、相続開始までの短期間にまとまった財産を引き継ぎたい場合や、将来値上がりする財産と予想される財産がある場合に選択するとよいでしょう。

(1)相続税の申告の対象外で今すぐ110万円以上の贈与がしたい

(2)アパートなど収益を生む財産を相続したい

(3)生前に相続財産をある程度分割しておきたい

など

5.相続時精算課税制度における5つのメリット

相続時精算課税を利用することのメリットをご紹介します。これらのメリットを得られる場合には相続時精算課税の制度の利用を検討しましょう。

5-1.メリット1超過分の贈与税率が20%に抑えられる

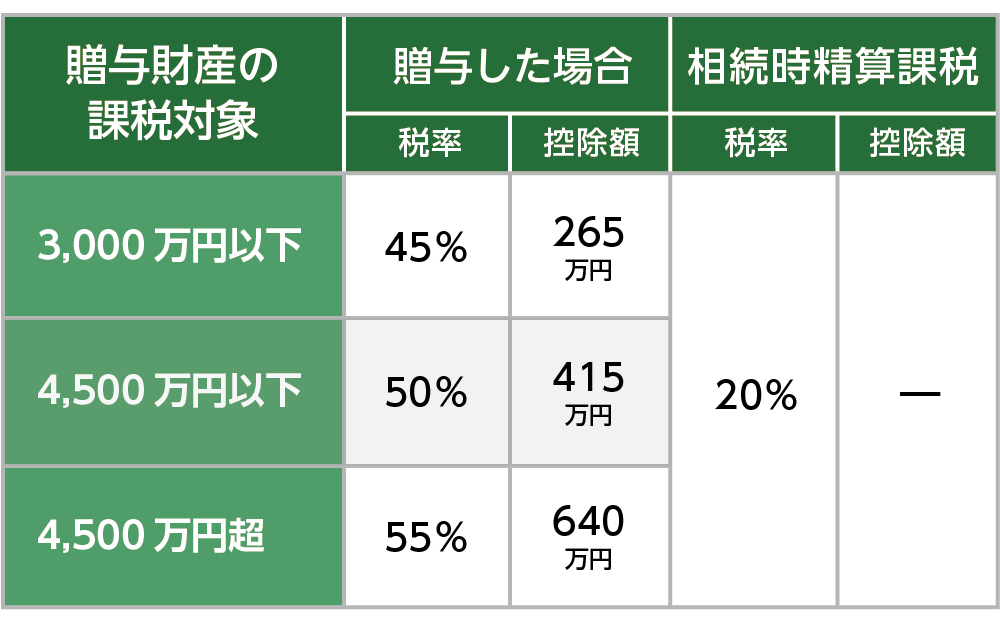

贈与税の税率は高く、たとえば18歳以上の受贈者が両親や祖父母から3,000万円を贈与された場合、税率は45%(控除額265万円)になります。

一方、相続時精算課税を利用すれば、2,500万円まで贈与税がかからず、超過分に対しても税率は一律20%に抑えられます。3,000万円を贈与した場合、非課税枠(2,500万円+110万円)を超えた部分にのみ贈与税がかかります。

下記の計算式で違いを比べてみましょう。

図4:通常の贈与税の計算式

(通常の贈与税)

※相続時精算課税の条件にあわせ、ご両親または祖父母から18歳以上の子・孫が贈与を受ける場合

(3,000万円-110万円)×45%―265万円=1,035.5万円

贈与税額は1,035.5万円

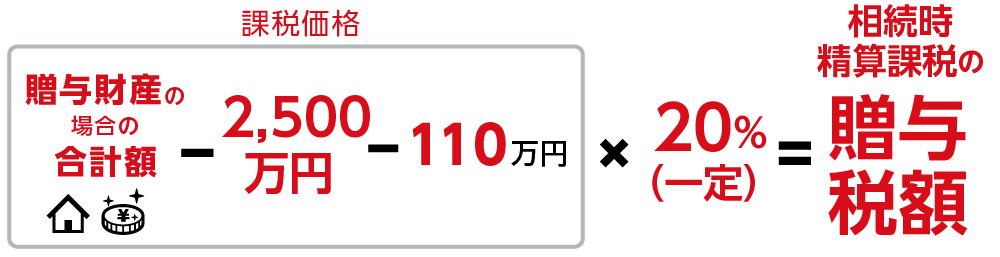

図5:相続時精算課税の計算式

(相続時精算課税を利用時の贈与税)

(3,000万円-2,500万円-110万円)×20%=78万円

贈与税額は78万円

5-2.メリット2:好きな時に自由な財産を贈与できる

相続時精算課税の制度を利用する場合には、時期や贈与を受ける財産の金額・種類がいずれも自由となります。

今年300万円の現金、来年は1,500万円の土地といった形で、好きな時に自由な財産の贈与を受けることができる制度です。

暦年贈与と言われる年間110万円(1月1日~12月31日)までの非課税枠を気にせず、贈与ができます。

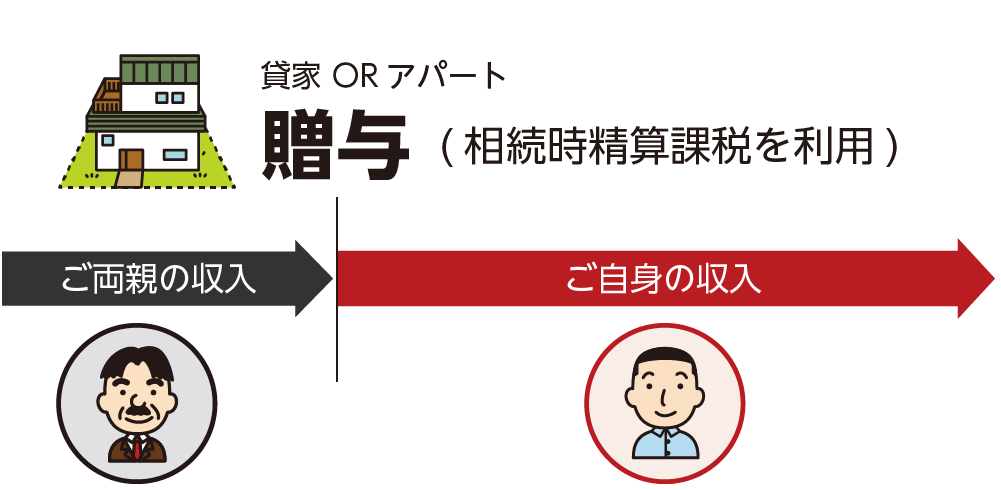

5-3.メリット3:収益財産の贈与で将来の収益も確保

賃貸アパートや駐車場などの収益財産を相続時精算課税で贈与を受けた場合には、贈与を受けた時点から収益財産が生み出す利益をご自身が受け取ることができるようになります。

図6:収益財産を贈与することのメリット

5-4.メリット4:生前の財産分割ができる

「実家の土地や家を同居している自分が相続したい」など、特定の財産を特定の人に引き継ぎたい場合は、相続時精算課税を利用した生前贈与が有効です。ただし、特定の人への贈与の偏りによる特別受益の問題が生じる可能性があるため、配分には注意が必要です。相続トラブルを防ぐためにも計画的に進めましょう。

図7:「争続」にならないように生前贈与で配慮しましょう

5-5.メリット5:将来値上がりする財産は相続時精算課税が有利

将来値上がりが見込まれる財産(例:土地や株)を早めに贈与すると、相続時には贈与時の価値で計算されるため、節税対策につながることがあります。

価値が下がるリスクにも考慮が必要ですが、上場前の株式を贈与しその後上場した場合でも、贈与時の低い株価が基準となり判断されます。

6.相続時精算課税制度における3つの注意点

相続時精算課税を利用するにあたり、知っておくべき注意点を3つご紹介します。

6-1.「暦年贈与」「小規模宅地等の減額特例」は適用できない

相続時精算課税制度を利用すると、年間110万円まで非課税の「暦年贈与」は併用できず、「小規模宅地等の特例」も適用されません。

相続税評価額が高い土地は特例を適用したほうが節税になる場合がありますので、ご自身での判断が難しい場合は、専門家へ相談するとよいでしょう。

ただし、両親から相続時精算課税を選択しても、祖父母など別の方からの贈与には暦年贈与が利用可能です。例えば、父から1,000万円は非課税ですが、祖父からの1,000万円には贈与税が発生します。

<例>

お父様から 1,000万円 ※相続時精算課税を申請すれば贈与税はゼロ円

祖父から 1,000万円 ※基礎控除110万円を引いた890万円に対して贈与税の納税が必要

相続時精算課税制度は選択すると撤回できないため、注意しましょう。

6-2.相続時精算課税で贈与した財産は物納不可

本来、土地や建物を相続で引き継いだ場合、その土地や建物で相続税を納付することができます。しかし、相続時精算課税により贈与を受けた土地、建物などの財産については、もので納税する物納ができませんので注意が必要です。

6-3.孫は相続税の2割加算の対象になる

孫は通常、相続人ではありませんが、相続時精算課税を利用して財産を受け取ると、必ず相続税を納める必要があります。その場合、相続人以外である孫には相続税が2割加算されます。

贈与者の財産が相続税の課税対象となる場合、孫の負担が大きくなるため、事前に十分な配慮が必要です。

7.まとめ

相続時精算課税制度は、2,500万円までの贈与税が非課税となり、自由に財産を生前贈与できるメリットがあります。特に、将来値上がりが見込まれる財産や収益を生む財産の贈与に適しています。一方で、制度を選択すると「暦年贈与」が利用できなくなる、贈与財産の物納ができない、孫への贈与は相続税が2割加算されるなどの注意点もあります。ご自身のケースにおいて、どのように利用するかなどご不明な点等がございましたら、税理士など専門家に相談しながら慎重に判断しましょう。