【令和4年税制改正】令和6年義務化の相続登記:登録免許税計算方法

- 相続手続き

「登録免許税は不動産を相続したときに必ずかかるのだろうか…」

「登録免許税の計算方法が知りたい」

ご実家を相続して名義変更(相続登記)の手続きをするときに登録免許税の支払いが必要だとわかり、いったいいくらかかるのだろうか、ご自身で手続きできるのだろうかとお困りではないでしょうか。

本記事は、2022年税制改正の情報をもとにしております。相続登記をおこなうときに課税される登録免許税の計算方法や、2025年まで延長されることが決定した免税措置の要件、納付方法について詳しくご説明いたします。

目次

1.登録免許税は不動産登記をするときにかかる税金

登録免許税とは、土地や建物などの不動産の所有権移転登記をする際にかかる税金です。不動産を相続するときには、相続登記(所有権移転登記)をして登録免許税を納付することで、その不動産の所有者であることを示すことができます。登録免許税を支払うのは、新たに所有者となる方(名義人)です。

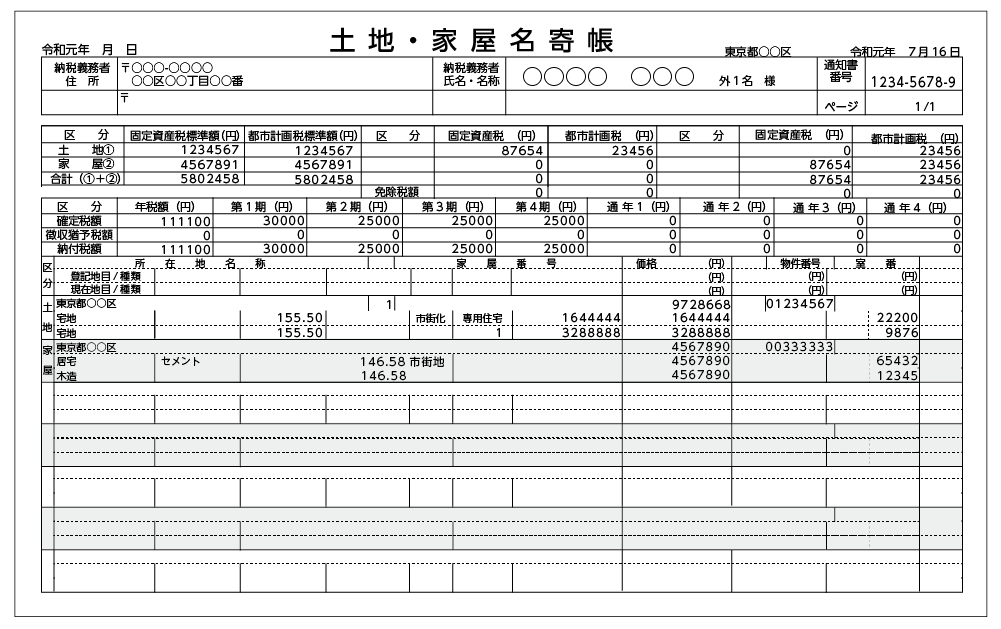

図1:不動産登記には登録免許税がかかる

2.登録免許税の計算式

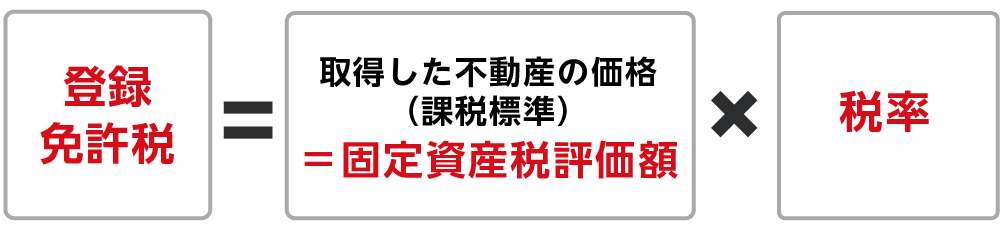

登録免許税は、不動産の価額に一定の税率を掛けて求めます。不動産の価額とは、不動産にかかる税金を算出するときの基準となる価格のことであり、その不動産の「固定資産税評価額」です。固定資産税評価額は、各市町村によって定められており、国土交通省が毎年発表する不動産の評価額(公示価格)の約7割の水準になります。

図2:登録免許税の計算式

2-1.固定資産税評価額の調べ方

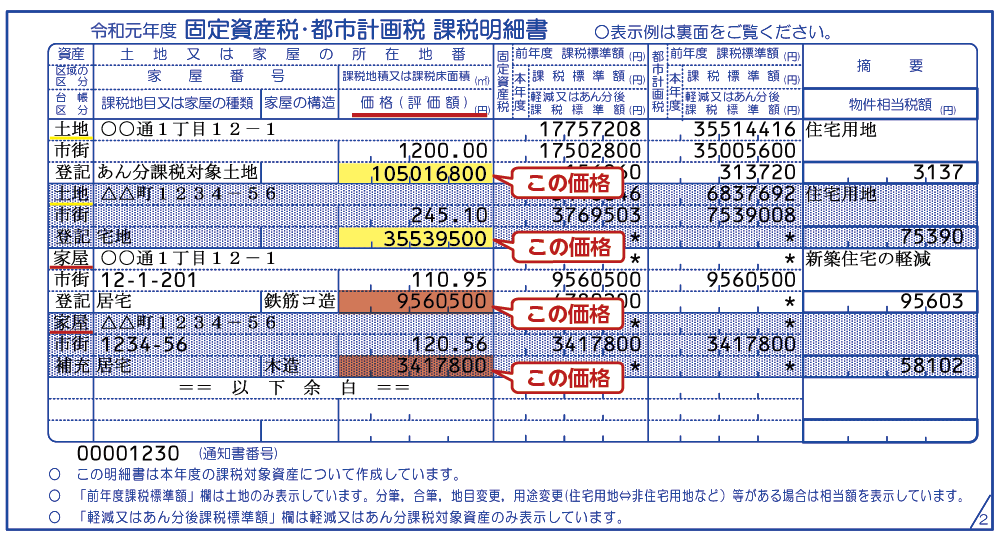

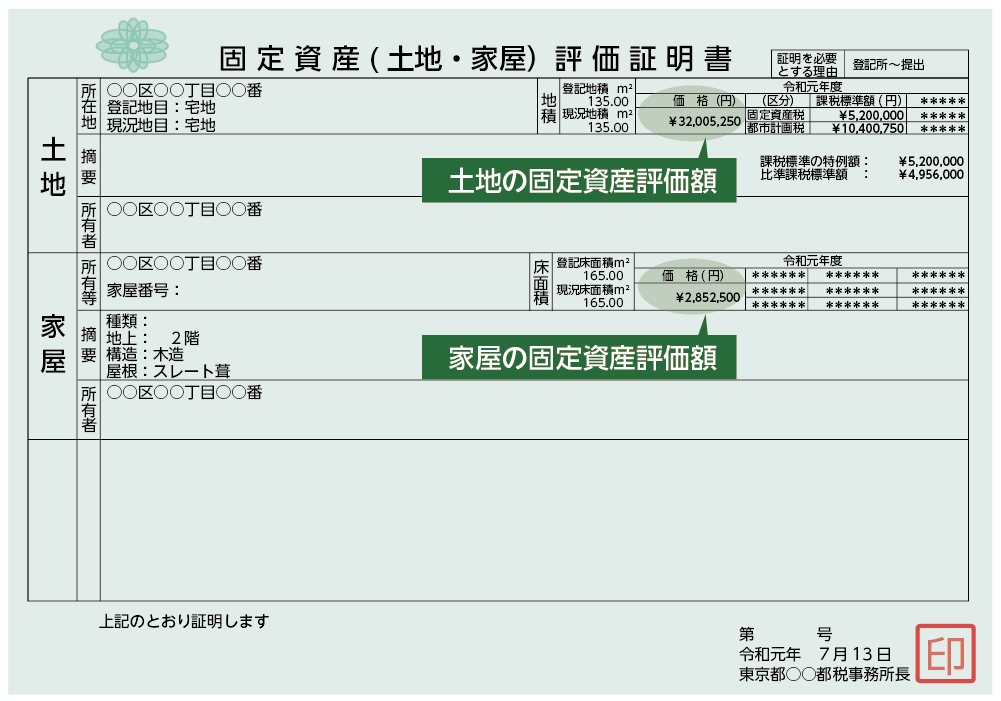

固定資産税評価額は、「固定資産税課税明細書」に記載されています。課税明細書は、毎年1月1日時点の不動産の所有者宛てに、毎年4月から5月頃に送付される「固定資産税納税通知書」に同封されています。また、都税事務所あるいは市町村役場で「固定資産評価証明書」を取得して調べることもできます。 取得する際は、取得手数料がかかり、本人確認書類や委任状(本人以外が請求する場合)等が必要です。費用は1通あたり300円程度です。

固定資産評価証明書を相続登記に使用するときは、登記する年度(4月1日~翌年3月31日まで)のものを取得しなければなりませんのでご注意ください。

【固定資産税評価額の調べ方】

・毎年市区町村役場から送付される「固定資産税課税明細書」を確認(課税明細書は納税通知書に同封)

・都税事務所あるいは市町村役場で「固定資産評価証明書」を取得

【相続人が固定資産評価証明書を取得する際の必要書類】

①本人確認書類(運転免許証、マイナンバーカード等)、認印

②亡くなられた方の死亡の事実を明らかにする除籍謄本等

③相続人と亡くなられた方の関係がわかる戸籍謄本等

《代理取得の場合》

①代理人の本人確認書類(運転免許証、マイナンバーカード等)

②相続人直筆の委任状

図3:固定資産税課税明細書の価格(評価額)を確認する 図4:固定資産評価証明書を取得

図4:固定資産評価証明書を取得

2-2.相続登記をするときは名寄帳を取得すると安心

名寄帳とは、亡くなられた方がそのエリアで所有されている不動産をすべて記載した書類です。名寄帳を取得することにより、固定資産税納税通知書には記載されていない非課税の私道などを把握することができるため、相続登記の漏れを防ぐことができます。名寄帳は、市町村ごとに作成されますので、複数の不動産を所有している場合は、市ごとに取得しましょう。

特に、固定資産税の免税点以下である山林や原野を所有していた場合は、固定資産税納税通知書に記載されていない場合があります。お心当たりがある方は、まずは各市町村への確認を行いましょう。

図5:名寄帳は市町村役場で取得する

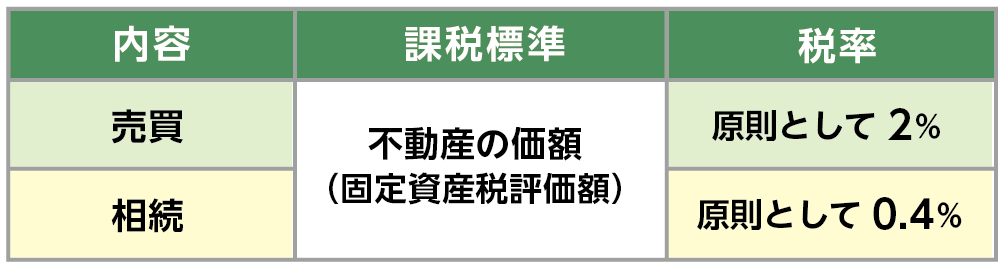

2-3.登録免許税の税率

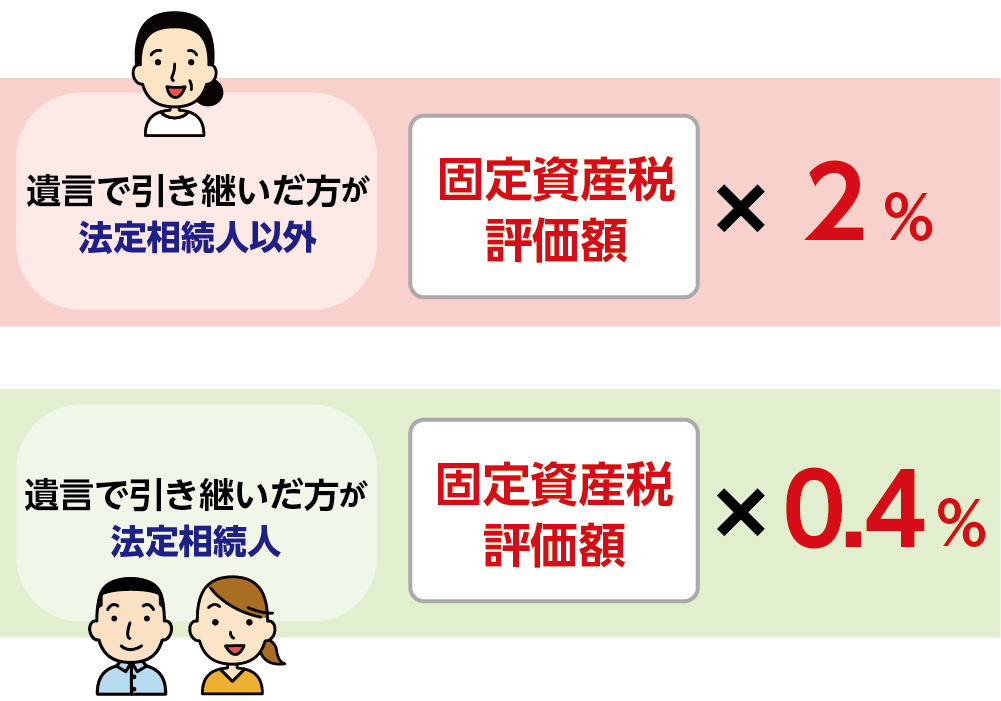

登録免許税の税率は、登記の内容で異なります。売買による所有権移転登記は、不動産の固定資産税評価額に対して原則として2%(一定の軽減措置あり)、相続による所有権移転登記(相続登記)は0.4%です。ただし、法定相続人以外の方が遺言により遺贈を受けた場合の登録免許税の税率は2%となることに注意が必要です。

表1:登録免許税の税率

図6:法定相続人以外が遺贈による登記をするときの登録免許税は2%

※法定相続人以外の相続について詳しくは、こちらを参考にしてください。(当サイト内)

3.登録免許税の計算例

登録免許税は主に4つのステップで計算します。相続登記の対象となる不動産(土地と家屋あるいは不動産を複数所有している場合はすべて)を合算した金額のうち1,000円未満を切り捨てた価額が課税標準額です。

課税標準の価額に税率(相続登記は0.4%)をかけて100円未満の端数を切り捨てた価額が登録免許税となります。また、価額が1,000円未満の場合の登録免許税は1,000円です。

【登録免許税の計算4ステップ】

ステップ①:対象不動産の固定資産税評価額をすべて合算する

ステップ②:1,000円未満は切り捨てる(=課税標準の価額)

ステップ③:課税標準の価額に0.4%をかける

ステップ④:100円未満は切り捨てる

3-1.一戸建て

一戸建ての登録免許税は、土地と家屋の固定資産税評価額を合算して計算します。

(事例1)

土地の固定資産税評価額:105,016,800円

建物の固定資産税評価額: 9,560,500円

①すべての固定資産税評価額を合算105,016,800円+9,560,500円=114,577,300円

②1,000円未満切捨てて114,577,000円(課税標準額)

③課税標準の価額に税率0.4%を掛ける:114,577,0000円×0.4%=458,308円

④算出した金額のうち100円未満を切捨てて458,300円

よって、登録免許税は458,300円となります。

なお、固定資産税がかからない私道を所有されている場合の登録免許税については下記を参照してください。

※私道など評価ゼロの土地の登録免許税について詳しくは、こちらを参考にしてください。(当サイト内)

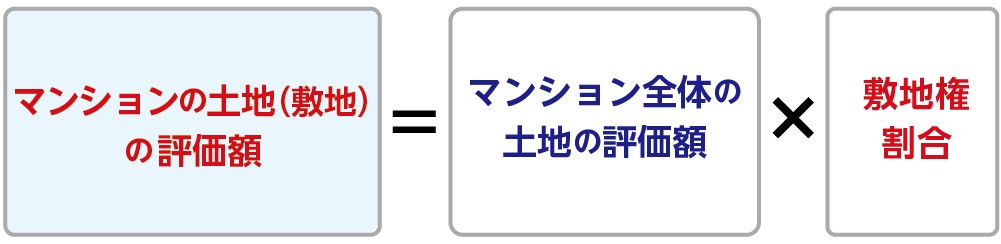

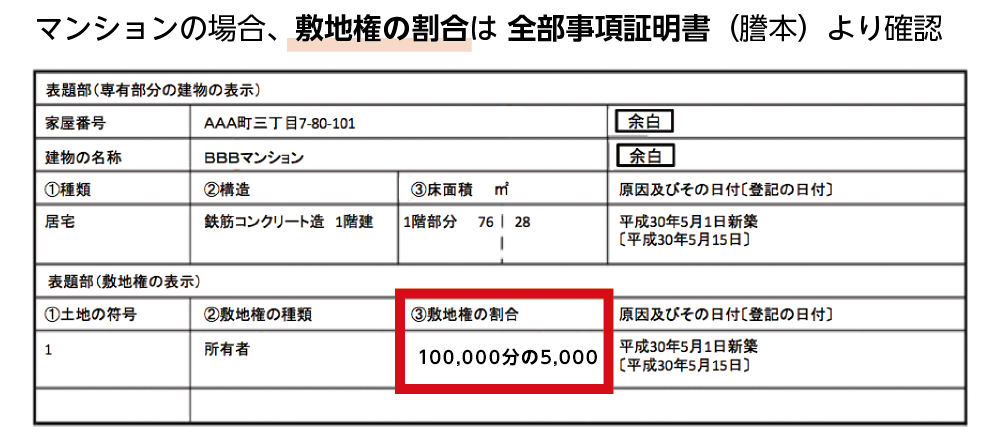

3-2.マンション

マンションを相続した際は、ご自身の土地の持分に対して登録免許税がかかります。所有している部屋の専有部分と土地の持分割合に応じた敷地部分を合算して計算します。

図7:マンションの土地の評価額の計算式

図8:マンションの敷地権割合は登記事項証明書で確認できる

(事例2)

専有部分(建物)の固定資産評価額:600万円

マンション全体の土地の固定資産税評価額:5億円

敷地権割合:5,000/100,000

土地の固定資産税評価額は、マンション全体の土地の固定資産税評価額×敷地権割合で計算するので、

土地の固定資産税評価額:5億円 × 5,000/100,000 = 2,500万円

①すべての固定資産税評価額を合算する:600万円+2,500万円=3,100万円

②課税標準の価額に税率0.4%を掛ける:3,100万円 × 0.4% = 124,000円

よって、登録免許税額は124,000円となります。

4.登録免許税の免税措置(2022年税制改正)

相続登記の登録免許税は、一定の条件に当てはまる場合、免税されます。免税措置の適用期限は、2022年度の税制改正により2025年3月31日まで延長されました。なお、免税を受けるには、申請書へ法令の条項の記載(「租税特別措置法第84条の2の3第1項により非課税」等)が必要になります。

【相続登記の登録免許税の免税措置】

①土地を相続した方が登記しないまま亡くなられた場合

②100万円以下の土地を相続登記する場合

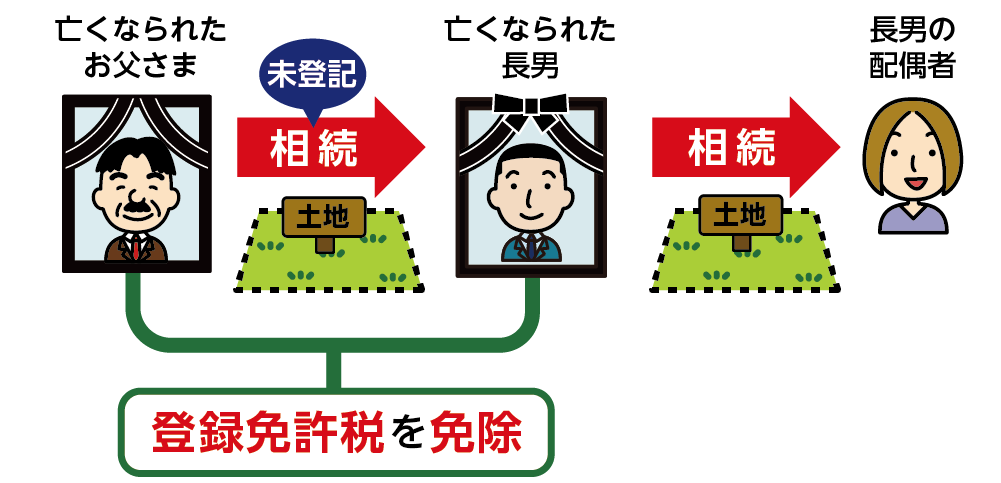

4-1.免税措置①:土地を相続した方が登記しないまま亡くなられた場合

相続または相続人に対する遺贈により土地の所有権を取得した方が、相続登記をしないまま亡くなられた場合は、2025年3月31日 まで、亡くなられた方を登記名義人とするための相続登記の登録免許税が免除されます。(租税特別措置法第84条の2の3第1項)

以下の図9の例では、本来はお父さま名義の土地を長男が相続登記し、長男が亡くなられた場合、長男の配偶者が相続登記するという流れになります。長男が相続登記をしないまま亡くなられた場合は、免税措置により長男の相続登記で発生する登録免許税は免税されます。

図9:土地を相続した方が相続登記しないまま、亡くなられたときの免税事例

4-2.免税措置②:100万円以下の土地を相続登記する場合

登録免許税の不動産の課税標準となる価額(固定資産税評価額)が100万円以下のときは、免税になります。(租税特別措置 法第84条の2の3第2項)

2022年税制改正により、登録免許税の免税措置の適用対象となる土地の区域の要件が廃止となり、適用対象となる土地の価額の上限が10万円から100万円以下に引き上げられました。土地の持分が100万円以下の場合も免税措置は適用されます。

図10:100万円以下の土地を相続登記するとき登録免許税が免税となる事例

5.登録免許税の納付方法

相続登記の登録免許税の納付方法は3つあります。法務局に現金を持参しても納付できませんので注意が必要です。

【登録免許税の納付方法】

①現金納付(金融機関または税務署)

②収入印紙で納付

③オンラインで納付

①現金で納付

金融機関(銀行)または税務署で納付書を記入し現金で支払います。領収書を登記申請書に添付して法務局に提出します。

②収入印紙で納付

登録免許税が3万円以下の場合には収入印紙で支払うことができます。郵便局または法務局で登録免許税に相当する分の収入印紙を購入し登記申請書に貼り付けて提出します。

③オンライン申請システムで納付

インターネットバンキング、モバイルバンキング、電子納付対応のATMから支払うことができます。まず登記・供託オンライン申請システムホームページから申請用総合ソフトをダウンロードして申請情報を作成します。申請システムに送信すると、電子納付に必要な「電子納付情報」が発行され、オンラインで支払うことができるようになります。相続登記をオンライン申請した方が利用されることが多いです。

6.まとめ

登録免許税は、不動産の名義変更をするときにかかる税金です。固定資産税評価額に税率を掛けて算出します。固定資産税評価額は、「固定資産税課税明細書」あるいは「固定資産評価証明書」を取得することにより確認できます。相続登記の税率は原則として0.4%となり、売買による所有権移転登記で課税される税率2%よりも優遇されています。

2022年税制改正で、相続登記をする際に一定の要件を満たす方は登録免許税が免税される措置が延長されましたのでご確認ください。

登録免許税の納付方法は、金融機関などを通じて現金で納付する、法務局では3万円以下であれば収入印紙を購入して納付する、オンライン申請ではインターネットバンキングなどで納付する、といった方法があります。

登録免許税の計算や免税措置、相続登記の手続きについてご心配な方は、司法書士にご相談されることをお勧め致します。