【最新版】不動産の相続登記は自分でできる!必要書類と費用を解説

- 相続手続き

「お父さんの自宅を相続することになったけど、相続登記の手続きを自分でできないかなぁ」

「不動産の相続登記の費用はいくら位だろうか」

と悩まれていることでしょう。

「相続登記」とは相続した不動産の名義変更(所有権の移転登記)をすることです。不動産の権利関係が複雑なケースや不動産が遠方に複数あるケース等でなければ相続登記をご自分で行うことは可能です。

なお、2024年4月1日より相続登記が義務化されました。相続人は相続の開始を知った日かつ不動産の所有権を取得したこと知った日から3年以内に相続登記をしなくてはなりません。正当な理由がないのに期限までに相続登記をしないときは、10万円以下の過料を科されます。

本記事では、ご自分で相続登記をおこなう方法をご説明いたします。必要書類や費用などを参考に、スムーズに手続きを進めていただければと思います。

目次

1. 相続登記を自分で行う4ステップ

相続が発生すると、まず初めに遺言書の有無を確認します。遺言書がある場合は遺言書の内容が優先されます。遺言書がない場合は、相続人の調査や相続財産の調査後に遺産分割協議を行い、亡くなられた方の財産を誰がどのように引き継ぐのかを決定します。不動産を引き継いだ方は相続登記を行わなければなりません。相続人が配偶者とお子さん、あるいはお子さんのみである場合など一般的な相続であれば、相続登記はご自分で行っていただけます。

ご自分で不動産の相続登記をおこなう場合は、大きく4つのステップに分けて進めます。ステップ1の「必要書類の収集」に一番時間を要しますが、ステップ2以降の手続きは手順通りに進めていくことができます。

図1:相続登記を自分で行う4ステップ

2.【ステップ1】必要書類の収集

相続登記の手続きの方法は遺産の引き継ぎ方により3つあり、それぞれ必要書類が異なります。

①遺言による相続登記(2-1)

②遺産分割協議による相続登記(2-2)

③法定相続による相続登記(2-3)

2-1.遺言による相続登記(遺贈登記)

遺言書がある場合で、自筆証書遺言書がご自宅など(法務局に保管されていない状態)で見つかった場合は、相続登記の申請前に家庭裁判所で検認(相続人の立ち会いのもとで遺言書を開封し、内容を確認して遺言書の偽造・変造を防止する手続き)が必要です。法務局の遺言書保管制度を利用した自筆証書遺言と公証役場で作成する公正証書遺言の場合は、検認は不要です。

遺言による相続登記は、遺言書の内容の通りに申請します。手続きの流れは下記の通りです。

①検認(法務局の遺言書保管制度を利用していない自筆証書遺言のみ)

②必要書類の収集

③登録免許税の計算(3章)

④登記申請書の作成(4章)

⑤法務局に申請書類一式を提出(5章)

※検認について詳しくは、こちらを参考にしてください。(当サイト内)

【必要書類】

遺言書で不動産を引き継ぐ方が指定されていた場合、遺言書がない場合と比べて必要な戸籍謄本等が簡略化されます。亡くなられた事実が分かる戸籍謄本と、遺贈を受ける方(受遺者)の最新の戸籍謄本を取得します。遺言執行者が指定されている場合は、遺言執行者の印鑑証明書のみ必要です。

※ 法律改正により、2024年4月1日から遺贈を受けた方が相続人である場合は、受遺者(=登記権利者)は登記を単独で申請することができるようになりました。

表1:遺贈登記の必要書類

|

必要書類 |

有効期限 |

取得場所 |

取得費用 |

備考 |

|

遺言書 |

|

|

|

自筆証書遺言の場合は検認済みのもの |

|

亡くなられた方の死亡の事実が分かる戸籍謄本 |

なし |

最後の本籍地の役所 |

450円~750円 |

|

|

亡くなられた方の住民票の除票 |

なし |

最後の住所地の役所 |

300円 |

|

|

遺贈を受けた人(受遺者)の戸籍謄本 |

相続発生後に取得したもの |

本籍地の役所 |

450円 |

|

|

遺贈を受けた人(受遺者)の住民票 |

なし |

住所地の役所 |

300円 |

マイナンバーが記載されていないもの |

|

遺言執行者の印鑑証明書 |

なし |

市町村役場 |

300円 |

遺言執行者がいる場合(単独申請の場合は不要) |

|

相続人全員の印鑑証明書 |

なし |

市町村役場 |

300円 |

遺言執行者がいない場合(単独申請の場合は不要) |

|

相続関係説明図 |

亡くなられた方と相続人の関係を説明した図 |

|||

|

固定資産税評価証明書 |

相続登記申請を行う年度のもの |

都税事務所(東京23区の場合)または市町村役場の資産税課 |

350円~400円 |

固定資産税課税明細書で手続きが可能な場合あり |

|

登記簿謄本(登記事項証明書) |

最新の情報のもの |

法務局 |

480円~600円 |

2-2.遺産分割協議による相続登記

遺言書がなく、相続人が複数いる場合は、相続人全員で遺産分割協議を行なって相続財産の分け方を決めます。遺産分割協議による相続登記の流れは下記の通りです。

①必要書類の収集(相続人を確定)

②遺産分割協議(遺産分割協議書の作成)

③登録免許税の計算(3章)

④登記申請書の作成(4章)

⑤法務局へ登記申請(5章)

※遺産分割協議書について詳しくは、こちらを参考にしてください。(当サイト内)

【必要書類】

亡くなられた方の法定相続人を確定するために亡くなられた方の出生から死亡までの連続した戸籍謄本(除籍謄本、改製原戸籍謄本)を取得します。法定相続情報証明制度を利用する場合は、法定相続情報一覧図の写しを提出することで、亡くなられた方の出生から死亡までの連続した戸籍謄本等と相続人の戸籍謄本の添付に代えることができます。また、遺産分割協議で合意した内容をまとめた遺産分割協議書と相続人全員の印鑑証明書が必要です。

表2:遺産分割協議による相続登記の必要書類

|

必要書類 |

有効期限 |

取得場所 |

取得費用 |

備考 |

|

遺産分割協議書 |

||||

|

相続人全員の印鑑証明書 |

なし |

市町村役場 |

300円 |

|

|

亡くなられた方の出生から死亡までの連続した戸籍謄本(除籍謄本、改製原戸籍謄本) |

なし |

本籍地の役所を遡る |

戸籍謄本450円、除籍・原戸籍750円 |

|

|

亡くなられた方の住民票の除票 |

なし |

最後の住所地の役所 |

300円 |

|

|

相続人全員の戸籍謄本 |

相続発生後に取得したもの |

本籍地の役所 |

450円 |

亡くなられた方との関係性が分かるもの |

|

新たに登記名義人となる相続人の住民票 |

なし |

市町村役場 |

300円 |

|

|

相続関係説明図 |

亡くなられた方と相続人の関係を説明した図 |

|||

|

固定資産税評価証明書 |

相続登記申請を行う年度のもの |

都税事務所(東京23区の場合)または市町村役場の資産税課 |

350円~400円 |

固定資産税課税明細書で手続きが可能な場合あり |

|

登記簿謄本(登記事項証明書) |

最新の情報のもの |

法務局 |

480円~600円 |

※2024年3月1日より戸籍の広域交付制度が始まり、本人、配偶者、直系尊属(父母、祖父母など)、直系卑属(子、孫など)の戸籍の証明書(戸除籍謄本等)については、本籍地以外の市区町村の窓口でも請求できます(コンピュータ化されていない一部の戸除籍を除く。)。

※法定相続情報証明制度について詳しくは、こちらを参考にしてください。(当サイト内)

2-3.法定相続による相続登記

遺言がなく、相続人間で遺産分割協議が行われなかった場合には、法定相続分どおりに相続登記をすることになります。法定相続人がひとりしかいない場合は、遺産分割協議を行なうことなくすべて相続しますので、法定相続による相続登記を行います。

注意点として、相続人が複数の場合に法定相続による相続登記を行うと不動産は共有名義で引き継がれます。登記申請の際の必要書類は少なくて済みますが、共有の不動産を売却するときに相続人全員の同意が必要になったり、不動産の共有者が亡くなり新たに権利者が増えることにより権利関係が複雑化するなどのデメリットがありますのでおススメしません。

法定相続による相続登記の流れは下記の通りです。

①必要書類の収集(相続人を確定)

②登録免許税の計算(3章)

③登記申請書の作成(4章)

④法務局へ登記申請(5章)

【必要書類】

法定相続による相続登記では遺産分割協議書がありませんので、相続人全員の印鑑証明書は不要です。

表3:法定相続による相続登記の必要書類

|

必要書類 |

有効期限 |

取得場所 |

取得費用 |

備考 |

|

亡くなられた方の出生から死亡までの連続した戸籍謄本(除籍謄本、改製原戸籍謄本) |

なし |

本籍地の役所を遡る |

戸籍謄本450円、除籍・原戸籍750円 |

|

|

亡くなられた方の住民票の除票 |

なし |

最後の住所地の役所 |

300円 |

|

|

相続人全員の戸籍謄本 |

相続発生後に取得したもの |

本籍地の役所 |

450円 |

亡くなられた方との関係性が分かるもの |

|

相続人全員の住民票 |

なし |

市町村役場 |

300円 |

|

|

相続関係説明図 |

||||

|

固定資産税評価証明書 |

相続登記申請を行う年度のもの |

都税事務所(東京23区の場合)または市町村役場の資産税課 |

350円~400円 |

固定資産税課税明細書で手続きが可能な場合あり |

|

登記簿謄本(登記事項証明書) |

最新の情報のもの |

法務局 |

480円~600円 |

3.【ステップ2】登録免許税の計算

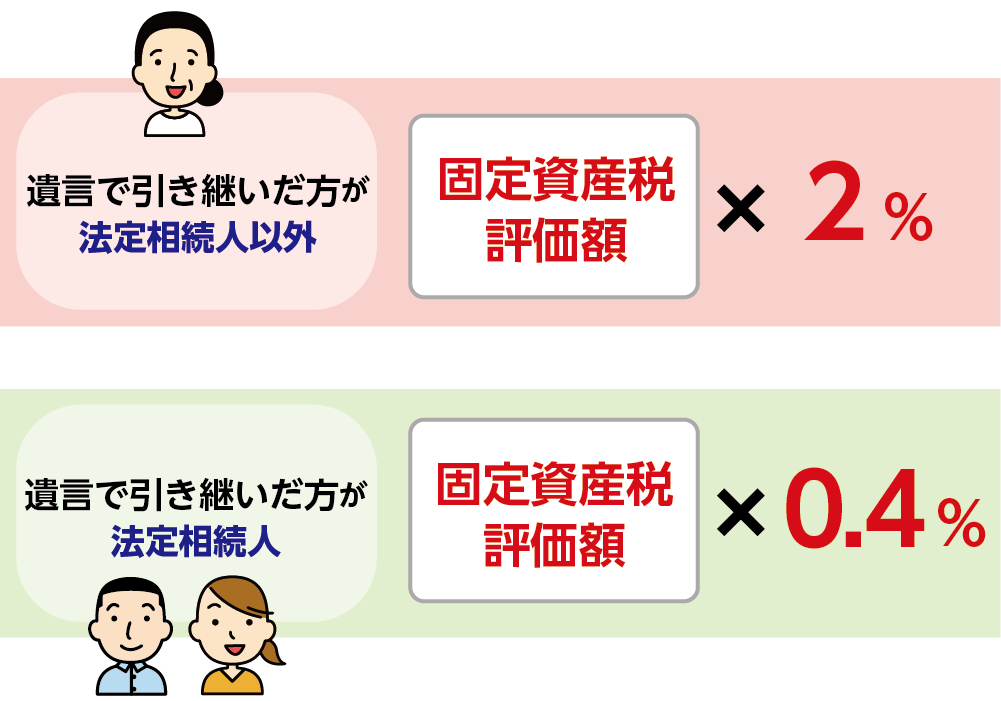

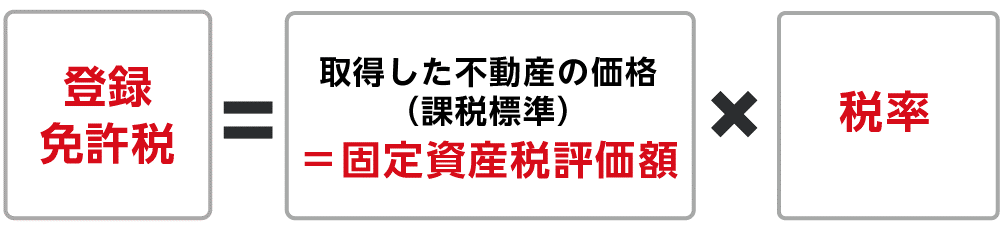

相続登記にかかる費用は、必要書類の取得費用(5,000円程度)と登録免許税(不動産の登記手続きの際に国に納める税金)です。登録免許税は課税標準額に税率を乗じて算出します。課税標準額は、税率をかけて固定資産税額を算出する基になる金額です。 通常、課税標準額と固定資産税評価額(固定資産評価証明書に記載)は同一額となります。

図2:登録免許税の計算式

登録免許税の税率は、不動産を売買した場合は2%、相続登記の場合は0.4%となります。ただし、法定相続人ではない方が遺贈により引き継ぐ場合の税率は2%になります。

|

内容 |

課税標準 |

税率 |

|

売買 |

固定資産税評価額 |

1,000分の20 |

|

相続 |

固定資産税評価額 |

1,000分の4 |

図3:法定相続人以外が遺贈登記をするときの登録免許税は2%

※登録免許税について詳しくは、こちらを参考にしてください。(当サイト内)

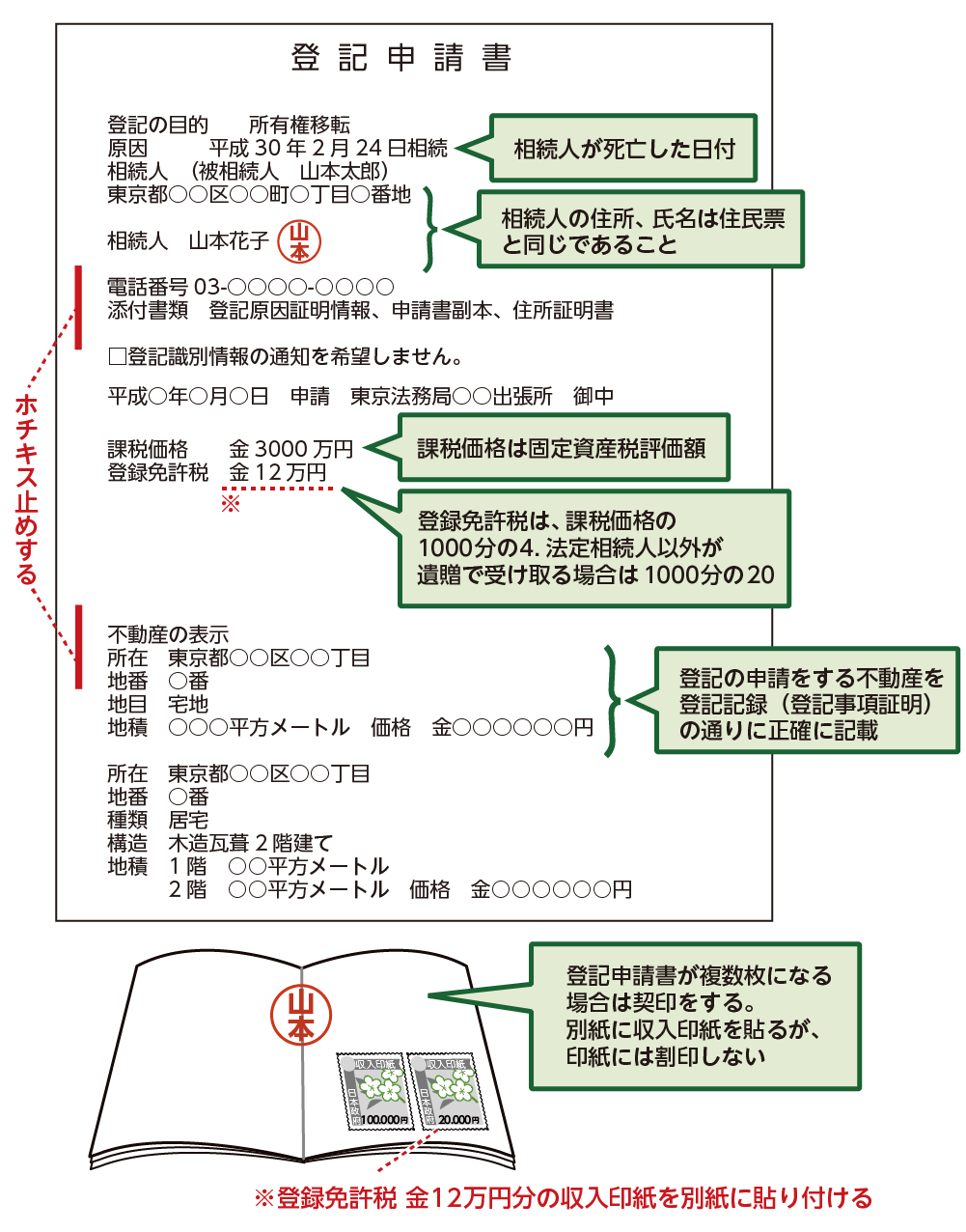

4.【ステップ3】登記申請書を作成

相続登記を申請する際の「登記申請書」は法律で決められた様式がありません。一般的には、A4用紙に手書きまたはパソコンで作成します。法務局のホームページ「不動産登記の申請書様式について」に、登記申請書の記載例が示されていますので参考にしましょう。

登記申請書の様式および記載例の参考(法務局ホームページ)

https://houmukyoku.moj.go.jp/homu/minji79.html

登記申請書に必要事項を記入したあとは、登録免許税の金額分の収入印紙を申請書に添付して完成です。収入印紙は法務局で購入することができます。

図4:登記申請書の記載例

5.【ステップ4】法務局へ登記申請

相続する土地を管轄している法務局で登記申請を行います。申請内容に不備がなければ、2週間ほどで登記は完了します。

登記が完了すると「登記識別情報通知」が発行されます。これは登記済証(権利証)に代えて発行される書類です。不動産および登記名義人となった申請人ごとに定められる重要な書類となりますので大切に保管しておきましょう。

5-1.申請方法は窓口持参、郵送、電子申請の3択

申請方法は3種類あり、窓口へ持参、郵送、電子申請です。

遠方で時間がとれない場合には書留郵便で提出することもできますが、一番のおススメは窓口に持参することです。その場で書類の不備等を確認してもらうことができます。郵送申請の場合は、返信用封筒と返信用料金分の切手を同封します。

また、司法書士や親族に相続登記の手続きを依頼する場合には委任状を添付することにより、委任を受けた代理人が相続登記を申請できます。

※委任状について詳しくは、こちらを参考にしてください。(当サイト内)

5-2.必要書類の還付方法

相続登記の必要書類のうちいくつかの書類は、相続登記以外の相続手続きでも必要となります。同じ書類を何回も集めることは手間と費用がかかりますので原本還付を依頼しましょう。

返却が可能な書類は、遺言書、遺産分割協議書、戸籍謄本等、住民票、印鑑証明書、固定資産評価証明書です。

返還してもらいたい書類はコピーをとって余白部分に「原本と相違ありません」と記載のうえ、申請者の署名押印をします。相続関係説明図がある場合は、戸籍謄本等の原本還付のためのコピーは不要です。相続関係説明図とは亡くなられた方と相続人の関係を一目で分かるように図式化したもので家系図と同様です。

※相続関係説明図について詳しくは、こちらを参考にしてください。(当サイト内)

6.まとめ

相続登記はご自分で行うことができれば、相続登記を司法書士に依頼する場合の手数料(およそ5万~15万円)をコストダウンすることができます。

相続登記の義務化により、相続によって不動産を取得した方は、亡くなられてから3年以内に相続登記をしなければなりません。相続登記をせずそのままにしておくと、不動産の権利関係が複雑化して、ご自分で手続きをすることが難しくなりますので、相続したらなるべく早めに相続登記をしましょう。

本記事が、相続登記をご自分だけでスムーズに終えていただく一助となれば幸いです。