一人っ子の相続割合は?有効な相続税対策と相続手続きの流れを簡単解説

- 相続

「私は一人っ子だけど、親の相続ではどんな手続きが必要なのだろう」

「一人っ子だから、親の財産は全て引き継げると思ってるが、大丈夫だよね?」

「一人っ子の相続では何か特別な対策は必要?」

ご両親が亡くなられると、一人っ子は相続人になりますが、兄弟姉妹がいないので相続時のトラブルは起きにくいかもしれません。しかし、一人っ子の相続の場合本当に相続人はご自身一人だけなのか、遺産は全て一人で引き継ぐことができるのかなどを確認する必要があります。

当記事では、一人っ子の方が相続人になる場合の相続割合や、メリット・デメリット、相続手続きのながれ、相続発生前に検討しておくべき相続税対策などについて分かりやすくご説明しています。

是非参考になさってください。

目次

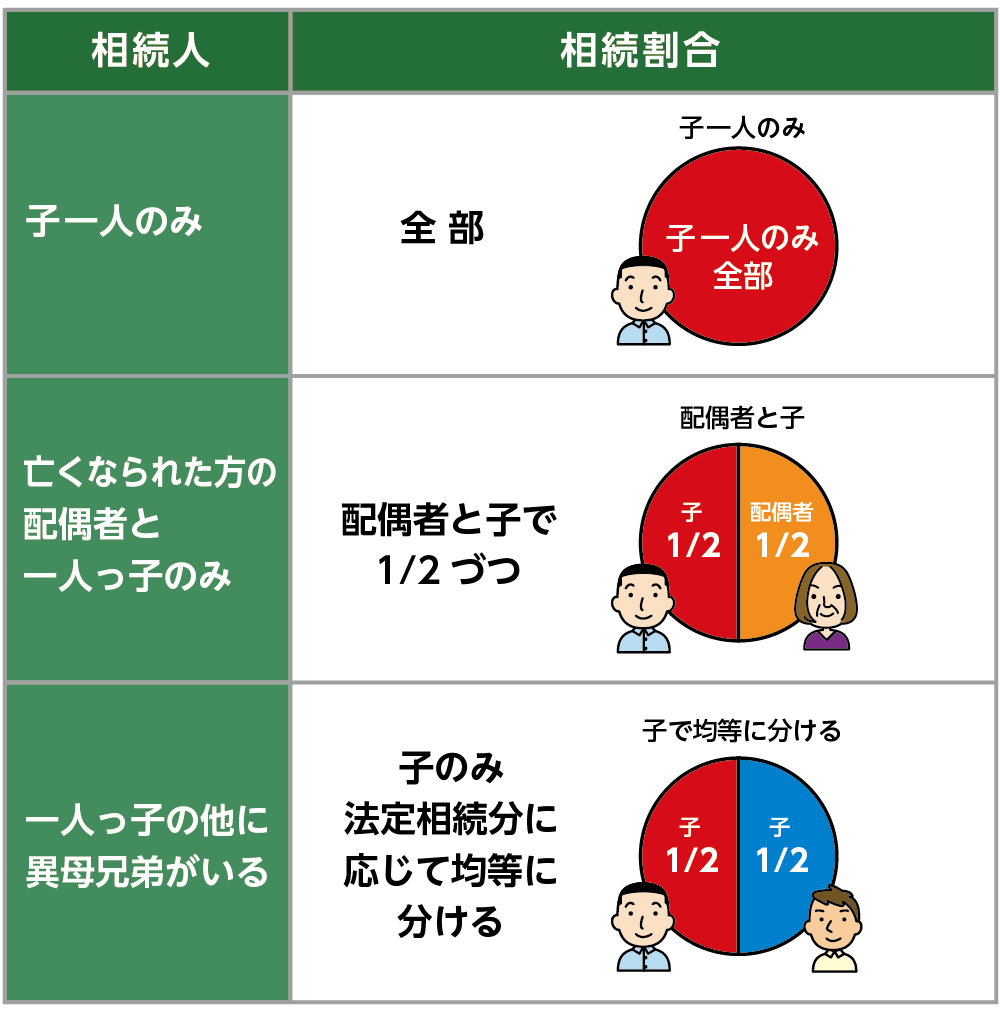

1.一人っ子の相続における3つのパターンと相続割合

一人っ子の相続における相続人のパターンは次の3つが考えられます。

亡くなられた方に配偶者がいるか、一人っ子であるご自身以外に相続人がいるかどうかを判断するには、亡くなられた方の戸籍を出生時から死亡時まで全て遡ることで、異母兄弟や養子の有無などを確認することができます。

【パターン1:一人っ子のみ】

両親が共に亡くなられ子供が一人しかいない場合、相続人は一人だけです。この場合の法定相続割合は全部です。相続人が一人なら遺産分割協議も不要です。(二次相続を前提、実子1名のみ)

【パターン2:亡くなられた方の配偶者と一人っ子のみ】

亡くなられた方の配偶者とその子供が一人のみの場合、相続人は配偶者とその子供です。この場合の法定相続分は配偶者と子でそれぞれ1/2ずつです。(一次相続を前提、実子1名のみ)

【パターン3:一人っ子の他に異父母兄弟がいる】

亡くなられた両親から生まれたのは一人っ子のみであるが、異父母兄弟がいる場合です。前妻、前夫との間の子がいる場合や、婚姻関係にはなかったが認知されている場合は相続人になります。一人っ子と異父母兄弟で等分に財産を引き継ぎます。(二次相続を前提、実子1名、異母兄弟が1名)

2.一人っ子相続のメリットとデメリット

一人っ子の相続にはどのようなメリットとデメリットがあるのでしょうか。1章でご説明した通り、一人っ子の相続パターンは複数ありますが、今回は異父母兄弟は想定しない前提でご紹介していきます。それぞれご紹介します。

2-1.一人っ子相続2つのメリット

両親が亡くなられ相続人が一人っ子のみの場合、一人で全ての財産を引き継ぐことになりますが、一人っ子の相続におけるメリットをご紹介します。

①遺産相続トラブルが起きにくい

一人っ子の相続では、相続人の人数はご本人一人だけもしくは亡くなられた方の配偶者と二人のみという場合が多く、遺産の分け方で揉めるなどのトラブルは起きにくいというメリットがあります。

②複雑な相続手続きをシンプルに進められる

相続人が複数人いる場合の相続手続きは非常に複雑です。相続人全員の戸籍謄本や印鑑証明などを用意する必要があります。また、遺言書がない場合には、相続人全員で遺産分割協議を行い全員の同意も必要になります。

相続人が一人であれば遺産分割協議は不要となり、必要書類を準備する場合でも比較的簡単に進めることができるといえます。

2-2.一人っ子相続3つのデメリット

一人っ子相続におけるデメリットは次の3つです。

①マイナスの財産を少ない人数で引き継ぐ

亡くなられた方の遺産の中に借金などのマイナスの財産があった場合もプラスの財産同様に、少ない相続人で引き継がなくてはいけないというデメリットが考えられます。

②相続税の基礎控除額が少ない

相続税には、相続税がかからない範囲とされる基礎控除額があり、これを下回っていれば、相続税はかかりません。基礎控除額は3,000万円+(法定相続人の数×600万円)で求めることができます。法定相続人が1人の場合、基礎控除額は3,600万円となり、相続人の数が増えるほど基礎控除額は大きくなります。

一人っ子の相続の場合、法定相続人が少なく基礎控除額は小さくなります。そのため相続税の負担が大きくなる可能性があります。

※相続税の基礎控除について詳しくはこちらをご覧ください。

➂二次相続で多額の相続税がかかる可能性がある

一次相続での相続人が亡くなられた方の配偶者と一人っ子のみ場合、二次相続で相続税が増える可能性が高いといえます。一人っ子の二次相続の場合、基礎控除額や非課税枠が減ること、配偶者の税額軽減が利用できないこと、小規模宅地等の特例が適用できるケースが限られること等が理由にあげられます。

二次相続の対策については5-2章をご参照ください。

※二次相続について詳しくはこちらをご覧ください。

3.一人っ子の相続税対策は生前贈与が有効

一人っ子の相続では、相続税が高額になるケースが考えられます。予め、相続税対策を検討しておくことが大切です。

相続財産が相続税の基礎控除額を越える場合は生前贈与が有効です。生前贈与により相続財産を減らしておくことで、将来の相続税を抑えることができます。

1年間で受け取る財産が110万円までであれば非課税の暦年贈与があります。

相続時精算課税制度では、贈与者が亡くなられるまでの累計2,500万円以内の生前贈与は、贈与税がゼロ円になります。相続時精算課税制度には相続財産への持ち戻しも不要の基礎控除額「年間110万円」があります。

その他、住宅取得金贈与や教育資金の一括贈与などを検討してみましょう。

表1:一人っ子の生前対策としての贈与

|

贈与 |

概要 |

暦年贈与 |

年間の贈与額を基礎控除額110万円以下で行う |

住宅取得金贈与 |

一人あたり最大で1,000万円の非課税枠 |

|

教育資金の一括贈与 |

祖父母・父母等(直系尊属)から、30歳未満の子、孫に教育資金を贈与した場合、最大1,500万円(習い事等は最大500万円)まで非課税 |

※生前贈与について詳しくはこちらをご覧ください。

4.一人っ子の相続で知っておくべき2つのこと

一人っ子の相続で更に知っておくべき2つのことをご紹介します。

4-1.一人っ子も相続放棄はできる

一人っ子の方も相続放棄はできます。相続放棄をすると預貯金などのプラスの財産だけではなく、借金などのマイナスの財産を含む全ての財産を放棄することになります。相続放棄は亡くなられた事実を知ったとき(もしくはご自身が相続人であるという事実を知ったとき)から3ヶ月以内に、管轄の家庭裁判所に相続放棄の申述手続きをします。

※相続放棄について詳しくはこちらをご覧ください。

4-2.二次相続における相続税対策を検討しておく

一次相続で配偶者と一人っ子が相続人の場合、その後配偶者が亡くなられて二次相続が発生した場合に備え、相続税対策を検討しましょう。

二次相続において相続人が一人っ子のみの場合、相続税の基礎控除の最低額のみの適用しかできず一次相続以上の財産を引き継ぐ場合もあるため、相続税の負担が大きくなる可能性があります。

<一人っ子の二次相続における相続税対策>

・一次相続で配偶者の引き継ぐ財産を調整する

・生前贈与を活用する

・小規模宅地の特例を適用する

・相次相続控除の適用を検討する

5.一人っ子の相続手続きの流れと必要書類

一人っ子は複数人相続人がいる場合に比べて、相続手続きは比較的簡単に進めることができるといえまが、一人で手続きを進めなければいけないので期限に注意しながら進めましょう。

※相続手続きについて詳しくはこちらをご覧ください。

5-1.遺言書の有無の確認・検認

遺言書の有無を確認しましょう。亡くなられた方の意志で、すべての財産相続人に引き継がせるとは限りません。相続人以外の方に財産を引き継ぐという内容であれば、それに従います。

ただし、遺産相続で最低限相続できる財産割合である「遺留分」を侵害されていた場合には、遺産を引き継ぐ方に対して決められた割合で遺留分侵害請求を行い遺留分を確保することができます。

また、法務局の保管制度を利用せずご自宅や銀行等で見つかった自筆証書遺言は家庭裁判所での検認が必要です。

※遺言書の検認について詳しくはこちらをご覧ください。

※出生から死亡までの戸籍謄本の取得方法について詳しくはこちらをご覧ください。

5-2.相続人・相続財産の調査、評価額を求める

一人っ子でも相続人の確認は必要です。たとえば、亡くなられた方が再婚などをして子供がいる場合があります。亡くなられた方の出生からご逝去までの繋がったすべての戸籍(除籍)謄本を、各役所から取り寄せ調査する必要があります。(戸籍類等は、相続税を申告する際の必要書類でもあります。)

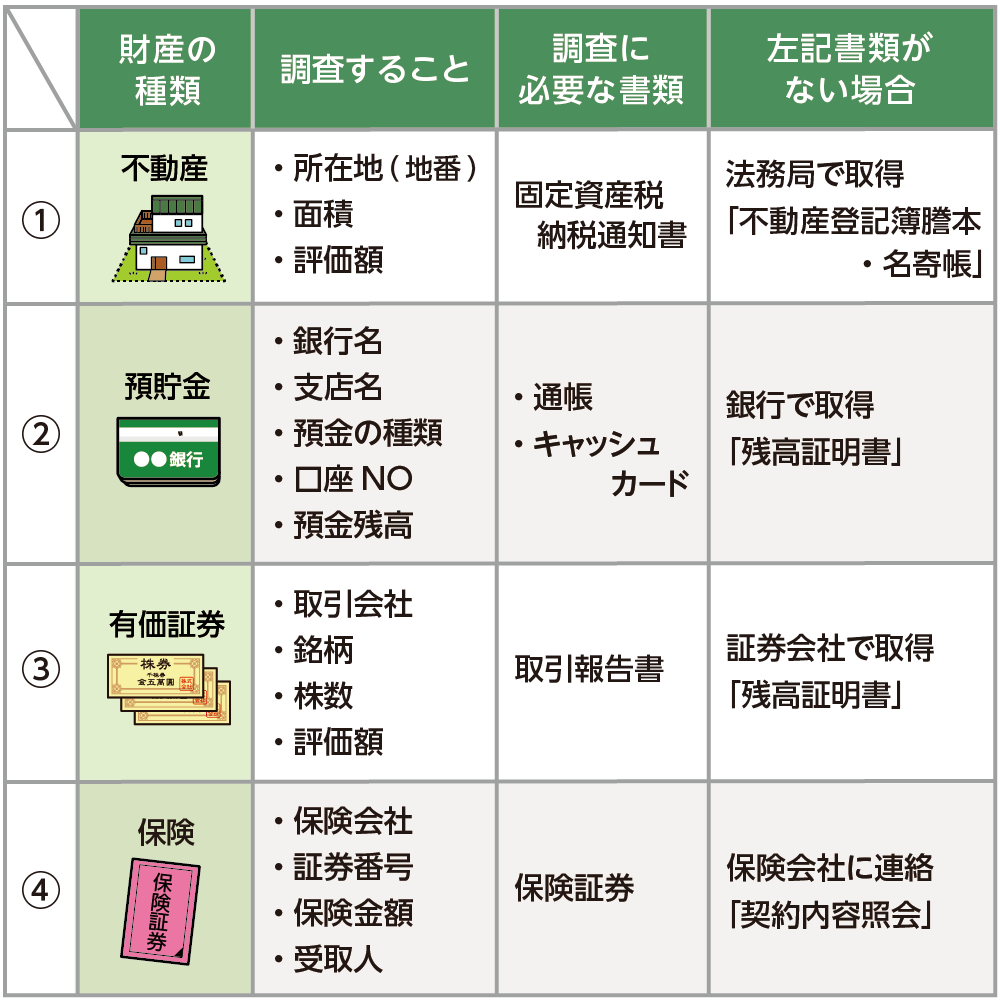

相続財産には、預貯金などのプラスの財産に加え、借金などのマイナスの財産も含まれますので、すべてを確認することが大事です。主な財産の種類や調査する内容は下記の表を参考になさってください。

図3:財産の種類と調査

5-3 .他に相続人がいる場合は遺産分割協議を行う

遺言書が残されていた場合には、原則として遺言書の内容に従って相続手続きをしますが、相続人が複数人いて更に下記のケースに当てはまる場合には、遺言書があっても遺産分割協議を行う必要があります。

遺産分割協議とは、亡くなられた方の財産をどのように分けて引き継ぐのかを相続人全員で話し合いをすることです。遺産分割協議の成立には相続人全員が同意をする必要があります。そして、相続人全員が同意した内容を記したのが遺産分割協議書です。

<遺産分割協議書が必要なケース>

①遺言書が無いまたは内容に不備がある場合

②法定相続分と異なる割合で分割する場合

5-4 .相続税申告書の作成・必要書類を揃える

相続税申告の際は、「相続税申告書」と相続税申告書に添付が必要な書類があります。添付書類は、「すべての方に共通して必要な書類」と「申告内容により必要な書類」に分けられます。書類の取得先は、市区町村役場や銀行、証券会社など様々です。

亡くなられた方の戸籍謄本の取得など時間がかかることもありますので、早めに準備を進めましょう。

<相続税申告書類必要書類5分類>

①「相続人のマイナンバー」に関する添付書類

②「相続人の関係性」を明らかにする添付書類

③ 財産の「分け方」に関する添付書類

④「財産の内容に応じた残高・評価」に関する添付書類

⑤「相続税の特例の適用」に関する添付書類

相続税申告書は、国税庁のホームページでダウンロードあるいは最寄りの税務署窓口で取得することができます。

※相続税申告における必要書類について詳しくはこちらをご覧ください。

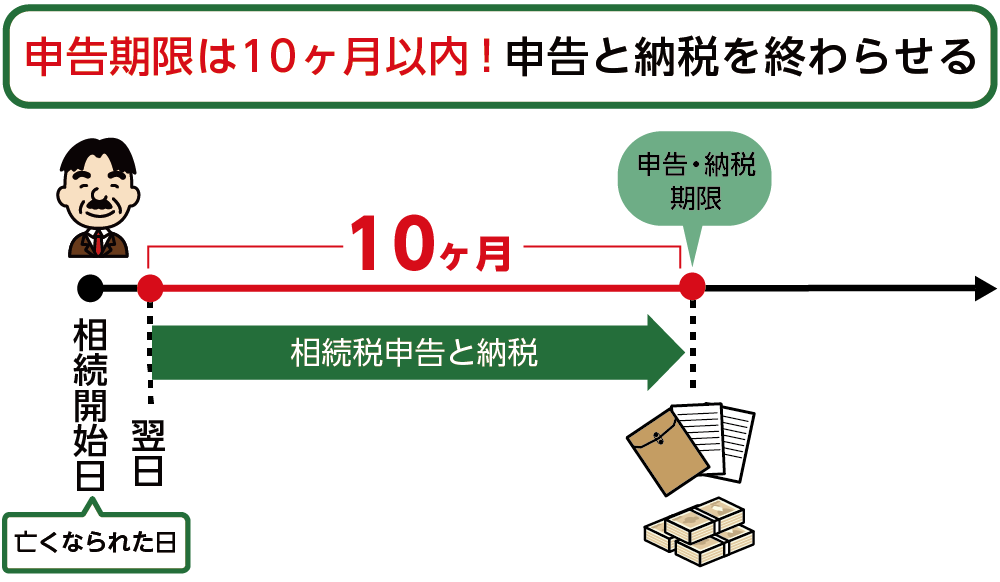

5-5.10ヶ月以内に相続税の申告・納税

相続税の申告はすべての方に必要なわけではありません。遺産総額が相続税の基礎控除額(3,000万円+法定相続人の数×600万円)を超えるときに、相続税の申告が必要になります。

申告期限である10ヶ月を過ぎると延滞税などのペナルティがかかりますので、基礎控除を超える場合には速やかに申告手続きを始めましょう。

図4:相続税の申告期限は10ヶ月

5-6.3年以内の相続登記

相続や遺贈により不動産を引き継いだことを知った日から3年以内に、相続登記の手続きを行うことが義務化されました。必要書類を揃えて相続する土地を管轄している法務局で登記申請を行います。申請内容に不備がなければ、2週間ほどで登記は完了します。

<下記のうちいずれか遅い日から3年以内が期限>

・相続登記の義務化の施行日(令和6年4月1日)

・相続の開始があったことを知りかつ不動産の所有権を取得したことを知った日

※相続登記の手続きについて詳しくはこちらをご覧ください。

6.まとめ

一人っ子の相続におけるパターンは3つあります。一人っ子のみが相続人になるパターンは、両親共に亡くなられて他に子がいない場合です。一人っ子の相続は相続人の人数が少ないため、相続トラブルが起きにくいことや相続手続きをシンプルに進められるというメリットがある一方、相続税の基礎控除額が少ない、二次相続で多額の相続税がかかる可能性があるなどのデメリットもあります。

一人っ子の相続における相続税対策には生前贈与が有効です。財産を減らしておくことで将来の相続税額を抑えることができます。また、二次相続が発生する場合にも備えて一次相続を行う必要があります。

ご自身のケースにおいて、どのような相続手続き、生前対策が必要になるのかご不明な点がございましたら税理士にご相談ください。