子供の教育費・生活費など学費の総額は?贈与税など税金の注意点

- 贈与税

進学先が決まりご自身もお子さんも一安心。

さぁこれからお子さんの新生活の準備を始めようと言う方も多い季節ですね。

「お子さんの教育にかかる費用の総額はいくらでしょうか?」と聞かれると回答に困る方も多いのではないでしょうか。塾代や習い事代をふくめたお子さんの教育費の総額がおおよそいくら必要なのかという情報は意外にも普段からあまり耳にしないものです。

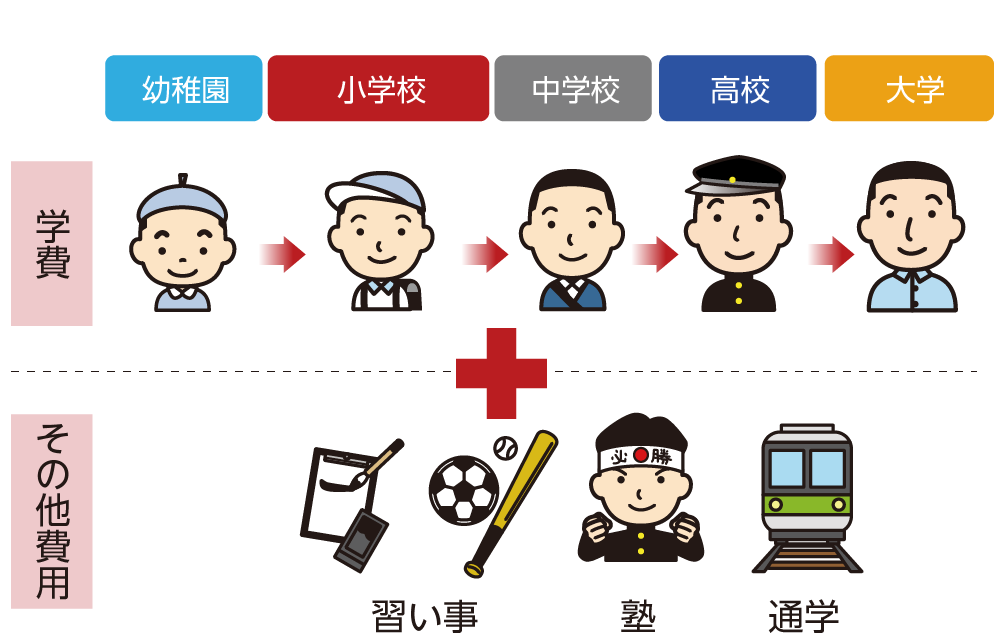

幼稚園(3歳)入園から大学卒業までの19年間に必要な教育費(学費・習い事の費用・通学費など)の総額は、

・すべて国公立 : 約1,000万円

・すべて私立 : 約2,650万円 (大学は理系)

というデータがあります。

※教育費は、幼稚園から高校までが※1、大学が※2のデータで算出

※1:文部科学省 平成26年度「子供の学習費調査」

※2:日本政策金融公庫 平成28年度 「教育費負担の実態調査」

さらに教育費に追加して、大学生や専門学校生などで下宿をすると家賃や生活費が発生します。

お子さん一人の教育費は想定以上に高額だと思われたのではないでしょうか。

お子さんの教育資金や生活資金を、お子さんが小さいうちから計画的に準備しておくことが大切ですね。

また実際にその資金を使う時に、より効果的な方法で使えるような知識が必要です。

本記事では、お子さんのために教育費・生活費・車の贈与などで資金を使う際に、押さえておきたいポイントを解説していきます。

ぜひ活用していただき、手続きや考え方を間違えて税金の支払いが生じないように注意しましょう。

目次

1.これだけは押さえておきたい子どもの教育費!

「お子さん一人あたりの教育費はいくら?」と聞かれるといろいろな回答方法があります。学費だけを回答することもあれば、塾代や習い事の費用・受験費用などお子さんに関わる全ての教育費を回答することもあります。教育費の資金計画を立てるなら、塾代や習い事の費用を含めた総額で考える必要がありますので、今回は総額についてご紹介します。

図1:教育費の全体観(学費+習い事・塾代・通学費用 他)

1-1.幼稚園から大学まで19年間の教育費は約1,000万円~約2,650万円

幼稚園入園から大学卒業までの19年間の教育費(1章参照)は、幼稚園から高校までは公立に進学するか、私立に進学するかで大きく変わり、大学は国立に進学するか、私立文系・私立理系のいずれに進学するかにより大きく金額が変わります。一番費用の差が大きくなるのは小学校となり、6年間で約730万円の差となります。

表1:教育課程ごとの教育費一覧

※教育費は、幼稚園から高校までが※1、大学が※2のデータで算出

※1:文部科学省 平成26年度「子供の学習費調査」

※2:日本政策金融公庫 平成28年度 「教育費負担の実態調査」

表1のデータをもとに幼稚園から大学までの教育費(1章参照)を、ケースごとに図で表すと次のようになります。

19年間の教育費は約1,000万円~約2,650万円となり、生活に与える影響も大きくなります。

図2:幼稚園から大学までの組み合わせによる教育費(習い事等を含む/私立大学は理系の場合)の想定

1-2.大学は合格から入学までの3ヶ月間に突発で約80万円~120万円

大学受験時には、大学受験から入学までのわずか3ケ月の間に約80万円~120万円の支出となります。

受験申込費用、学校納付金、入学しなかった学校への納付金など、短期間に高額な出費が発生する時期に備えた準備が必要ですね。

表2:大学受験から入学までの3月間の支出目安

※平成29年度入試現在

※日本政策金融公庫 平成28年度 「教育費負担の実態調査」

2.春!新生活のスタートにはお金が必要!一人暮らしの支援で考えたい3つの費用

大学や専門学校の進学を機にお子さんが一人暮らしを開始する方も多くいらっしゃいます。お子さんが一人暮らしを始めると新生活の準備や、毎月の生活費はどの程度かかるものでしょうか。

家族の中に自宅外からの通学者がいる割合 : 26.5%

※日本政策金融公庫 平成28年度 「教育費負担の実態調査」

3.お子さんの教育費・生活費・車の贈与の5つの非課税術

ご両親や祖父母からお子さんへお金の渡す場合など、家族内でお金のやり取りをする際にも贈与税の対象となります。その中で「扶養義務者(ご両親・祖父母)」から「教育費・生活費」の贈与は、贈与税の課税対象とならないとされています。

・教育費:教育上通常必要とされる学資、教材費、文具などの費用

※学費、教材費、塾代、文具費など

・生活費:日常生活を営むために必要な費用(治療費や養育費を含む)

※家賃、光熱費、食費など

次の5つの非課税の考え方を確認して、「教育費・生活費」を正しい手順とルールに沿って堂々と非課税で贈与をしましょう。

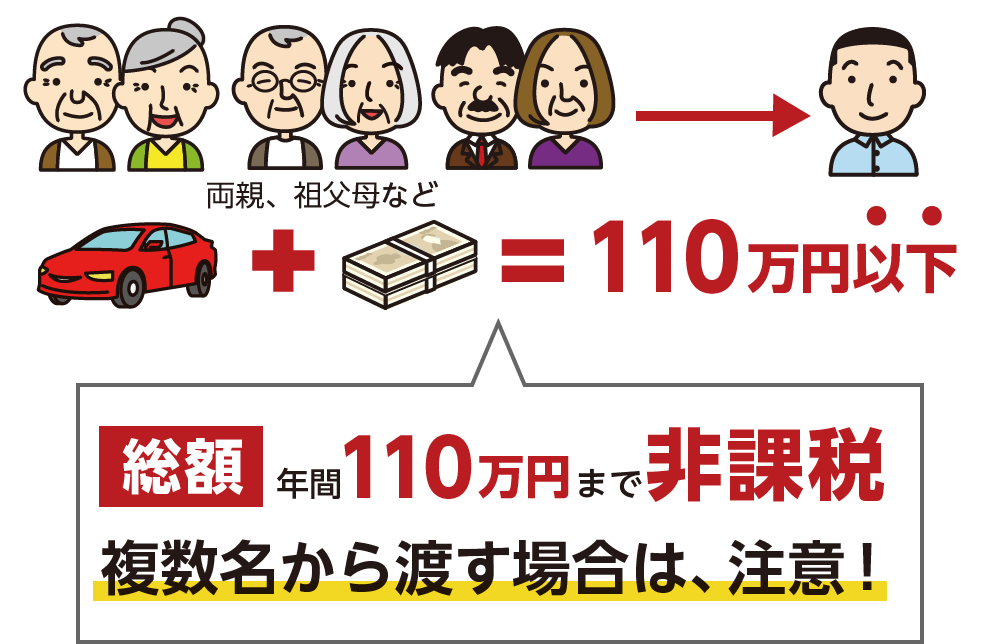

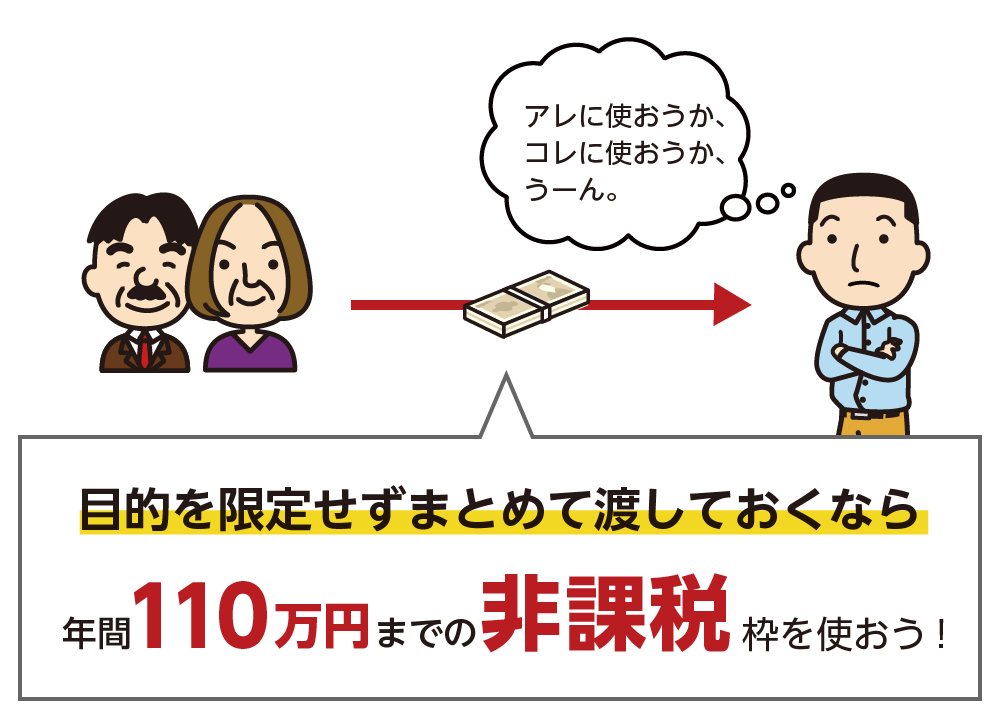

3-1.ポイント1:目的を限定せずまとめて渡しておくなら110万円まで非課税

親子間であってもお金を年間110万円以上渡すと贈与税が発生します。

学費・生活費・必要な時のために貯蓄しておくお金や、車の購入資金の一部など、必要な都度渡すのではなくまとめて大きなお金を渡す場合には、110万円までが非課税となります。それ以上の贈与があった場合には、贈与税の支払いが必要となります。注意点は、贈与をする側ではなく、贈与を受けるお子さんが受け取れる贈与額が110万円までのため、複数名から渡す場合には、総額に気をつけましょう。

図3: 目的を限定しないお金を渡すと贈与税の対象に

詳しくは、5章を参照してください。

3-2.ポイント2:教育資金は一括で渡すか、必要な都度渡すかで非課税の考え方が違う

教育資金をご両親が支払われる場合には特段の注意点はありません。

祖父母から資金の援助をしてもらう、ご両親からお金を渡してお子さんが支払いをする場合には、2つの方法があり、いずれかを選択することで非課税となります。

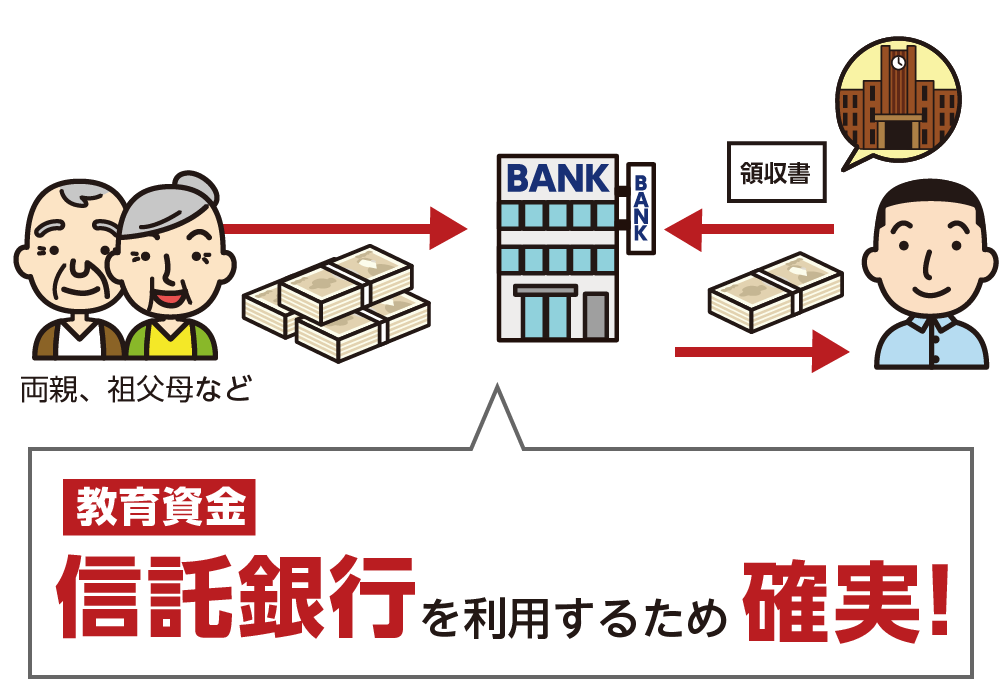

(1)一括:「教育資金一括贈与」制度を活用(最大1,500万円)

(2)都度:学費などの支払い都度、必要なお金を渡す

図4:教育費の一括贈与と都度贈与の非課税にするイメージ

詳しくは、6章を参照してください。

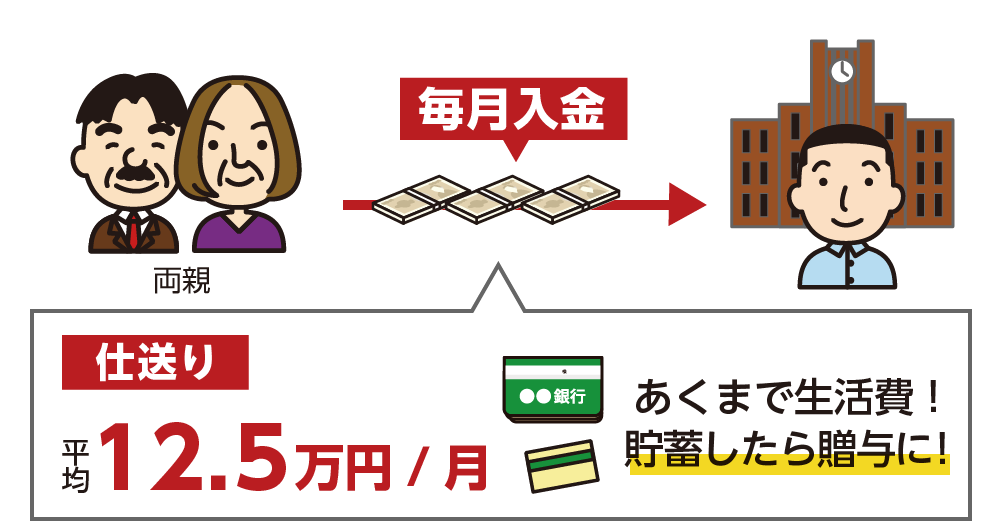

3-3.ポイント3:生活費(仕送り)は使いきれる範囲で毎月渡そう

扶養している家族に対して「日常生活に必要な生活費」を渡した場合には贈与税がかかりません。最近の大学生への仕送りの実態としては、2章でご紹介したとおり家賃を含めて平均12.5万円/月となります。

この平均額より多いか少ないかはお子さんとの話し合いで決まると思いますが、注意すべきはこの生活費から貯蓄が発生しないようにしておくこと、生活費はまとめてではなく毎月送ることです。

図5:生活費の仕送りを非課税にするイメージ

詳しくは、7章を参照してください。

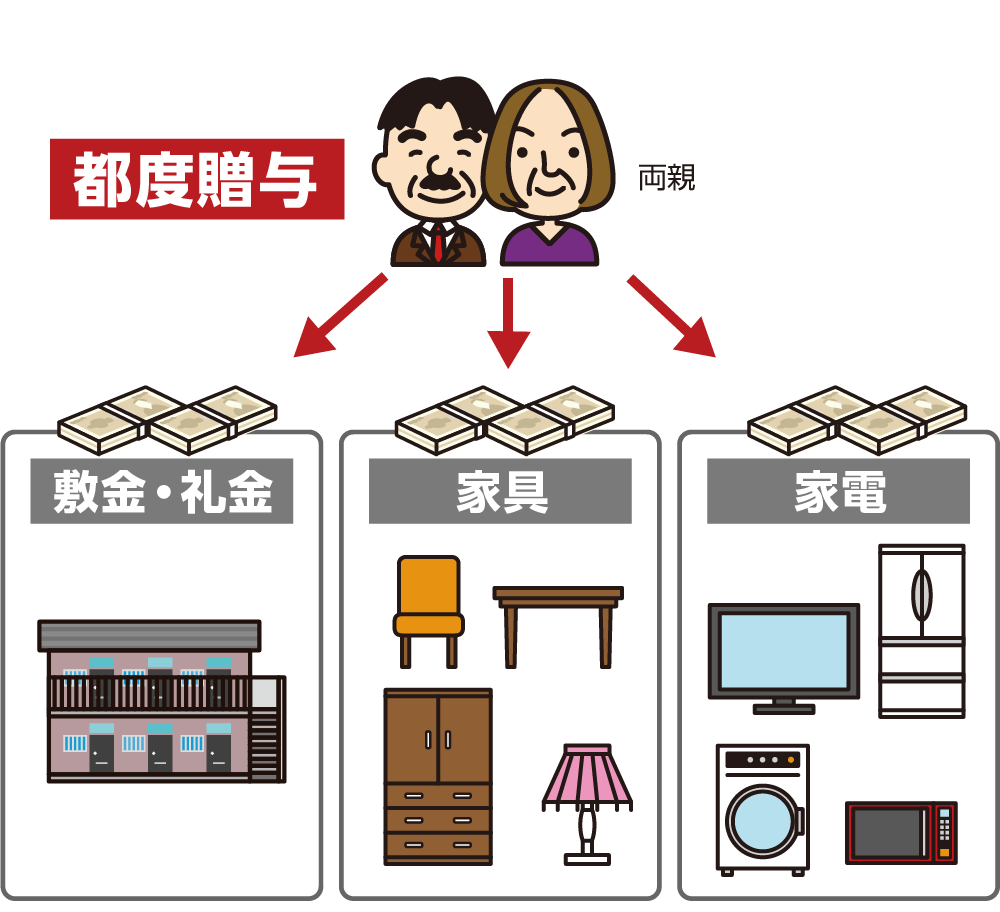

3-4.ポイント4:敷金・礼金・家具・家電製品などに使える支度金も都度渡そう

ポイント2と同様に、敷金・礼金、家具や家電の費用をご両親が支払いされる場合には、特段の注意点はありません。 新生活においてお子さんが一人暮らしをするとアパートやマンションの敷金・礼金、家具や家電の購入費用が発生し、2章でご紹介したとおり準備費用の平均は45万円です。ご両親からお金を渡してお子さんが支払いをする場合には、必要な都度振込や手渡しをするようにしましょう。

図6:敷金・礼金・家具・家電等の費用を非課税にするイメージ

詳しくは、8章を参照してください。

3-5.ポイント5:車の購入は要注意。出費が重なる初年度は避けよう

車の購入に利用できる贈与税の特例が無いことから、車を買ってあげることになると購入に必要な費用が全額贈与税の対象となります。

毎年の贈与税の非課税枠は110万円以内であるため、車の費用だけで110万円を使い切ると、その年は貯蓄用のお金などを渡すと税金がかかることになります。

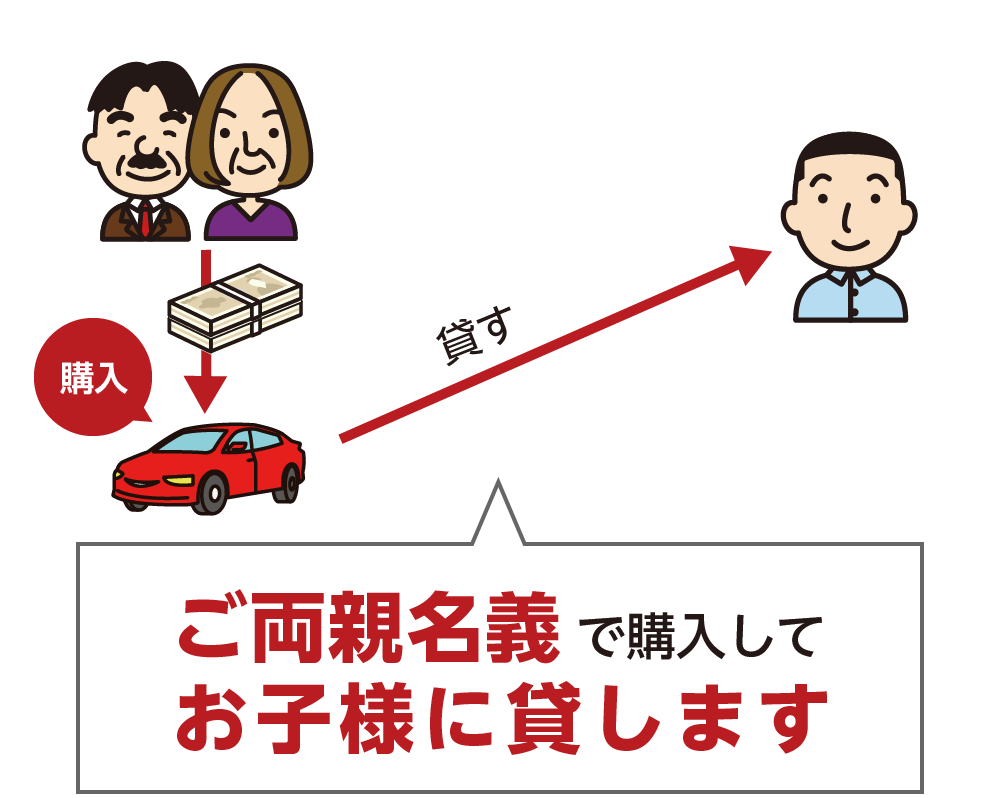

もし、初年度から車が必要であれば、ご両親名義の車を貸してあげると経済的です。車を買ってあげる場合は、生活と貯蓄が安定する2年目以降がオススメです。

詳しくは9章を参照してください。

4.↓↓ここからは「教育費・生活費・車の贈与の5つの非課税術」を詳しく解説!

5.ポイント1:目的を限定せずまとめて渡しておくなら110万円まで非課税

3-1でご説明したとおり、親子間であっても年間110万円を超えて渡すと贈与税が発生します。一方で、贈与税の非課税対象であったり、非課税の特例を活用することで110万円以上のお金を贈与することができる場合があります。

5-1.「教育費・生活費の非課税」か「贈与税の対象」かの判断は「目的・時期」

お子さんに渡したお金が「贈与税の対象」となるか、「教育費・生活費の非課税の対象」となるかの判断はお金を渡す時の「目的と時期」がポイントとなります。

ご両親が渡したお金が「教育費・生活費」として支払いが必要な時に渡しており、支払いにも充てられていれば教育費の非課税として扱われます。

生活費に関しても渡したお金が当月を目安として全額生活費として充てられた場合に生活費の非課税として扱われます。

実際には、税務署からお尋ねがきた場合に「教育費・生活費の非課税」ルールどおり運用ができていたことを説明できるようにしておくことが大切です。

図7:お子さんにまとめてお金を渡す際の考え方のイメージ

5-2.4年間の間に非課税で贈与できる最大枠は440万円だが工夫を

毎年の非課税枠が110万円までとなれば、4年で110万円渡そうと考えます。学生のため分かりやすく毎年4月1日に110万円ずつ口座に振り込むなどのルールを決めた運用になりがちです。

しかし、その場合にあらかじめ贈与する額が決まっていたものの時期をズラしたとみなされ、税務署から一括贈与として判断されることがありますので、時期や金額の工夫が必要です。

5-3.教育費・生活費は必要な都度渡せば上限はない

贈与税の非課税枠は110万円ですが、教育費・生活費で必要な都度渡す場合には非課税となることはお分かりいただけたと思います。では、教育費・生活費に該当すれば上限がないのだろうか、と疑問になると思います。

結論としては、教育費・生活費を必要な都度渡している場合には、上限はありません。これは同居していれば扶養している家族の生活費を負担することが親として当たり前であることから遠隔地にいても同様の扱いとなります。

6.ポイント2:教育資金は一度に渡すか、必要な都度渡すかで非課税の考え方が違う

3-2で説明したとおり、教育資金をご両親が支払われる場合には特段の注意点はありません。では、教育資金を贈与する2つの方法の場合、それぞれどのように考えるとよいでしょうか。

(1)一括:「教育資金一括贈与」制度を活用(最大1,500万円)

(2)都度:学費などの支払い都度、必要なお金を渡す

6-1.一括で贈与をするなら教育資金の非課税枠を活用しよう

教育資金を大学に進学したのなら4年分まとめて贈与したい。というときに「教育資金一括贈与」制度を利用します。令和8年3月までの期間限定の制度ですが、お子さん一人あたり合計1,500万円まで非課税で贈与を受けられる制度です。

メリットは、祖父母に贈与をしてもらう場合など、支払いの都度お願いすると面倒であることや途中で気が変わってしまうと困るため、この制度を利用することが有効的になります。

加えて、この制度を利用するためには信託銀行で口座を開設し、引き出す際に領収書を信託銀行に持っていく必要があり、信託銀行は制度にそった領収書でないと出金しないことから教育以外で利用されてしまうことがありません。渡す側も安心できる制度です。

一方で、デメリットは、支払いをしたのちに領収書を銀行に持っていく必要があることや、途中で資金の利用目的を変えられないなど制限が多い制度であることです。

※教育資金の贈与について詳しくは、こちらを参考にしてください。(当サイト内)

図8:教育資金一括贈与の制度を活用するメリット

6-2.学費を支払うときに、都度振り込むなら非課税

「教育資金一括贈与」制度はメリットも多いのですが、制限の多い制度だとお分かりいただけたと思います。ご両親からお子さんに教育資金を渡す場合には都度振込をする方が柔軟だと思われたのではないでしょうか。

学費の入金をするときにお子さんの口座に振り込みをしてあげれば、特に証明書などを発行する必要もありません。

6-3.注意!払い済みの費用を後からもらったら贈与の対象

入学金や受験費用など既に支払った費用について、祖父母から遡って贈与を受けることになった場合には、「必要な都度渡す」のルールに沿っていないことから、「教育費の非課税対象」にはなりません。

ただし、贈与に関しては年間110万円以内であれば非課税となるため、110万円までの非課税枠をフル活用しましょう。

7.ポイント3:生活費(仕送り)は使いきれる範囲で毎月渡そう

3-3で説明したとおり扶養しているご両親から「日常生活に必要な生活費」に関してお金を渡した場合は、贈与税は掛かりません。これはお小遣いであっても生活に必要なものであれば贈与の対象とはなりません。

ただし、毎月貯蓄をするために渡すお金であったり、生活費が余り結果的に毎月貯蓄していたなど、使いきれない費用は贈与税の対象となりますので注意が必要です。

7-1.毎月定期的にお子さんの生活費を渡す場合は非課税

2章でご紹介したとおり、仕送りの平均は月額12.5万円でしたが、多くても少なくても毎月定期的に生活費の仕送りをしており、お子さんが生活費として利用している場合には、非課税となります。

生活資金はなるべく余裕を持って渡してあげたいのが親の気持ちではありますが、仕送りの一部が貯蓄になると贈与税の対象となってしまうので、そうならないように、お子さんと話し合いをしながら金額を決めましょう。

また、5-3で説明した教育費と同様に必要な都度渡していれば上限がないこと、「必要な都度渡す」ことが大切なため数カ月分まとめて支払わないようにする点だけ忘れないようにしましょう。

7-2.注意:住居の契約をお子さん名義にして滞納しないように

ご両親の名義かお子さんの名義かどちらで契約できるかは契約先に寄りますが、お子さんの名義で契約しても結局は連帯保証人が必要となります。

加えて、住居をお子さんの名義で契約した際には、お子さんの口座から家賃を支払うことになりますので、生活費を渡すタイミングのズレ等による滞納が発生しないように気をつけましょう。

また、場合により損害保険の加入や、火災保険への加入が義務付けられる場合があります。

7-3.注意:お子さんのバイト代に注意。103万円を超えたら所得控除の対象外に

お子さんがアルバイトをする場合には、1月1日~12月31日までのアルバイト費用が103万円を超えるとご自身の扶養対象者から外れますのでご両親の所得税・住民税が増えます。お子さんのアルバイト代について、上限のお話をされておくことをオススメします。

8.ポイント4:敷金・礼金・家具・家電製品などに使える支度金も都度渡そう

3-4で説明したとおり、敷金・礼金・家具・家電製品などをご両親が支払われる場合には特段の注意点はありません。

また、敷金・礼金・家具・家電製品なども「日常生活に必要な生活費」と同様に考えることができますので贈与税の非課税として扱われます。

ただし、この程度必要だろうと想定してまとまったお金を振り込むのではなく「必要な都度渡す」のルールを守り、費用が確定してから振込をしたり、直接ご両親が支払うようにしましょう。

9.ポイント5:車の購入は要注意。出費が重なる初年度は避けよう

3-5で説明したとおり、車の贈与税に対する非課税枠は現在ありません。よって、他に贈与するお金が全くない場合の考え方はこちらになります。

・車の価格(評価額)が、110万円を超える時は、贈与税が掛かります。

・車の価格(評価額)が、110万円以下の時は、贈与税が掛かりません。

この考え方をもとに、110万円以内の中古車を購入したり、新車の購入資金の一部をご両親が払うこともできますが、ご両親が所有する車を借りたり、しばらく利用したあとで譲り渡すこともだきるため、その方が経済的です。

9-1.ご両親が所有している車を借りることが経済的。

これは世間一般的に一番多いケースかと思います。例えばご両親(贈与者)ご自身の名義で車を購入して、お子さん(贈与する予定だった相手)に車を貸して自由に使用させることです。

ご両親の名義のままのため所有者もご両親であることから、贈与にあたらず贈与税が掛からないようにすることができます。新車をご両親の名義で購入してローンを支払い、お子さんが使用することも可能です。

図9:ご両親が所有している車を借りるケースが経済的

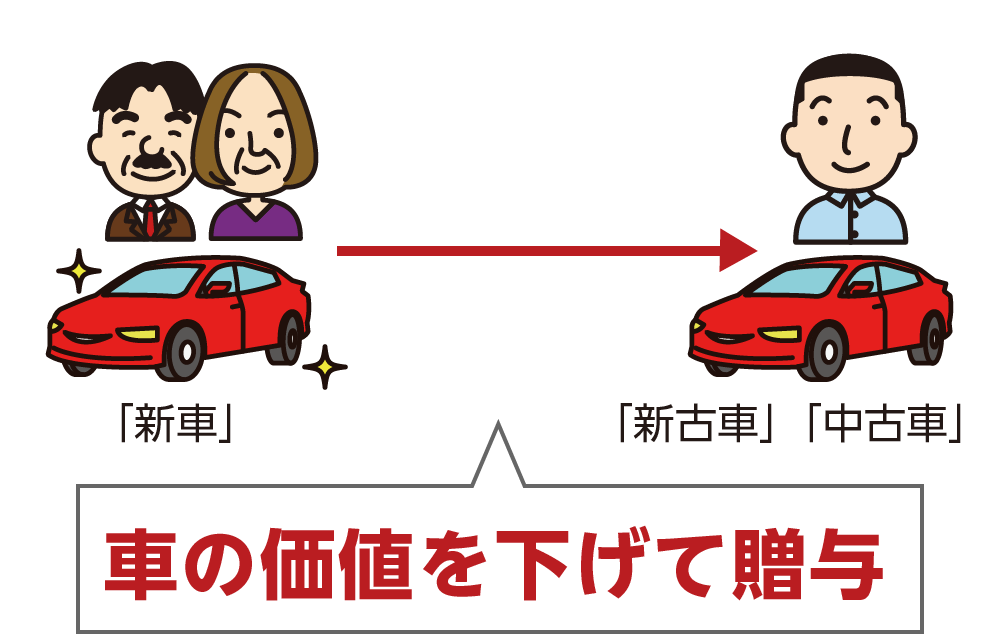

9-2.ご両親が所有している車の名義変更なら贈与額は売却の査定額になる

例えばご両親名義で購入し、しばらくご両親が利用するまたは、お子さんに貸し出します。一定期間がすぎると、いわゆる「新古車」として扱われるようになります。「新古車」や「中古車」となると、買い取り金額で評価するため車の価値がぐっと下がります。

結果として、贈与税を最小限におさえたり、場合により査定した価格が110万円以下となれば贈与税は掛からないことになります。

図10:ご両親が新車で購入して、その後にお子さんへ名義変更

9-3.中古車の購入資金を出してもらうなら100万円以内がオススメ

車を購入する方に贈与税の非課税枠である110万円を贈与し、購入資金の一部をサポートします。このサポートを数字で考えてみると、次のような購入資金の援助となります。2年目以降に資金を出してもらう場合に参考にしてください。

200万円の新車を購入する場合 ⇒ 55% の購入資金援助

300万円の新車を購入する場合 ⇒ 36% の購入資金援助

400万円の新車を購入する場合 ⇒ 27.5% の購入資金援助

シンプルですが贈与税がかからずに、車を購入する方に喜ばれます。

9-4.注意:初年度は贈与に該当するものが多いので、総額に注意

9-2、9-3は単純に車や車の購入資金だけを贈与された場合の話であることから、新生活に向けて他のものを購入する資金などをもらった場合には、その資金も足して110万円以内とならないといけないため、車の購入資金としては小さくなりがちですので注意しましょう。

※車と贈与について詳しくは、こちらを参考にしてください。(当サイト内)

10.まとめ

以上から、新生活で押さえたい教育費・生活費・車の贈与の非課税術がお分かりいただけましたか。

ポイント1:目的を限定せずまとめて渡しておくなら110万円まで非課税

ポイント2:教育資金は一度に渡すか、毎月渡すかで非課税の考え方が違う

ポイント3:生活費(仕送り)は使いきれる範囲で毎月渡そう

ポイント4:敷金・礼金・家具・家電製品などに使える支度金も都度渡そう

ポイント5:車の購入は要注意。出費が重なる初年度は避けよう

これらの5つのポイントをしっかりおさえて無駄のない贈与をしましょう。

ただ、今回の大きなポイントである「必要な都度渡す」について、欠点としては相手の気が変わってしまうことや、亡くなってしまって贈与を受けられなくなってしまうことです。

非課税枠などをうまく活用して、効果的に贈与をしましょう。

※贈与税について詳しくは、こちらを参考にしてください。(当サイト内)