名義預金には相続税がかかる!名義預金の判断基準とペナルティ回避策

- 相続手続き

「将来のために、息子名義の口座に積み立てると名義預金になってしまうの?」

お子さん名義の口座に、お年玉やお祝い金などを貯金されているという方は多いのではないでしょうか。

「名義預金」とは、口座名義人とお金の所有者が異なる預金のことです。名義預金は相続財産に含まれ、相続税の対象になります。

本記事では、名義預金とみなされる判断基準とその回避策について詳しくご説明いたします。税務調査で名義預金と指摘された場合のペナルティについても確認しましょう。

将来に備えて、正しい知識で確実な税金対策をしていただければと思います。

目次

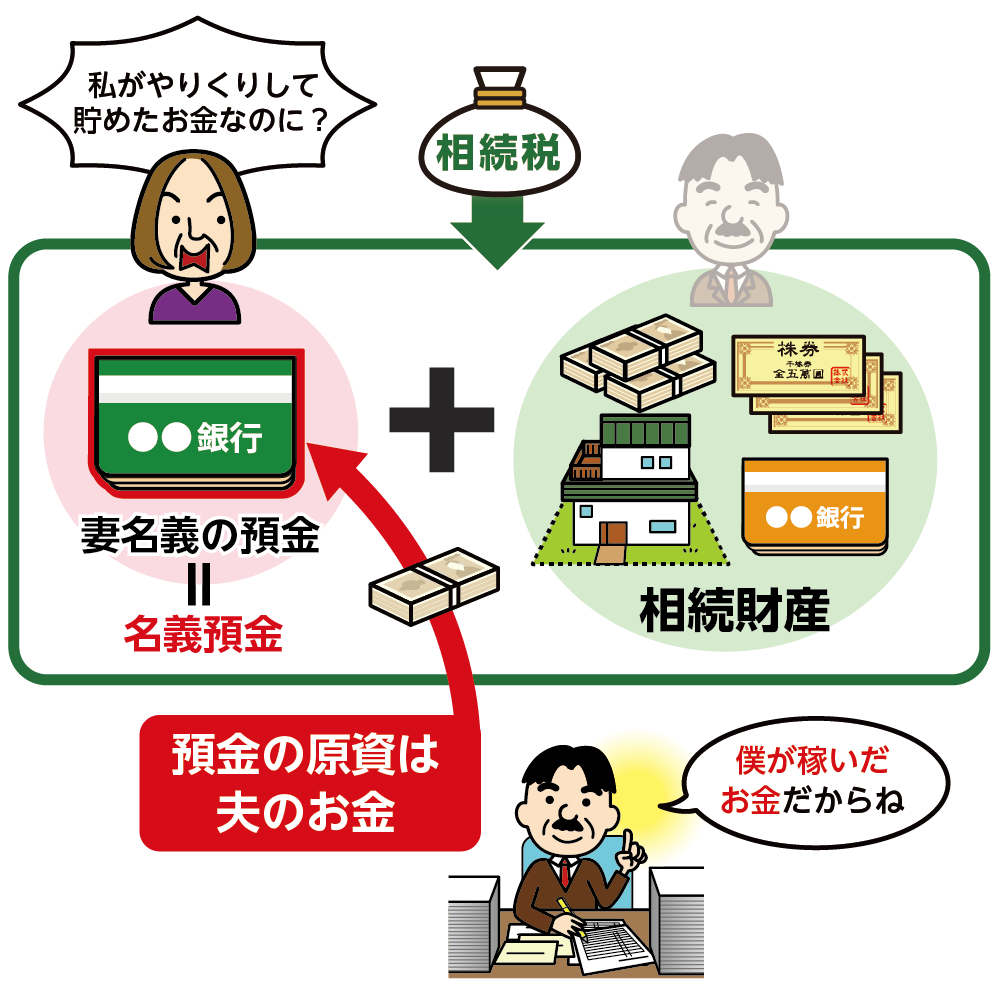

1.名義預金とは口座名義人とお金の所有者が異なる預金

名義預金とは、口座の名義人と実際にお金を拠出している人が違う預金のことを言います。

預金はお金の出資者のものと考えますので、相続の時に「真の預金者は亡くなられた方である」と税務署が判断した場合には、その預金は名義預金となり、相続財産に含めなければなりません。

【名義預金の2つの事例】

①お子さん名義の積み立て

②専業主婦の奥さまがだんな様の収入を管理

図1:奥さま名義の預金が名義預金として相続財産になることがある

2.名義預金の3つの判断基準

名義預金とみなされる3つの判断基準を確認しましょう。

2-1.預金の資金源が亡くなられた方のお金である

預金の資金源が亡くなられた方のお金であれば、「名義預金」とみなされます。例えば、専業主婦の奥さまが旦那さまの収入を奥さま名義の口座で管理している場合、奥さま名義の預金は旦那さまのものだとみなされてしまいます。

2-2.亡くなられた方が通帳と印鑑の管理をしていた

預金通帳やカード、印鑑を名義人ではなく亡くなられた方が管理していた場合、名義預金とみなされます。名義人がいつでも自由に、その預金を使える状態でないと名義人の預金とは言えません。また、口座開設時の届出印が亡くなられた方と同じ印鑑である場合は、名義預金ではないかと疑われる要因となりますので注意が必要です。

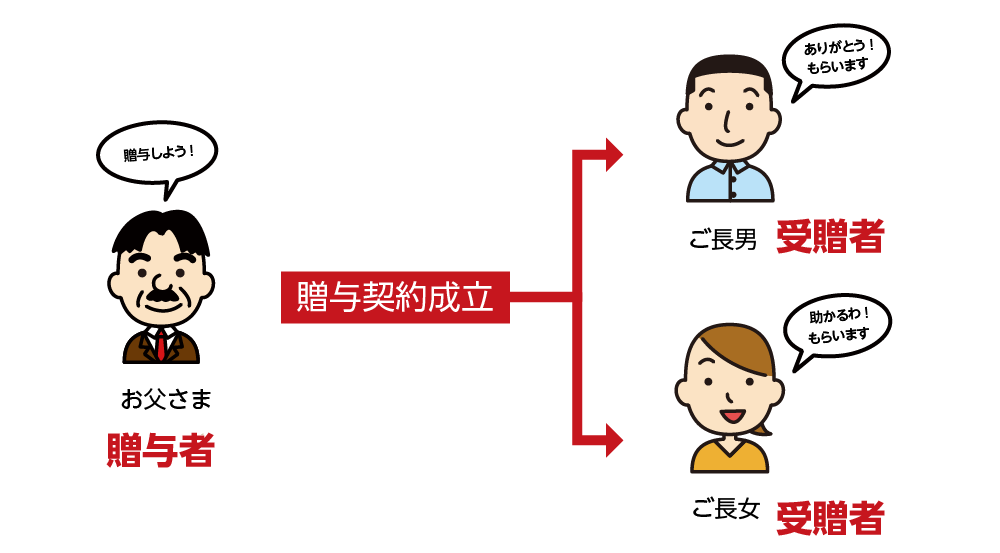

2-3.名義人が生前贈与されたことを認識していない

贈与は、ご自身の財産を無償で「譲る」という意思表示をして相手方がこれを「受け取る」と承諾することにより成立する双方合意の契約です。名義人が預金口座の存在を知らない場合や口約束であったり現金を手渡しするなど贈与した証拠がない場合、この預金は亡くなられた方の「名義預金」とみなされる可能性があります。

※贈与税について詳しくは、こちらを参考にしてください。(当サイト内)

3.名義預金とみなされないための対策

名義預金とみなされないようにするためにはどのような対策をすればよいのでしょうか。

大事なことは、贈与を受けた事実を証拠としてきちんと残すということと、名義人本人が口座の存在を把握して自分で口座の管理をし、預金を自由に引き出せる状態にすることです。

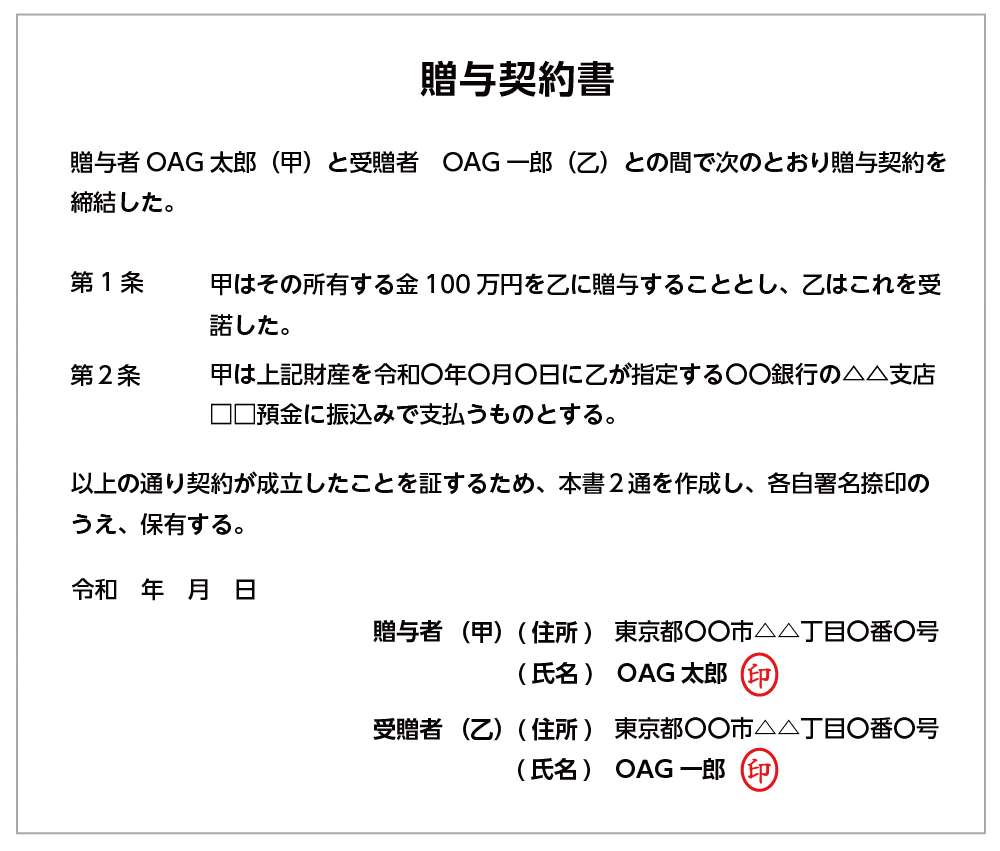

3-1.贈与契約書を作成する

贈与の事実を証明するために「贈与契約書」を作成しましょう。1年間において110万円までの贈与であれば贈与税が非課税になる暦年贈与を利用して、相続税対策をしている方も多いでしょう。この場合は贈与税の申告は不要ですが、贈与をするたびに贈与契約書を作成するとよいでしょう。

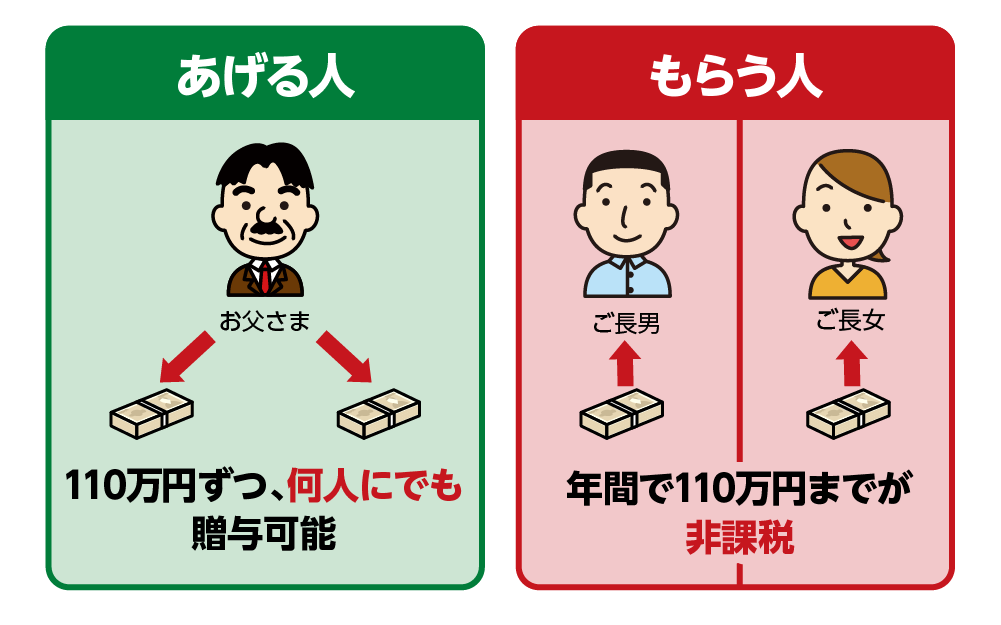

図2:贈与は双方合意の契約

贈与契約書は、法律で決まった書式はありませんが、誰が(贈与者)、誰に(受贈者)、いつ(贈与の日)、何を(贈与財産の内容)、どうやって(贈与の方法)といった5つの点を必ず明確にしておきましょう。受贈者が未成年の場合は、ご両親の署名捺印も必要です。

※贈与契約書の書き方について詳しくは、こちらを参考にしてください。(当サイト内)

3-2.贈与税の申告をする

贈与税の申告をしていた場合、名義預金とみなされません。亡くなられた方が生前贈与により、お子さんやお孫さんに財産を移していたとしても、贈与税の非課税枠である年間110万円を超える金額について、贈与税の申告をしていた場合、贈与があったという確かな証拠となります。

図4:贈与税の対象者はもらう人

3-3.銀行送金で記録を残す

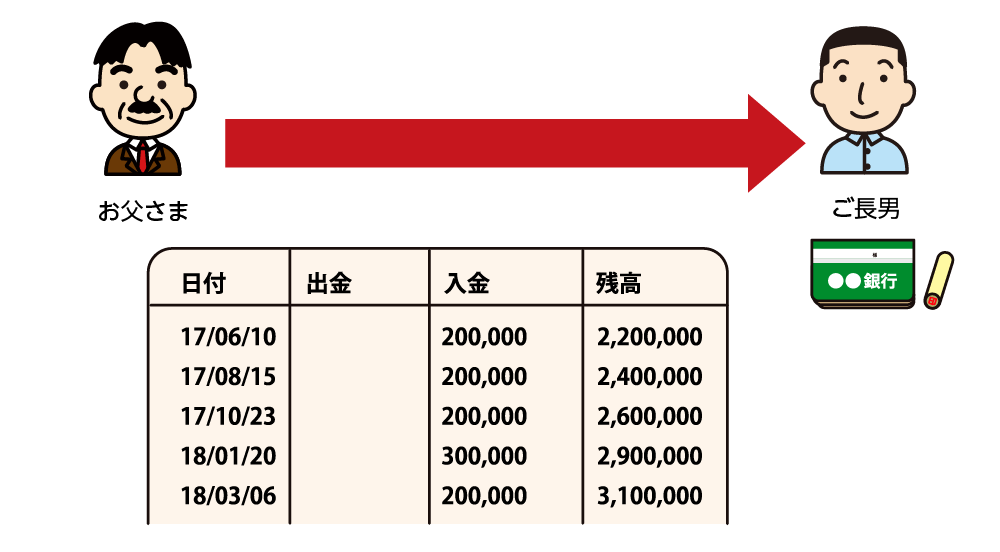

通帳の履歴にも、実際に贈与があったという記録を残しておくことが大切です。現金を手渡しするのではなく銀行振込をおススメします。

図5:送金の証拠は通帳の履歴に残す

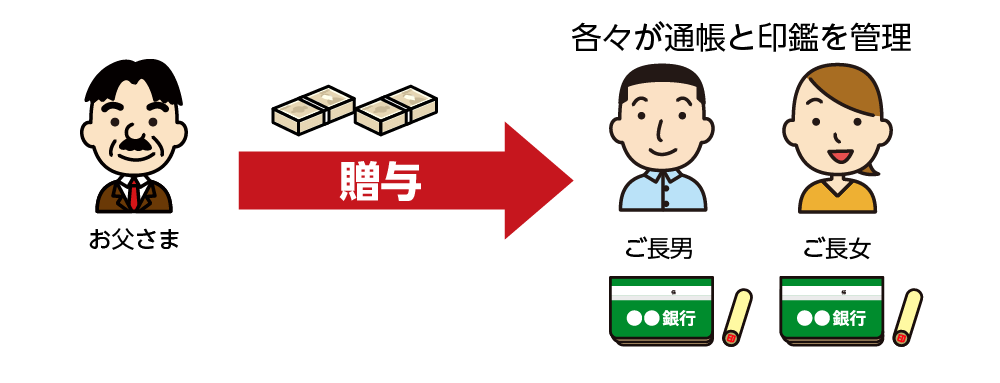

3-4.名義人が預金口座の管理をおこなう

口座開設の手続きには、名義人が立ち会い、届出印は名義人の印鑑にしましょう。通帳・カード・印鑑を名義人のご本人が管理し、預金の引き出しや運用をできる状態にしておくことが大切です。

図6:名義預金とならないため名義人が通帳を管理

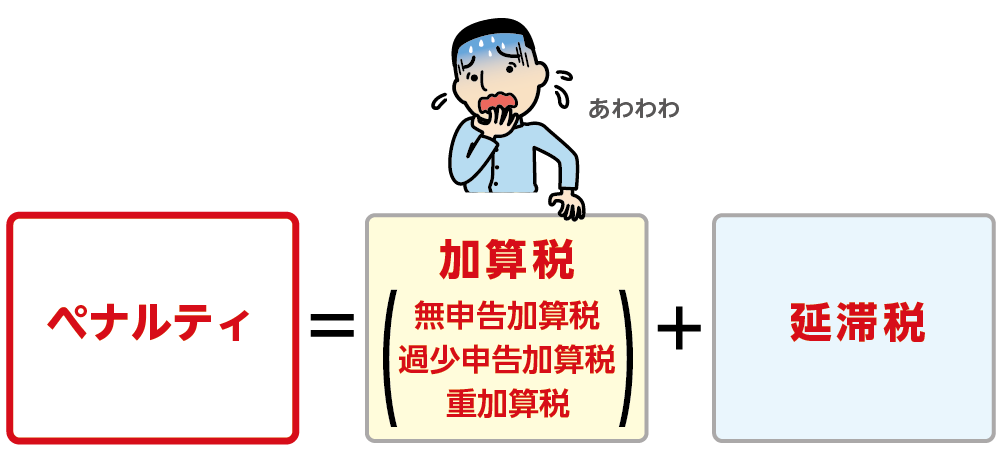

4.税務調査で名義預金を指摘されたときのペナルティ

名義預金は、相続税の税務調査で1番指摘されやすいと言われています。相続税の税務調査では、亡くなられた方が所有されていた口座はもちろんのこと、そのご家族名義の口座の取引状況まで照会します。税務調査により名義預金を指摘された場合、ペナルティの対象となります。本税の不足分のほかに、加算税と延滞税の支払いが必要になります。

加算税は3種類あり、相続税を申告期限までに申告していない場合は「無申告加算税」、相続税の申告期限内に申告したものの当初の申告税額が本来の税額より少なかった場合は「過少申告加算税」、意図的に脱税しようとした場合は「重加算税」が課されます。相続税の支払いが遅れてしまったペナルティとして「延滞税」が課されます。

※相続税の修正申告について詳しくは、こちらを参考にしてください。(当サイト内)

5.最後に

お子さんやお孫さんのために少しでも多くの財産を残してあげたいという思いで、預金したお金が将来の相続で名義預金とみなされ、ペナルティを受けるというようなことになれば悲しい限りです。

相続税や贈与税は複雑なため、十分に制度を理解して対策を行わなければ、ご希望に沿った財産の承継が叶わない可能性があります。相続税対策で生前贈与を活用したい場合は、相続に強い税理士に早めにご相談されることをおススメします。