医療費控除の確定申告で所得税と住民税がお得に!対象の医療費・申告手順の全知識

- 所得税

毎年、年が明けると「確定申告」という言葉を見聞きするようになります。

その年の1月1日から12月31日の間にご自身または、ご家族のために支払った医療費の一定額をもとに所得控除を受けることができます。

これを医療費控除と言いますが、「確定申告」「医療費控除」と聞くと手続きが難しそうだから・・と手を付けずにいる方もいらっしゃるのではないでしょうか。

本記事では、「医療費控除」の確定申告に絞ってメリットや注意点、確定申告の手順について説明します。

内容を確認しながら準備を進めていきましょう。

目次

1.医療費控除の確定申告で得する所得税と住民税

「確定申告」は、「昨年の1月1日から12日31日」までの収入に対していくら所得税を支払えば良いかを計算することです。

会社員の方は12月に「年末調整」をしますが、年末調整ではできない項目について追加で申請をします。

「医療費控除」は所得税の計算対象となる収入から「医療費控除」分を差し引くことができるため、所得税をおさえることができます。

この申告をおこなうと住民税の計算にも利用されることから住民税も安くなります。

ただし、所得税は還付されて現金が戻ってくるのに対して、住民税は収入に対して翌年支払うことから還付はなく、翌年の住民税が安くなります。

【例①:年収500万円、医療費30万円の場合】

20万円×10%(住民税率)=20,000円

※所得税2万円+住民税2万円=計4万円のお得

【例②:年収280万円、医療費20万円の場合】

11.1万円×10%(住民税率)=11,100円

※所得税5,550円+住民税11,100円=計16,650円のお得

図1:課税所得控除額

2.10万円以上または総所得金額の5%以上の医療費が控除される

医療費控除の対象となる金額は以下の2つの場合です。

(1)医療費を10万円以上支払った方

(2)総所得金額が200万円未満の場合は、総所得金額の5%

例1:年収500万円独身、医療費30万円の場合

この場合、医療費を10万円以上支払った場合の計算が適用されます。

社会保険料は概算とします。

(a)年収500万円-給与所得控除154万円=346万円

(b)346万円-(基礎控除38万円+社会保険料70万円)=238万円

(c)(b)より所得税率10%

(d)医療費30万円-10万円(対象は10万円以上)=20万円

(e)20万円×10%=20,000円

以上から、所得税は2万円還付があります。

例2:年収280万円独身、医療費20万円の場合

この場合、総所得金額の5%以上の医療費が適用されます。

社会保険料は概算とします。

総所得金額とは、給与以外に収入がある場合はそれを足した年収から経費等を引いた所得になります。

(a)年収280万円-給与所得控除102万円=178万円

(b)178万円-(基礎控除38万円+社会保険料38万円)=102万円

(c)(b)より所得税率5%

(d)医療費20万円-8.9万円(総所得金額178万円×5%)=11.1万円

(e)11.1万円×5%=5,550円

以上から、所得税は5,550円還付があります。

3.医療費控除の概要

医療費控除の確定申告をすると所得税・住民税のどちらもお得になり、とてもよい制度だとお分かりいただけたと思います。ここでは、医療費控除の基本を確認しておきましょう。不安な方はぜひチェックしましょう。

3-1医療控除にかかわる3つの期限

医療費控除の申請をする場合、いつまでに何をすればいいのでしょうか。

医療費控除には、3つの期間があります。納期までに申請をして確実に控除を受けましょう。

期限①医療費控除の対象期間は1月1日から12月31日

医療費控除となる医療費の支払い対象期間は、その対象とする年の1月1日から12月31日までです。

期限②.確定申告の期間は2月15日から3月15日

確定申告の支払い対象とする年の翌年の2月15日から3月15日までです。

期限➂医療費控除の申告ができる期間は5年間

医療費控除の確定申告は5年以内におこなえば対象とすることができます。

ただし、申告の対象になるのは各年の1月1日から12月31日までです。複数年分の医療費控除をまとめられるわけではありません。

3-2家族分はすべて対象になる

医療費控除の確定申告は「生計を一にする家族」分をまとめて申請をすることができます。

共働きにより奥様が扶養に入っていない場合にも、学生のお子さんが遠方の学校に通うために同居していない場合でも、生計を一にするとなっている場合の家族分は医療費控除の対象として合算できます。

3-3医療費控除の対象になるのは治療にかかる医療費

医療費控除の対象になる費用の基準は「治療」であるかどうかです。美容や予防にかかった費用は対象になりません。

<医療費控除の対象>

○ 風邪やインフルエンザの治療費

○ 通院のために利用した公共交通機関の費用

○ 病気を患い入院した際の入院費用

○ 出産費用

○ 不妊治療の費用

○ レ―シックの手術費

○ 虫歯治療・抜歯の費用

○ 治療目的で購入したドラッグストアの薬

<医療控除の対象外>

×通院のために利用したマイカーのガソリン代

×入院時に個室を希望した場合の差額ベッド代

×健康診断の費用

×視力矯正用のメガネ・コンタクトレンズの費用

×インフルエンザ等の予防接種費用

4.医療控除の確定申告手続き5ステップ

医療費控除の確定申告の手順を5ステップでご説明します。 準備から申告方法まで順番に記載していきますので確認しながら進めて確定申告を終わらせましょう。

<医療費控除の確定申告5ステップ>

ステップ①申告記事を確認

ステップ②「医療費控除の明細」の作成

ステップ③源泉徴収票を準備

ステップ④確定申告書類を準備

ステップ⑤揃えた書類を税務署へ提出

4-1.ステップ①申告時期を確認

医療費控除をする1月1日から12月31日の期間の次の年の2月15日から3月15日までの確定申告の期間です。

後半になると税務署が混雑しますので、早めの申告がオススメです。

4-2ステップ②「医療費控除の明細」の作成

「医療費控除の明細書を作成提出することにより、医療費の領収書の提出は不要になりました。ただし、申告内容の確認のため税務署から領収書の提示を求められる可能性があるため、確定申告期限後5年間は保管しておくようにしましょう。

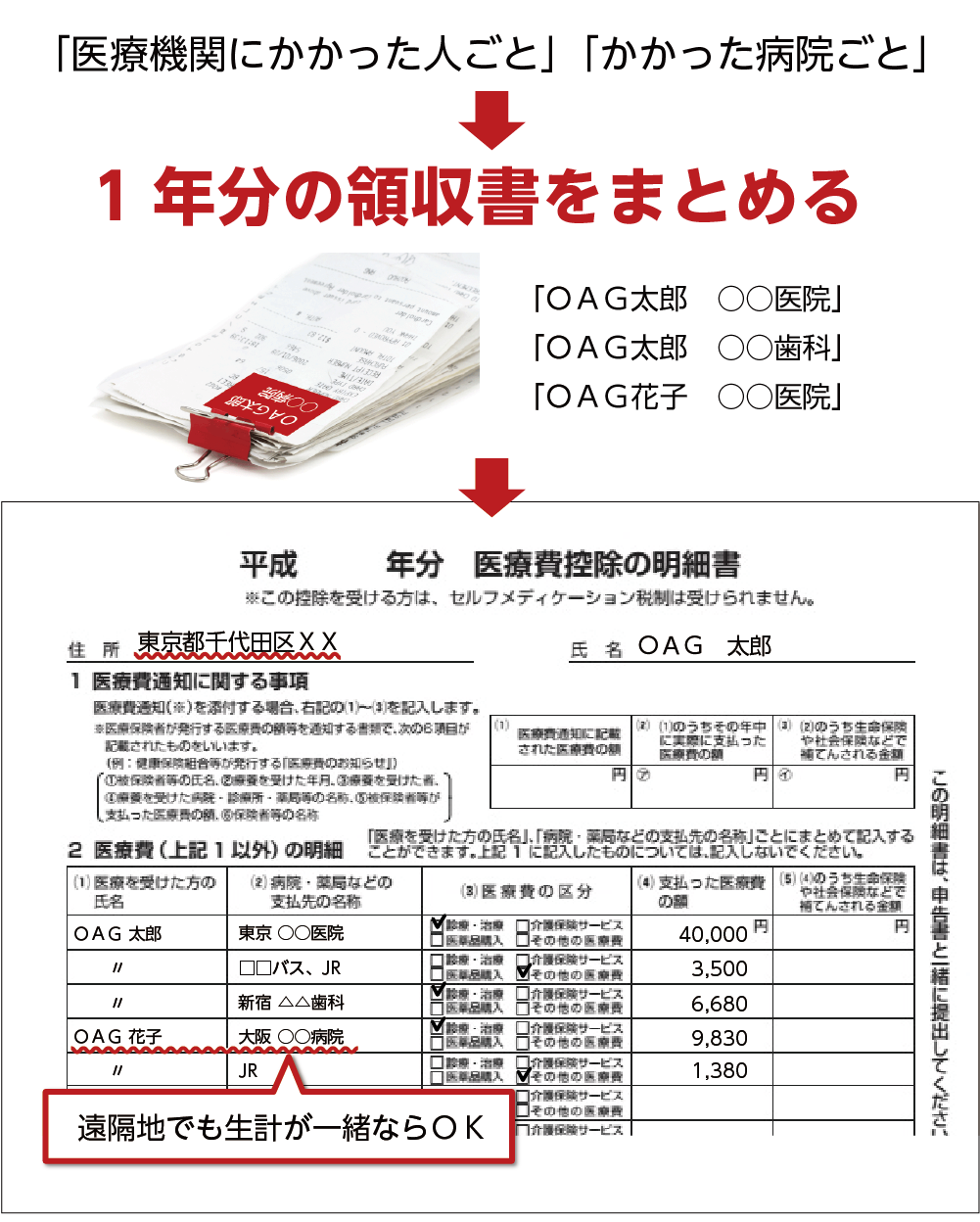

国税庁が発行している「医療費控除の明細書」に医療費の領収書をすべて集め、「医療機関にかかった人ごと」「かかった病院ごと」記入します。

※国税庁発行「医療費控除の明細書」(内訳書)

※パソコンで作成する場合には国税庁発行の「医療費集計フォーム」をご利用ください。

図2:医療費控除の明細書の作成

4-3.ステップ③源泉徴収票を準備

お勤めをされている方は12月か1月に会社からもらった「源泉徴収票」を準備します。確定申告の際には源泉徴収票に記載されている値を記入します。

図3:源泉徴収票のイメージ

4-4.ステップ④確定申告書類を準備する

お勤めの方で給与所得のみの方は、確定申告の際に「申告書A」を利用します。

個人事業主の方など「申告書A」の対象にあてはまらない方は「申告書B」を利用します。

「申告書A」の場合には、源泉徴収票をみながら順次埋めていき、⑱医療費控除の部分に計算した医療費控除額を記入します。

図4:確定申告書A(務めている方)の例

4-5ステップ⑤揃えた書類を税務署に提出

ここまででそろえた書類を税務署へ提出します。

書類の不備が無いように確認しましょう。

<提出必要書類>

・確定申告書

・医療控除の明細書

・源泉徴収票

・マイナンバーのコピー

5.セルフメディケーション税制で医薬品購入額を控除できる

令和3年12月31日までの間にご自身または、生計を一にするご家族が一定のスイッチOTC医薬品を購入した場合、その年の分の総所得金額から一定額が控除されます。

<控除の対象とされるもの>

・購入費用のうち1万2,000円を超える金額

・控除額の上限は8万8,000円

・レシートに「セルフメディケーション対象」書かれている

・「セルフメディケーション」マークがついている対象商品

6.まとめ

「医療費控除」は所得税の計算対象となる収入から「医療費控除」分を差し引くことができるため、所得税をおさえることができます。

この申告をおこなうと住民税の計算にも利用されることから住民税も安くなります。

生計を一にするご家族の治療費あれば、同居していなくても控除を受けることができますので、病院の領収書は必ず保管しておき、必要書類を揃えて期限内に申告手続きをしましょう。