生前贈与は3年以上前も相続財産への加算対象に!対象となる3つの基準

- 贈与税

生前贈与は将来、相続が発生した時の節税効果があるとして前向きに検討されている方もいらっしゃるでしょう。

生前贈与にはいくつか方法がありますが、贈与のタイミングにより贈与された方が亡くなられると過去の贈与財産も相続財産として加算して遺産分割の対象にしなければならない場合があります(持ち戻し)。

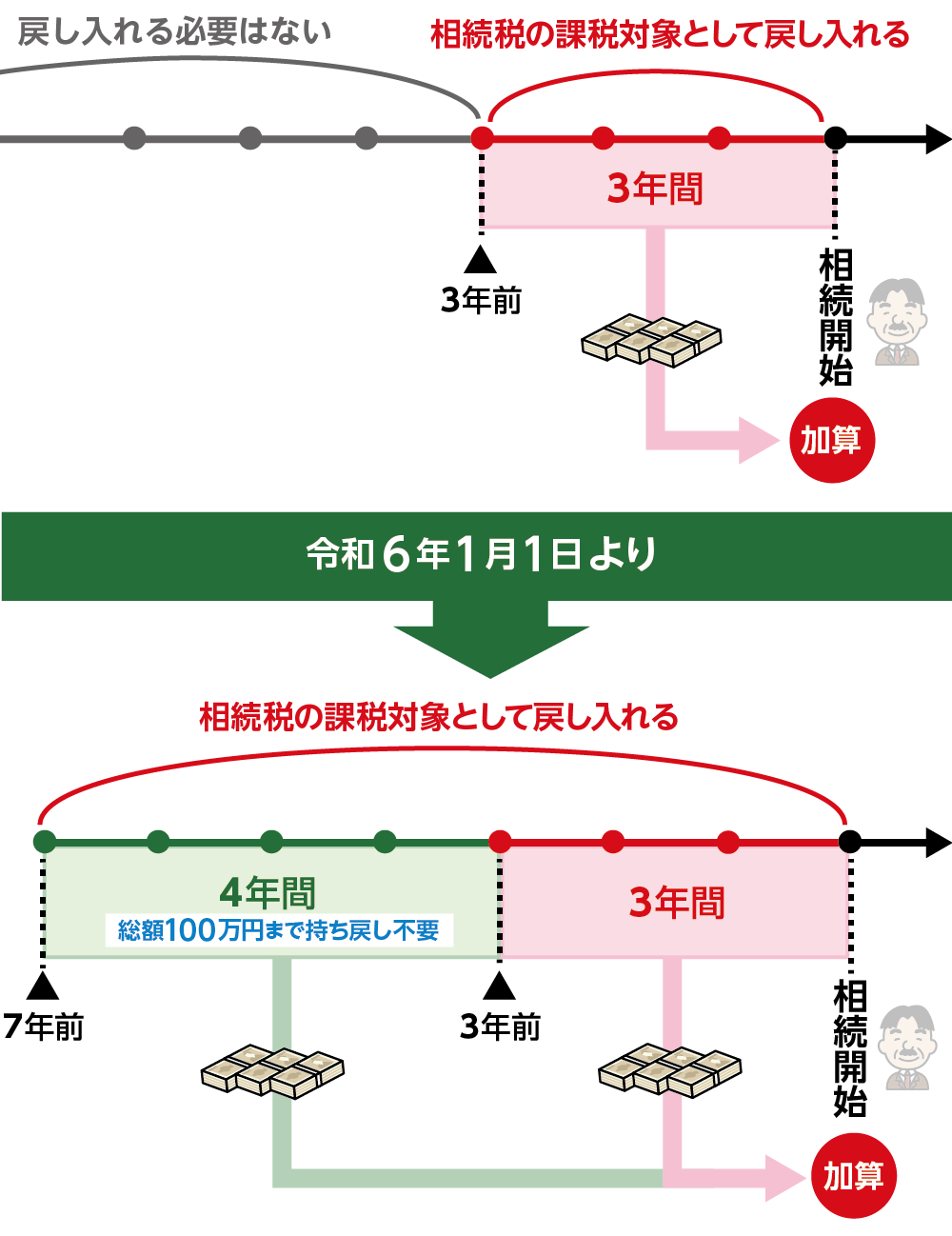

これまでこの持ち戻しの期間が、相続発生から遡って3年以内の贈与が対象になっていました。しかし、令和5年の税制改正によりこの期間が3年以上より前の7年以内と延長されました。

生前贈与の持ち戻し期間が7年に延長されるという事は、現在とどのように変わるのか。

また、ご自身のケースが持ち戻しの対象となる生前贈与となるのか、また持ち戻し不要の生前贈与について分かりやすくご紹介しています。

生前贈与を検討中の方は是非参考になさってください。

目次

1.令和6年より生前贈与の持ち戻しが3年以上前も対象になる

生前贈与は贈与された時点で贈与を受けた受贈者の財産となります。

しかし、贈与されたタイミングにより贈与者の相続財産として加算する必要があります。相続税の持ち戻しと言い、現在の制度では相続開始前3年以内(亡くなられた日から遡って3年前にあたる日までの間)に受けた生前贈与は、贈与税がかかるかからないに関係なく、3年以内であれば持ち戻す必要があります。

年間110万円以下の贈与であれば課税されないという決まりがありますが、相続税の持ち戻しの場合はこの暦年贈与であっても、3年以内の生前贈与であれば戻し入れの対象となります。

そして、令和5年の税制改正により持ち戻しの対象期間が3年から7年に延長されます。

図1:相続税の課税対象として戻し入れる

2.相続財産に持ち戻す対象期間が7年に延長される

令和6年1月1日以降の贈与より適用され、生前贈与の持ち戻し対象期間が7年以内の贈与財産にまで拡大されます。具体的には何が変わるのかご紹介します。

2-1.延長された4年間は100万円控除され段階的に移行する

令和6年1月1日以降の贈与より7年前の贈与が全て持ち戻しの対象になるわけではありません。

この日より、相続開始7年以内の持ち戻しの対象となるという意味です。そして、延長された4年~7年前の贈与については、総額100万円までが控除になり、相続税の対象にはなりません。

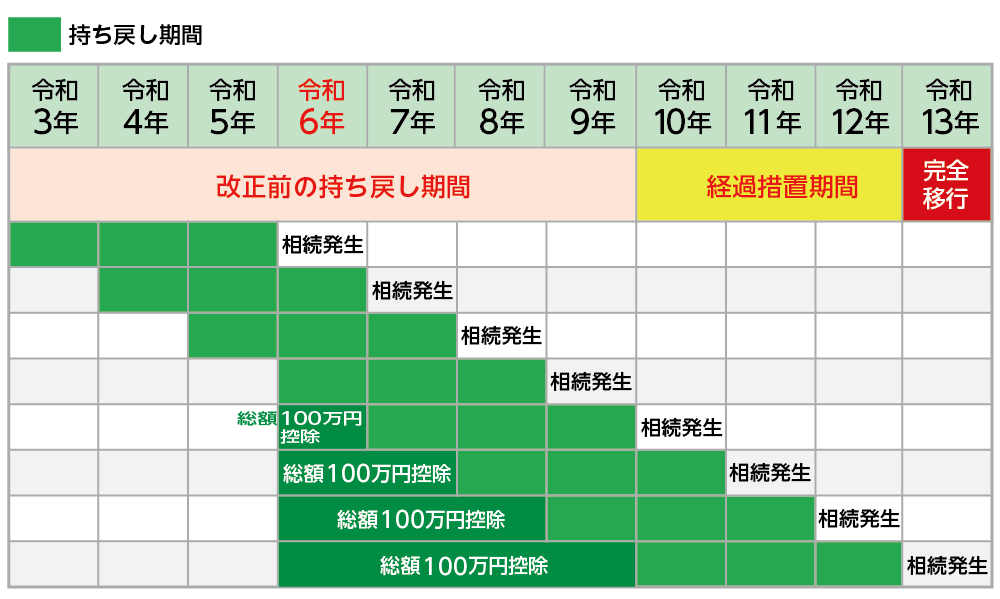

段階的に移行され、完全に移行されるのは令和13年に相続発生した時からになります。

例えば、令和6年1月1日に生前贈与をした方が、令和10年1月1日に亡くなられた場合。

これまでの3年以内の持ち戻しであれば、令和6年1月1日の生前贈与は持ち戻しの対象外でした。

しかし、7年以内の持ち戻しの適用により、この場合は制度開始した4年前の令和6年1月1日の贈与まで対象になり、延長された4年間の総額100万円までが控除になります。

図2:持ち戻し期間の段階的以降

2-2.相続時精算課税制度に基礎控除110万円が設けられる

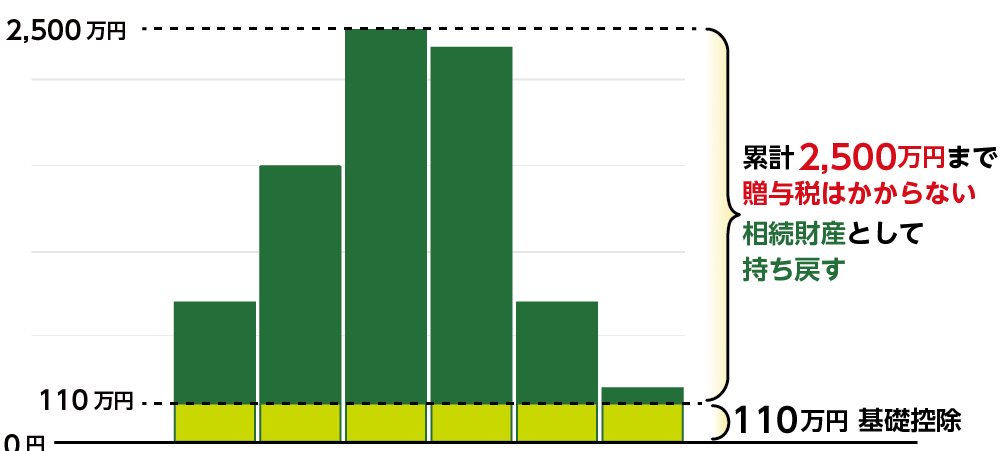

相続時精算課税制度を適用すると累計で2,500万円まで贈与税が非課税になります。

2,500万円を超えた分は一律20%の税率で課税されますが、贈与者が亡くなり相続税を申告するときに相続財産として加算されます。

令和6年1月1日以降の贈与から、年間110万円の基礎控除が加わります。相続時精算課税制度を選択した方への贈与であっても年間110万円以下であれば相続税も贈与税もかからず、申告も不要です。

図3:相続時精算課税制度の基礎控除

※相続時精算課税制度について詳しくはこちらをご覧ください。

3.相続財産に持ち戻す生前贈与の判断基準

相続開始の持ち戻し期限内の生前贈与の全てが相続財産に持ち戻しされるわけではありません。

持ち戻しの対象となる生前贈与と、持ち戻し不要の生前贈与をご説明しします。

3-1.持ち戻しの対象となる生前贈与3つの判断基準

相続財産への持ち戻しの対象となる生前贈与の3つの判断基準は以下の通りです。

①相続または遺贈で財産を取得した人への生前贈与である

相続人または、相続人ではない方が遺贈により相続財産を引き継ぐ場合、その方が受けていた生前贈与があれば持ち戻しの対象になります。

②相続開始前3年以内に受けた生前贈与である

亡くなられた日からさかのぼって3年前にあたる日までの間に受けた生前贈与が対象です。

相続税の持ち戻しは年間110万円以下の暦年贈与であっても戻し入れの対象となります。

※令和6年1月1日以降は7年以内の生前贈与が相続税の持ち戻しの対象になります。

➂相続時精算課税制度を利用しておこなわれた生前贈与であること

相続時精算課税制度は2,500万円を限度とした生前贈与の贈与税を非課税にして、贈与者が亡くなられた時に生前贈与分を相続財産に含めて相続税で清算することができる制度です。

この制度を利用して行った生前贈与は3年以内に関わらずすべて持ち戻しの対象となります。

※令和6年1月1日以降は、相続時精算課税制度に基礎控除が加わります。相続時精算課税制度を選択した方への贈与であっても年間110万円以下であれば相続税も贈与税もかからず申告不要です。

3-2.持ち戻し不要の4つの生前贈与

相続発生前の持ち戻し期限内の生前贈与であっても、次の制度を適用されている場合には、相続財産への持ち戻しは不要です。

①贈与税の配偶者控除(おしどり贈与)の対象となっている

おしどり贈与とはご自身と奥さまの婚姻期間が20年以上であれば、ご自宅など居宅用の不動産を贈与した際にかかる贈与税が2,000万円まで非課税になる制度です。

②住宅取得資金の贈与

父母または祖父母から18歳以上かつ年間所得が2,000万円以下のお子さん・お孫さんが住宅を取得するための資金の贈与を受ける場合、最大で1,000万円まで非課税となる特例です。

➂教育資金の一括贈与

父母または祖父母から30歳未満のお子さん、お孫さんに対し、教育資金を一括で1,500万円まで非課税で贈与できるという特例制度です。教育資金とは学校等の入学金、授業料、あるいは塾などの習い事も含みます。学校や塾以外の贈与については、500万円までが非課税となります。

④結婚・子育て資金の一括贈与

父母または祖父母から18歳以上50歳未満のお子さん、お孫さんに対し、結婚・子育て資金を一括で1,000万円まで非課税で贈与できるという制度です。結婚・子育て費用とは挙式費用、新居の住居費(結婚に際して300万円まで)、出産費用、不妊治療費、子の医療費などです。

※生前贈与の贈与税が非課税となる4つの特例について詳しくはこちらをご覧ください。

4.相続税上における生前贈与の考え方

生前贈与で引き継いだ財産を相続財産に持ち戻す場合、既に支払い済の贈与税の扱い方や相続税の計算方法などはどのように行えばよいのでしょうか。考え方をご紹介します。

①贈与時の価格で相続財産に持ち戻す

例えば不動産を贈与された場合、相続時ではなく贈与時の評価額で加算します。

②既に支払い済の贈与税は相続税から差し引く

支払った贈与税が今回納める相続税の納税額より多い場合の差額は還付されません。還付があるのは、相続税精算課税制度を利用し納めた贈与税に関してのみです。

➂持ち戻しても相続税の基礎控除を下回れば相続税はかからない

生前贈与した財産を相続財産に持ち戻しても、相続税の基礎控除額を超えなければ相続税の申告、納税は不要です。

5.まとめ

税制改正により、令和6年1月1日の生前贈与より持ち戻しの期限が相続開始から遡って7年以内にまで延長されます。持ち戻し期間は段階的に移行され、延長された4年から7年以内の贈与の総額のうち100万円が控除の対象になります。また、相続時精算課税制度にも新たに基礎控除110万円が設けられました。相続時精算課税制度を選択した方への贈与であっても年間110万円以下であれば相続税も贈与税もかからず、申告も不要です。

生前贈与の相続財産への持ち戻しには基準があります。一方で、持ち戻しが不要の生前贈与もあります。ご自身のケースにおいて持ち戻しが必要なのか、生前贈与を検討しているがどのように行ったらよいのかなどご不明な点がございましたらお気軽に税理士にご相談ください。