小規模宅地等の特例の「同居」を徹底解説!同居の具体的な5つのケース

- 相続税

「数年前に母が亡くなり、足の不自由だった父は、1人で生活することも大変だったため、長男である自分が実家で同居し、父の介護をしていた。しかし、介護の負担が重くなってきたので、晩年の父は老人ホームで過ごし、最期のときを迎えた。実家の土地は自分が相続しようと思うが、同居していた親族として「小規模宅地等の特例」を利用することはできるだろうか・・・」

「小規模宅地等の特例」が利用できれば、相続税の節税に大きな効果があります。しかし、昨今の税制改正で、適用できる条件がますます厳しくなり、ご自身の場合は本当に特例を適用することができるのだろうか?と不安な気持ちを抱かれているのではないでしょうか。

同居とは、ずっと一緒に住んでいなくてはならないのでしょうか?

生計は別でもいいのでしょうか?

住民票を移した状態でなければ、同居として認められないのでしょうか?・・・等々

本記事では、「同居」とは具体的にどのような状態をいうのか、同居の親族が小規模宅地等の特例を適用するための要件について詳しくご説明いたします。

目次

1. 小規模宅地等の特例の要件である同居とは「共に日常の生活をすること」

亡くなられた方が住んでいたご自宅(土地と建物)にかかる相続税を計算するときに、土地の評価額を最大80%減額できる「小規模宅地等の特例」を、相続人である親族の方が適用するためには「同居」が要件となっています。

小規模宅地等の特例における「同居」とは、「亡くなられるまで同じ家で共に日常生活を送ること」を意味しています。なお、亡くなられた方の配偶者であれば、無条件で小規模宅地等の特例を適用することができます。

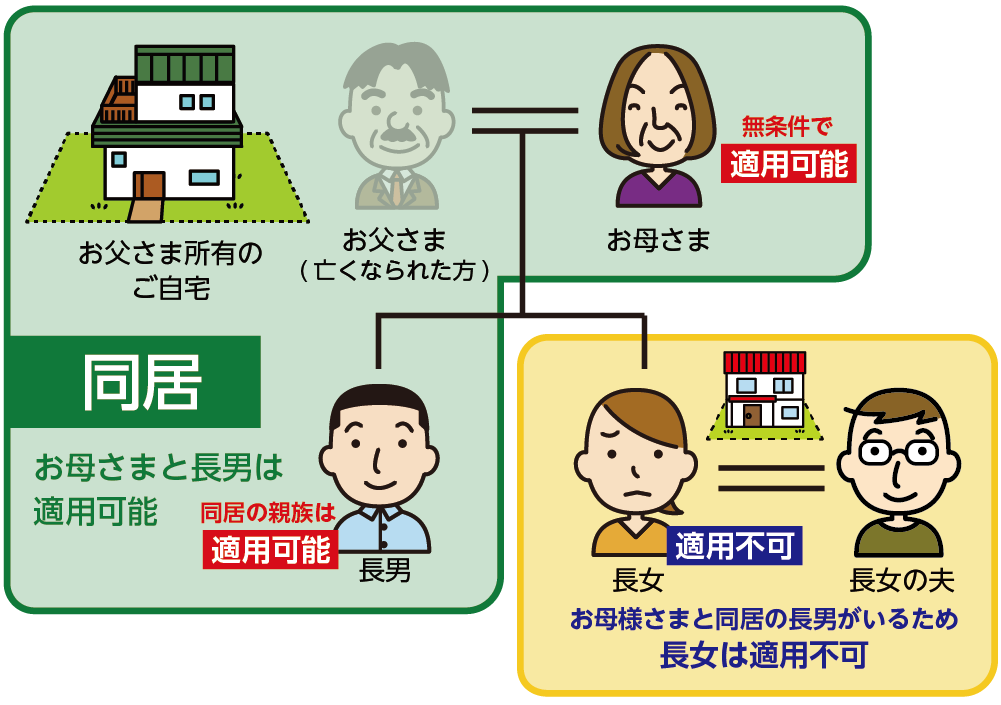

図1:同居とは同じ家で日常生活を共にすること

表1:小規模宅地等の特例の適用条件の考え方

小規模宅地等の特例について詳しくは、こちらを参考にしてください。(当サイト内)

2. 同居の親族が特例を適用するときの要件

ご自身が同居の親族にあたるのか、また亡くなられる前どのくらいの期間「同居」していなければならないのかなど、同居の親族が特例を適用するときの要件を確認していきましょう。

2-1. 同居の親族であること

同居の親族とは、同じ家で生活をしている「配偶者および6親等以内の血族、3親等以内の姻族」のことを指しています。亡くなられた方のお子さん、ご両親、お孫さんなどは血族であり、配偶者のご両親などは姻族となります。同居の親族の範囲は意外と広いことが分かりますね。

一般的には亡くなられた方のお子さんが「同居の親族」に当てはまるケースが多いかと思いますが、たとえば、お孫さんのような法定相続人以外の方が同居しており、遺言書によって亡くなられた方のご自宅の土地を遺贈で引き継いだ場合、同居の親族として特例を適用することは可能です。

2-2. 相続税申告期限までずっとご自宅を所有し居住していること

同居の親族が特例を適用する場合、ご自宅を相続税申告期限まで所有し、居住していなければなりません。亡くなられる前から同居していなければなりませんが、必要とされる同居期間について、法令上、特に定められてはいません。

短期間の同居であっても、亡くなられた方のご自宅が生活の拠点であると認められれば、小規模宅地等の特例を受けることができます。

3. 小規模宅地等の特例で「同居」と認められるか?ポイントとなる5つのケース

同居とは、同じ家で共に生活をすることですが、単身赴任となってしまった場合や、介護の度合いが重くなり、老人ホームに入居されていた場合などは「同居」と認められるのでしょうか?

3-1.【〇】やむを得ず単身赴任していた

もともと同居していたが、単身赴任で同居していなかった場合は、特例を適用することは可能です。生活の拠点は亡くなられた方のご自宅であることに変わりなく、赴任期間が終われば、また同居状態に戻ることが想定できるからです。

3-2.【〇】亡くなられた方が老人ホームに入居していた

介護を要する病状が進行し、亡くなられた方が老人ホームなどに入居されたまま、最期のときを迎えた場合、以下の要件を満たせば特例を適用することは可能です。

① 亡くなられた方が要介護認定、もしくは要支援認定を受けていること

② ご自宅を賃貸にしていないこと

③ 都道府県知事への届け出がされている老人ホームに入居していること

図2:亡くなられた方が老人ホームに入居していても特例の適用可

3-3.【×】介護などのための一時的な同居

生活の拠点は別にあり、亡くなられた方とは一緒に住んでいなかったが、介護などのために亡くなられた方のご自宅に一時的に同居していた場合や週末だけ生活のお世話をするために通っていた場合などは、特例の適用を受けることはできません。亡くなられた方のご自宅が、生活の拠点であると認められないからです。

図3:介護などのための一時的な同居は特例の適用不可

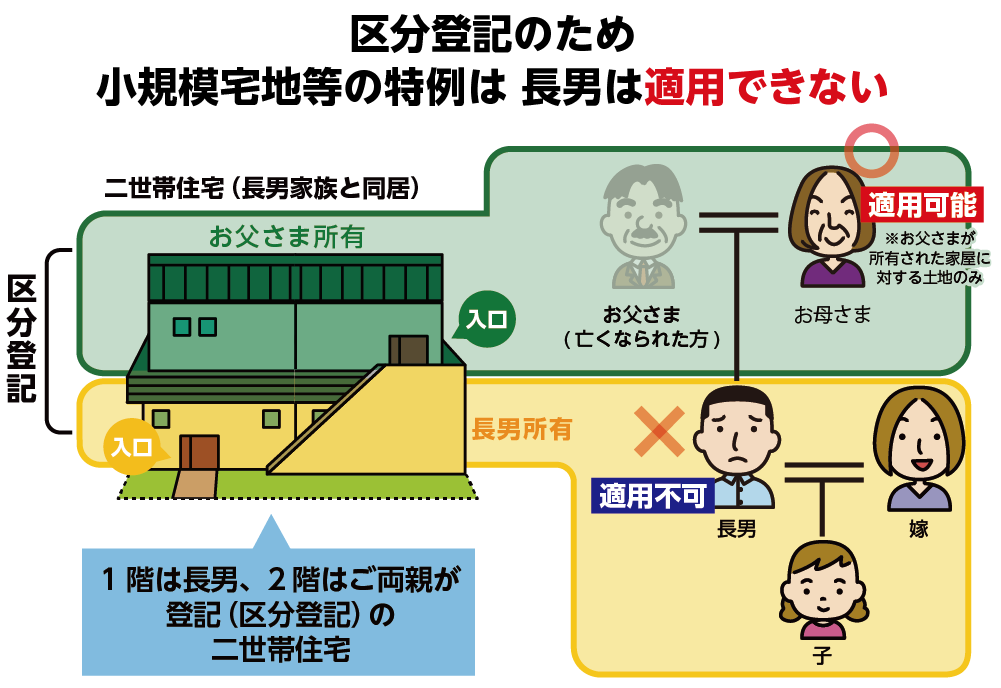

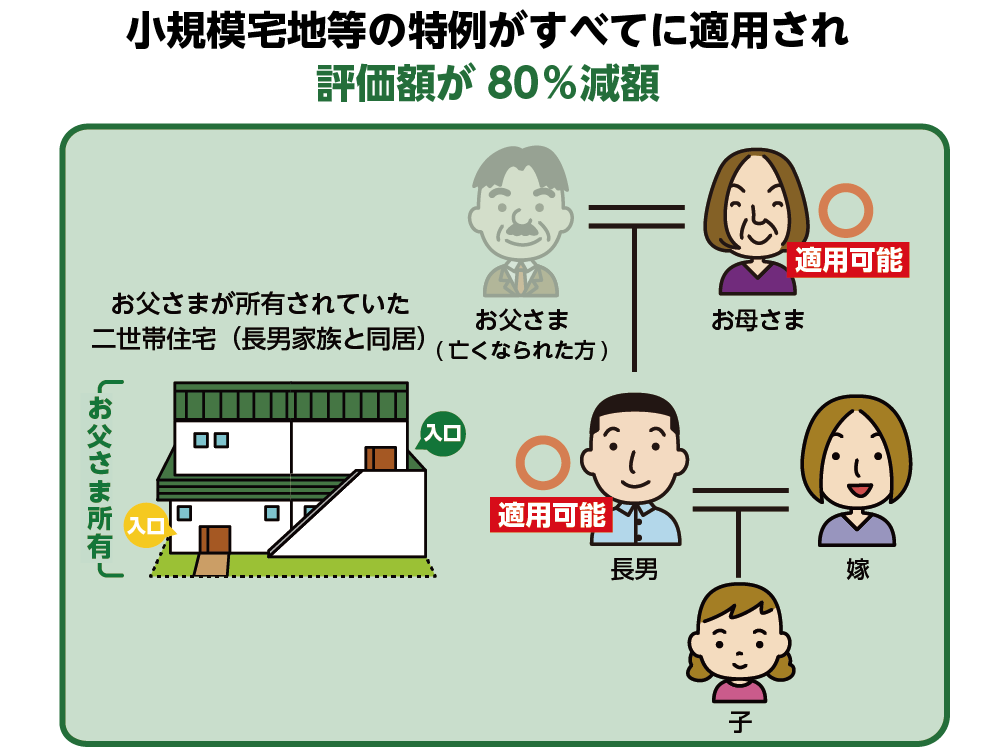

3-4.【〇】区分登記でない二世帯住宅

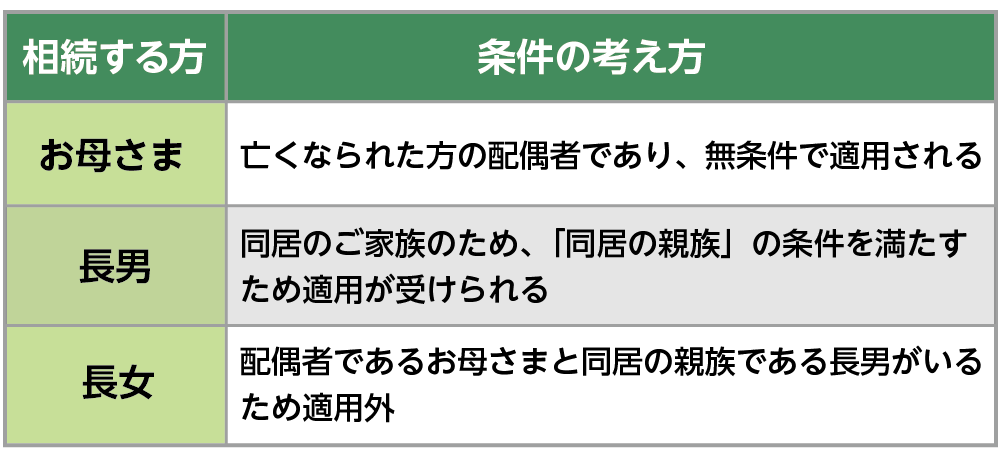

二世帯住宅で小規模宅地等の特例を適用するためには、「区分登記されていないこと」が要件となります。二世帯住宅を一つの建物として登記していなければ「同居」と認められないということです。

たとえば、図4の事例のように2階をお父さま、1階を長男というように区分登記していた場合、特例を適用することはできません。

特例を適用するためには、建物を亡くなられた方の単独名義(全体の土地に対し特例を適用可)、もしくは共有名義(亡くなられた方の持分にのみ対して適用可)でなくてはなりません。

図4:区分登記された二世帯住宅は特例の適用不可

一方、二世帯住宅の建物の構造に関する要件は、改正で緩和されました。

二世帯住宅の構造の種類として、入口も居室も完全に分けてしまう完全分離型、玄関などの一部のみを共有する部分共有型、寝室だけ分けて一緒に居住する完全同居型がありますが、現在の税制では、完全分離型でも「同居」と認められます。

図5:二世帯住宅の建物の構造は「完全分離型」でも特例の適用可

小規模宅地等の特例を適用する二世帯住宅について詳しくは、こちらを参考にしてください。(当サイト内)

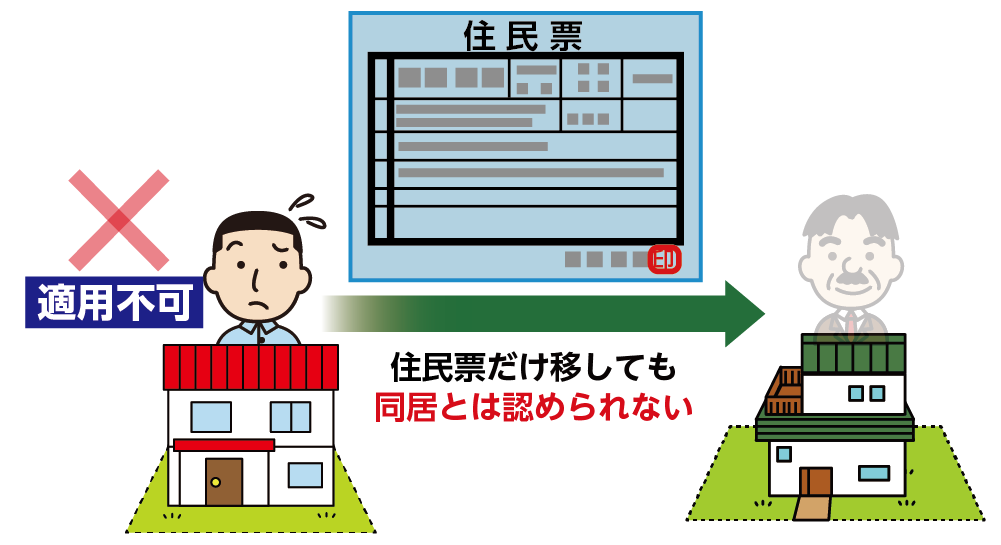

3-5.【×】住民票のみ移しただけ

住民票を亡くなられた方のご自宅のある住所地に移していたとしても「同居」とは認められず、特例を適用することはできません。「同居」とは、住民票に記載されている住所にかかわらず、実態として生活の拠点がどこにあるかで判断します。

図6:住民票を移しただけでは同居と認められない

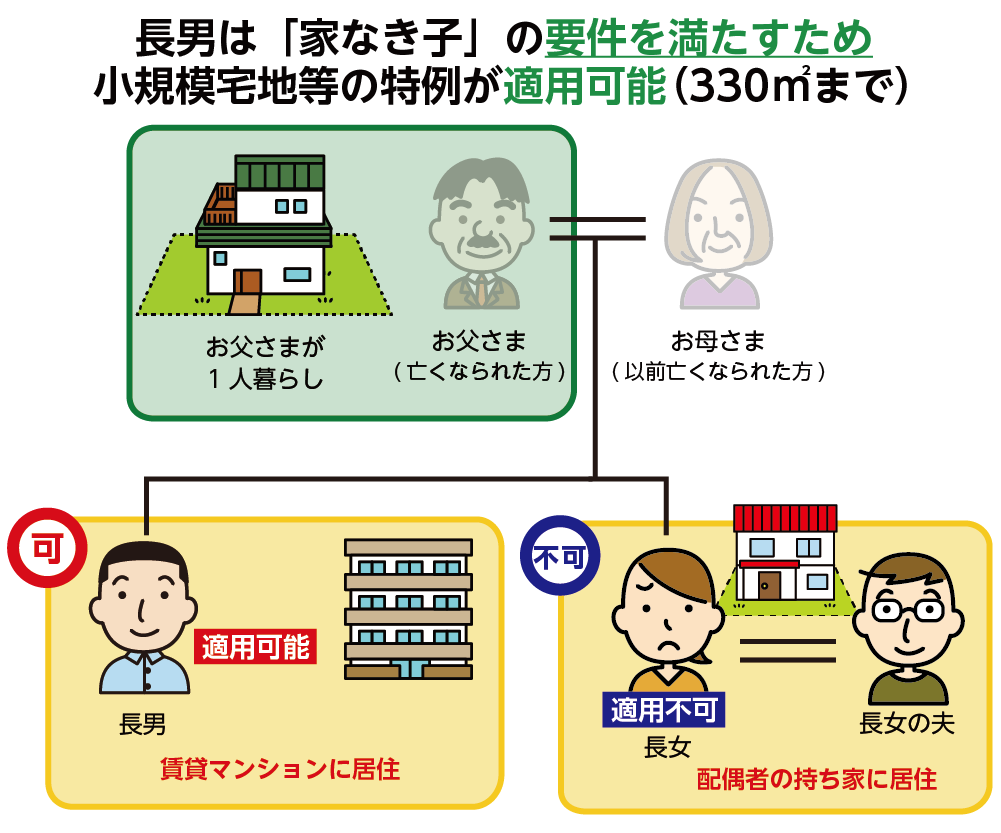

4.小規模宅地等の特例を「同居」していない親族が適用できるケース(家なき子)

たとえ同居していない親族であっても適用要件を満たせば、小規模宅地等の特例を受けることができます。以下の4つの適用要件は判断が難しく、さらにすべての要件を満たさなければ、特例は適用されません。

【小規模宅地等の特例を同居していない親族が適用するための要件】

① 亡くなられた方に配偶者もしくは同居の親族がいない

② 過去3年以内に持ち家に住んでいない

③ 亡くなられた方のご自宅を過去に所有したことがない

④ 相続税申告期限までご自宅を所有している(居住していなくてもよい)

図7:小規模宅地等の特例を同居していない親族が適用できるケース

小規模宅地等の特例の家なき子について詳しくは、こちらを参考にしてください。(当サイト内)

5.まとめ

小規模宅地等の特例を適用するときの「同居」とは、亡くなられた方のご自宅が生活の拠点になっていたかで判断されるということがお分かりいただけたと思います。

形式的に住民票を移しただけであったり、一時的な同居では、特例適用が可能な「同居」とは認められません。一方、やむを得ない単身赴任や、介護のために老人ホームに入居していたなどの事情は考慮され、特例を適用することができます。

ご自身が同居していない親族であっても、「家なき子」の適用要件を満たせば、小規模宅地等の特例を適用することができます。

相続するご実家の土地について小規模宅地等の特例が適用できるかどうかがご心配な場合には、相続専門の税理士にご相談されることをお勧めいたします。