生命保険は契約内容によって相続税がかかる!非課税枠と3つの計算例

- 相続手続き

「昔、お父さんが相続税対策で生命保険に入っていたな。生命保険金は相続財産になるのかな?」

「生命保険でたくさんのお金が入ってきた。相続税はかかるの?」

お父様が加入された生命保険、相続の際に相続税がかかるのかとお悩みかと思います。生命保険は、相続税対策で加入されている場合があります。いざ、相続となった時、生命保険と相続税の関係がわかれば、相続手続きは進めやすいです。

本記事では、生命保険で相続税の対象となる契約、それに伴う生命保険の非課税枠、生命保険の相続税の計算の方法についてご説明します。お父様が生命保険に加入されていた場合、本記事を参考に相続手続きを進めていただけたら幸いです。

目次

1.相続税の課税対象となる生命保険契約

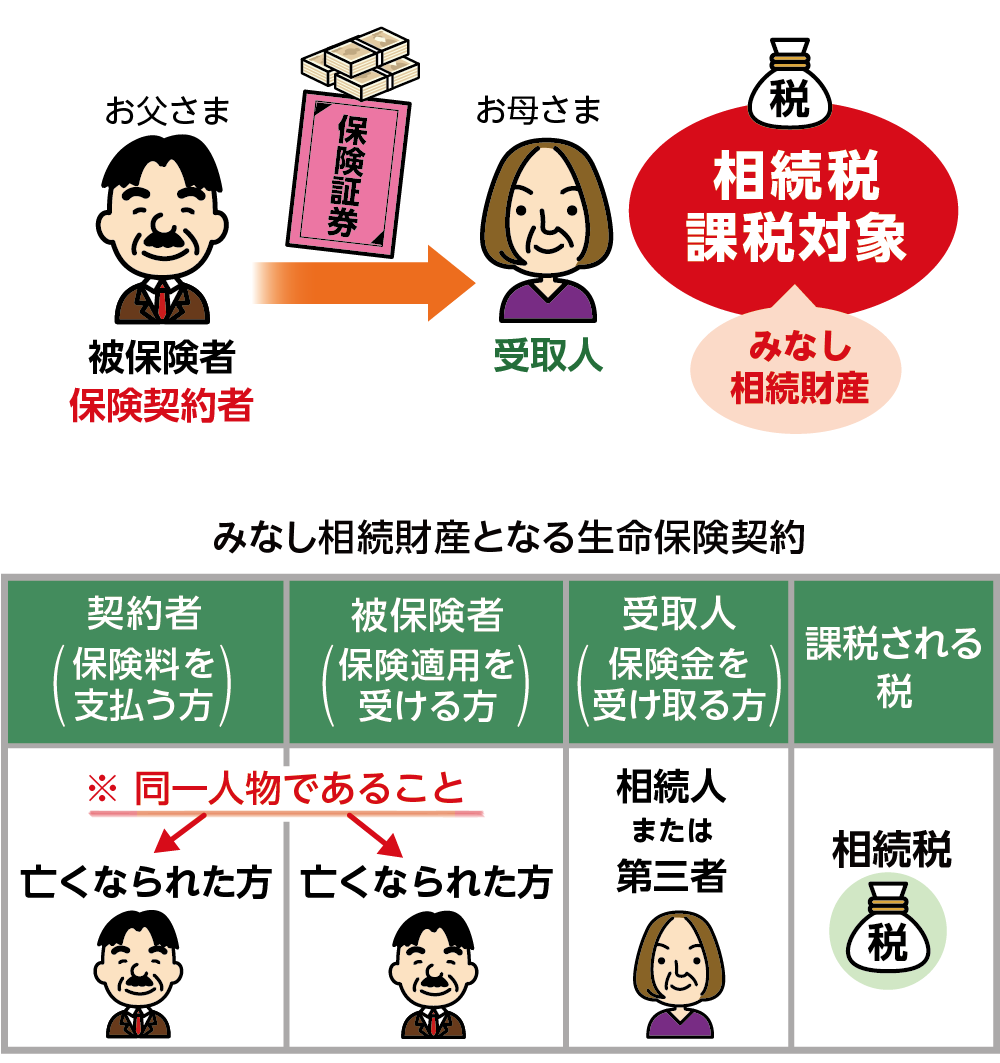

生命保険は亡くなられたことをきっかけに保険金を受け取る「みなし相続財産」として、相続税の課税対象となります。ただし、保険の契約内容によってかかる税金が異なります。契約者と被保険者両方が亡くなられた方の契約の場合、相続税の対象となります。

図1:相続税の課税対象となる生命保険契約

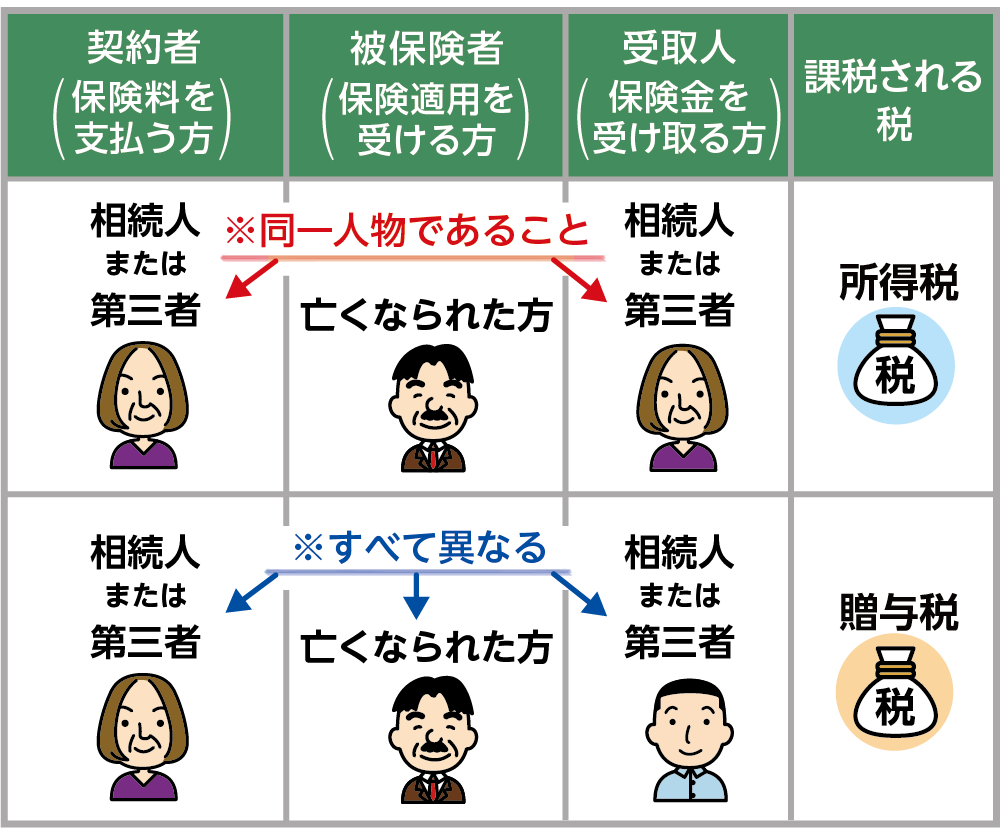

その他、契約内容が、契約者と保険金受取人が同一だった場合は、所得税の対象(一時所得)となります。契約者、被保険者、保険金受取人、それぞれが異なる場合は贈与税の対象となります。これらの契約の場合、相続税はかかりませんので、まずは生命保険のご契約内容を確認しましょう。

図2:所得税と贈与税の課税対象となる生命保険契約

2.生命保険の死亡保険金は非課税枠と基礎控除を超えると相続税が課税される

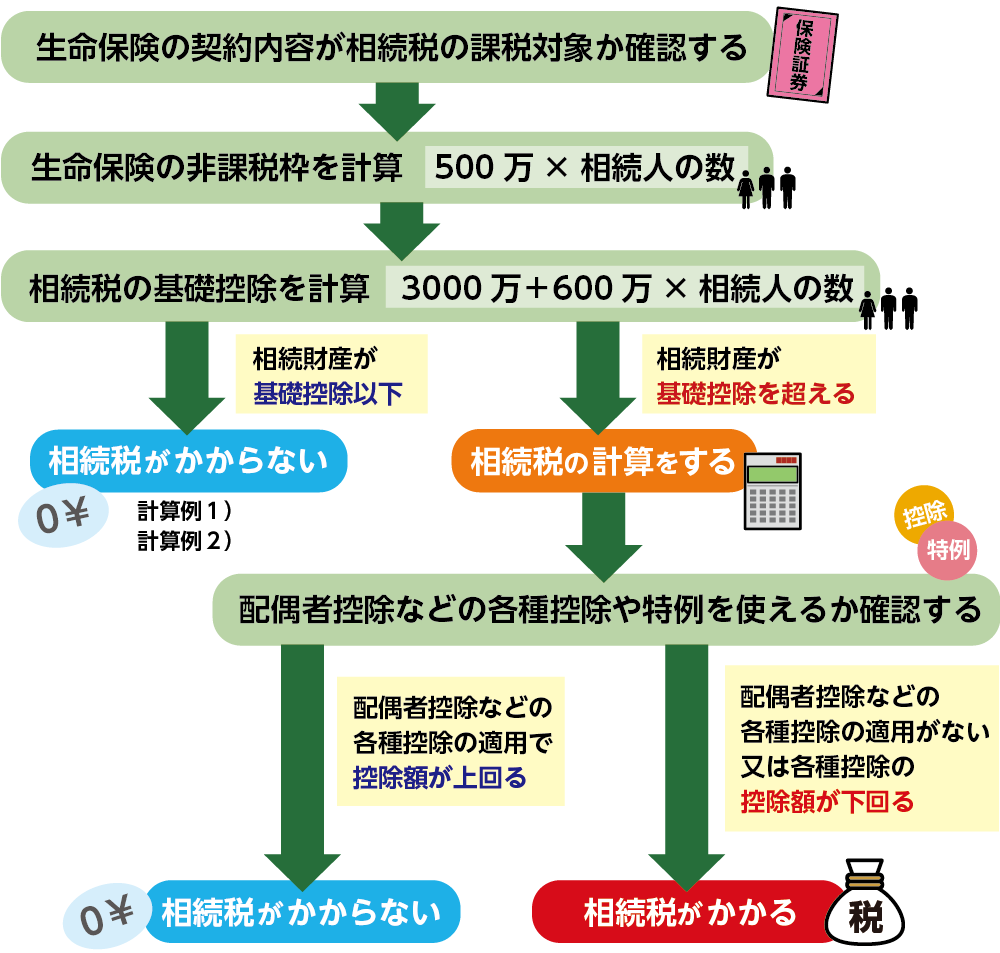

1章で相続税の課税対象となる契約のケースがおわかりいただけたと思います。生命保険は、その後のご家族の生活を保障する役割もあり、非課税枠があります。2章では、生命保険の非課税枠と相続税の基礎控除についてご説明いたします。生命保険の非課税枠と相続税の基礎控除額を超えると相続税がかかり、超えない場合はもちろん相続税はかかりません。

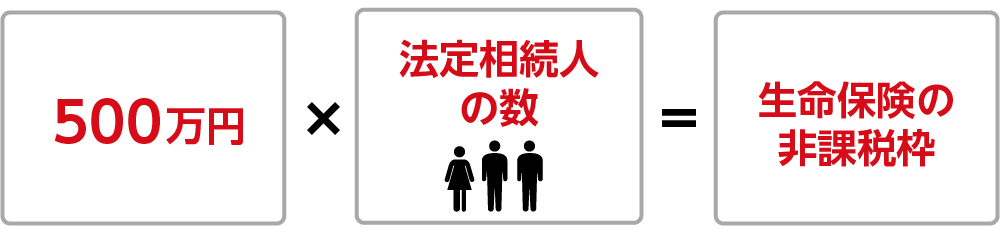

2-1. 生命保険の非課税枠

生命保険金の死亡保険金に対する非課税枠は「500万×法定相続人の数」です。法定相続人とは民法で定められた相続する権利がある人で奥様やお子様等になります。例えば、お父様がお亡くなりになられて、奥様とお子様2人が遺された場合、相続人は3人で、500万×3=1,500万で、1,500万までは非課税となります。

図3:生命保険の非課税枠を計算する式

非課税枠は相続税の節税効果になりますので、生前に相続税の節税を考えて加入されている方が多いです。

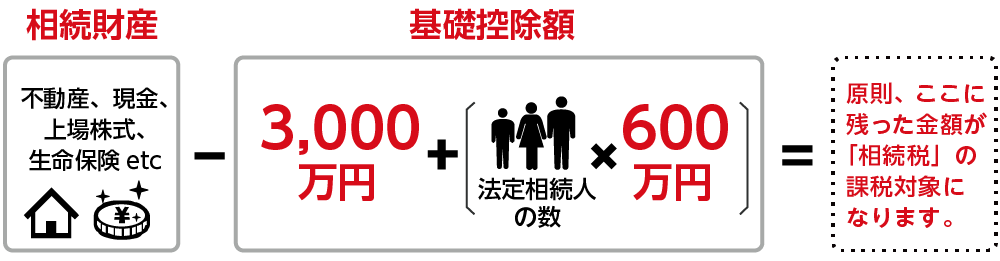

2-2. 相続税の基礎控除

生命保険金が非課税枠を超えた場合、他の相続財産と合わせて、相続税の基礎控除を超えなければ相続税はかかりません。相続税の基礎控除は、「3,000万+(600万×法定相続人の数)」で計算します。現金や預貯金、不動産などのプラスの財産と借金などのマイナスの財産を合わせた相続財産の総額から基礎控除を差し引いた分に相続税が課税されます。

図4:相続税の基礎控除の計算する式

図5:課税される相続財産の式

3.生命保険の死亡保険金があるときの相続税の計算

それでは、例に従って、相続財産に生命保険の死亡保険金があるときの相続税を計算してみましょう。

生命保険の死亡保険金が非課税枠内で相続税がかからない場合、非課税枠を超える場合で相続税がかからない場合、相続税がかかる場合の3つの計算例をご紹介します。

図6:生命保険の死亡保険金がある場合の相続税の計算の手順

3-1. 計算例1)生命保険の死亡保険金が非課税枠内

奥様とお子様2人を遺し、相続財産5,000万円と生命保険1,000万円を遺し、葬儀費用300万円かかった場合の相続税の計算についてご紹介いたします。

計算例1)

法定相続人:奥様・お子様2人

相続財産:5,000万円

生命保険金:1,000万円 (契約者と被保険者はお亡くなりになられた方・保険金受取人は奥様)

葬儀費用:300万円

①生命保険の契約内容が、相続税の課税対象であることを確認し、生命保険の非課税枠を計算します。

500万円×3=1,500万円(生命保険金は非課税枠に収まります。)

②次に相続財産の相続税を計算します。既に生命保険金は、非課税枠内なので相続税がかかる相続財産は

5,000万円 – 300万円=4,700万円

③相続税の基礎控除は、3000万円+(600万円×3)=4,800万です。

4,700万円 < 4,800万円

相続財産 基礎控除

相続財産は相続税の基礎控除以下なので、相続税は発生いたしません。

3-2. 計算例2)生命保険金の死亡保険金が非課税枠を超える

奥様とお子様2人を遺し、相続財産4,000万円と生命保険2,000万円を遺し、葬儀費用300万円かかった場合の相続税の計算をします。

計算例2)

法定相続人:奥様・お子様2人

相続財産:4,000万円

生命保険金:2,000万円(契約者と被保険者は亡くなられた方・保険金受取人は奥様)

葬儀費用:300万円

①生命保険の契約内容が、相続税の課税対象であることを確認し、生命保険の非課税枠を計算します。

500万円×3=1,500万円

2,000万円- 1,500万円 = 500万円

生命保険金 非課税枠

②非課税枠を超えた500万円は相続財産に加えます。

4,000万円 + 500万円 -300万円 =4,200万円

相続財産 非課税枠超え 葬儀費用

③相続税の基礎控除は、3,000万円+600万円×3=4,800万円

4,200万円 < 4,800万円

相続財産 基礎控除

生命保険金は非課税枠を超えましたが、相続財産は相続税の基礎控除を超えませんので、相続税はかかりません。

3-3.計算例3)保険金受取人が1人で基礎控除を超える

奥様とお子様2人を遺し、相続財産8,000万円、生命保険2,000万円を遺し、葬儀費用300万円かかり、法定相続分で分割した場合の相続税を計算します。生命保険の受取人は1人の場合でも、非課税枠は相続人の数で適用できます。

計算例3)

法定相続人:奥様・お子様2人

相続財産:8,000万円

生命保険金:2,000万円(契約者と被保険者は亡くなられた方・保険金受取人は奥様)

葬儀費用:300万円

遺産分割:法定相続分 奥様1/2 お子様2人で1/4ずつ

生命保険の契約内容が、相続税の課税対象であることを確認しし、生命保険の非課税枠を計算します。

500万円×3=1,500万円

2,000万円 - 1,500万円 = 500万円

生命保険金 非課税枠(非課税枠を超えた分は、相続財産に加えます。)

8,000万円 + 500万円 - 300万円 = 8,200万円

相続財産 非課税枠超え 葬儀費用 相続財産の総額

相続税の基礎控除は、3,000万円+(600万円×3)=4,800万円

8,200万円 - 4,800万円 = 3,400万円

相続財産の総額 基礎控除 相続税の課税対象

3,400万円が相続税の課税対象となり、法定相続分で分割します。

奥様 3,400万円×1/2 = 1,700万円

お子様 3,400万円×1/2×1/2 = 850万円

お子様 3,400万円×1/2×1/2 = 850万円

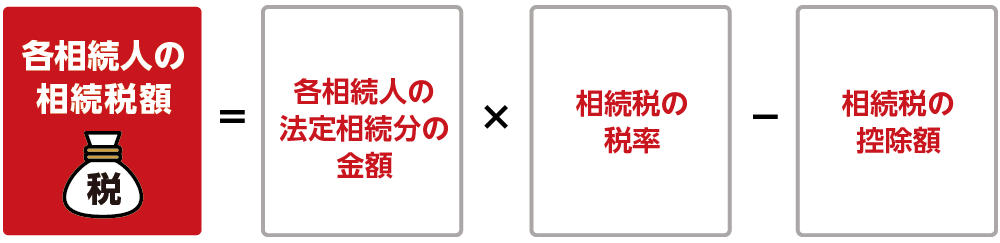

次に各相続人の相続税を計算します、相続税は以下の式で相続税の税率表を使って計算します。

図7:相続税の計算式

図8:相続税率表

奥様 1,700万円 × 15% - 50万円 =205万円

お子様 850万円 × 10% = 85万円

お子様 850万円 × 10% = 85万円

3人の相続税額の合計は、

205万円 + 85万円 + 85万円 = 375万円

各相続人の法定割合に応じて分割します。

奥様 375万 × 1/2 =187.5万

お子様 375万 ×1/2×1/2 =93.75万

お子様 375万 ×1/2×1/2 =93.75万

奥様は、配偶者の税額軽減(配偶者控除)が適用になり相続税はかかりません。今回の相続ではお子様それぞれ93.75万、2人合わせて187.5万円の相続税がかかります。

4.相続税がかかる場合は税理士などの専門家へ相談を

生命保険金が非課税枠を超えている場合や相続財産が基礎控除を超えている場合は、相続税がかかる可能性があります。相続税は、配偶者の税額軽減(配偶者控除)や未成年控除。障害者控除などの控除や小規模宅地の特例などの特例が適用できると相続税を大幅に軽減できます。

相続税がかかりそうな場合は、一度相続に詳しい税理士へ相談することをオススメします。

5.まとめ

契約内容によって生命保険の死亡保険金は、相続税の課税対象になります。相続税の課税対象となる契約は、亡くなられた方が契約者と被保険者のご契約です。

相続税の課税対象となる生命保険は、非課税枠があります。生命保険の死亡保険金には非課税枠があり、500万×相続人の数です。非課税枠内で収まる場合は生命保険金に相続税はかかりません。

非課税枠を超えた分は、相続財産に加え、不動産や現金などのプラスの財産から借金や葬儀費用などのマイナスの財産を差し引いた相続財産の総額が、相続税の基礎控除を超えると相続税がかかる可能性があります。

相続税は、配偶者の税額軽減(配偶者控除)や未成年者控除、障がい者控除などの控除や小規模宅地等の特例などが適用できると相続税を大幅に軽減できます。相続税がかかりそうな場合は、お気軽にお問い合わせください。