生命保険(死亡保険金)は相続放棄をしても受け取れる!受取人を要確認

- 相続手続き

「相続放棄をすると生命保険も受け取れなくなるのだろうか。」

亡くなられたお父さまの借金が多い場合、相続放棄をしたら生命保険金の受け取りをあきらめなければならないのでしょうか。

また、生命保険金の受け取り手続きを進めた後に、相続放棄ができなくなってしまうかもしれないと考えたら不安ですよね。

実際には多くの場合、相続放棄しても生命保険金を受け取ることができます。

本記事では、相続放棄した場合に生命保険金が受け取れるかどうかの判断基準と、相続放棄した方が生命保険金を受け取ったときの相続税の考え方を詳しくご説明いたします。

目次

1.生命保険(死亡保険金)は相続放棄しても受け取れる

相続放棄しても生命保険(死亡保険金)を受け取ることができます。受取人が指定されている生命保険(死亡保険金)は、亡くなられた方の相続財産ではなく受取人の固有財産として扱われるためです。受取人の指定がない生命保険は保険約款の確認が必要ですが、約款で「法定相続人を受取人とする」と定められていることが多いです。この場合、相続放棄した方は生命保険を受け取ることができます。

【事例】

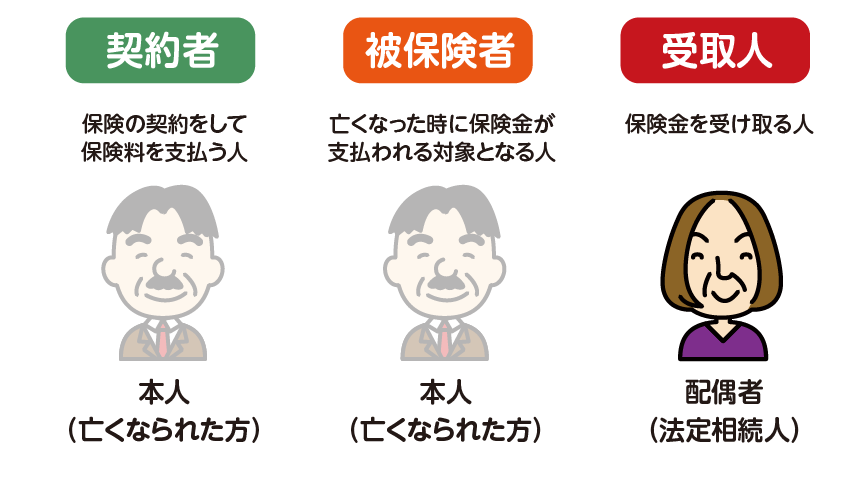

契約者=被保険者=お父さま

受取人=お母さま(相続放棄)

お母さまは相続放棄しても生命保険(死亡保険金)を受け取ることができます。

図1:生命保険金の受取人が指定されている場合

※相続放棄について詳しくは、こちらを参考にしてください。(当サイト内)

2.「受取人=亡くなられた方」の生命保険(入院給付金等)は受け取れない

生命保険の入院給付金や解約返戻金、満期保険金などは、本来は亡くなられた方が受け取るお金であることから、相続財産として扱われます。これらの生命保険は相続放棄すると受け取ることができません。また、生命保険を受け取ると相続することを承認したことになりますので、相続放棄することができません。

【相続放棄すると受け取れない生命保険】

①医療保険の入院給付金

②生命保険契約に関する権利(解約返戻金、満期保険料等)

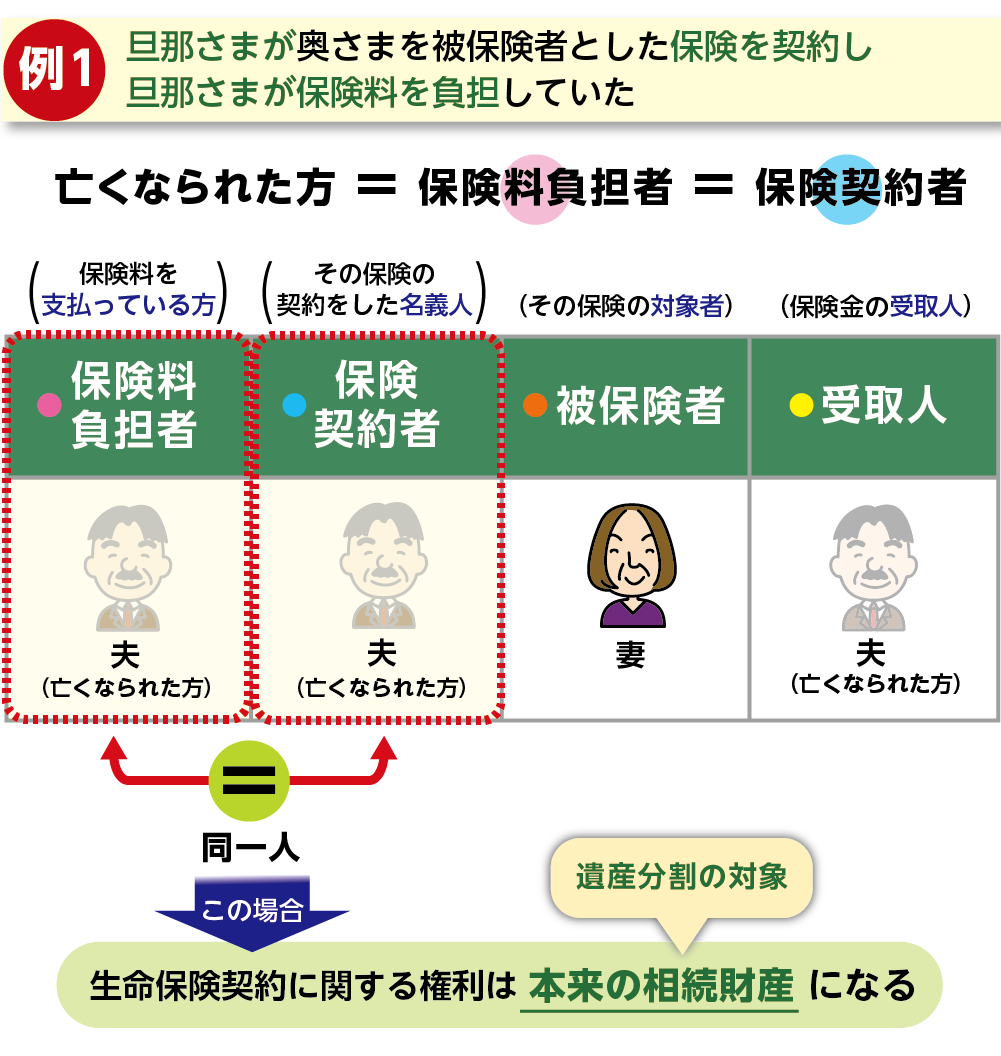

※「契約者(保険料負担者)=ご本人(亡くなられた方)」「被保険者=ご本人以外の方」とする生命保険を契約していた場合は被保険者が亡くなられたわけではないため、死亡保険金の支払いは発生しません。亡くなられた方が生前に解約していれば受け取ることができた解約返戻金や満期保険料などを受け取る権利のことを「生命保険契約に関する権利」と言います。

図2:生命保険契約に関する権利が相続財産になるケース

3.「受取人=相続放棄した人」の生命保険は相続税の課税対象

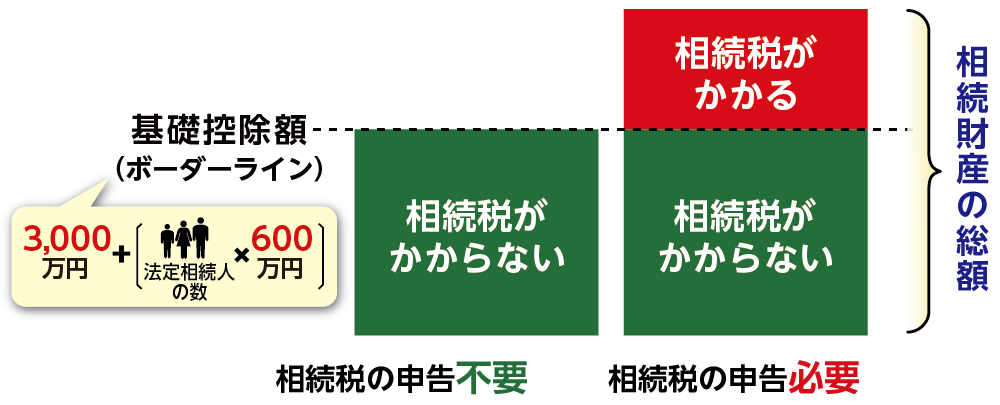

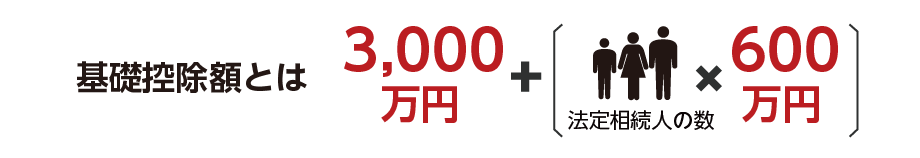

生命保険は亡くなられたことをきっかけとして受け取るため、「みなし相続財産」として相続税の課税対象になります。相続税は相続財産の総額が基礎控除額「3,000万円+(法定相続人の数)×600万円」を超えるときにかかります。

※相続税の基礎控除について詳しくは、こちらを参考にしてください。(当サイト内)

3-1.相続放棄した人は生命保険の非課税枠が使えない

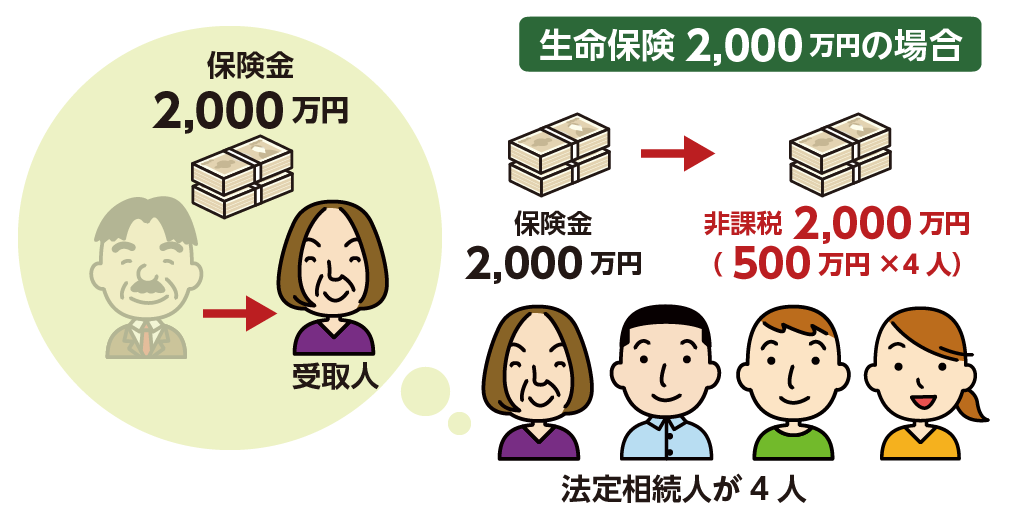

生命保険の受取人が相続人の場合は、 生命保険(死亡保険金)にかかる相続税の金額を計算するとき「500万円×法定相続人の数」まで非課税になります。相続放棄した方が生命保険(死亡保険金)を受け取った場合は、生命保険の非課税枠の適用を受けることはできません。また、相続放棄していない方の非課税金額を計算するときの法定相続人の数には相続放棄をした方も含めます。

図4:相続放棄をした方は生命保険の非課税枠が使えない

【事例】

生命保険の契約者/被保険者:お父さま

受取人:お母さま(相続放棄)

相続人:お母さま、長男、次男、長女の4人

生命保険の非課税枠:2,000万円(500万円×4人)となります。

(相続放棄したお母さまも相続人の数に含める)

図5:相続放棄した方も非課税枠の相続人の数に含める

3-2.相続放棄をしても相続税の基礎控除額に影響しない

相続税の基礎控除額も法定相続人の人数で決まります。相続人が多いほど基礎控除額は多くなります。相続税の計算では相続放棄はなかったものとして相続人を数えますので、相続放棄があってもなくても相続税の総額は変わりません。

図6:相続税の基礎控除額

【事例】生命保険金:3,000万円、その他の相続財産:3,000万円

生命保険の被保険者/契約者/保険料負担者:お父さま

受取人:お母さま(相続放棄)、長男

法定相続人:お母さま、長男、次男、長女の4人

①相続税の基礎控除額:5,400万円(3,000万円+(600万円×4人))となります。(相続放棄したお母さまも法定相続人の数に含める)

②相続財産の総額:4,000万円(生命保険金3,000万円-非課税枠2,000万円(3-1参照)+その他の財産3,000万円)

③保険金受取人の非課税の適用により基礎控除以下となったため、相続税の申告は不要

4.さいごに

相続放棄した方が受取人に指定されている生命保険(死亡保険金)は受け取れるとご安心いただけたと思います。相続放棄した際に生命保険金が受け取れるかどうかは、まず「受取人が誰に指定されているか」を確認しましょう。

亡くなられた方が受取人になっている生命保険は相続財産となるため受け取れません。

相続放棄した方が受け取った生命保険金は相続税の課税対象になります。相続放棄した方は、相続税の基礎控除額と生命保険の非課税金額を計算するときの法定相続人の人数にカウントしますが、生命保険の非課税枠は使えません。

相続放棄した方が生命保険を受け取って相続税の申告が必要な場合は、相続に強い税理士にご相談されることをおススメいたします。