【生命保険契約に関する権利】相続でのポイントをわかりやすく解説

- 相続手続き

「生命保険契約に関する権利とは何だろう…」

「生命保険契約に関する権利には相続税が課税されるのだろうか」

だんな様が奥さまを被保険者とする生命保険を掛けていてだんな様が先に亡くなられた場合は、奥さまはご存命のため生命保険金は支払われません。掛け捨てでない保険契約の場合は解約返戻金や満期保険金が支払われます。

亡くなられた方がご本人以外の生命保険契約における保険料を支払っていた場合に、解約返戻金等を受け取る権利を「生命保険契約に関する権利」といいます。

「生命保険契約に関する権利」には相続税がかかるのか、遺産分割が必要な相続財産になるのか、生命保険の非課税枠は使えるのかなど多くの疑問がおありでしょう。

本記事では「生命保険契約に関する権利」が発生するパターンと相続の考え方を詳しくご説明いたします。

目次

1.「生命保険契約に関する権利」とは解約返戻金等を受け取る権利のこと

「生命保険契約に関する権利」とは、亡くなられた方が保険料を負担してご本人以外を被保険者としている生命保険があった場合に、その保険を解約したときに支払われる「解約返戻金」や保険期間が満了したときに支払われる「満期保険金」を受け取る権利のことをいいます。

この場合、被保険者がご存命のため死亡保険金は支払われませんが、保険料負担者が亡くなられたことにより生命保険契約に関する権利が発生します。

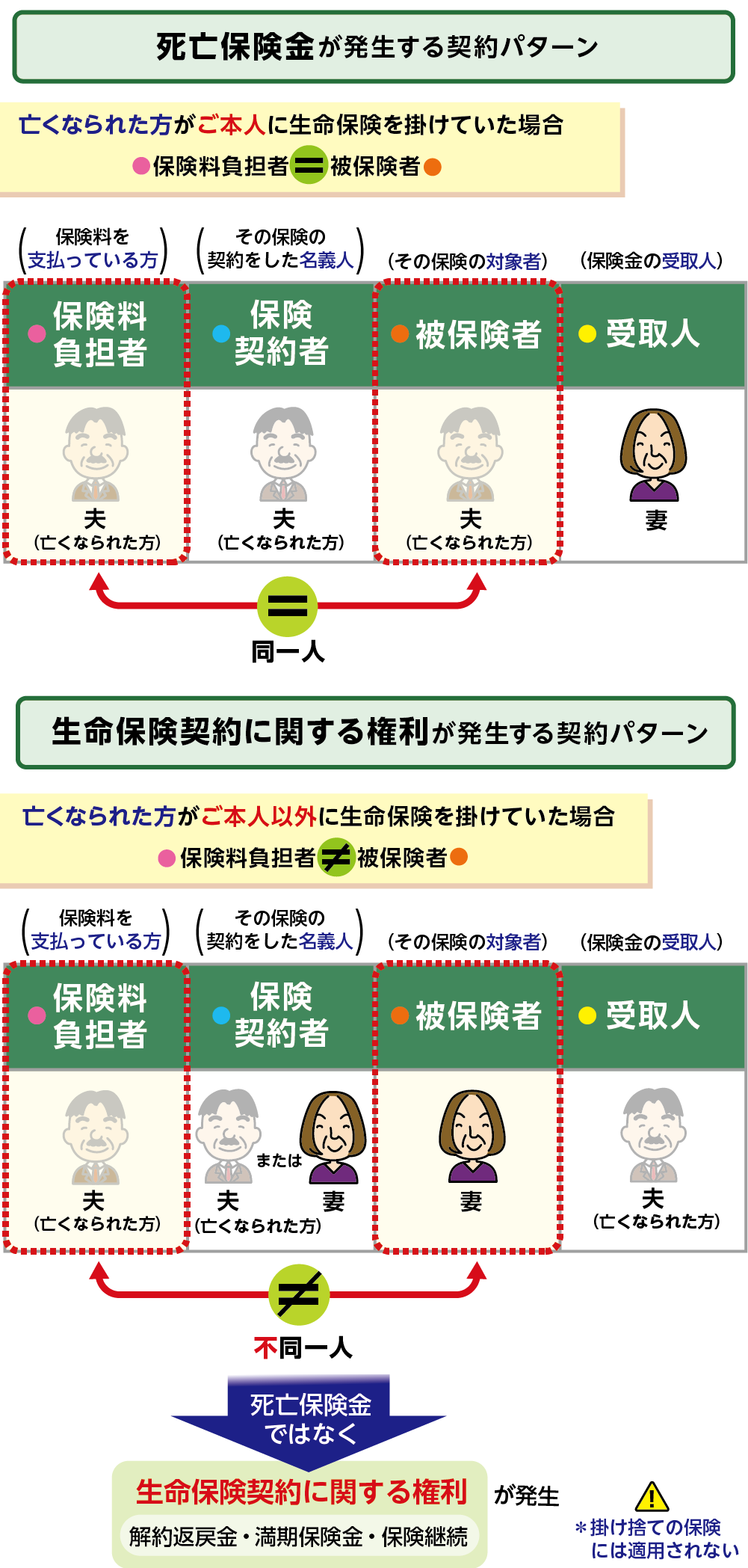

参考として、死亡保険金が発生する契約パターンは、たとえばだんな様が万が一に備えてご自身を被保険者として生命保険を掛けており、相続が発生したときに受取人である奥さまに死亡保険金が支払われるというようなパターンが一般的です。

図1:死亡保険金が発生する場合と生命保険契約に関する権利が発生する場合

*解約返戻金や満期保険金の規定のある保険が対象となるため、掛け捨ての保険には「生命保険契約に関する権利」は発生しません。

2.契約者が亡くなられた方であるかどうかで遺産分割の対象となるか決まる

生命保険契約に関する権利は、亡くなられた方がご本人以外の方を被保険者とした保険契約の保険料を負担していた場合に発生します。ただし保険契約者が亡くなられた方でない場合もあります。

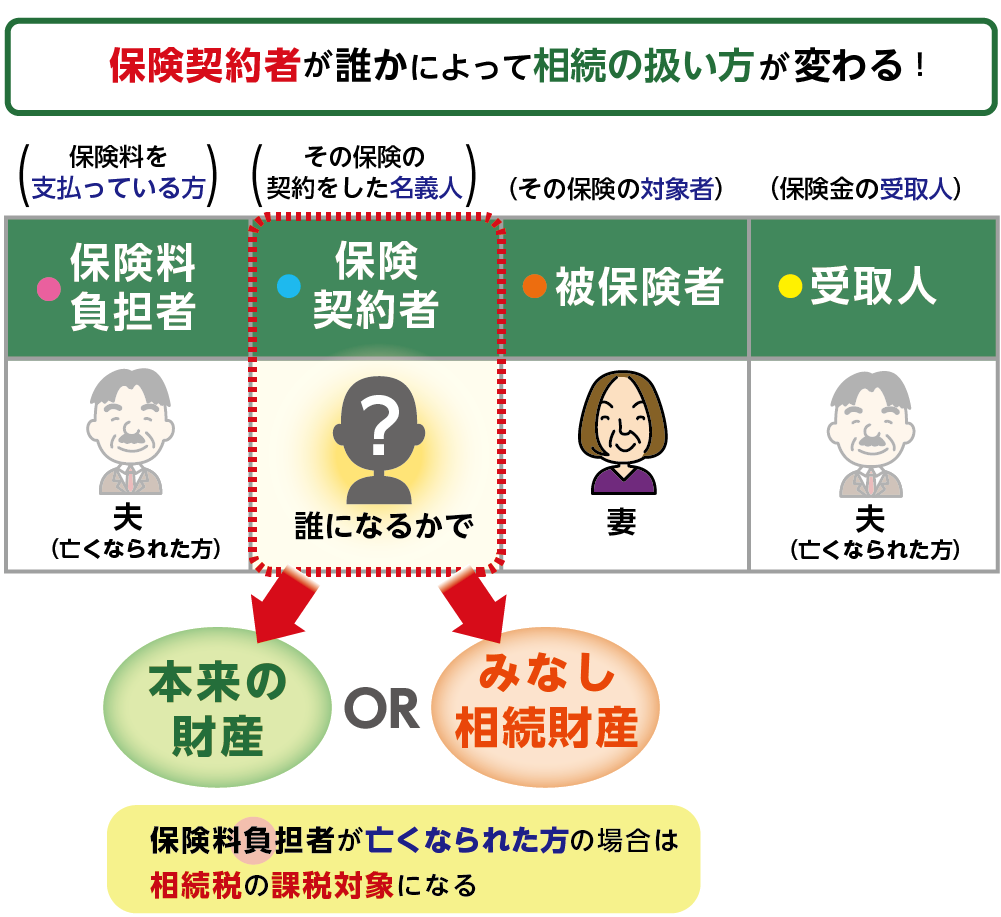

「生命保険契約に関する権利」は保険料負担者と保険契約者の関係により遺産分割の対象となるかが決まります。

具体的には、保険契約者が亡くなられた方の場合は「本来の相続財産」として遺産分割の対象となり、保険契約者が亡くなられた方以外の場合は「みなし相続財産」として遺産分割の対象外になります。

図2:生命保険契約に関する権利は契約者によって相続の扱いが変わる

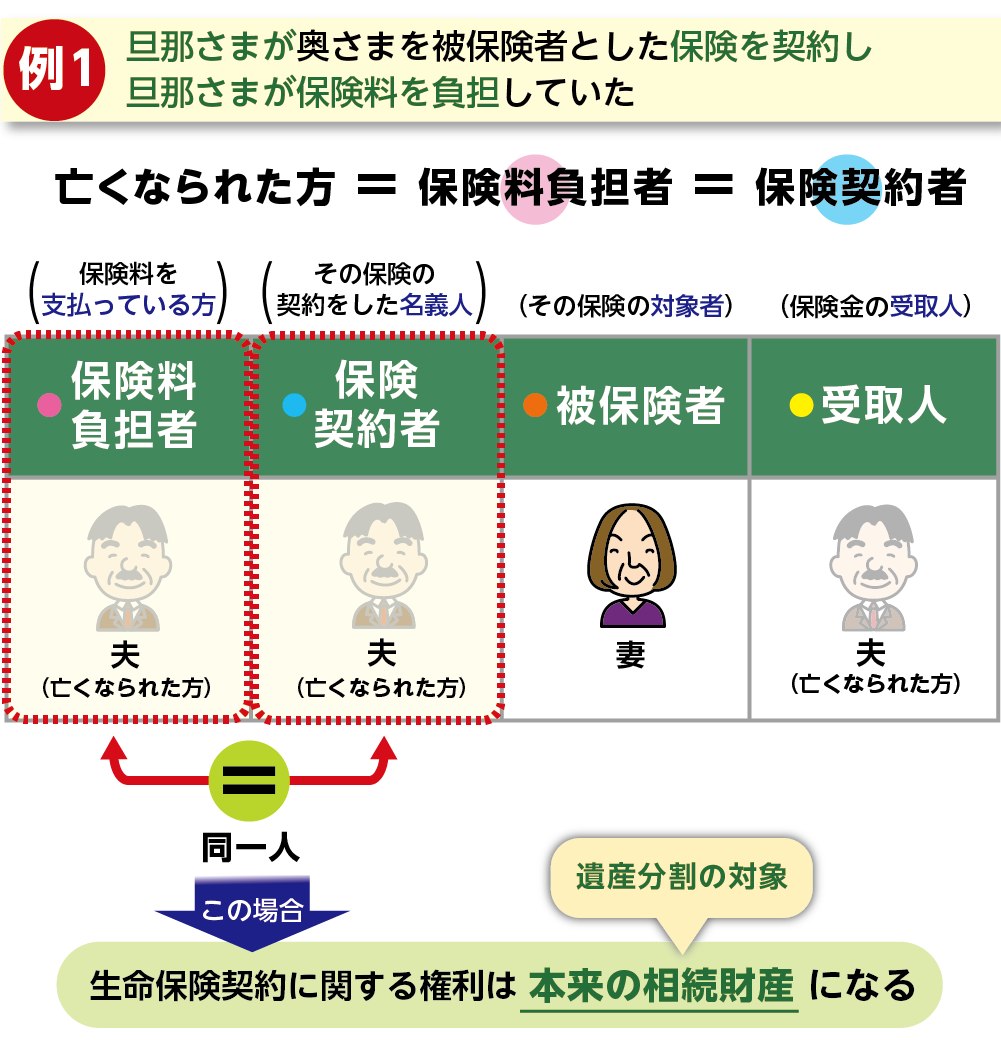

2-1.契約者が亡くなられた方の場合「本来の相続財産」になる

契約者が亡くなられた方の場合は、生命保険契約に関する権利(解約返戻金等)は亡くなられた方の財産=「本来の相続財産」となります。生命保険契約に関する権利は預貯金や不動産などの他の相続財産と同じように遺産分割の対象となり、遺言がなければ遺産分割協議で引き継ぐ相続人を決めます。相続放棄をした方は生命保険契約に関する権利を受け取ることはできません。

「生命保険契約に関する権利」を相続することになった方は契約者の変更手続きを行なうことにより保険を引き継ぐことができます。

図3:生命保険契約に関する権利が本来の相続財産になる場合

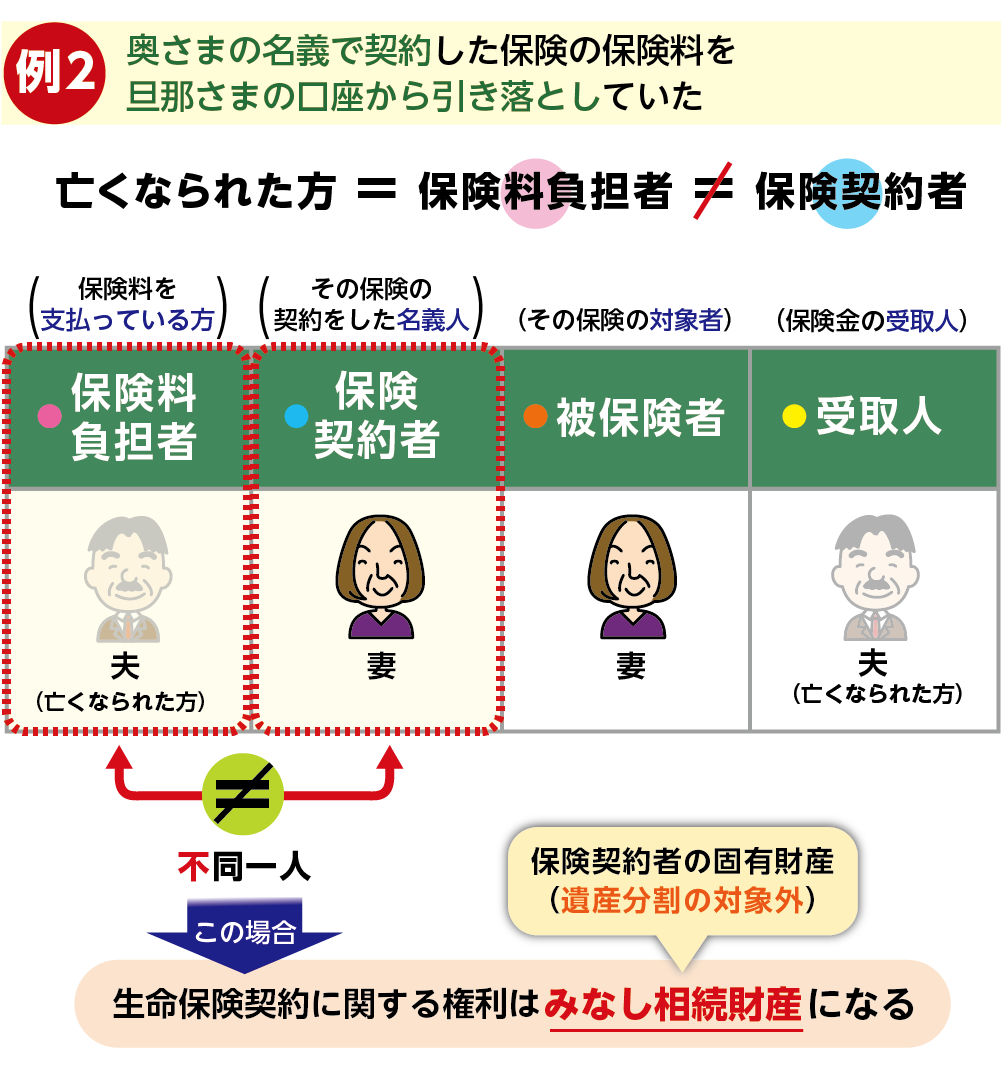

2-2.契約者が亡くなられた方以外の場合「みなし相続財産」になる

契約者が亡くなられた方以外の場合とは、奥さま名義の保険契約の保険料を亡くなられただんな様が負担していた等のパターンです。生命保険契約に関する権利(=解約返戻金)はだんな様が亡くなられたことをきっかけとして受け取る財産=「みなし相続財産」になります。

みなし相続財産は遺産分割の対象にはならず、契約者の固有財産となります。そのため契約者が相続放棄をしても解約返戻金を受け取ることができます。一方、生命保険契約に関する権利は相続放棄できませんので、相続税がかかる場合があります。

※みなし相続財産について詳しくはこちらをご覧ください。(当サイト内)

図4:生命保険契約に関する権利がみなし相続財産になる場合

3.生命保険契約に関する権利は相続税の課税対象

「生命保険契約に関する権利」は相続税の課税対象となります。相続税を計算する際は、生命保険契約に関する権利を預貯金や不動産などのすべての相続財産に加えます。実際に相続税の納税が必要になるのは相続財産の総額が基礎控除額(3,000万円+相続人の数×600万円)を超えた場合のみです。

図5:生命保険契約に関する権利は相続税の課税対象

4.生命保険契約に関する権利の相続税評価額は解約返戻金で計算

生命保険契約に関する権利の相続税評価額は、亡くなられた日にその契約を解約したと仮定して解約返戻金を計算した金額になります。解約返戻金のほかに前納保険料や余剰金等がある場合は加算し、解約返戻金から源泉徴収される所得税がある場合は、その金額を控除します。保険会社に依頼して計算書を入手しましょう。

5.生命保険契約に関する権利には生命保険の非課税枠は使えない

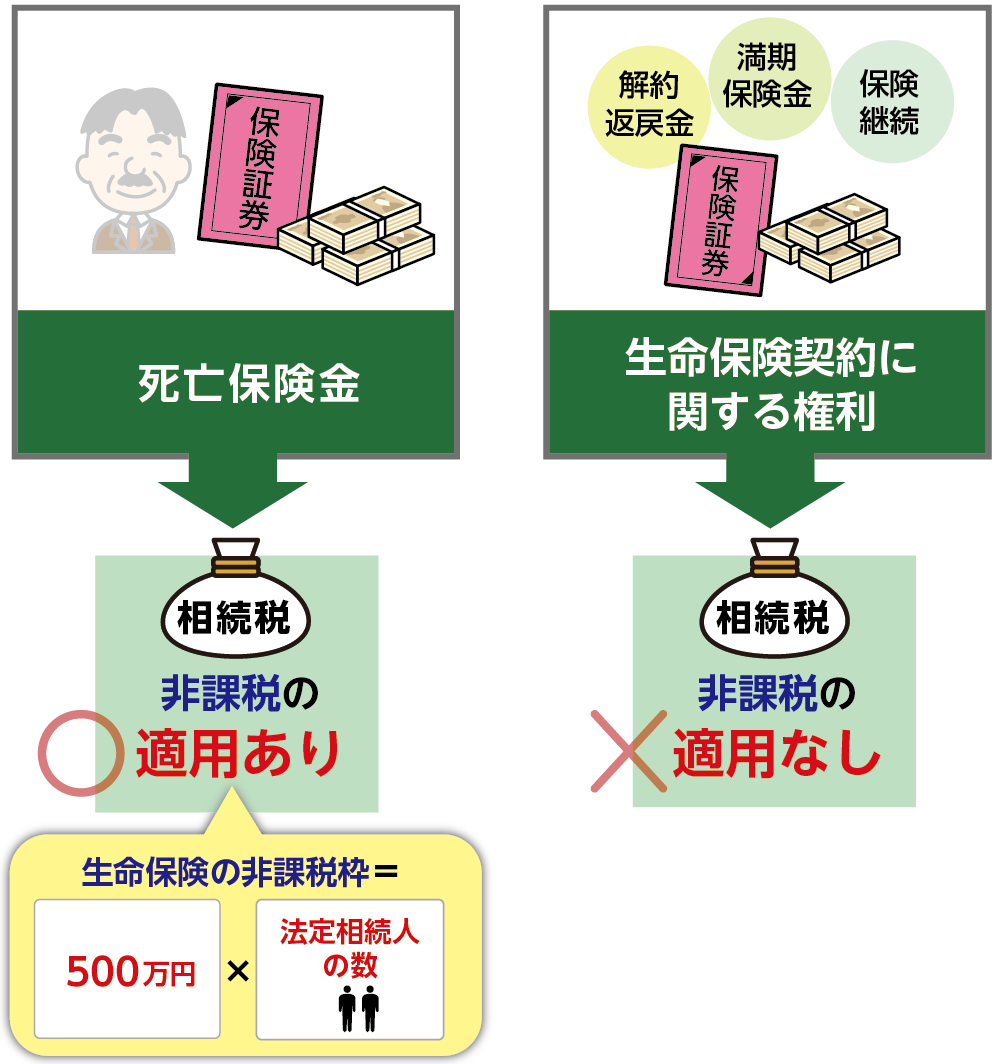

生命保険の死亡保険金には相続税の非課税枠「500万円×法定相続人の数」があり非課税枠までは相続税がかかりませんが、生命保険契約に関する権利には非課税枠がありません。

生命保険の非課税枠は生命保険から死亡保険金が支払われた場合のみ利用できるものです。そのため、生命保険契約に関する権利を相続した場合は、解約返戻金などから算出した相続税評価額をそのまま相続税の課税対象として相続財産に含めます。

図6:生命保険契約に関する権利には非課税枠がない

6.まとめ

「生命保険契約に関する権利」は亡くなられた方がご本人以外の方に掛けていた「解約返戻金」や「満期保険金」がある保険に発生し、契約関係により「本来の財産」として扱う場合と「みなし相続財産」として扱う場合があります。

生命保険契約に関する権利がある場合にはまず契約者が亡くなられた方であるかどうかで遺産分割の対象となるかが決まります。保険契約者が亡くなられた方の場合は「本来の相続財産」として遺産分割の対象となり、保険契約者が亡くなられた方以外の場合は「みなし相続財産」として契約者の固有財産となりますので、遺産分割の対象外です。

生命保険契約に関する権利は相続税の課税対象になりますが、相続税の非課税枠はありませんので注意が必要です。

生命保険契約に関する権利の相続税評価額をご自身で計算することは大変難しいため、保険会社に確認が必要です。計算書の入手には時間を要する場合がありますので、相続税の申告が必要な方は早めに手続きを進めましょう。