貸家建付地は相続税を減らせる!3つの要件と相続税評価額の計算方法

- 相続税

「所有する土地にアパートを建てたら、貸家建付地となって相続税対策になると聞いたけれど、どういうことだろうか…。」

「貸家建付地の相続税評価額の計算方法が知りたい。」

アパートなどの賃貸物件を建てている土地を「貸家建付地」といいます。第三者が使用する建物が建っている土地は、所有者が自由に利用できないため、相続税を計算するときの評価額が下がります。そのため、土地を活用して賃貸物件を建てると、相続税の節税対策に効果的です。

本記事では、貸家建付地の要件と貸家建付地として認められないケースについて、また、貸家建付地の相続税評価額の計算例を賃貸タイプ別に詳しくご説明いたします。

貸家建付地は、小規模宅地等の特例を適用できる場合がありますので参考にしてください。

目次

1.貸家建付地とはご自身が所有する賃貸物件がある土地

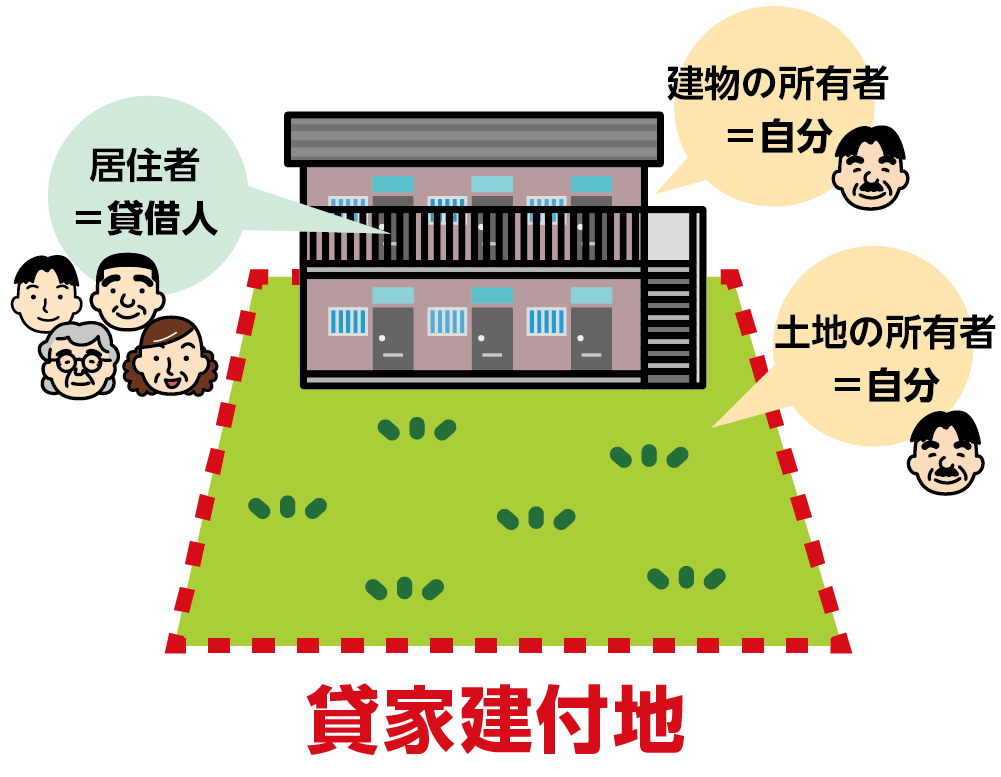

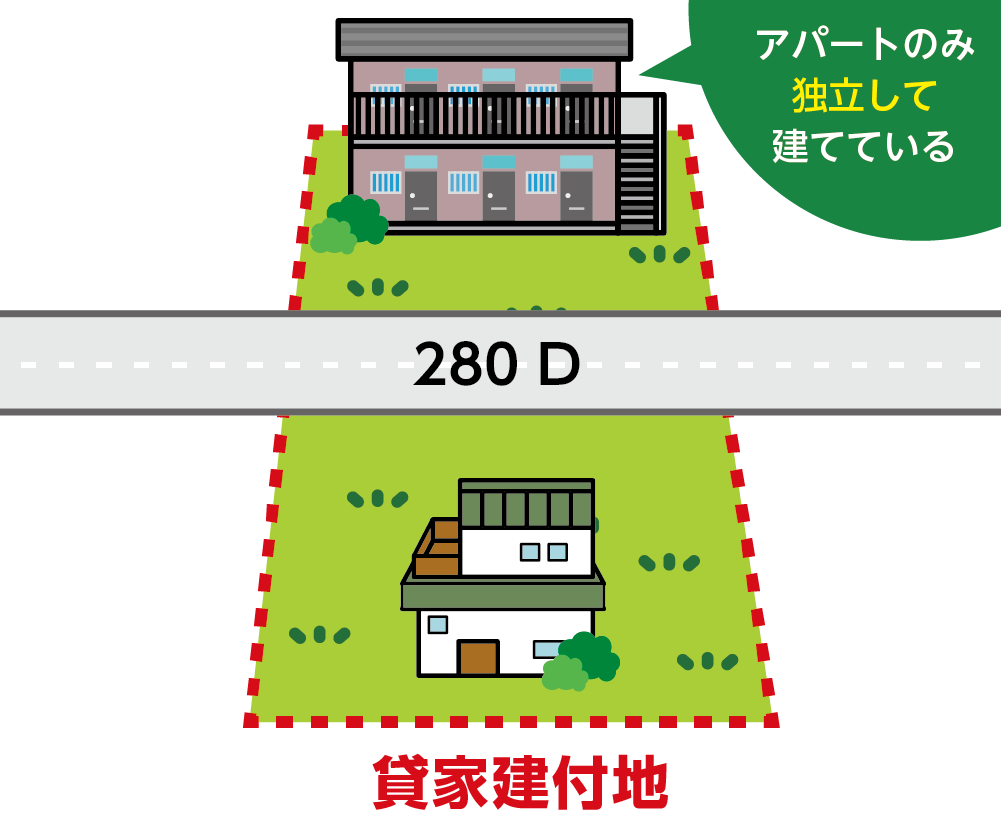

所有している土地にご自身名義のアパートやマンション等の建物を建てて他者に有料で貸している場合、その土地を「貸家建付地」といいます。貸家建付地の読み方は、「かしやたてつけち」です。建物には、一戸建て住宅やテナントオフィスビルも含まれます。

一方、所有している土地をご自身で利用している場合の土地を自用地といいます。貸家建付地と自用地では相続税を計算するときの評価方法が異なります。

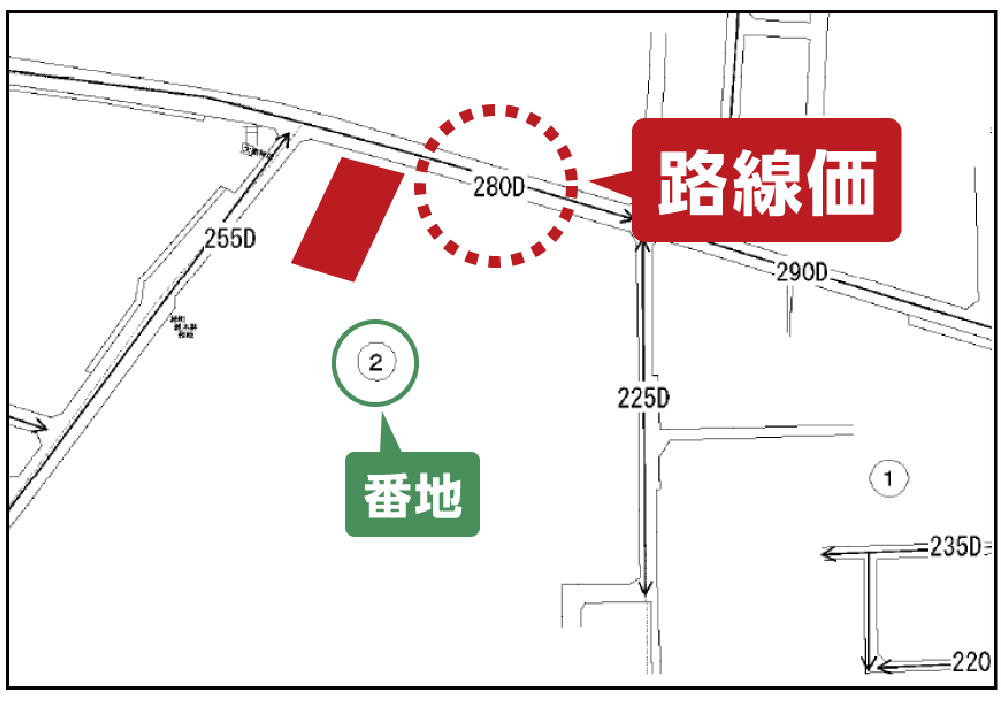

図1:貸家建付地とはご自身所有の土地に賃貸物件がある土地のこと

2.貸家建付地は自用地より相続税評価額が下がる

同じ場所で同じ広さの土地の場合、貸家建付地は自用地よりも評価が下がります。利用制限のない自用地に対して、貸家建付地は賃貸用の建物に賃借人が住んでいるため、ご自身の土地であっても自由にはできない(例えば売却)といった所有者の利用が制限されるためです。

土地を貸家建付地として活用することで、相続税評価額を下げる効果があり、相続税対策に有効といわれています。

3.貸家建付地として認められない3つのケース

貸家建付地の要件は3つあり、所有者の方が亡くなられた日時点で判断します。例えば、亡くなられたときは更地だったが、相続税対策のためにすぐにアパートを建てたとしても、相続税評価をする際には貸家建付地として評価することはできません。

貸家建付地の要件に当てはまらないケースについて詳しく確認していきましょう。

【貸家建付地の要件】

①土地の上に建物が建っていること

②世間相場並みの賃料をもらっていること

③継続して賃貸されていること

3-1.駐車場やコインパーキングとして使っている土地はNG

建物がなく貸駐車場のみの場合は「土地の上に建物が建っている」という要件を満たせません。ただしアパートの敷地内の駐車場をアパートの借家人が利用している場合は貸家建付地に含め、評価することができます。

図2:アパートに隣接する駐車場は貸家建付地に該当する

3-2.親族などに無償または格安で貸している場合はNG

お子さんに無償で貸している場合などは「世間相場並みの賃料を受け取っている」という要件を満たせません。貸している人が親族でも、世間相場並みの賃料を受け取っている場合は貸家建付地として認められます。

3-3.賃貸物件が空室ならNG

亡くなられる前から継続して賃貸されており、相続税を計算するための一時的なものでないこと、また、空室になったときに新規入居者を募集し続けるなど「継続して賃貸されていること」が認められる要件となっています。

4.貸家建付地の相続税評価額<5つの計算ステップ>

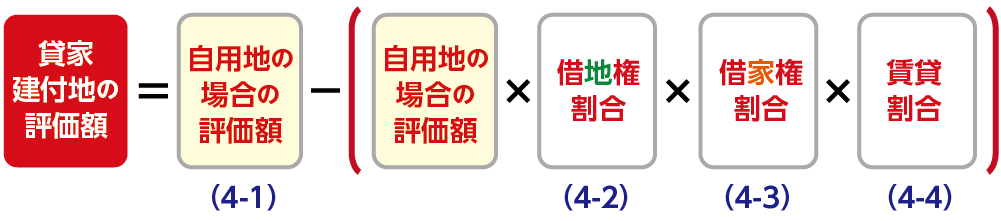

貸家建付地の相続税評価額は、貸家建付地を自用地とした場合の評価額から、賃借人(入居者)が借りている権利に相当する額を差し引いて求めます。用語について順次ご説明いたします。

図3:貸家建付地の相続税評価額の計算方法

【5つの計算ステップ】

ステップ①:自用地とした場合の相続税評価額を求める(4-1)

ステップ②:借地権割合を確認する(4-2)

ステップ③:借家権割合は一律30%(4-3)

ステップ④:賃貸割合を確認する(4-4)

ステップ⑤:計算式にそって計算する(4-5)

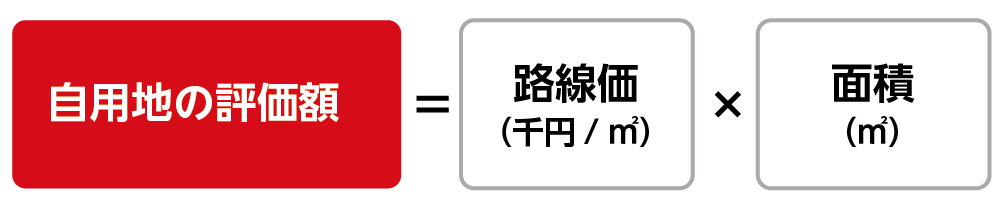

4-1.ステップ①:自用地とした場合の相続税評価額を求める

貸家建付地の相続税評価額を計算するときは、まず貸家建付地を自用地とした場合の相続税評価額を求めます。自用地の相続税評価額は、一般的に路線価方式で算出されます。路線価(道路ごとにつけられた1㎡あたりの価額)は国税庁ホームページで確認することができます。

図4:自用地の相続税評価額の計算式(路線価方式)

(事例)図5より路線価280D、面積100㎡のとき

路線価は1平方メートル当たりの価額を千円単位で表示しているので、

280Dの路線価:280×1,000円=280,000円

自用地の評価額:280,000円×100㎡=2,800万円

図5:路線価の見方

*最後のアルファベットの記号は、その土地が借地だった場合の「借地権割合」を表しています(4-2参照)。

※路線価について、詳しくはこちらを参考にしてください。(当サイト内)

4-2.ステップ②:借地権割合を確認する

借地権割合とは土地を借りて利用する権利の割合のことです。借地権割合は地域ごとに30%~90%と定められており、路線価図や評価倍率表に示されています。路線価図や評価倍率表は国税庁ホームページで閲覧できます。

(事例)

図6では、Dが借地権割合を示す記号となり借地権割合は60%となります。

図6:借地権割合

※借地権について、詳しくはこちらを参考にしてください。(当サイト内)

4-3.ステップ③:借家権割合は一律30%

借家権割合とは賃貸借契約を結んで建物を借り、利用する権利の割合のことです。借家権割合は現在、全国一律30%となっています。国税庁ホームページの「路線価図・評価倍率表」の各都道府県のページより確認できます。

4-4.ステップ④:賃貸割合を確認する

賃貸割合とは、建物の全体のうち、貸している部屋の床面積はどれくらいかという割合のことです。すべて賃貸している場合の賃貸割合は100%です。

賃貸アパートの空室の期間が亡くなられた日において、一時的な期間(たとえば1ヶ月程度)であると認められる場合には、継続して賃貸されていたとし、賃貸割合に含めてもよいこととされています。実際は個々の判断になりますので、ご不安な場合は税理士などの専門家にご相談されることをお勧めいたします。

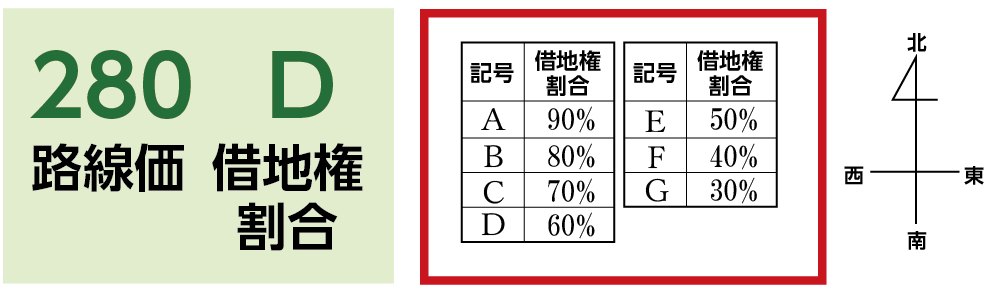

(事例)50㎡の部屋が3室、30㎡の部屋が3室あり、30㎡の部屋が2室空室の場合の賃貸割合

(50×3+30×1)÷(50×3+30×3)=75%となります。

図7:賃貸割合は貸している床面積から算出する

4-5.ステップ⑤:計算式にあてはめて算出する

貸家建付地の相続税評価額を算出してみましょう。

(事例)

路線価280D

面積100㎡

借地権割合D=60%

借家権割合30%

賃貸割合75%の場合

自用地の評価額:280,000円×100㎡=2,800万円

貸家建付地の評価額=2,800万円-(2,800万円×60%×30%×75%)=2,422万円

自用地評価額が2,800万円の土地が、貸家建付地にすると2,422万円となり、378万円評価額が下がります。

5.貸家建付地の相続税評価額の賃貸タイプ別の計算例

貸家建付地の相続税評価額の計算方法は、土地にどのように建物を建てるかにより異なります。下記、3つの事例で評価額の計算をしてみましょう。

事例①:賃貸用の土地に賃貸アパートを1棟建てて貸しているケース

事例②:賃貸併用住宅としてご自宅の一部分を貸しているケース

事例③:ひとつの敷地内にご自宅とアパートを建てているケース

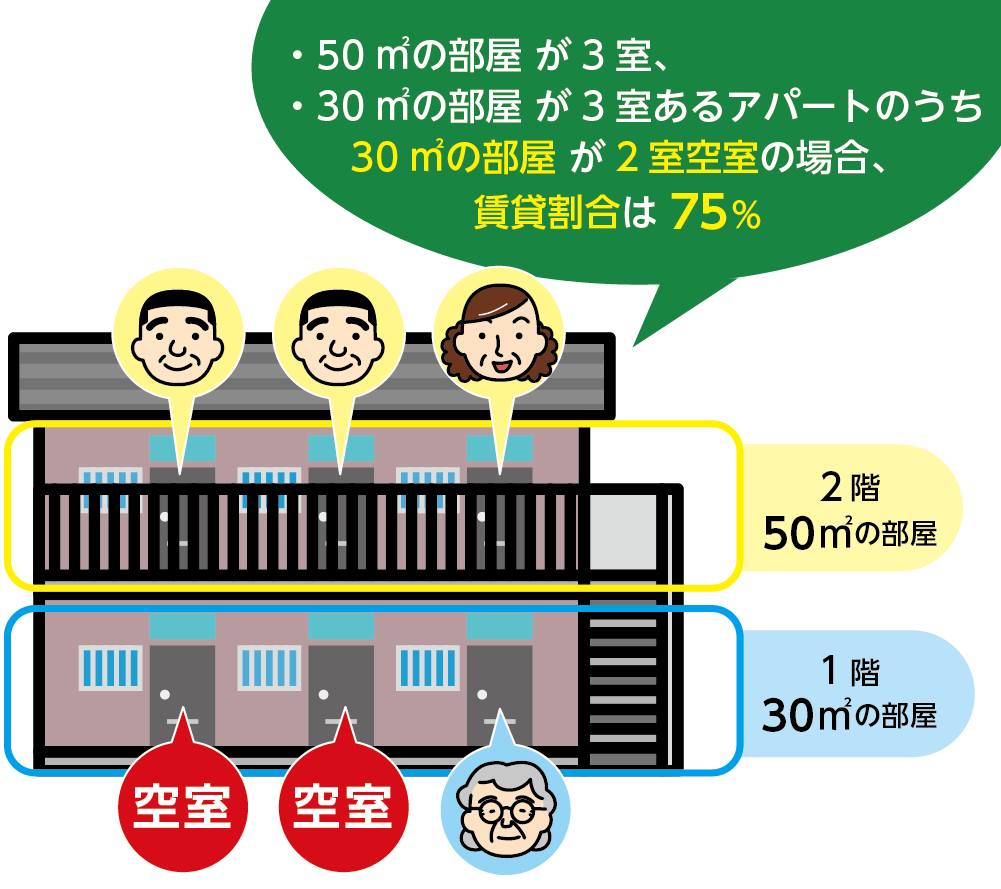

5-1.事例①:ご自宅の土地とは別に賃貸アパートを建てている場合

ご自宅の土地とは別に賃貸用の土地を所有しアパートを建てている場合は、土地全体を貸家建付地として評価します。

(事例①)路線価図で280Dの道路に面している土地

土地の面積:100㎡

借地権割合:Dなので60%

借家権割合:30%

賃貸割合:100%

図8:アパートのみ建てている場合は土地全体を貸家建付地として評価

自用地の評価額:280,000円×100㎡=2,800万円

貸家建付地の相続税評価額:2,800万円-(2,800万円×60%×30%×100%)=2,296万円

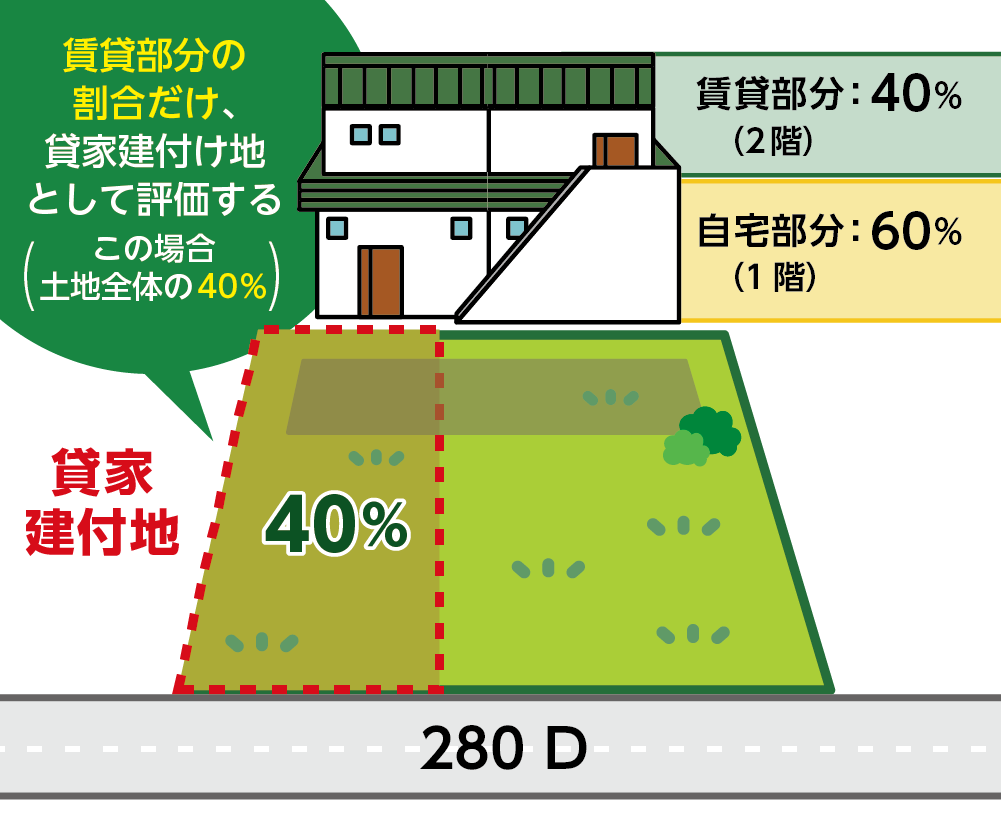

5-2.事例②:1階をご自宅、2階を賃貸で貸している場合(賃貸併用住宅)

賃貸併用住宅は賃貸部分の割合だけ貸家建付地として評価します。

(事例②)

路線価図で280Dの道路に面している土地

土地の面積:100㎡

2階賃貸部分:賃貸面積が建物全体の40%の床面積

賃貸割合:100%

貸家建付地:40㎡

(賃貸部分が建物全体の40%の面積であるため、土地全体の40%が貸家建付地の評価となる)

1階ご自宅部分:60㎡

図9:賃貸併用住宅は賃貸部分の割合だけ貸家建付地として評価

貸家建付地(賃貸部分)の相続税評価額:

2,800万円×40%-(2,800万円×40%×60%×30%×100%)=918.4万円

ご自宅部分の相続税評価額:2,800万円×60%=1,680万円

賃貸併用住宅全体の相続税評価額:918.4万円+1,680万円=2,598.4万円

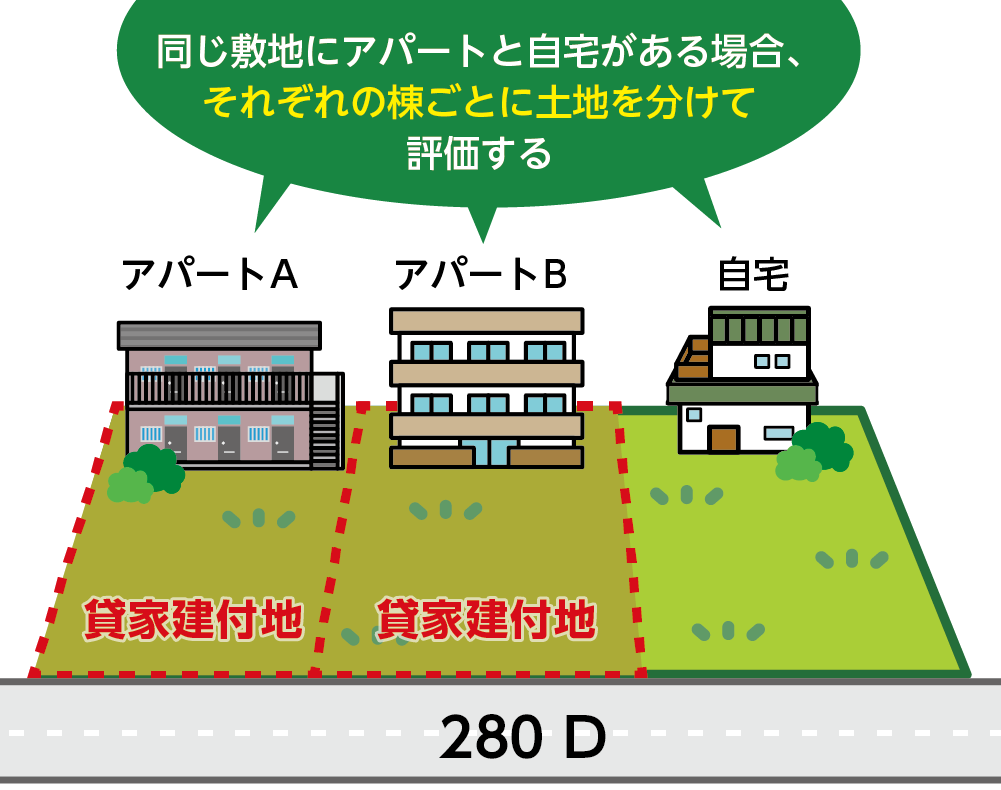

5-3.事例③:ひとつの敷地にご自宅とアパートを建てている場合

ひとつの敷地に複数の建物がある場合、アパートと自宅を同じ敷地に建てている場合は土地を分けて貸家建付地として評価します。柵などがあればその部分で、隔てるものがなければ、おおよその中間点で区切ってそれぞれ評価します。

(事例③)路線価図で280Dの道路に面している土地

土地の面積:300㎡

アパートA:100㎡(賃貸割合:100%)

アパートB:100㎡(賃貸割合:100%)

ご自宅:100㎡

図10:ひとつの敷地に複数の建物がある場合、棟ごとに貸家建付地として評価

貸家建付地の相続税評価額

アパートA:2,800万円-(2,800万円×60%×30%×100%)=2,296万円

アパートB:2,800万円-(2,800万円×60%×30%×100%)=2,296万円

ご自宅の相続税評価額:2,800万円

敷地全体の相続税評価額:2,296万円+2,296万円+2,800万円=7,392万円

6.貸家建付地は小規模宅地等の特例を適用できる

貸家建付地は貸付事業用宅地として小規模宅地等の特例を使うことができ、200㎡まで土地の相続税評価額を50%減額することができます。

賃貸建物を相続税の申告期限(亡くなられてから10ヶ月)まで所有し、継続して賃貸していることが要件となります。また、小規模宅地等の特例の適用は、必ず相続税の申告が必要です。

※小規模宅地等の特例について、詳しくはこちらを参考にしてください。(当サイト内)

6-1.特例を適用したときの貸家建付地の相続税評価額の計算例

貸家建付地の相続税評価額を算出したあとに、小規模宅地等の特例を適用します。

(事例)路線価図で280Dの道路に面している土地

土地の面積:100㎡

借地権割合:Dなので60%

借家権割合:30%

賃貸割合:100%

貸家建付地の相続税評価額:2,800万円-(2,800万円×60%×30%)=2,296万円

小規模宅地等の特例を適用後の相続税評価額:2,296万円×50%=1,148万円

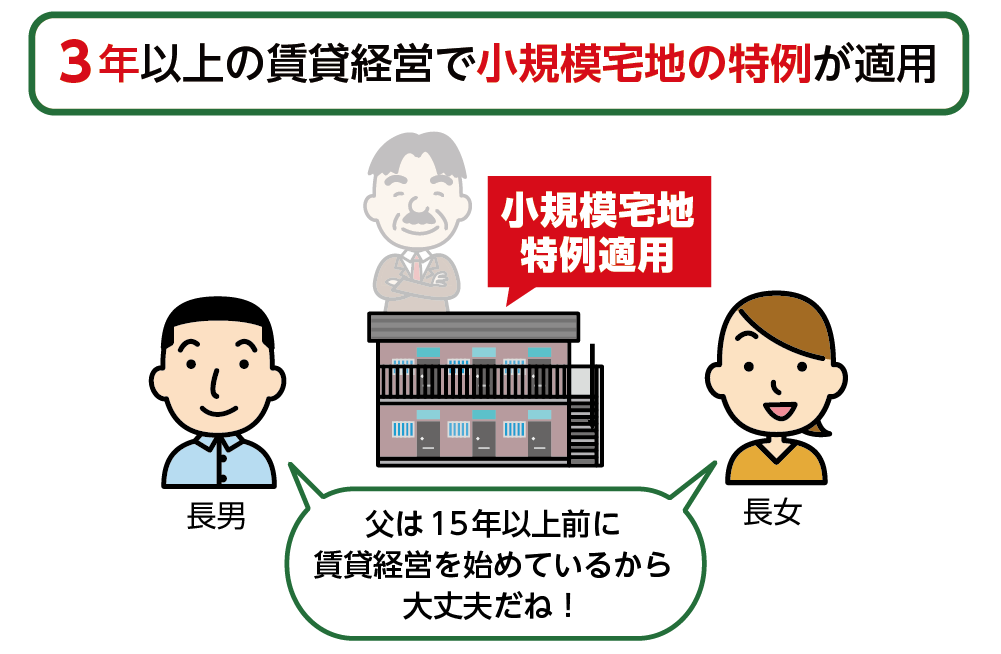

6-2.3年以上の賃貸経営で特例が適用される

平成30年4月1日以降の相続については、亡くなられる前3年以内に賃貸経営を始めた土地は小規模宅地等の特例の対象から除かれることになりました。亡くなられる直前に相続税対策としてアパートを建てた場合、小規模宅地等の特例が適用できないということに注意が必要です。

図11:3年以上の賃貸経営継続で小規模宅地等の特例が適用できる!

※アパートの相続について、詳しくはこちらを参考にしてください。(当サイト内)

7.まとめ

土地に建物を建てて人に貸している場合、その土地を「貸家建付地」といいます。貸家建付地は建物に第三者が住んでいることから、所有者自身が自由に土地を使えないため、相続税の評価額がご自宅の土地の評価額より低くなるということをご理解いただけたと思います。

貸家建付地の相続税評価額の計算は、実際には、土地の形状により「補正率」をかけて調整する必要があり、また、賃貸割合は入居している戸数ではなく、入居者の専有部分の床面積から算出しなくてはならないためとても複雑です。

賃貸アパートを相続する方で、相続税の申告が必要な場合は、早めに相続に強い税理士にご相談されることをお勧めいたします。