【最新版】相続登記の全費用と自分で手続きすることで安く抑える手法

- 相続手続き

「お父さんから相続した自宅を名義変更しよう。費用はどれくらいかかるのかしら?専門家にお願いしないで自分でできるかな…」

お父さまから相続したご自宅の名義変更をすることを「相続登記」といいますが、

・相続登記をすると全部でどれくらい費用がかかるものなのだろうか?

・専門家に頼めば確実なことは分かるが報酬が高いのではないか

・自分で登記すればどのくらいの金額ですむのか

相続登記の費用について、目安を知りたいと思われているのではないでしょうか。

本記事では相続登記にかかる登録免許税や、必要書類の取得費、司法書士に依頼する場合の報酬について詳しくご説明致します。

手間を惜しまずご自身で相続登記をするのか、専門家に依頼してスムーズに進めていくのかご判断ください。

目次

1.相続登記の費用は自分で手続きをすれば安くなる!

お父さまが亡くなられてご自宅を相続した場合、ご自宅の所有者の名義を変更するための登記を行います。この手続きを「相続登記」といい、一般的には専門家である司法書士に依頼しますが、手数料として報酬(2章)がかかります。

もし、少しでもお金をかけずに名義変更をしたいと思われる場合、相続登記においては専門家にしか対応できない手続きが含まれていないため、ご自身で相続登記を完了させることで、司法書士への手数料を抑えることができます。

令和6年4月1日から相続登記が義務化されます。制度がスタートすると、相続の開始および所有権を取得したと知った日から3年以内に相続登記をしなくてはなりません。相続登記をしないままでいることは、ご家族内のトラブルにつながる可能性も高くなりますので、すみやかに名義変更をしましょう。

2.相続登記にかかる費用の内訳

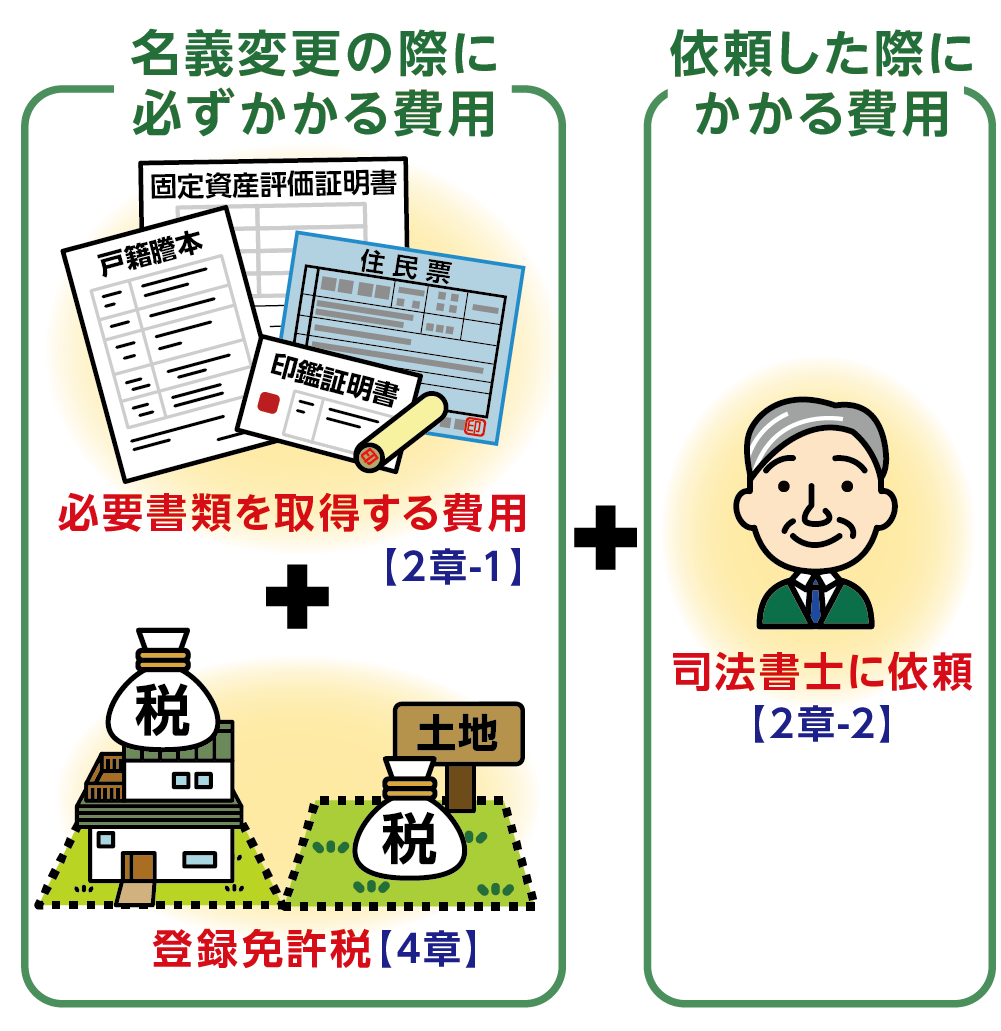

相続登記に必要な費用は大きく2つに分類できます。

ご自身で相続登記を行った場合でも「名義変更すると必ずかかる費用」と、登記申請の手続きを専門家に依頼した場合にかかる「司法書士への報酬」です。

(A)名義変更の際に必ずかかる費用

(A-1)必要書類を集める費用

(A-2)登録免許税

(B)司法書士に依頼した場合の報酬

費用の全体感を計算して、ご自身で相続登記の手続きを進めていくのか、司法書士へ依頼するのかについて決めていきましょう。

図1:相続登記費用の内訳

2-1.名義変更に必ずかかる費用

名義変更の際に必ずかかる費用は、2つに分類できます。

(A-1)必要書類を集める費用

(A-2)登録免許税 ※税額の計算方法は5章

ここでは、名義変更の際の必要書類とそれらの書類を集める際に必要な費用についてご説明します。

費用については、それぞれの市区町村役場や法務局等での書類の取得費用となります。

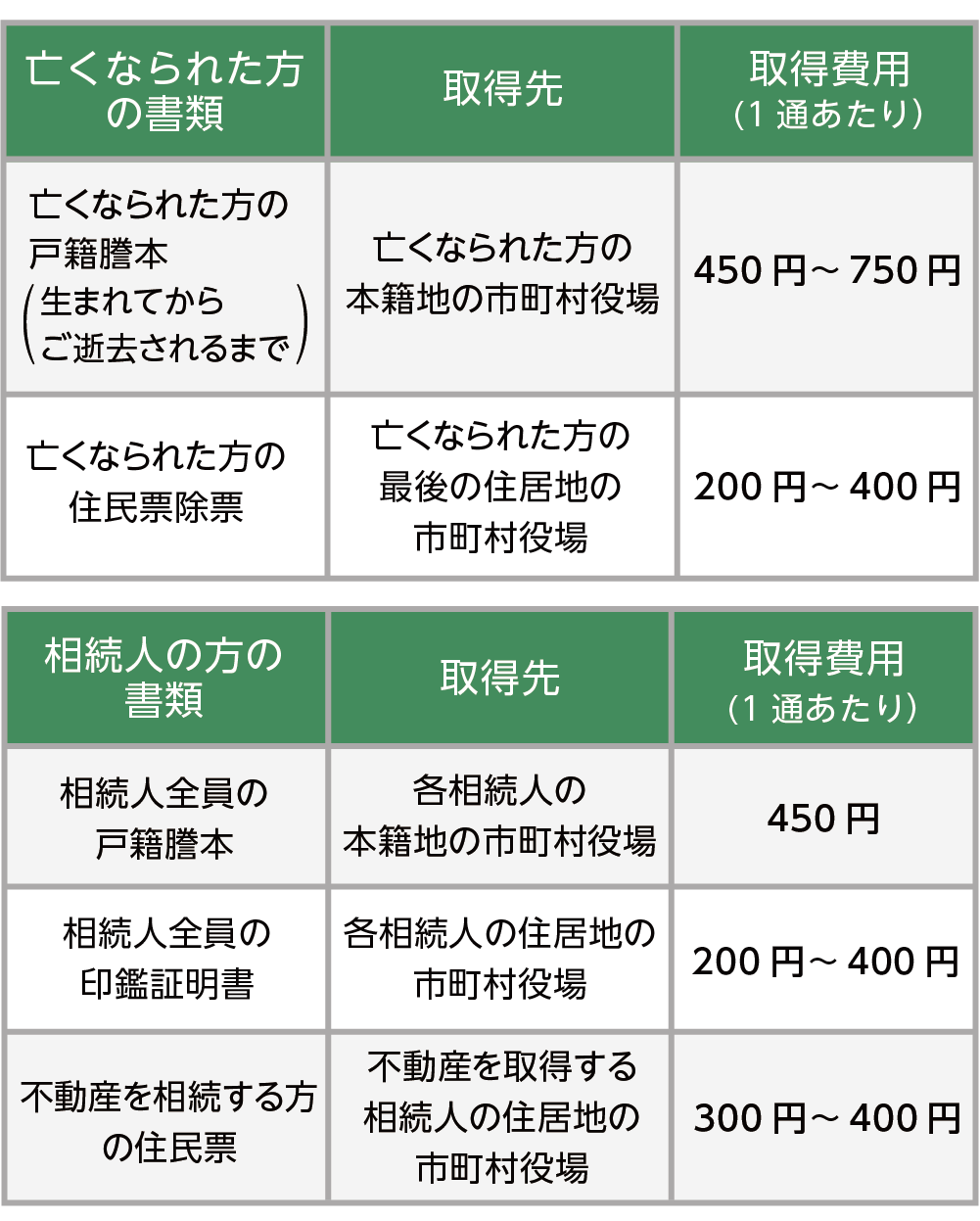

亡くなられた方の書類は2種類で「亡くなられた方の出生から死亡までの戸籍謄本」「亡くなられた方の住民票の除票」です。

相続する方の書類は3種類で「相続人全員の戸籍謄本」「相続人全員の印鑑証明書」「不動産を相続する方の住民票」です。

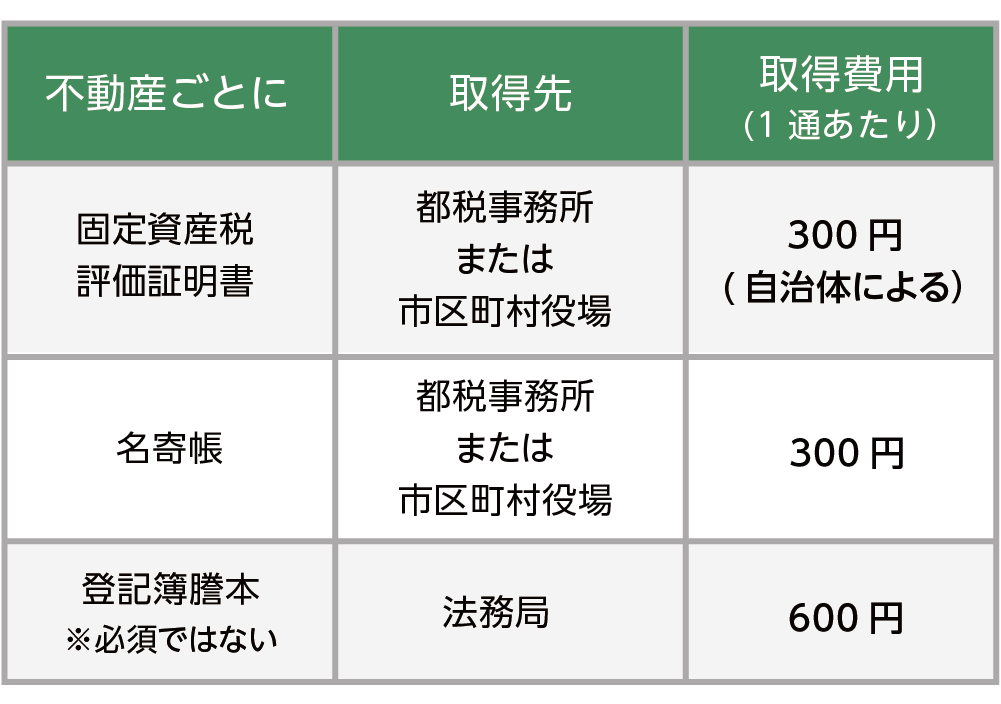

もう一つ不動産に関する書類も3種類で「固定資産税の評価証明書」「名寄帳」「登記簿謄本」です。

表1:身分を証する書類関係 ※費用は役所等でご確認ください

表2:不動産に関する書類

2-2.司法書士に依頼した場合の手数料の目安

相続登記を自分でおこなわず専門家に依頼する場合には、司法書士に依頼します。登記は司法書士の専任業務であるため司法書士以外の専門家に頼むことはできません。

司法書士に依頼する際の報酬相場は、おおよそ土地と家屋1箇所でだいたい5万円~10万円です。司法書士によって価格が異なること、報酬以外にも交通費などの実費が必要となる場合もあることから、依頼する場合にはいくつかの司法書士事務所へ見積もりをもらうとよいでしょう。

司法書士に依頼すると良いケースは次の5つです。

必要書類の取り寄せから申請まで確実に対応してくれますので安心です。

(1)登記する不動産の数が多い

(2)相続人が多くて書類の収集が大変

(3)何代にも渡り相続登記をしていなかった

(3)売却のため相続登記を急いでいる

(4)忙しくて時間がない

3.自分で登記するデメリットは労力と時間

ご自身で登記申請をすることは可能ですが、デメリットは労力と時間です。

提出書類の準備として、必要書類を過不足なく準備したり、登記申請書に誤りがないように記載するために、インターネット等を通じてしっかりと調べる必要があります。

また、相続人の人数が多い、登記対象不動産の数が多い等といった状況の場合、必要書類を揃えるだけでもかなりの時間と労力を要することになります。

必要書類の提出も郵送でおこなうことは可能ですが、不備があればそのやり取りに日数を要してしまいますので、安心して提出するためには、平日に法務局に出向くことになります。

この労力と時間を取るか、専門家に依頼して手数料を支払うかの選択となります。

※名義変更について詳しくは、こちらを参考にしてください。(当サイト内)

4.登録免許税は固定資産税評価額を調べて計算

登録免許税は、固定資産税評価額を調べて計算していきます。

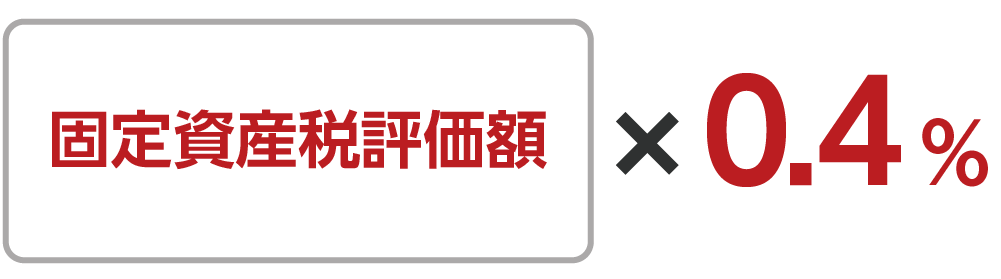

登録免許税は、不動産の固定資産税評価額の0.4%となり、100円未満の端数は切り捨てます。計算した登録免許税が1,000円に満たない場合は、登録免許税は1,000円になります。

【登録免許税の計算方法】

ステップ1:対象不動産の固定資産税評価額をすべて合算する

ステップ2:合計した金額で1,000円未満の金額は切り捨てる

ステップ3:合算した固定資産税評価額に0.4%をかける

ステップ4:算出された金額の100円未満は切り捨てる

図2:登録免許税の計算式

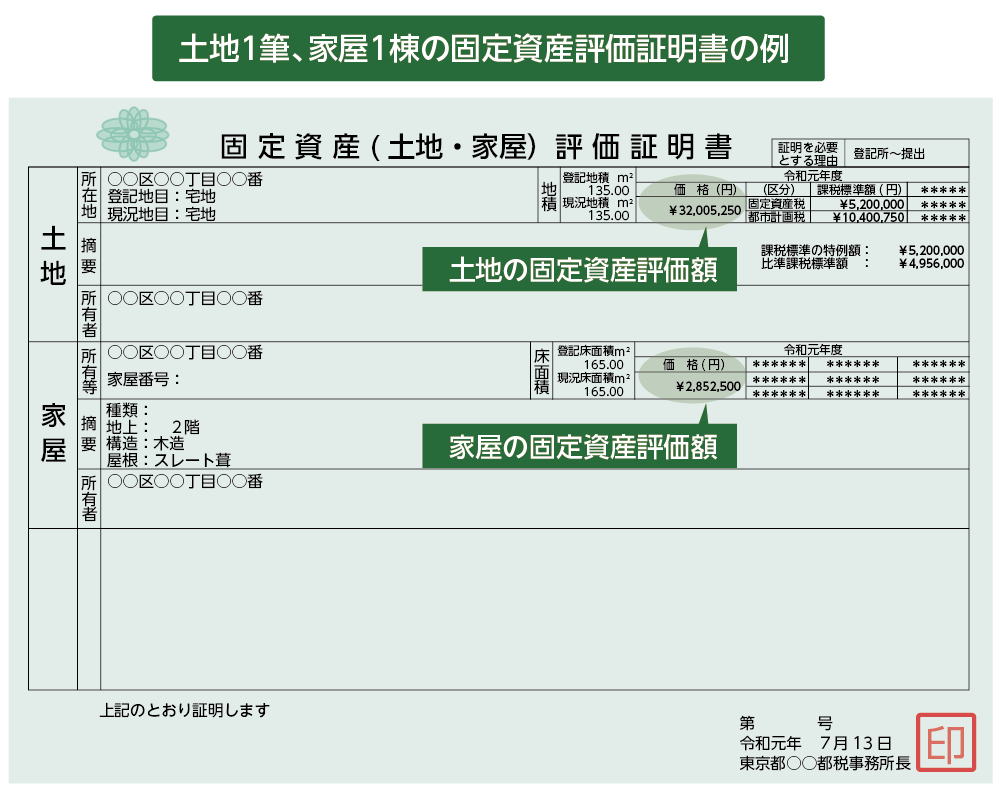

【事例】※図5の固定資産税評価証明書の値を利用

土地の固定資産税評価額:32,005,250円

家屋の固定資産税評価額: 2,852,500円

ステップ1:すべての固定資産税評価額を合算

32,005,250円+2,852,500円=34,857,750円

ステップ2:1,000円未満を切捨てて34,857,000円

ステップ3:34,857,000円×0.4%=139,428円

ステップ4:算出した金額のうち100円未満を切捨てて139,400円

よって、登録免許税は139,400円となります。

【固定資産税評価額の簡単な調べ方】

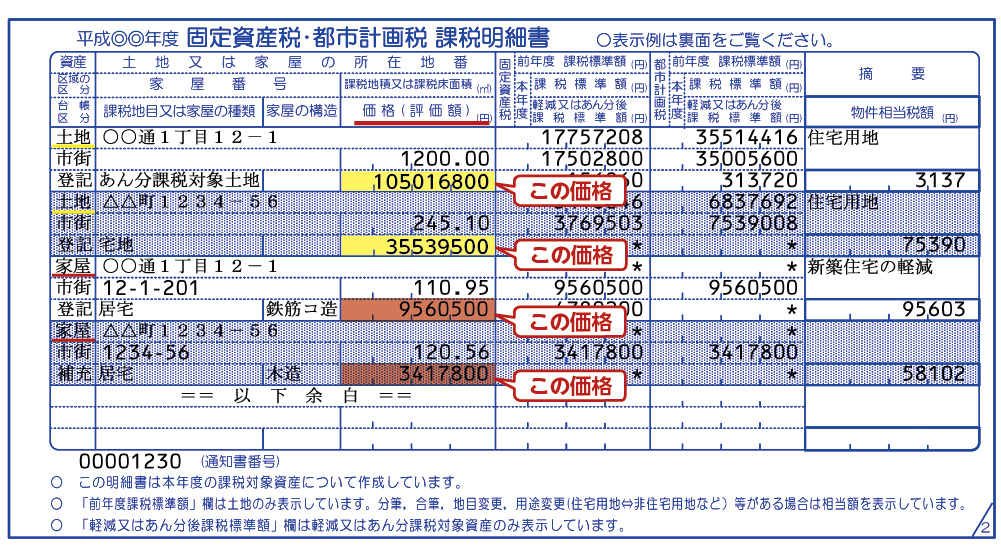

固定資産税評価額を簡単に調べる方法としては、毎年4月から5月くらいに所有者宛に送られている納税通知書で確認できます。納税通知書には「課税明細書」が同封されています。課税明細書の「価格(評価額)」という金額が評価額となります。

図3:固定資産税納税通知書に同封されている課税明細書

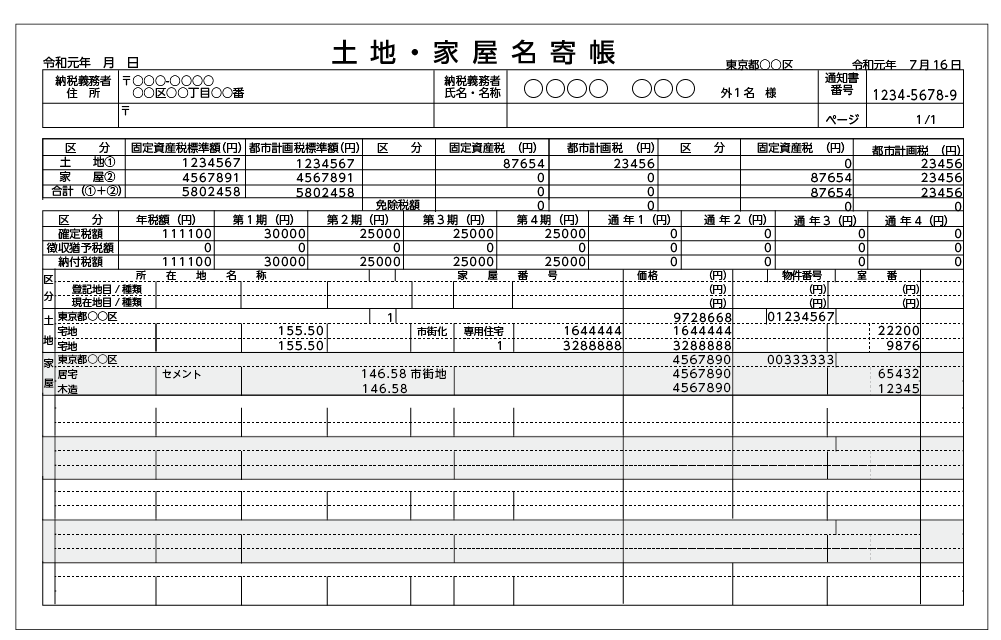

【相続する不動産を漏れなく名義変更するためには名寄帳を取得する】

固定資産税の納税通知書には、固定資産税がかからない私道などの記載がありません。

固定資産税評価額をもれなく確認するためには、必ず該当の市役所で「名寄帳」を取得し、所有不動産をすべて確認したうえで、「固定資産評価証明書」を取得します。この固定資産評価証明書に記載されている固定資産税評価額から登録免許税を計算します。

図4:名寄帳

図5:固定資産評価証明書

4-1.固定資産税がかからない私道の登録免許税

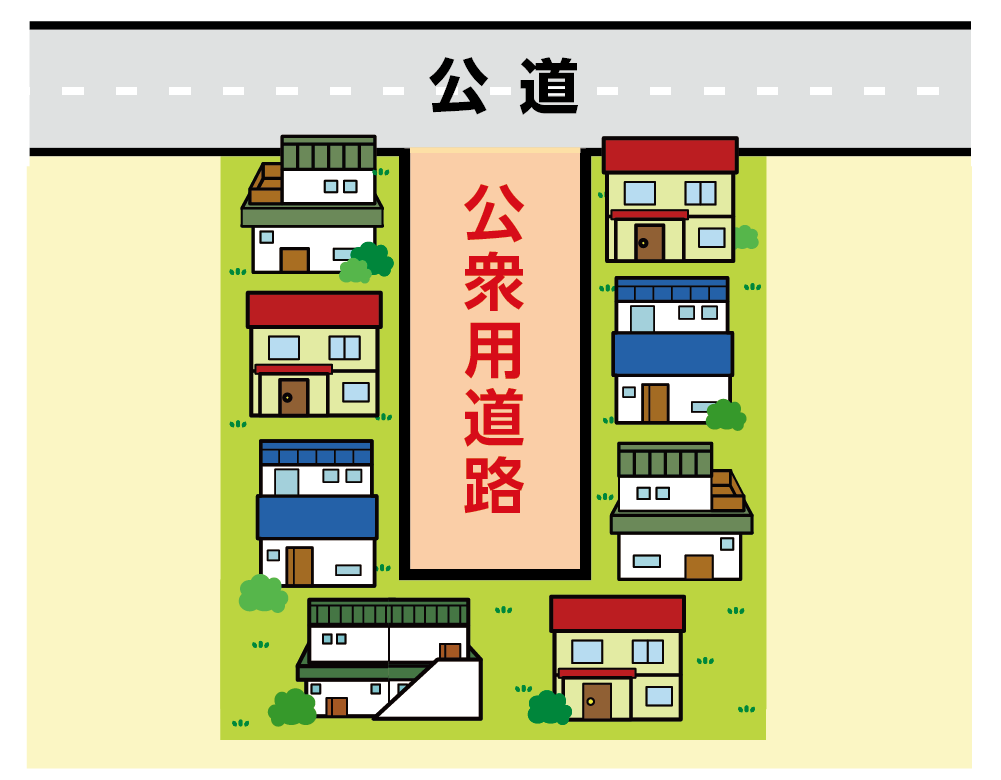

ご自宅の敷地から公道までの私道を公衆用道路といいます。

公衆用道路の所有者は私人ですが、一般の道路と同じように使用しているため固定資産税が非課税となり、固定資産税評価額は0円です。しかし相続登記の際の登録免許税は非課税(0円)とはならないため登録免許税がかかります。

図6:公衆用道路

公衆用道路などの場合は、評価対象地に接近した位置にあり、かつ、評価対象地とほぼ同種類の土地(近傍宅地)の評価額を参考に登録免許税を計算します。

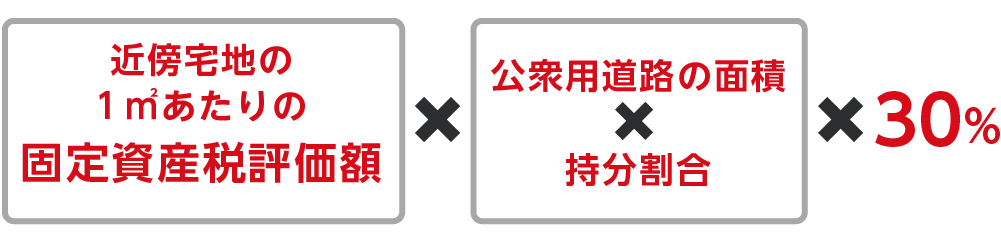

具体的な計算方法は、以下の数式となり、近傍宅地の固定資産評価額の30%を評価額とみなします。

図7:近傍宅地から評価額を計算する場合

私道の固定資産評価証明書は「非課税」と書いてあり評価額が記載されていないケースが多いため、評価額を明らかにするための手続きが必要です。

評価額を明らかにするには「評価証明書に近傍宅地の価格の記載をいれてもらう方法」または、「法務局で交付依頼書を発行してもらい、市役所で近傍宅地の評価証明書を取得する方法」などがあります。

【事例】私道の登録免許税の計算

近傍宅地100㎡の評価額が12,500,000円

私道(公衆用道路)が20㎡、私道持分が5分の1

近傍宅地の1㎡あたりの固定資産税評価額は

→ 12,500,000円÷100㎡=125,000円

私道の評価額

→ 125,000円×20㎡×持分1/5×30%=150,000円

よって、私道の評価額は150,000円となります。

他の評価額と合算して、0.4%をかけると登録免許税が計算できます。

4-2.登録免許税の免税措置(令和4年税制改正)

令和4年度税制改正により、土地の相続登記について2つの免税措置の適用期限が延長されました。該当する場合には免税の制度を活用して相続登記をおこないましょう。

次の要件に該当する場合は、令和7年3月31日まで免税となります。

①土地を相続した方が相続登記をしないまま亡くなられた

②少額の土地(不動産の価格が100万円以下の土地)を相続により取得した

登録免許税の免税措置の適用を受けるためには、申請書への法令の条項(「租税特別措置法第84条の2の3第1項により非課税」等)を記載して法務局へ提出します。

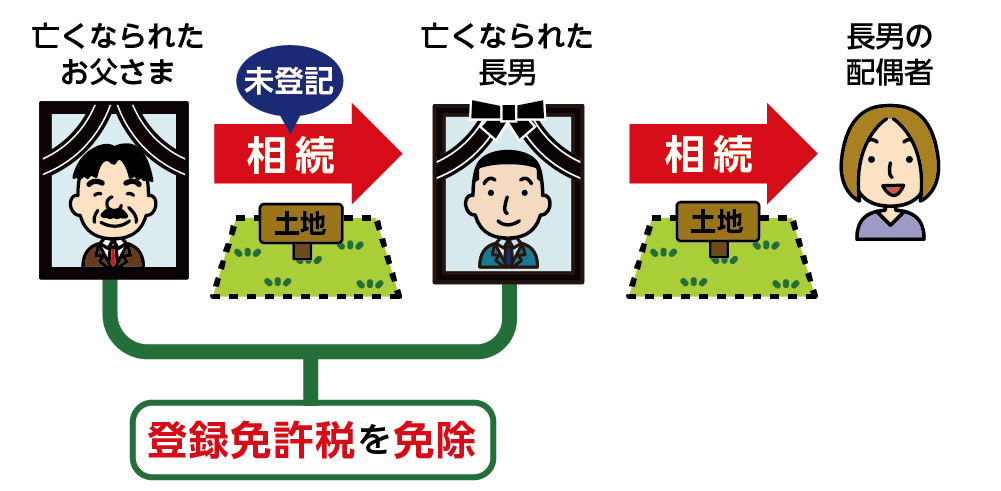

【事例(土地を相続した方が相続登記をしないまま亡くなられた場合)】

・お父さまが亡くなられて、長男がご自宅を相続した

・長男は相続後に相続登記をしていなかった(お父さま名義のまま)

・今回、長男が亡くなって長男の配偶者が相続することになった。

本来であれば、お父さま名義のままのご自宅をお父さまから長男へ名義変更し、そのあと長男から長男の配偶者に名義変更をする必要がありますので、2回分の登録免許税が発生します。

このような場合、お父さまから長男への名義変更で発生する登録免許税が免除になります。

図8:登録免許税の免税措置(相続により土地を取得した方が相続登記をしないで亡くなられた場合)

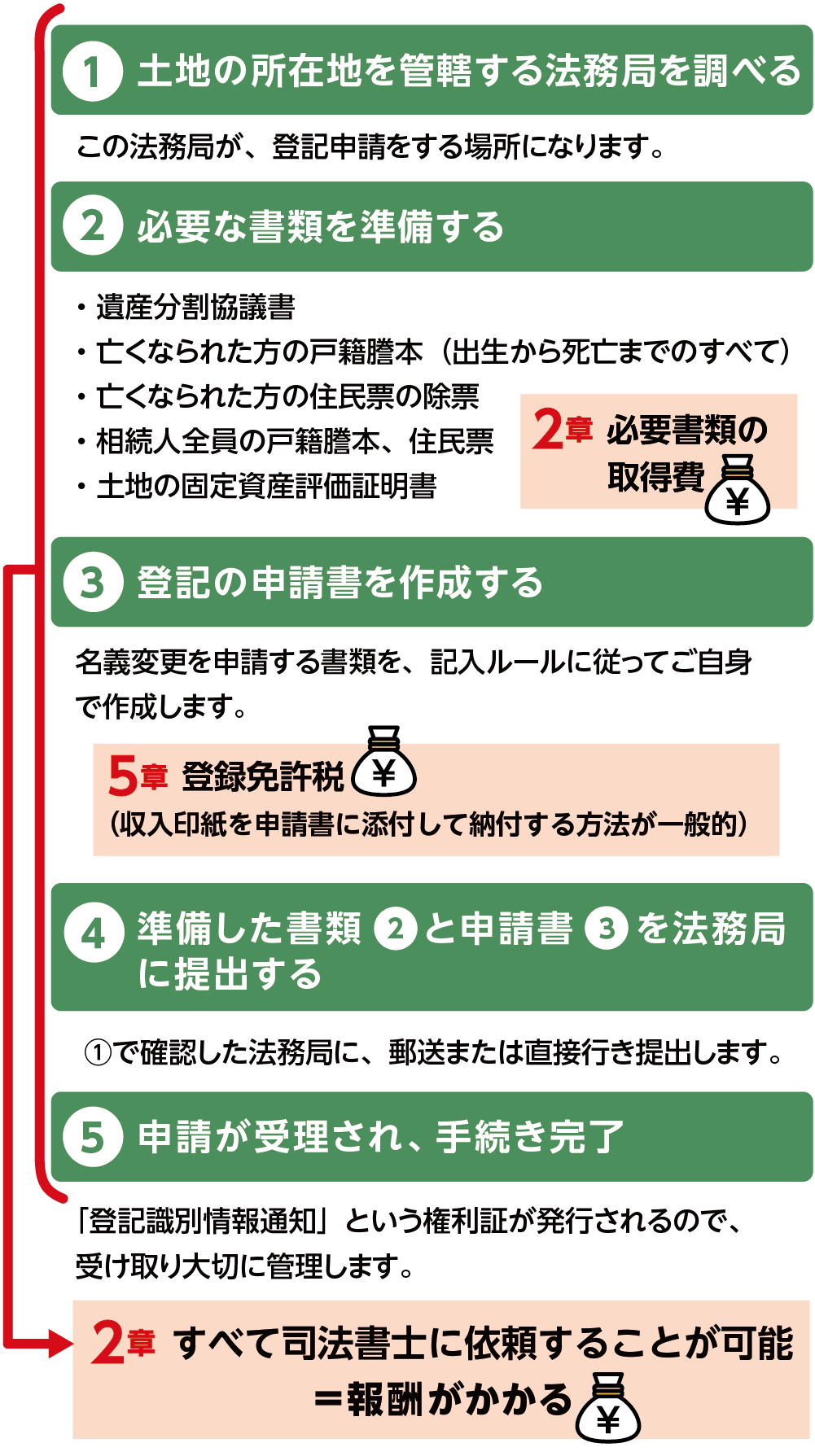

5.相続登記を自分でおこなう5ステップ

相続登記をご自身で手続きする場合には、次の5つのステップにそって行います。

必要書類を用意して、申請書を作成し、管轄の法務局に提出すれば、10日ほどで相続登記は完了します。

図9:相続登記をするための5ステップと費用

6.まとめ

相続登記の費用がいくら位になるのか、ご理解いただけましたか。

相続登記は令和6年4月1日から義務化されます。登記しないまま相続を繰り返していくと権利関係がどんどん複雑化していくデメリットもありますので、なるべく早く手続きをおこないましょう。

登録免許税等の納税は必要ですが、ご自分で手続きすると費用を抑えることが可能です。

書類を集めるお時間が取れない方は、相続をメインに担当している司法書士に依頼しましょう。報酬は発生しますが、書類を集めるところから手続き完了まで任せることができます。