相続財産にはプラスとマイナスの財産が含まれる!調査方法とチェックリスト

- 相続手続き

- 相続

「相続財産とは遺産と同じだろうか…。」

「相続財産は具体的にどのような財産が当てはまるのだろうか」

相続財産というと、預貯金や不動産など財産価値のあるプラスの財産を思い浮かべる方が多いかと思いますが、借入金や未払金などのマイナスの財産も含みます。

また、相続財産の中には遺産分割の対象とならないものもあります。

本記事では相続財産とは何か、具体的にどのような財産が相続財産といわれるものなのか、詳しくご説明いたします。これからの相続手続きの参考にしていただければと思います。

目次

1.相続財産にはプラスとマイナスの財産全てを含む

相続財産とは、相続の対象となる財産のことであり、遺産と同じ意味だと捉えていただいて問題はありません。

相続が発生した時点で、亡くなられた方が所有していた「プラスの財産」と「マイナスの財産」を両方含めて「相続財産」といいます。

「マイナスも?」と疑問に思われるかもしれませんが、遺産には亡くなられた方の財産に属した一切の権利義務も含まれ、相続財産に借金があった場合には支払う義務を相続財産として引き継がなければなりません。

相続財産に当てはまらない財産もありますので、具体的な相続財産とは何か、次の章で確認していきましょう。

図1:相続財産とは亡くなられた方のすべての財産

2.相続財産に「含まれるもの」と「含まれないもの」

相続財産に含めるべきかどうかの判断が難しい財産があります。相続財産に含まれるもの、含まれないもの、相続財産とみなすものを一覧表で説明していきます。

2-1.相続財産に含まれるもの

主な相続財産を「プラスの財産」と「マイナスの財産」に分けて表1と表2にまとめました。預貯金や不動産等のように形のあるものだけではなく、権利や義務など形のないもの、借金なども相続財産に含まれます。

祭祀財産は相続財産に含まれますが、相続人で分ける財産というより、継承者をおひとり決めて承継する財産とすることが一般的です。祭祀財産には相続税が課税されません。

表1:相続財産のうちの「プラスの財産」となるもの

|

プラスの財産 |

具 体 例 |

|

|

不動産 |

土地、建物など |

|

|

動産 |

現金・預貯金 |

普通預金、定期預金など |

|

有価証券 |

株式、国債、投資信託など |

|

|

その他 |

美術品、骨とう品、自動車など |

|

|

債権 |

売掛金、貸付金など |

|

|

借地権 |

借りている土地の権利 |

|

|

知的財産権 |

著作権、特許権、商標権など |

|

|

祭祀財産(相続税課税対象外) |

墓地や墓石、仏壇、仏具など |

|

表2:相続財産のうちの「マイナスの財産」となるもの

|

マイナスの財産 |

具 体 例 |

|---|---|

|

借入金、買掛金 |

住宅ローン、未払いのローン、事業の運転資金、家賃、地代など |

|

連帯債務、保証債務 |

お金を借りた人の保証人の義務 |

|

損害賠償の債務など |

損害を賠償する義務 |

|

税金 |

未払いの固定資産税など |

|

葬儀費用 |

葬儀、火葬、お布施など |

2-2.相続財産に含まれないもの

相続財産に含まれないものは、主に以下の3つとなります。亡くなられた方の財産ではなく、受け取られた方の財産となるものです。香典は喪主が受け取るもの、年金受給権は遺族の権利であるため、相続財産とはなりません。

表3:相続財産に含まれないもの

|

相続財産に含まれないもの |

備考 |

|

香典 |

喪主(遺族)が受け取るもの |

|

遺族年金 |

一定の条件を満たした受取人が受け取るもの |

|

未支給年金 |

一定の条件を満たした受取人が受け取るもの ※一時所得となる可能性あり |

2-3.みなし相続財産も相続財産とみなされる

みなし相続財産とは、「亡くなられたことがきっかけで受け取る財産」のことです。生命保険金や死亡退職金等のみなし相続財産は、相続発生時にはまだ引き継いでいませんが、相続財産として相続税の計算に含む必要があります。

また、生命保険金や死亡退職金にはそれぞれ「500万円×相続人の数」の非課税枠があります。非課税枠を超えた分のみに相続税がかかります。

表4:みなし相続財産

|

みなし相続財産 |

生命保険 |

相続発生後に支払われる死亡保険金など |

|

死亡退職金 |

相続発生後に支払われる退職手当など |

※みなし相続財産について詳しくは、こちらを参考にしてください。(当サイト内)

3.プラスの財産の調査方法とチェックリスト

相続手続きを進めるために、相続財産の調査と確定を行う必要があります。期限のある相続手続きもあるため、相続発生から3ヶ月以内にされることをお勧めします。

例えば、亡くなられた方の借金が多いため「相続放棄」をする場合には、相続発生から3ヶ月以内に家庭裁判所へ申請する必要があります。また、相続税の申告が必要となった場合には、申告書の作成から納税までを10ヶ月以内に済ませなければなりません。

3-1.プラスの財産の調査方法

プラスの財産のうち、金額的に大きな割合を占めるものは、不動産や預貯金などの金融資産です。

そもそも不動産を所有していたか分からないという場合は、亡くなられた方宛の「固定資産税の納税通知書」をご確認ください。所有していたはずだと思われている場合は、その地を管轄する役所に問い合わせて、所有不動産が一覧で確認できる「名寄帳」という書類を取得しましょう。

また、預貯金について、通帳などが見当たらない場合は、可能性のある金融機関の窓口に出向き、相続人である事実と身分証明をおこない、直接ご確認ください。残高証明書も取得しましょう。また、証券会社と取引されていた場合は「取引報告書」が定期的に届いているはずなので、ご自宅に残る郵送物を探してみましょう。

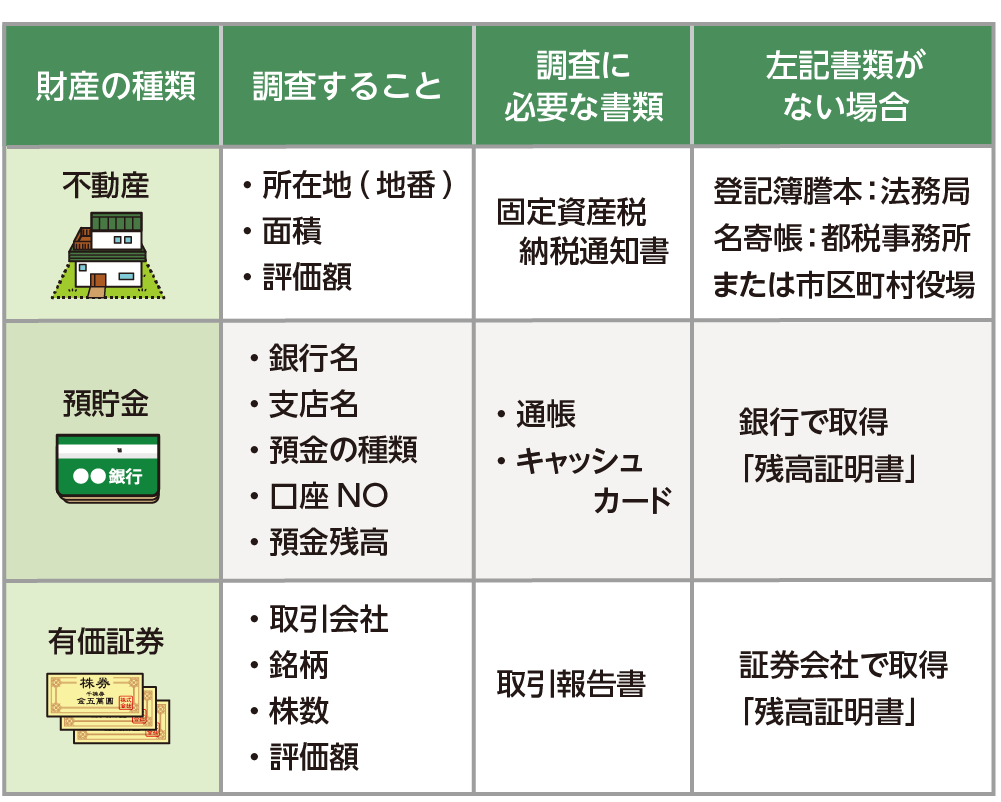

3-2.財産調査に必要な書類一覧

財産の種類に応じて、調査の際に必要な書類があります。

一覧で確認しましょう。また、銀行や証券会社などによって異なる場合がありますので、直接確認するとよいでしょう。

図2:財産調査に必要な書類

3-3.プラスの相続財産のチェックリスト

主なプラスの財産のチェックリストです。

生前には気づかなかった財産があるかもしれません。正しく財産を調査して相続税の申告を行う為にもご活用ください。

表5:生前に贈与された財産(下記6の※1を参照)

|

プラスの財産 |

||

|

種類 |

詳細 |

|

|

土地・建物 |

□宅地(借地権、定期借地権など) |

□その他の土地(原野、牧場、沼地、鉱泉地など) |

|

金融資産 |

□現金、預貯金など…普通預金、定期預金、当座預金、 |

|

|

□有価証券…株式公社債、投資信託、貸付信託の受益証券、小切手 |

||

|

□生命保険金 □死亡退職金 □退職手当 |

||

|

家庭用財産 |

□家具 □家庭用品 |

|

|

その他の財産 |

□自動車・船舶 |

□電話加入権 |

|

贈与財産 |

□相続開始前3年以内の贈与財産 ※相続税の課税対象となる相続財産 |

|

|

事業・ |

□減価償却資産…コピー機、パソコンなどの機械器具、農機具、 |

|

|

□棚卸資産…商品、製品、仕掛品、原材料、農産物など |

||

|

□その他…売掛金、受取手形など |

||

4.マイナスの財産の調査方法

債務やローンの有無を確認するには、まずは金融機関の通帳で返済履歴がないかどうかを確認しましょう。また、支払いが滞れば数ヶ月以内に督促が届くはずです。不安がある場合は、次の問い合わせ先にて確認することができます。

また、マイナスの財産にも様々な種類があります。主なマイナスの財産チェックリストを参照の上確認しましょう。

・全国銀行個人信用情報センター (全国銀行協会)

・株式会社シー・アイ・シー(割賦販売法・貸金業法指定信用情報機関)

・株式会社日本信用情報機構<JICC>(日本信用情報機関)

表6:相続財産チェックリスト(マイナスの財産)

|

マイナスの財産 |

|

|

種類 |

詳細 |

|

借入金 |

□住宅ローン、自動車ローン、カードローン買掛金、医療費など |

|

保証債務 |

□被相続人が保証人になっている場合、保証人になった借入などが滞りなく返済されているかどうかを調査 |

|

葬儀費用 |

□遺体や遺骨の回送や、葬式・葬送、火葬や埋葬、納骨の費用 |

|

税金 |

□亡くなられた方の確定申告(準確定申告)による所得税、固定資産税など |

※借金の把握方法について詳しくは、こちらを参考にしてください。(当サイト内)

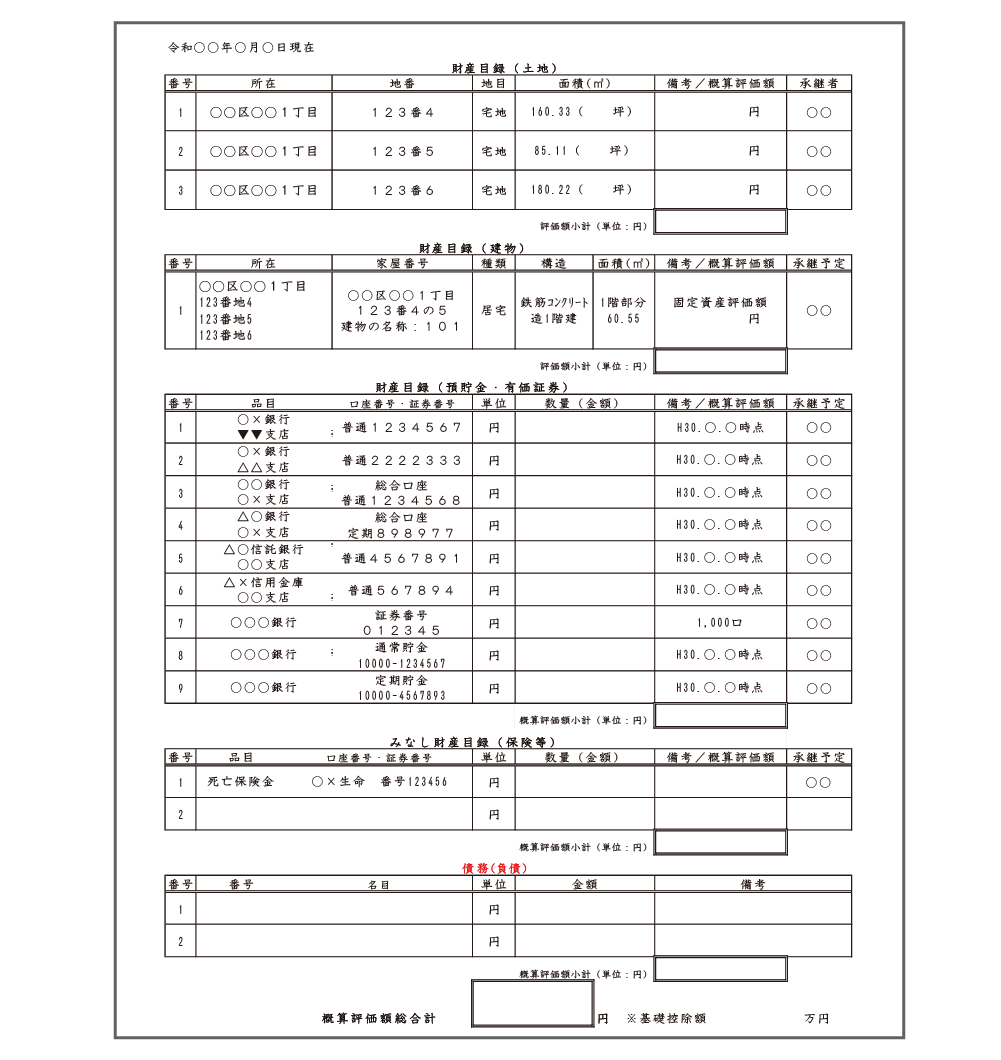

5.相続財産は「財産目録」にまとめる

相続財産の把握ができたら、一覧表(財産目録)にまとめておくと、その後の手続きがスムーズに進みます。財産目録の書式に決まりはありません。

財産目録には、遺産分割協議の際に役立つので、相続財産の評価額を記録しておきましょう。相続税がかかるかどうかを判断する目安にもなります。

図3:財産目録のサンプル

6.遺産分割の対象とならない相続財産

【遺産分割の対象にならない相続財産】

・受取人が指定されている生命保険金、死亡退職金

・生前贈与された財産※1

※1.生前贈与された財産は遺産分割の対象となりません。ただし、贈与者の相続人もしくは、遺言書で財産を受け取った受遺者の方は、亡くなられる時点に応じ、次の区分に応じて遡った期間内に受けた贈与財産を相続財産に戻し入れて遺産分割を行う必要があります。

令和6年1月1日~令和8年12月31日 相続開始前3年間

令和9年1月1日~令和12年12月31日 令和6年1月1日~相続開始日

令和13年1月1日以降 相続開始前7年間

このほか、相続時精算課税制度の適用を受けている場合には、基礎控除の110万円を超える部分については、相続財産に持ち戻されます。

7.まとめ

「相続財産」とは、相続する財産のことであり、相続が発生した時点で、亡くなられた方が所有していた「プラスの財産」と「マイナスの財産」の両方が含まれます。

亡くなられた方の相続財産調査を行い、財産目録としてまとめることで、その後の相続手続きをスムーズにすすめることができます。

期限のある手続きに対応するためにも、できるだけ速やかに相続財産を把握する必要があります。相続財産の確認の仕方がよく分からない、相続税がかかるほどの相続財産があるかもしれないといった場合には、早めに相続の経験が豊富な税理士にご相談されることをお勧めいたします。