相続税は広大地評価で還付できる!広い土地を相続した方はすぐ確認

- 相続税

「お父さんがおじいちゃんから相続して持っている郊外の広い土地は、確か相続の時に優遇される制度があったはずなんだけど」

郊外に広い土地をお持ちの方は、ご家族が新たに購入したというより先祖代々引き継がれている土地であることが多く、相続のことを考えると相続税の心配があることかと思います。

また、売却を検討してもなかなか買い手がつかないことも多く、今後の対応が不安になりますよね。

相続が発生した場合には、「標準的な広さの土地に比べ、著しく広い土地のこと」を広大地と呼びます。広い土地を相続する際にはさまざまな理由から相続税をできる限り軽減する策がとられています。

広大地として正しく評価をすることで、相続税を減額させることができます。ただし、本文でもご説明しますが、「広大地の評価」は平成29年分の相続までで制度が終わっており、平成30年以降は新制度へ移行しています。

本記事では、広大地の評価方法と新旧の制度を比較してご説明をしていきます。

目次

1.広い土地を相続したら広大地の評価で評価額を下げよう【平成30年以降は改正】

相続における広大地の評価は、平成29年12月31日までに発生した相続に適用されます。

平成30年以降の相続に関しては改正された評価方法「地積規模の大きな宅地の評価」が適用されることになります。

広い土地をこれから相続する方は新しい制度で評価を下げる方法をご確認いただき、すでに手続きを終えた相続を振り返ってご不安な方も評価がしっかりと下げられているか確認しましょう。

図1:広い土地の評価方法が平成30年を境に変わった

2.広大地の評価を適用したら相続税は減額できる(平成29年12月31日までに発生した相続)

平成29年12月31日までに発生した相続では広大地の考え方が利用できます。

相続税の申告期限が10ヶ月後ですので最大で平成30年10月31日期限の相続税申告までが利用できるということになります。

相続における広い土地の評価は、広大地として認められると「広大地の評価」という特別な評価方法を適用して、相続税評価額を減額することができました。

ただし、広大地とみなす適用条件が曖昧な部分があって判断しづらく、広大地の評価を適用せずに申告をしているケースもあります。

広大地の評価を適用せずに申告を済ませてしまった場合には、更正の請求をすることで還付を受けることができます。

図2:広大地について不安に思う

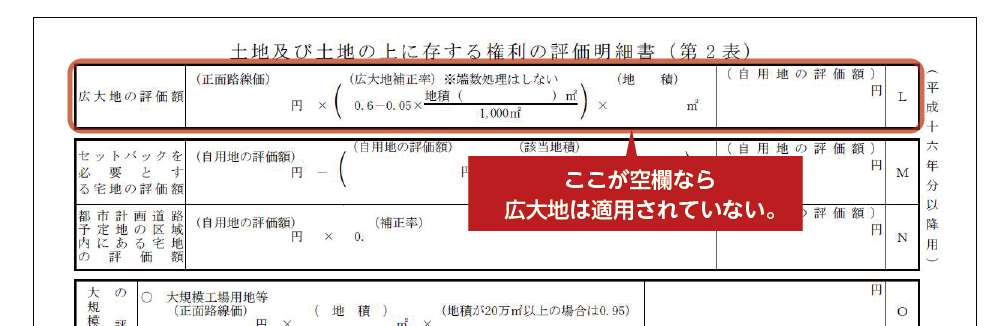

2-1.相続税申告書の「広大地の評価額」に記載する

相続税申告書をすでに提出されている方は「評価明細書の第2表」の上部にある「広大地の評価額」の欄を確認していただくと広大地の適用がされているかどうかを確認することができます。

もし、ここに何も記載がなければ、広大地の評価は適用されていないということになります。

ご自身が相続された土地は「広大地」だと聞いていたが、申告書上で広大地の評価がされていなかった場合には、広大地評価の適用外だったのかどうかを再確認することで相続税の還付を受けられる可能性があります。(詳しくは3章)

図3:土地評価証明書のイメージ(国税庁HPより)

2-2.「地積規模の大きな宅地の評価」が新設された(平成30年以降)

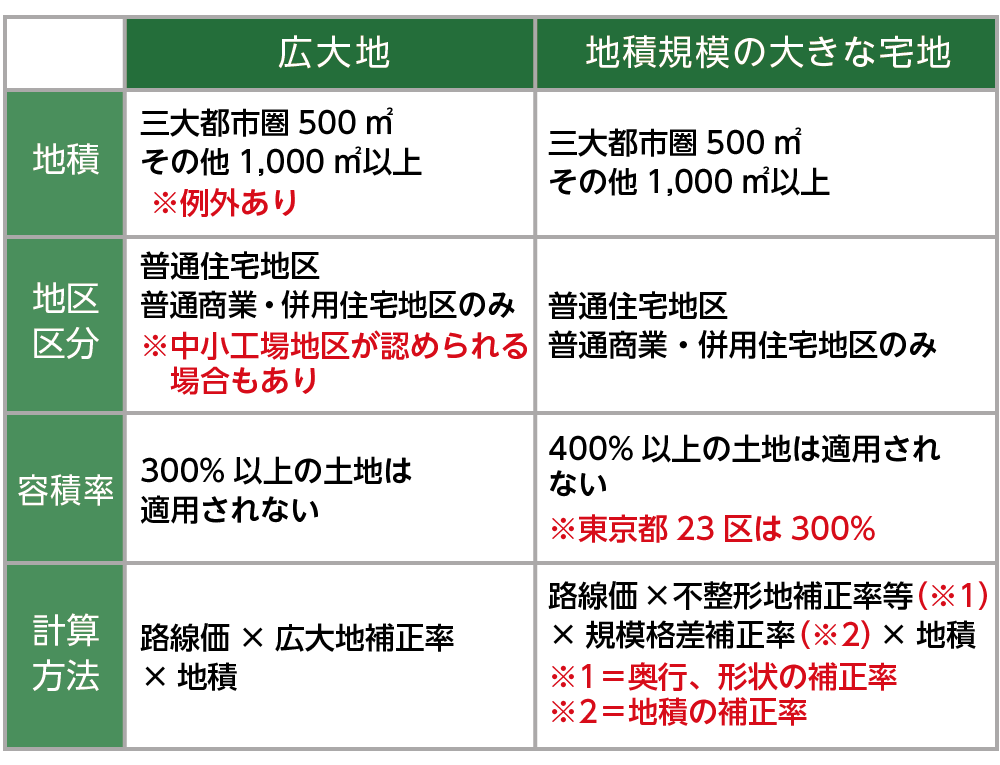

今まで、広大地の評価をするには判断基準が難しく、間違いやトラブルが非常に多かったことから、平成30年以降の相続では広大地の評価に代わって新設された「地積規模の大きな宅地の評価」を使うことになりました。

これにより条件もかなり明確になり、面積だけでなく、土地の形状なども考慮される内容に改正されました。

表1:具体的な改正点の比較

3.広大地を適用するための4つの条件

相続された土地が広大地評価の適用ができるかどうかの確認方法についてご説明します。

過去に相続した土地が次の4つの条件をすべて満たしている場合には、広大地の評価の対象となります。

3-1.条件1:土地が広いこと

広大地の評価を適用するための第一の条件は、土地の面積が広いことです。

<土地の面積の条件>

・三大都市圏の場合➡500㎡以上

・三大都市圏以外の市街化区域の場合➡1,000㎡以上

・市街化区域以外の場合➡3,000㎡以上の面積

土地の広さは、登記簿謄本などを確認しましょう。

ただし、この基準は原則的なものであり、近隣の状況などからこれらを下回る面積であっても広大地が認められる場合もあります。ここが曖昧な部分なのですが、念のため近隣も含めて広大地となる可能性を確認されることをおススメ致します。

3-2.条件2:その土地にはマンションや商業施設を建てられないこと

マンションや商業施設を建設できるかどうかは、その土地がどの用途地域に属しているかを調べれば判断できます。用途地域ごとに建てられる建物の種類や建ぺい率が定められており、マンションや商業施設が建設できない地域は「第一種低層住居専用地域」となります。

該当する場所であるかどうかは、市区町村役場で確認をすることで、すぐに把握することができます。

3-3.条件3:土地の活用方法が戸建分譲地であること

マンションや商業施設が建設できない土地であることを確認した上で、その土地を有効活用するには「戸建分譲地とするのが最適である」という専門家の判断が必要となります。

この判断はご自身でおこなうことが難しく、建築のプロである不動産の専門家に確認していただく必要があります。

判断の一つとして戸建業者に土地の買取をお願いできるかどうか、確認してみるのもよいかもしれません。

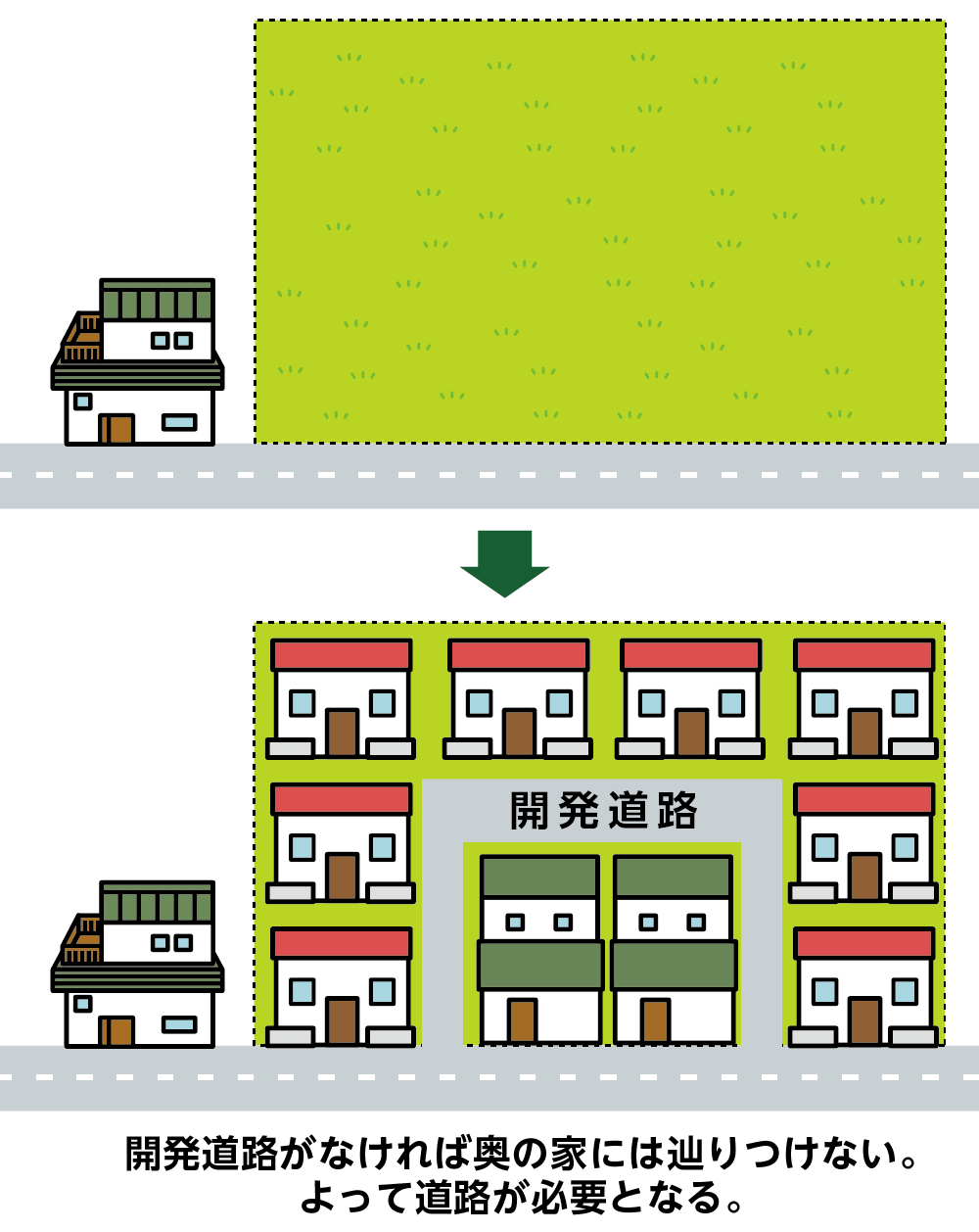

3-4.条件4:戸建分譲地とする場合に道路が作れること

戸建を建設する際、広大地相当の規模の土地であれば最低でも6戸以上の家を建設できると想定できます。土地の形状や周辺の道路事情との兼ね合いで、敷地内にどうしても道路を通す必要が生じる場合があります。

道路を作る必要性が認められた場合にも広大地の適用が認められますが、この判断も非常に高度な知識が必要となってきます。

最終的には、申告した税務署の判断次第で広大地適用の可否が決まりますので、いかに説得力のある資料を相続税申告書に添付できるかも重要なポイントとなります。

なお、前面道路の拡幅だけの場合は適用できません。

図4:道路を作る必要性がある例

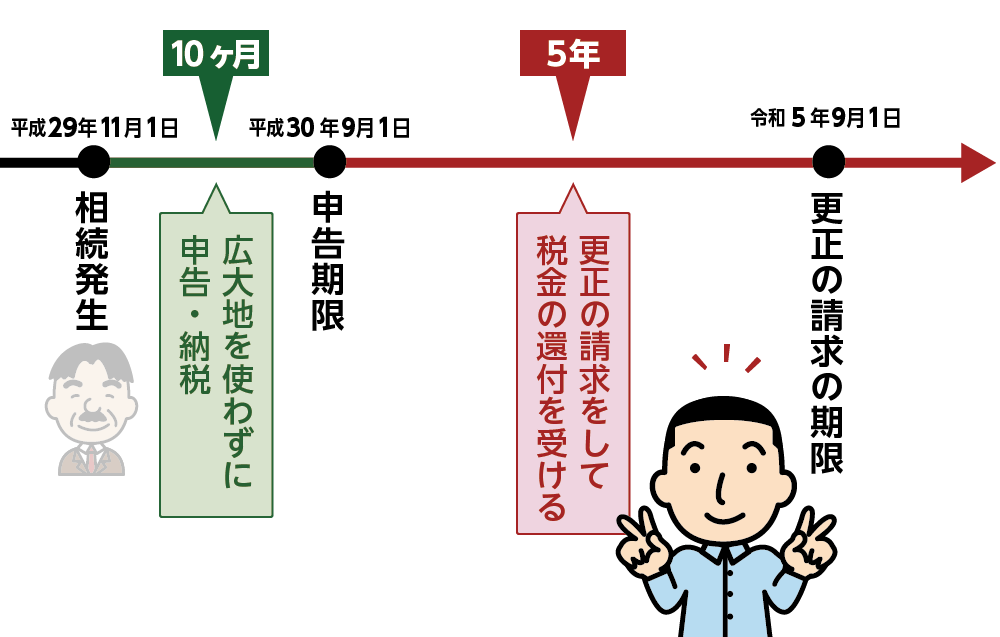

4.還付が受けられるのは相続税申告期限から5年以内

すでに相続税の申告書を提出しており土地の評価に広大地が適用されていない場合には、申告期限を過ぎてから5年以内であれば、「更正の請求」をおこなうことで納めすぎた相続税の還付を受けることができます。

広大地の適用条件を満たしていたにも関わらず、適用せずに相続税の申告と納税を終えてしまった場合には諦めずに再確認してみることで、多くの税金を取り戻すチャンスが残っています。

図5:申告期限から5年以内であれば相続税の還付を受けられるかもしれない

※更正の請求の期限について詳しくは、こちらを参考にしてください。(当サイト内)

5.広大地を評価するための具体的な計算例

広大地が適用される場合にどのくらい評価額が減額できるのか、確認してみましょう。

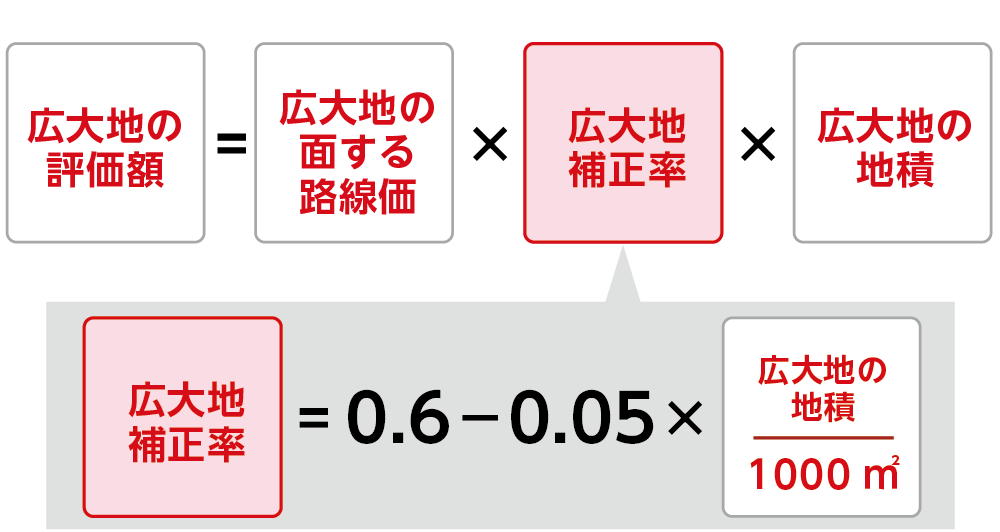

広大地の評価額は、次の算式に当てはめて計算します。

図6:広大地の評価額の計算方法

この計算は実際の土地の評価が下がるのではなく、相続税を計算する際の土地の評価を減額できるというものになります。

相続税の計算の対象となる土地の評価が減額されるということは、相続税を大きく減額できる可能性も期待できます。広大地と認められるだけでどれだけ減額することができるのか、具体例に計算をしていきます。

【事例】

土地:1,300㎡

広大地評価を適用せずに評価した場合:3.9億円(路線価300,000円)

現預金などその他の財産:1億円

法定相続人は1人

上記の状況で相続税の計算をすると、1億8,500万円となります。

広大地の評価適用前の相続税額=1億8,500万円

広大地の評価を適用する場合、土地の評価額が3.9億円から約2.1億円まで減額されます。

路線価300,000円×(0.6-0.05×1,300㎡/1,000㎡)×1,300㎡=約2.1億円

広大地を適用した場合の土地の評価を2.1億円として相続税の計算をすると、9,630万円となります。

広大地の評価適用後の相続税額=9,630万円

このケースでは、更正の請求をすることで約8,800万円の相続税の還付を受けることができます。

6.広大地評価が適用されていない場合は更正の請求で還付を受ける

相続した広い土地に対して広大地の評価を適用していない場合には、相続税の評価をやり直して再提出することで、相続税の還付を受けることができます。

この還付を受けられる更正の請求については、すべての財産を正しく評価して提出する必要があることから、ご自身ではなく、相続を専門としている税理士に依頼をして再提出することをおススメします。

また、以前の申告を頼んだ税理士ではなく、セカンドオピニオンとして別の税理士へご相談されることも間違いを正すことができるきっかけにもなります。

※更正の請求について詳しくは、こちらを参考にしてください。(当サイト内)

7.まとめ

広大地として評価される基準や土地の評価方法について、ご理解いただけましたでしょうか。

広大地は新たな相続では適用できない制度ではありますが、以前から広い土地には広大地の適用ができ、相続税を減額できるという話をお聞きされていると「広大地」についてお調べされるかと思います。

もし、平成29年末までに広い土地を相続され、すでに申告納税が終わられている場合には「もしかして広大地が適用できるかもしれない」と認識していただき、更正の請求の期限が5年となりますので早めに専門家である税理士にご相談いただければと思います。

もし、相続が平成30年以降のものであれば、新たな制度である「地積規模の大きな宅地の評価」を利用します。こちらも相続税に特化した税理士へ相談されることをおススメします。