遺贈寄付に相続税はかからない!手続きと遺言書の書き方の注意点

- 相続税

「自分が亡くなったら財産を生まれ育った自治体に寄付したい」

「遺贈寄付をすると相続税はかかるのだろうか」

遺贈寄付とは、遺言によって財産の全部または一部を公益法人、NPO法人、学校法人などの団体や自治体に寄付することです。遺言を作成することにより相続人以外に財産を引き継ぐことができます。

遺贈寄付は、生前の寄付と異なり、亡くなられた後に残った財産から寄付する仕組みです。老後の生活資金を心配せずに寄付できるメリットがあります。また、富裕層の方がするものだという印象があるかもしれませんが、誰もが少額から寄付することができます。

本記事では遺贈寄付の手続きの流れと相続税の取り扱いについて詳しくご説明いたします。遺言書を作成せずに相続人から相続財産の寄付を行う場合についても参考にしていただければと思います。

目次

1.遺贈寄付をしたときは相続税がかからない

遺贈寄付とは、遺言書を通じて財産の全部または一部を特定の公益法人や団体に譲ることをいいます。遺言書の内容は遺産分割協議や法定相続分に優先されるため、生前にご自身の財産の分け方を自由に指定することができます。

相続税は、財産を相続または遺贈等により取得した個人に対して課されます。受遺者(遺言により財産を引き継ぐ方)が個人ではなく法人の場合、相続税は原則としてかかりません。遺贈寄付を行うことにより社会貢献を果たしつつ、相続税の負担を軽減することが可能です。

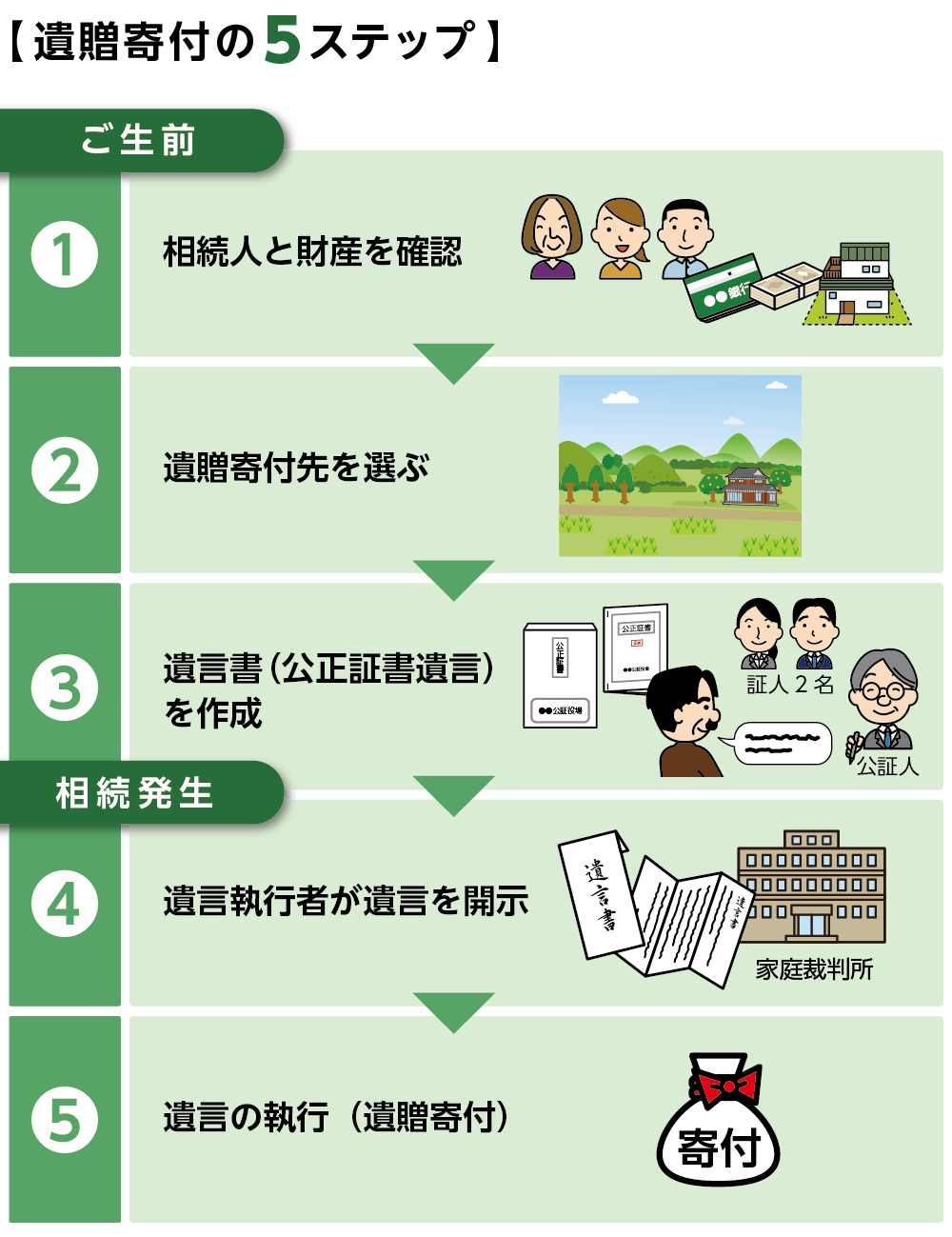

2.遺贈寄付の5ステップ

遺贈寄付を行う流れを5ステップで確認しましょう。遺贈寄付をするためには遺言書の作成が必要です。遺言書には誰にどの財産を引き継ぐのかを記載しますので、まずはご自身の相続人と財産を把握することから始めます。

2-1.ステップ①:相続人と財産を確認

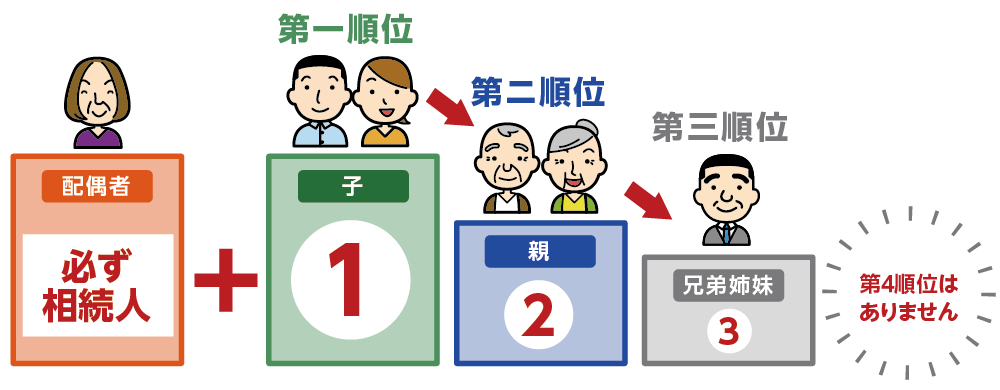

ご自身の相続人となる方(推定相続人)が誰であるかを確認します。配偶者は常に推定相続人となり、第一順位はお子さん、第二順位は両親または祖父母(両親が亡くなられている場合)、第三順位は兄弟姉妹になります。相続人が1人もいない場合は国庫に帰属します。

相続・遺贈の対象となる預貯金、不動産、有価証券等の財産と借金などの負債を漏れなく確認します。亡くなられてから遺言書に記載のない財産が見つかると、相続人全員で遺産分割協議を行わなければならなくなる場合がありますので注意が必要です。

2-2.ステップ②:遺贈寄付先を選ぶ

遺贈寄付先をどこにしたらよいか迷っている方も多いでしょう。子供の教育支援、被災地支援など共感する分野はなにか、ご自身の人生を振り返って検討しましょう。寄付金の使われ方や活用事例を確認してご希望に叶う団体を選びます。

寄付先が決まったら遺贈寄付を受け付けているかを必ず確認します。不動産がある場合は事前に相談した方がよいでしょう(3-5参照)。

2-3.ステップ③:遺言書の作成

遺言書には公証役場の公証人が作成する「公正証書遺言」とご自身で書く「自筆証書遺言」があります。遺贈寄付によりご自身の意思を確実に実現するためには、形式不備による無効や紛失・偽造などのリスクがない「公正証書遺言」をおススメいたします。

※遺言書の種類について詳しくは、こちらを参考にしてください。

2-4.ステップ④:遺言執行者が遺言を開示

遺言執行者とは遺言の内容を実現するために手続きを進めていく方です。遺言執行者の選任は任意ですが指定することをおススメします。遺言執行者は遺言の内容を相続人全員に開示します。また、遺産を調査し、預貯金、不動産、有価証券などのプラスの財産と未払金・借金などのマイナスの財産もすべて特定して財産目録を作成し開示します。

2-5.ステップ⑤:遺言の執行(遺贈寄付)

遺言執行者が遺贈寄付を実行すると寄付先から領収書を受け取ります。遺産総額が相続税の基礎控除額を超える場合は相続税の申告を行いますので、遺贈寄付の優遇税制を受けるために相続税申告書に領収書の添付が必要です。

3.遺贈寄付の注意点

遺贈寄付は相続人の理解が不可欠です。生前からご家族に遺贈寄付したいという意向を伝えておきましょう。相続するご家族がいても遺贈寄付をすることができます。遺言で全財産を寄付すると記載しても無効になるわけではありませんが、一定の相続人は遺留分を取り戻す権利を主張することができます。

本章では遺言書を作成するときの注意点についてご説明いたします。

3-1.遺留分に配慮

遺贈寄付を行う際には、相続人の遺留分に配慮する必要があります。遺留分とは兄弟姉妹以外の相続人に最低限保証される財産の取得分です。遺言書によって遺留分より少ない割合で財産を取得することになった場合には、その相続人(遺留分権利者)は遺留分の範囲で財産を請求する権利が認められています(遺留分侵害額請求)。これは遺贈寄付された団体であっても同様ですので、遺言書作成の際には遺留分に配慮します。

3-2.遺言執行者を指定

遺言の内容に従った遺産分割が確実に行われるために、遺言執行者を指定しましょう。未成年者や破産者でない限り、誰でも選任できます。遺言執行者と相続人が同一であっても問題ありませんが、遺言の執行には法律や税務の知識が必要になることから、弁護士や司法書士などの専門家に依頼したほうがよいでしょう。

3-3.特定遺贈で寄付

遺贈寄付は、特定遺贈と包括遺贈の2種類があります。特定遺贈は寄付する財産を「現金○○円」など具体的に指定して遺贈する方法です。包括遺贈は寄付する財産の割合を「全財産」「財産の〇分の1」などと指定して遺贈する方法です。

遺贈寄付をする際は特定遺贈で行うことをおススメします。理由として、包括遺贈は相続人と同一の権利義務を持つため、債務も引き継がれます。包括遺贈を行いたい場合は寄付先に確認が必要です。

3-4.現物資産の寄付は譲渡所得税がかかる場合がある

現物資産(不動産、株式など)を遺贈寄付する場合、その資産を実際には売却していなくても、遺贈があった時点で時価で譲渡したものとみなされて、譲渡所得税の対象となることがあります。譲渡所得税は、資産の売却によって得られる利益に対して課税されます(みなし譲渡所得税)。この場合は遺言者が亡くなられたことを知った日の翌日から4ヶ月以内に相続人が準確定申告を行う必要があります。

3-5.公正証書遺言で作成

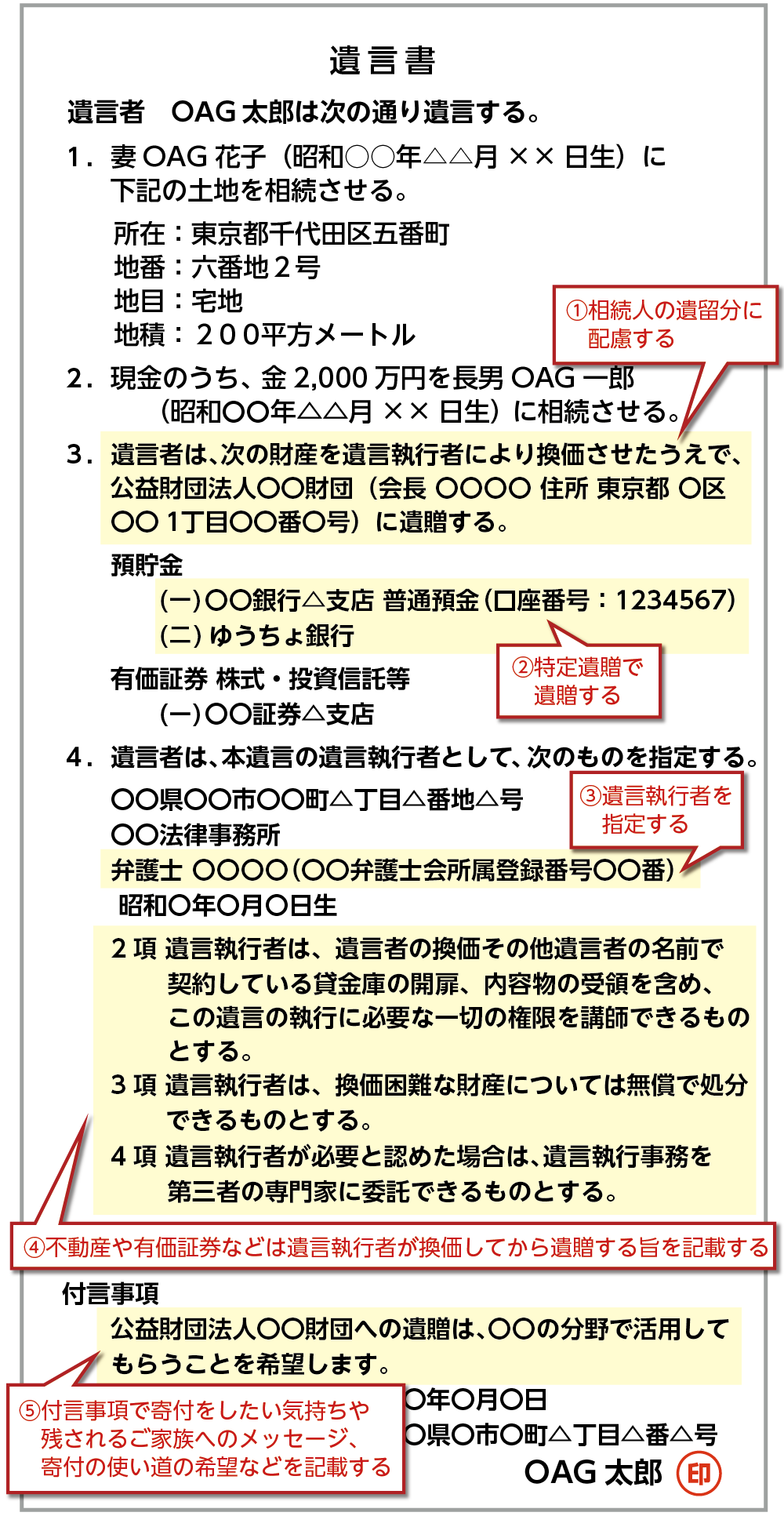

遺言書は公正証書遺言で作成しましょう(2-3)。書き方の具体例を参考にしてください。作成のポイントは下記の通りです。

①相続人の遺留分に配慮する

②特定遺贈で遺贈する

③遺言執行者を指定する

④不動産や有価証券などは遺言執行者が換価して遺贈する旨を記載する

⑤付言事項で寄付をしたい気持ちや残されるご家族へのメッセージ、寄付の使い道の希望などを記載する。

4.(参考)相続財産の寄付は原則として相続税がかかる

相続財産の寄付とは、相続人が相続により引き継いだ財産を寄付することです。亡くなられた方が寄付の希望をエンディングノートに記していた場合や、願いを言づけていた場合などは相続財産の寄付になります。エンディングノートや手紙などは遺言書のような法的効力はありませんので、想いを確実に実現したい方は遺贈寄付をおススメいたします。

4-1.申告期限内に特定の公益法人に寄付した場合のみ非課税

相続人が相続によって取得した財産を、相続税の申告期限(亡くなられたことを知った日から10ヶ月以内)までに、国、地方公共団体、公益を目的とする事業を行う特定の法人または認定NPO法人に寄付した場合は、その寄付をした財産は相続税の対象になりません。

4-2.相続財産を売却して寄付したら非課税にならない

相続人が相続財産を寄付する場合に、不動産や有価証券などを売却換価して寄付した場合は相続税がかかります。換価した財産は相続によって取得した財産とならないということに注意が必要です。

5.まとめ

遺贈寄付をした財産は、原則として相続税がかかりません。遺贈寄付をした分だけ相続税の課税対象財産を減らすことができるため節税対策として効果的です。亡くなられてから寄付するため、これからの生活資金の心配がないというメリットもあります。

一方、相続人による相続財産の寄付は申告期限内に公益性の高い法人に寄付した場合のみ相続税が非課税になります。相続財産を現物のまま寄付しなければ税制優遇が受けられないということに注意が必要です。

遺贈寄付をする際は、相続人の理解を得ておきましょう。生前に想いを伝えたり、遺言書に付言事項を記載しておきます。相続人の遺留分に配慮することが大切です。

遺贈寄付をしようとお考えの方は、相続に強い税理士にご相談されることをおススメいたします。