相続税の重加算税は故意に財産を隠したペナルティ!税率と計算例

- 相続税

「相続税を払いたくないから、亡くなった父の預金をこっそり自分名義の口座に移した」

「タンス預金はバレないだろうと思って相続税の計算に入れなかった」

財産を意図的に隠ぺいし脱税しようとして税務署に指摘されると、ペナルティとして重加算税がかかります。

国税庁が発表したデータでは、令和4年度の相続税の税務調査8,196件のうち、申告漏れは7,036件、重加算税の対象となった件数は1,043件となっており、重加算税が課された割合は14.8%でした。1件当たりの追徴税額は 816万円にもなり、前年度より税務調査の件数、追徴税額合計はともに増加(対前事務年度⽐129.7%、119.5%)しました。

(引用:令和4年事務年度における相続税の調査の状況/国税庁ホームページ)

相続税を逃れようとすると、税務署から指摘をうけて高額なペナルティを支払うことになりかねません。

本記事では、重加算税の税率や重加算税が課される場合の計算例を詳しくご説明いたします。万が一該当するようであれば、すぐにでも修正申告をおこない納税をしましょう。

目次

1.重加算税は相続税を意図的に少なく申告したり無申告だったときのペナルティ

相続税の申告が必要な方が納期限までに納税・申告しなかった場合は、本来納めるべき相続税の額に加えて、加算税と延滞税がペナルティとして課されます。延滞税は納付が遅れた場合に、加算税は無申告や申告の不備があった場合にペナルティとして課される税金です。

重加算税は相続税を脱税する目的で隠ぺいまたは仮装し、少なく申告したり申告しなかった場合に対するペナルティの税金です。具体的には、申告義務があるにも関わらず故意に申告しなかったケース、名義預金やへそくりを故意に隠したケース、遠隔地の預金や国外の財産を故意に申告しなかったケース等が当てはまります。

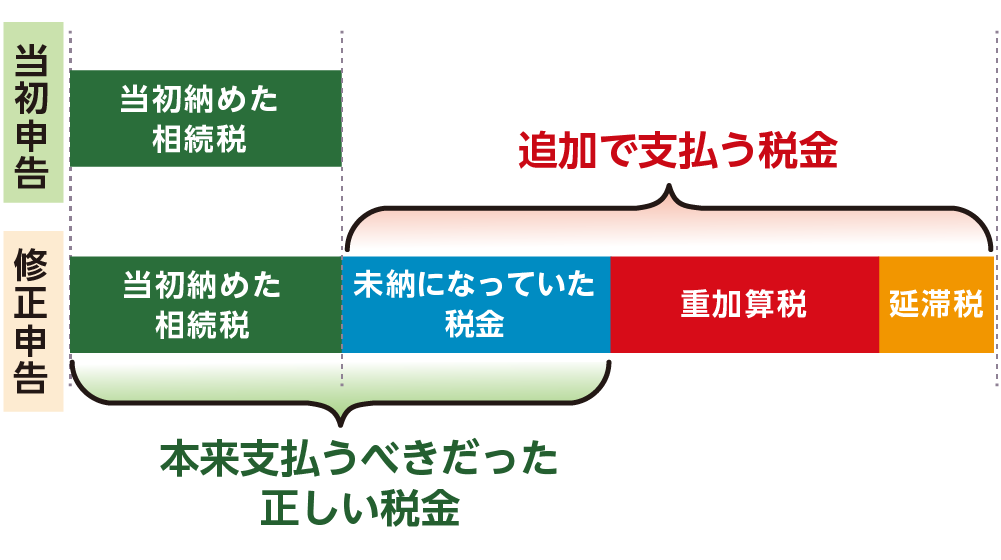

図1:修正申告では未納の相続税と重加算税、延滞税を合計した金額を支払う

※相続税の修正申告について詳しくは、こちらを参考にしてください。

2.相続税の重加算税の税率

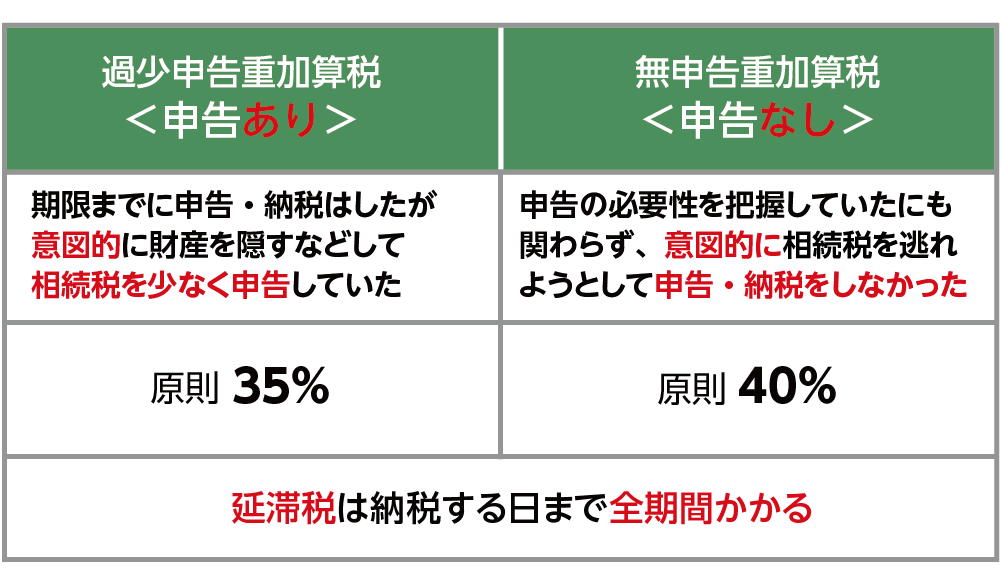

重加算税は2種類あります。「過少申告重加算税」は相続税の申告期限までに申告・納税を行なったものの、財産を意図的に少なく申告した場合です。「無申告重加算税」は申告義務があることを知っていながら財産を意図的に隠ぺいするなどして相続税の申告をしていなかった場合です。

表1:重加算税の種類と税率

2-1.【過少申告重加算税】財産を意図的に少なく申告した:35%

相続税の申告期限内に申告はしたものの、相続財産の一部を申告書に記載しなかったり、財産の証拠となる書類を偽造したり、実在しない借金等を記載して意図的に相続税を下げた場合は過少申告重加算税の対象となります。

過少申告重加算税は、追加で納める相続税額に対して35%の税率が課されます。なお、過去5年以内に同じく無申告加算税または重加算税を課されたことがあった場合には、税率はさらに10%上乗せされ45%になります。

2-2.【無申告重加算税】相続税の申告を意図的にしなかった:40%

相続税の申告をする必要があったにも関わらず、故意に申告をしなかった場合には無申告重加算税の対象となります。

無申告重加算税は、相続税額全体に対して40%の税率が課されます。無申告重加算税の場合も、過去5年以内に無申告加算税または重加算税を課されたことがあった場合には10%上乗せされて50%の税率が課されることになります。過少申告よりも無申告の方がペナルティは重くなります。

3.延滞税は相続税を法定納期限までに納めなかったペナルティ

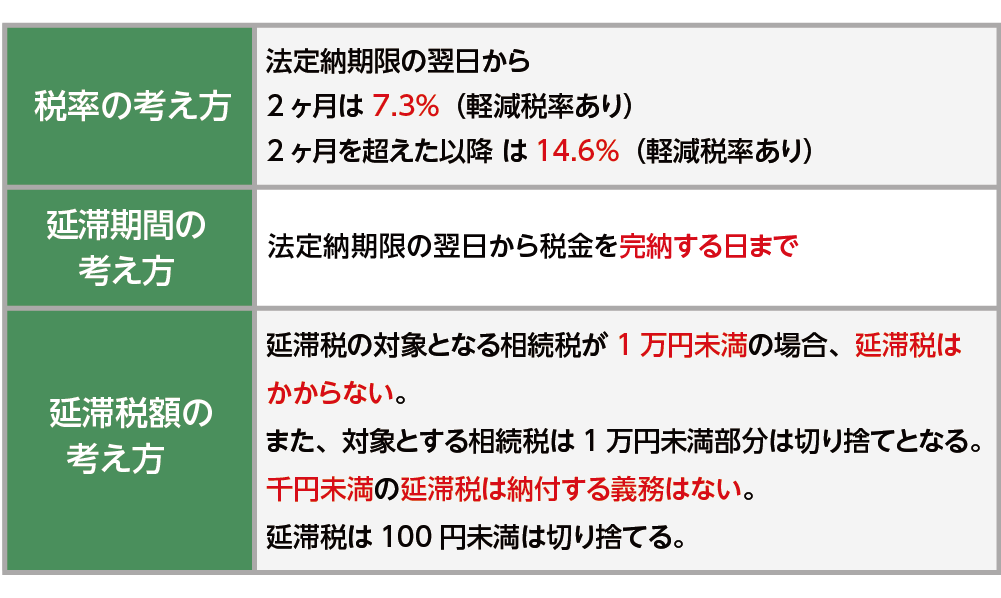

延滞税は、相続税を納付期限までに納付しなかった場合に、法定納期限の翌日から納付する日までの日数に応じてかかる利息に相当するペナルティです。

表2:延滞税の基本的な考え方

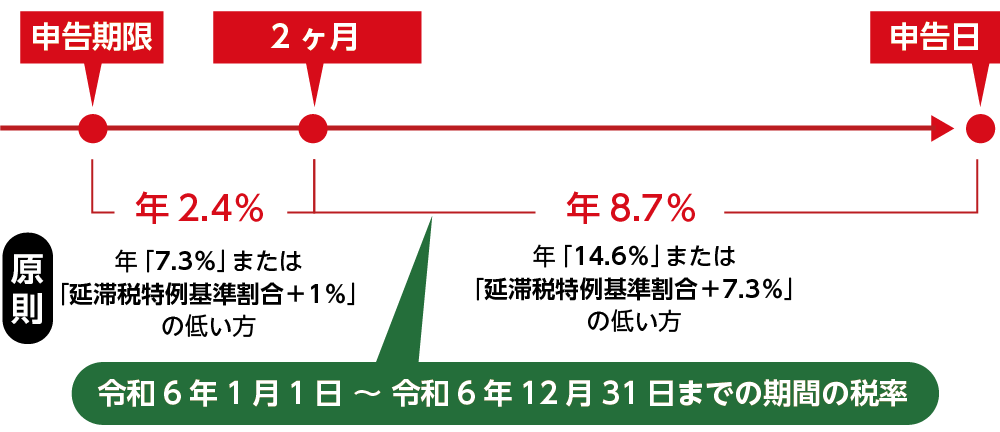

図2:令和6年1月1日から令和6年12月31日の延滞税の税率

【延滞税の特例税率】(令和6年1月1日~令和6年12月31日)

(1) 納付期限から2ヶ月以内:年2.4%

(2) 納付期限から2ヶ月超 :年8.7%

※延滞税について詳しくは、こちらを参考にしてください。

4.重加算税の計算例

重加算税は、追加で納税する税額に対してかかります。

「本来納めるべきであった相続税 - 当初に申告した相続税」 をもとにして計算します。

【過少申告重加算税の計算例】

当初の納税額:700万円

修正申告後の納税額:1,200万円

※延滞日数:80日

追加の納税額: 500万円

( 修正申告後の税金1,200万円 - 当初に申告した税金 700万円 )

重加算税の税率は、過少申告であったため35%

重加算税:500万円 × 35% = 175万円

次に延滞税を計算します。

最初の2ヶ月が61日、2ヶ月以降が19日となり、期間によって税率が異なります。

①(納付すべき税額×延滞税の割合(納期限から2ヶ月以内)×日数)÷ 365

500万円(税額) × 2.4%(最初2ヶ月) × 61(日数)÷ 365 =20,054円

②(納付すべき税額×延滞税の割合(納期限から2ヶ月超)×日数)÷ 365

500万円(税額) × 8.7%(2ヶ月超) × 19(日数)÷ 365 =22,643円

延滞税:① +②= 42,697円→42,600円(100円未満切り捨て)

修正申告で支払う税金:500万円(追加の相続税)+175万円(重加算税)+42,600円(延滞税)=6,792,600円

修正申告時には、重加算税を含めて合計679万2,600円を納めることになります。

5.重加算税の注意点

意図的に相続税の申告をしなかったり、少ない金額で申告するデメリットは、ペナルティの税金が課されるだけではありません。重加算税の対象となった財産については、相続税額を大幅に減額することができる「配偶者の税額軽減」を適用することができない等の注意点があります。

5-1.「配偶者の税額軽減」を受けられない

「配偶者の税額軽減」とは、配偶者が相続した財産について、1億6,000万円あるいは法定相続分相当額までの範囲であれば相続税がかからないという制度です。

正しく申告していれば、ほとんどの場合で配偶者の相続税は0円になります。相続税から逃れようとして財産を隠ぺいすると税額軽減を受けられないため、税額軽減を適用しない相続税額を納税しなくてはならなくなります。

※配偶者の税額軽減について詳しくは、こちらを参考にしてください。

5-2.相続人全員に「連帯納付義務」がある

相続税は、相続人が相続した財産に応じて各々税務署に納税します。特定の相続人が「納税しない」または「納税できない」という場合に、他の相続人が連帯責任を負う連帯納付義務があります。

重加算税の対象となった相続人がいる場合には、重加算税についても他の相続人に連帯納付義務が発生します。連帯納付義務者が一定期間内に相続税を納付する場合には、負担軽減のため、延滞税に代えて利子税を納付します。

※相続税の連帯納付義務について詳しくは、こちらを参考にしてください。

6.まとめ

重加算税は相続税を意図的に少なくしたり、無申告だった場合に課せられるペナルティの税金です。重加算税の対象となった場合には、本来支払うべき正しい金額の相続税と重加算税、延滞税を合計した金額を支払わなくてはなりません。

相続財産をすべて把握しきれないという理由で期限内に相続税の申告ができなかった場合や、申告後に財産が見つかったものの、追加の申告を怠った場合などが該当します。特に税務調査が行われた場合には、指摘される可能性も大きくなります。

重加算税の対象となった財産は、「配偶者の税額軽減」の対象外となりますので注意が必要です。

現時点でお心当たりのある方は早急に修正申告をおこない、追加で納税しましょう。重加算税や修正申告についてご心配な方は、相続税に強い税理士にご相談されることをおススメいたします。