相続税申告の有無は基礎控除でまず判断! 知っておきたい対象財産と具体例

- 相続税

「相続税って、相続したら必ず払わないといけないの?」

相続とは、亡くなられた方の預貯金や不動産などの財産を引き継ぐことです。

相続の意味はわかっていても、引き継いだ財産に相続税がかかるかどうかはよく分からず、複雑でややこしいものだというイメージをお持ちの方は多いでしょう。

相続税は、何もせず自動的に請求がくるものではありません。相続した方がご自身で申告し、期限内に納税まで済ませなければなりません。

本記事では、相続税の基本的なことをわかりやすく説明していきます。

まずは、ご自身が相続税の対象かどうかをご確認ください。申告が必要となれば、次に、何をいつまでにしなければならないのか、期限内に計画的に進められるよう、この記事を参考に頭の中を整理していただければと思います。

目次

1. 相続税とは基礎控除額を超えた金額にかかる税金のこと

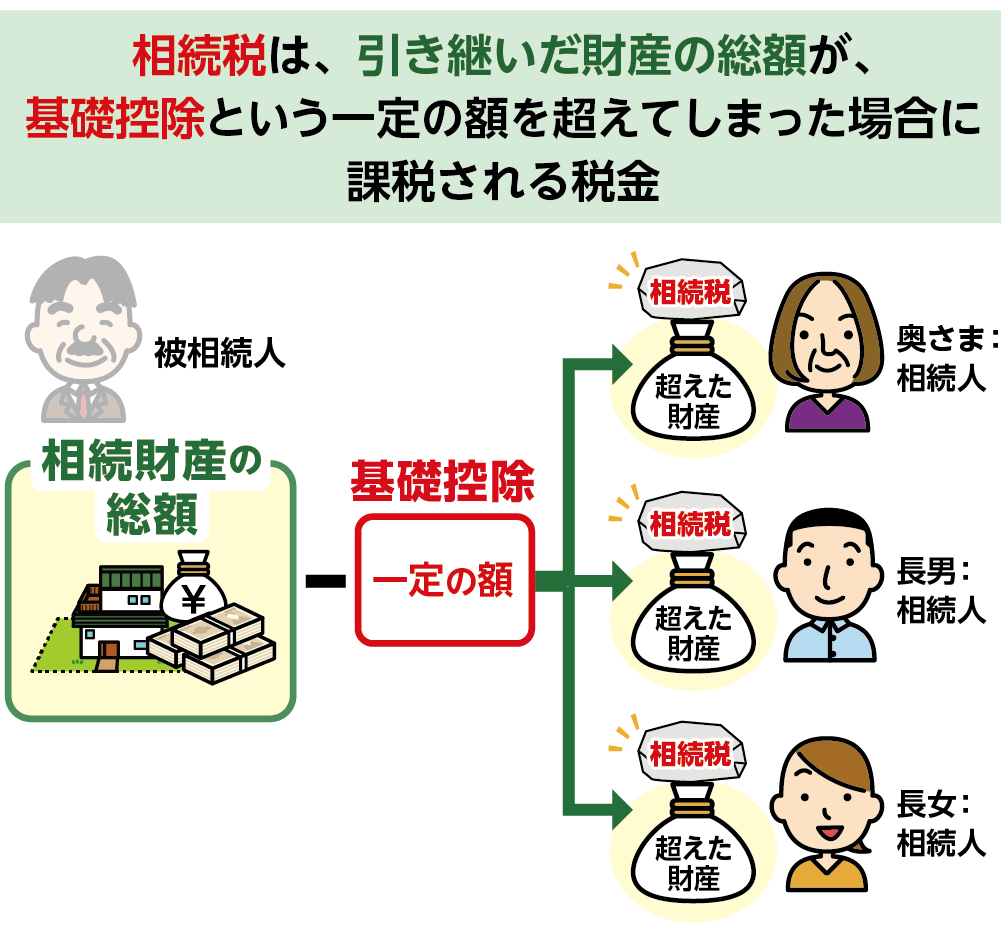

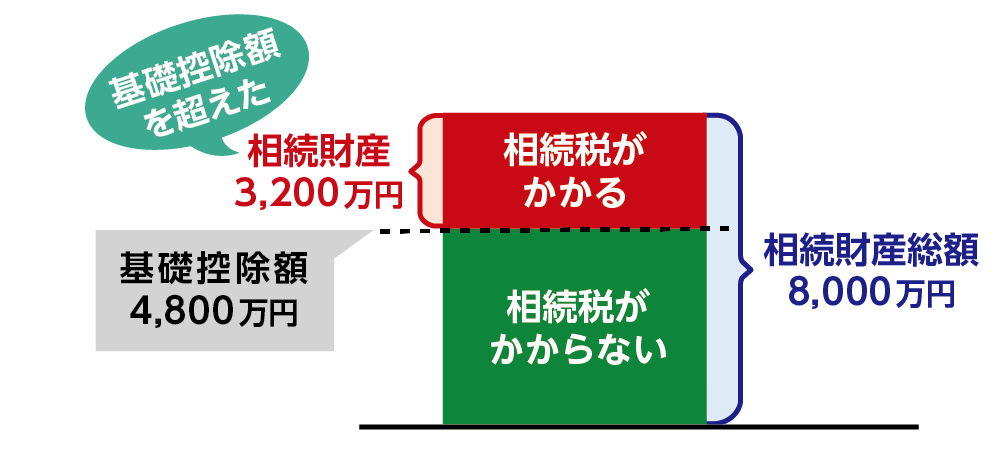

相続税とは「亡くなられた方の財産の総額が、基礎控除額を超えた場合に課税される税金」です。

相続税は、財産を受け継いだ配偶者やお子さんなどの亡くなられた方の相続人に課税されます。

例外としては、遺贈により第三者の方に財産を引き継いだ場合も相続税が課税されます。

図1:相続税とは

2. 相続税の基礎控除額の考え方

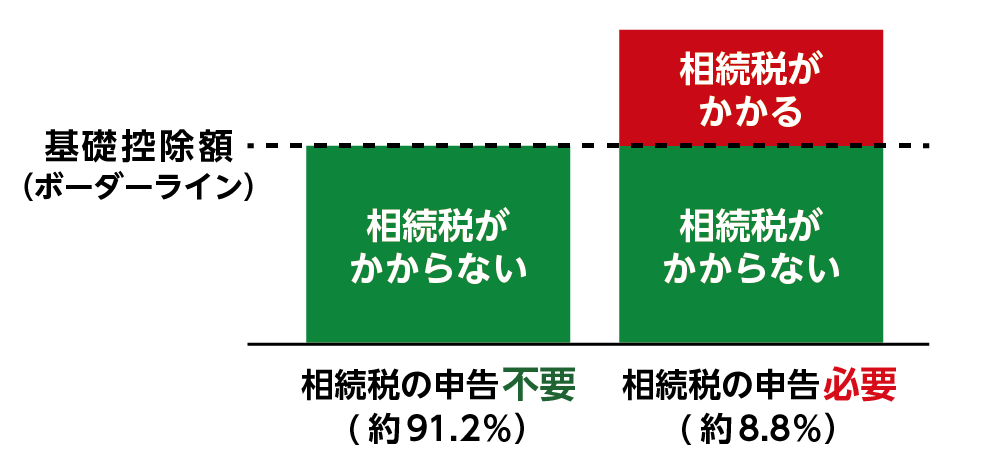

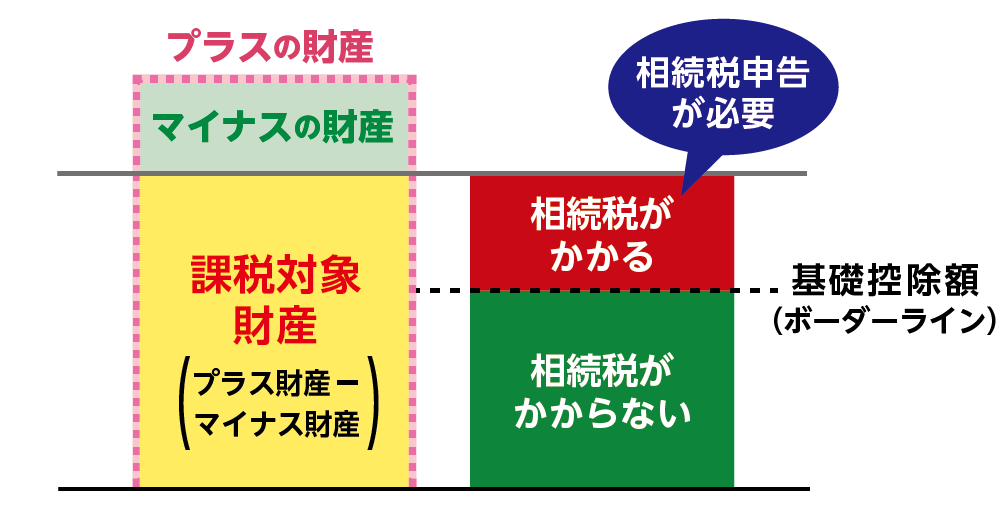

相続財産を引き継いだ方が必ずしも相続税を納めなければならないわけではありません。

相続税がかかるのかどうかを判断するために、初めに確認しなければならないのは基礎控除です。基礎控除とは、相続税がかからない一定の額のことです。相続財産の総額が、基礎控除額を下回れば、相続税はかからないと判断することができます。

図2:基礎控除額を下回れば相続税はかからない

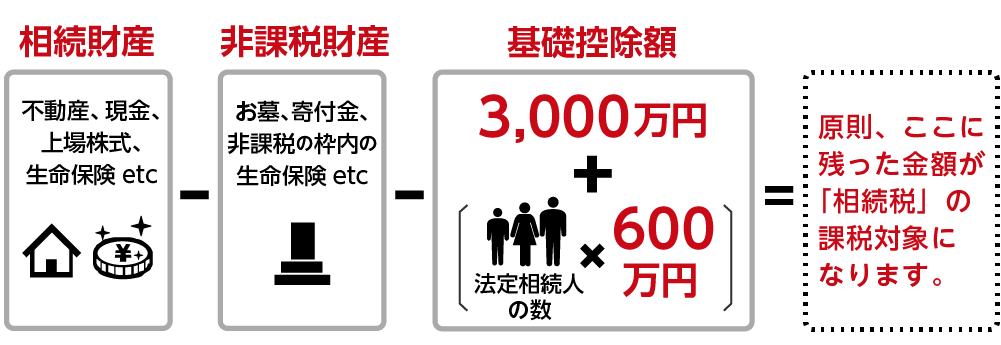

2-1. 相続税の基礎控除額は計算で求められる

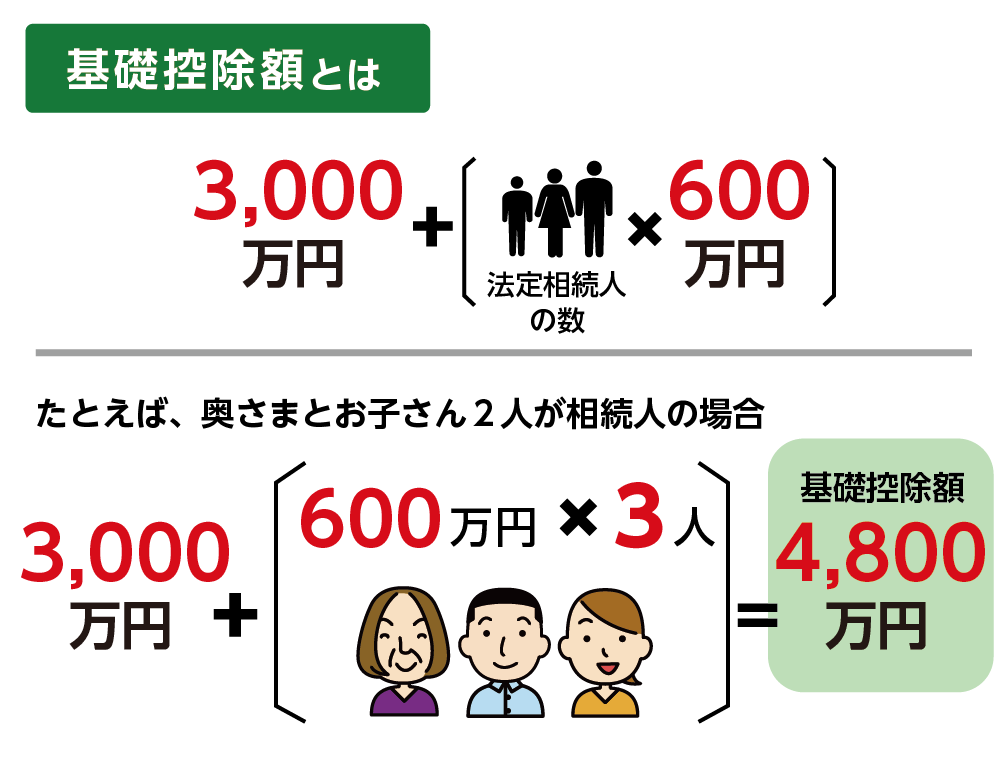

相続税の基礎控除額は、3,000万円+(法定相続人の数×600万円)という算式で求めることができます。基礎控除額は相続人の数によって変わり、人数が多ければ、その分基礎控除額も高くなります。

たとえば、ご主人さまが亡くなられて、相続人は奥さまとお子さん2人の計3人だった場合、「3,000万円+(相続人の数3人×600万円)」となり、基礎控除額は4,800万円となります。

亡くなられた方の相続財産が、基礎控除額の4,800万円を下回っていれば、相続税の申告・納税は不要であると判断できます。

図3:基礎控除額の計算式

※相続税の基礎控除について詳しくは、こちらを参考にしてください。

2-2. 相続人の数に含められる法定相続人とは

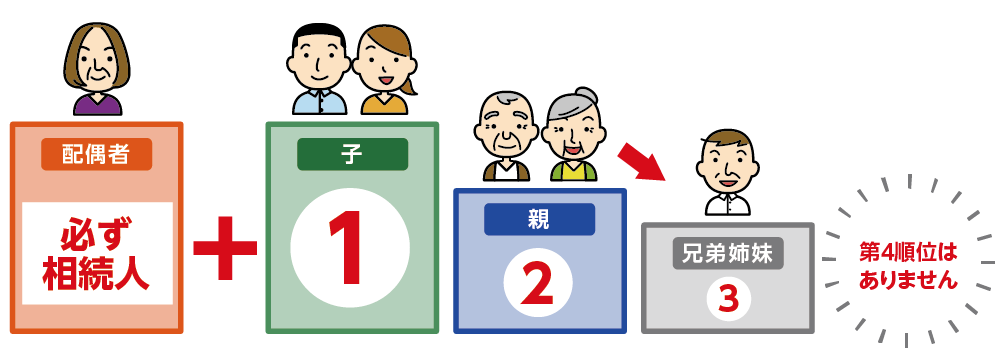

基礎控除額を左右する「相続人の数」には、財産を引き継ぐすべての方を含めてよいわけではなく、法定相続人となる方の人数に限ります。法定相続人とは、民法で定められた相続する権利を有する方です。

また、法定相続人には順位があります。

亡くなられた方の配偶者は常に法定相続人となりますが、それ以外の方は法定相続人になれる順番が決まっています。先の順位の方がすべていない場合に限り、次の順位の方が法定相続人となります。

図4:法定相続人の順位

「こんな場合、法定相続人の数に含めることはできないの?」

と迷う4つのケースをご説明いたします。

| 相続放棄をしても法定相続人に含めることができる | 相続放棄をした場合、初めから相続人ではなかったとみなされ、相続する権利はなくなりますが、 ほかの法定相続人が不利益を被らないよう、相続放棄があっても法定相続人の数は変わりません。 |

| 代襲相続人の数を法定相続人に含めることができる | 「相続欠格」や「相続廃除」となった場合でも、代襲相続は法律で認められています。 |

| 養子縁組で法定相続人に含められる人数が制限されている | 亡くなれた方に「実子がいた場合は1人まで、実子がいない場合は2人まで」となります。 |

| 遺言書で財産を引き継ぐことが指定された相続人以外の方がいる場合 | 法定相続人の数に含めることはできません。 |

2-3. 基礎控除額以上の財産は相続税の申告が必要

基礎控除額を超えた部分の相続財産に対しては、相続税がかかります。たとえば、相続財産が8,000万円あり、法定相続人の数が3人だった場合、基礎控除額である4,800万円を相続財産から差し引き、残る3,200万円に対して相続税がかかることになります。

図5:基礎控除額を超えた相続財産に相続税がかかる

3. 相続財産の総額はプラスの財産からマイナスの財産を引いて考える

基礎控除額を差し引く「相続財産」にはどんな財産が含まれるのか、詳しく確認してみましょう。

相続財産には、預貯金や不動産などのプラスの財産だけでなく、亡くなられた方の借金などを含むマイナスの財産が含まれます。どちらの財産についても、相続発生日時点の残高確認や、評価額を個別に計算し、総額を求めます。プラスの財産からマイナスの財産を引くと「相続税の課税対象財産」となります。

図6:相続税の課税対象財産とは

※相続税評価について詳しくは、こちらを参考にしてください。

3-1.プラスの財産とは

プラスの財産には、以下の4つが該当します。

②相続後に実際の支払額が確定する生命保険金、死亡退職金などの「みなし相続財産」

③生前の一定期間内におこなわれた「贈与財産」

④お墓などの「非課税財産」

図7:プラスの財産

中でも不動産の場合、特例制度が適用できれば、評価額を大幅に下げることができるので相続税に大きく影響します。評価額を下げて、基礎控除額を下回るばあいでも申告することは必ず必要となります。不動産の財産評価は、専門的で判断が難しいので、税理士の力を借りた方がより安心です。

※土地の評価について詳しくは、こちらを参考にしてください。

※小規模宅地等の特例について詳しくは、こちらを参考にしてください。

3-2.マイナスの財産とは

亡くなられた方の借金などの負債についてはマイナスの財産といいます。相続税の課税対象財産から差し引けるマイナス財産には「借金」「保証人債務」「未払い金債務」「葬儀費用」が該当します。

図8:マイナスの財産

※課税対象財産について詳しくは、こちらを参考にしてください。

4.特殊な財産の考え方

相続特有の考え方となる「特殊な財産」についてご説明いたします。

4-1. 相続税がかからない「非課税財産」とは

基礎控除とは別に相続税がかからない非課税財産は、相続財産からあらかじめ差し引くことができるため課税対象財産を減らすことにつながります。

【主な相続税の非課税財産】

①墓地や墓石、仏壇、神を祭る道具など、日常礼拝しているもの

※換金性のある華美なものは除く

②国や地方公共団体などへ寄付した財産

③生命保険金のうち非課税枠内の保険金

④死亡退職金のうち非課税枠内の保険金

図9:非課税財産を相続財産から差し引いた額から基礎控除額を引く

4-2. 相続税がかかる「みなし相続財産」とは

本来は亡くなられた方の財産ですが、相続発生後に受け取る財産があります。これをみなし相続財産といい、たとえば、亡くなられたことでお金を受け取ることができる生命保険金や、死亡退職金が該当します。

「みなし相続財産」は、相続する時点ではまだ手元にない可能性がありますが、いずれもらえることから、もらったとみなし、相続税の課税対象財産に含めます。

4-3. 「7年前までの生前贈与」には相続税がかかる

相続税の課税対象財産は、相続発生時点での財産だけではありません。亡くなられるまでの7年以内に贈与した財産は、相続税の課税対象に含め、相続税を計算することになります。

実際に生前贈与されたものを相続の際に返却したり、その金額を準備して返金するなどの対応は必要ありません。相続税の計算上で、生前贈与された金額を加算するだけです。

戻しれる贈与額には、贈与税のかかっていない暦年贈与分も含まれます。また、相続または遺贈により財産を取得した方以外への贈与額は戻し入れる必要はありません。

※令和6年1月1日以降の贈与から、7年以内の贈与の持ち戻しが適用にりました。しかし、令和6年1月1日以降の相続から7年前の持ち戻しになるというわけではありません。この日より、相続開始前7年以内の持ち戻しの対象となるという意味です。

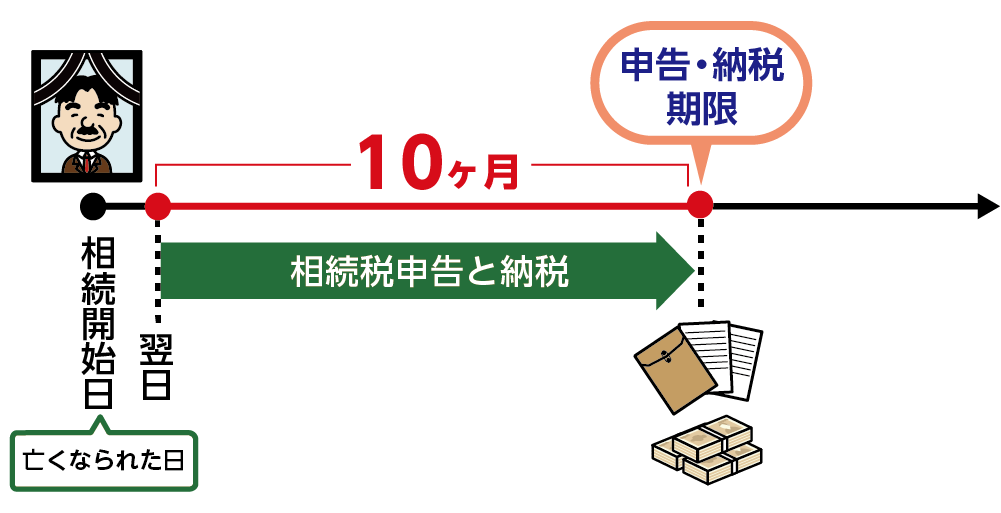

5. 相続税申告は期限内にするのが必須

相続税には、大きく2つの期限があります。税務署に相続税の申告書を出す「申告期限」、もうひとつは、相続税を国に納める「納付期限」です。

それぞれの期限は同じで、相続の開始があった日(亡くなられた日)の翌日から10ヶ月以内です。この期間内に法定相続人や課税対象財産の確定、相続税の計算、必要書類の準備など、やるべきことがたくさんあります。申告と納税は同日におこなう必要はありませんが、期限内に終えることが必要です。

図10:相続税の申告・納税期限は10ヶ月

5-1. 期限が過ぎてしまうと翌日から延滞税の対象

期限内に申告、納税が終わらなかった場合、納付期限の翌日から納付する日までの日数に応じて延滞税などのペナルティがあるので注意しましょう。

※相続税の納税申告期限について詳しくは、こちらを参考にしてください。

5-2. 財産を隠していると重いペナルティがかかる

財産を意図的に隠して、少ない財産額で申告などをおこなうと、税務署の指摘を受け、本来の相続税に加え、重い加算税が追加されてしまいますので、十分注意してください。「これは含める必要はないだろう」と安易に判断するのは控え、税理士などの専門家に早めにご相談されることをお勧めいたします。

※重加算税について詳しくは、こちらを参考にしてください。

5-3. 納税の仕方

相続税の納税先は、亡くなられた方の最後の住所地を管轄する税務署です。税務署で直接支払うこともでき、そのほか、金融機関の窓口、クレジットカードによる支払いも可能です。相続税は、現金一括払いが原則ですが、万が一、納税資金を期限内に用意できない場合は、分割払いなどを選択して延納することができますが、手続きが複雑なため、お勧めはできません。

※相続税が支払えない場合について詳しくは、こちらを参考にしてください。

6. まとめ

相続税を簡単に説明すると、基礎控除額を超えた相続財産にかかる税金のことです。

実際に相続税の納税義務がある方は全体の8%程度に過ぎず、それ以外の方に申告・納税義務はありませんが、相続税がかかるかどうかの正しい判断は必要です。

相続税は、課税対象となる財産をもれなく、正確に把握することが重要なポイントとなります。相続税申告の判断基準は「基礎控除額を上回る財産があるかどうか」です。

相続税は期限内の申告・納税が必須で、財産を引き継いだ方が各々で支払うことが原則となります。支払い方法は、金融機関での支払い以外もいくつか選択可能です。

この記事を参考に、ご自身が相続税の納税義務者に該当する可能性が高いと判断された場合には、正確な確認をするためにも、税理士にお早めにご相談ください。