相続税の納税準備預金!支払準備のため口座開設するメリットと注意点

- 相続税

「納税準備預金とは、どんなものなのだろうか?」

「納税準備預金って、開設した方がいいと聞いたけれど、実際のところどうなのだろう?」

「納税準備預金」という言葉、あまり聞き慣れないかと思います。納税準備預金とは、相続税を含む様々な税金を納税するための預金口座です。銀行や信用金庫で口座を開設します。相続税は、基本現金での一括納税ですので、納税準備預金を開設して、納税準備しておくとよいでしょう。本記事では、相続税を納税する際の納税準備預金についてご説明します。納税準備預金を開設するメリットと注意点、相続税に関して抑えておくべき点についてご説明します。

目次

1.相続税の納税準備預金とは

納税準備預金とは、相続税のなどの税金を納税するための専用の預金口座です。予め計画的に納税資金を準備することで、相続税の支払いで現金が足りない又はうっかり忘れるなど、税金を滞納することを防ぎます。納税準備預金に自動振替をすると納税資金を確実に積み立てることができます。

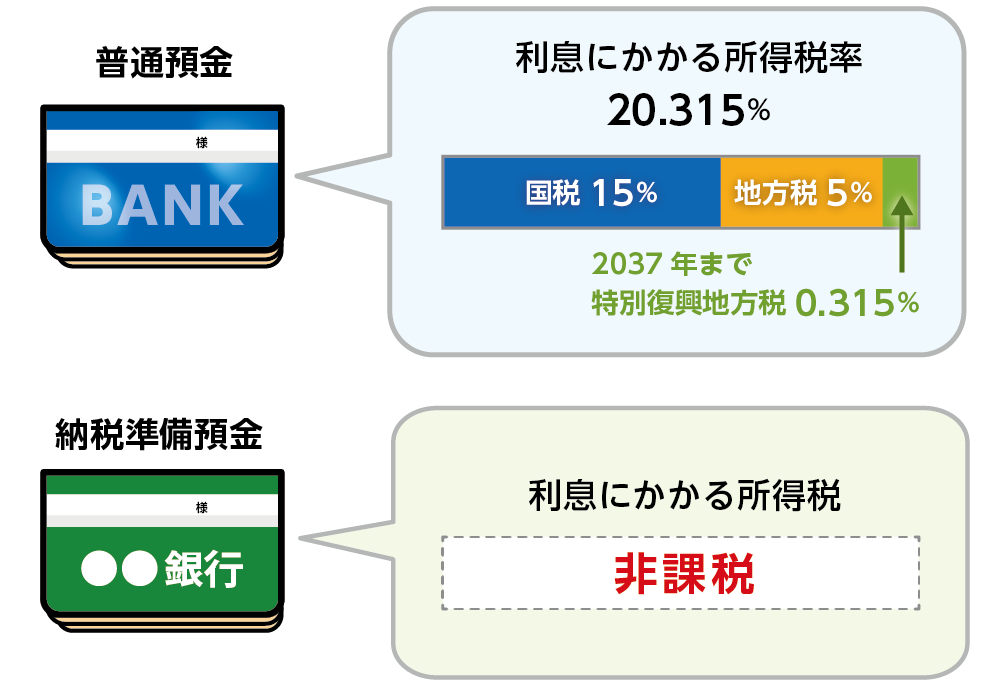

図1:納税準備預金

表1:納税準備預金について

| 商品名 | 納税準備預金 |

| 利用者 | 個人及び法人 |

| お預入方法 | お預入れ金額 1円~ |

| 払い戻し方法 | 原則、預金者等の租税納付にあてる場合に払い戻しする |

| 税金 | 税金の支払いは非課税・それ以外は課税 |

2.納税準備預金を開設するメリットと注意点

納税準備預金を開設するメリットは、税金の支払いを忘れないようにする他に、税金の支払い時は、普通預金では利息に所得税が課税になるところが、納税準備預金では、利息に所得税がかからず非課税になるという大きなメリットがあります。

2-1.納税準備預金は利息に税金がかからない

納税準備預金の普通預金と大きな違いは、普通預金では、利息に所得税が課税されるのに対して、納税準備預金は非課税になる点です。所得税率は、普通口座であれば、20.315%かかります。この所得税が非課税になるのは、大きなメリットです。

図2:普通預金と納税準備預金の課税内容

2-2.税金以外の引き出しは利息に税金がかかる

所得税の非課税は、大きなメリットですが、このメリットは税金の支払い時のみ有効です。納税以外の理由で、口座から引き出した場合は、課税されますので、注意しましょう。

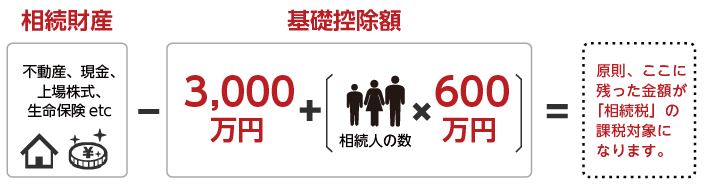

3.相続税は相続税の基礎控除を超えた分に課税される

相続税は、相続が発生すると全ての方が支払わなければならない税金ではありません。相続税の基礎控除(3,000万+相続人の数×600万円)を超えた分の財産に課税されます。相続財産の総額が、相続税の基礎控除を下回る場合は、相続税の申告と納税は不要です。

3-1.相続税の基礎控除額

相続税の基礎控除額は、3,000万+相続人の数×600万円です。

図2:相続税の基礎控除額

図3:相続税の課税対象

3-2.相続税を減額する特例

相続財産の総額が、基礎控除額を上回っても、適用条件が揃っていて、特例を利用することで相続税が減額又はゼロになることがあります。よく使われる主な特例は、配偶者の税額軽減の特例と小規模宅地の特例です。

3-2-1.配偶者の税額軽減の特例

配偶者の税額軽減の特例とは、配偶者控除とも言われ、亡くなられた方の配偶者は、「1億6,000万円まで」又は「法定相続分まで」が、相続税がゼロになります。ただし、相続税がゼロ円でも、利用する為には相続税申告をしなければなりません。

図4:配偶者の税額軽減の特例

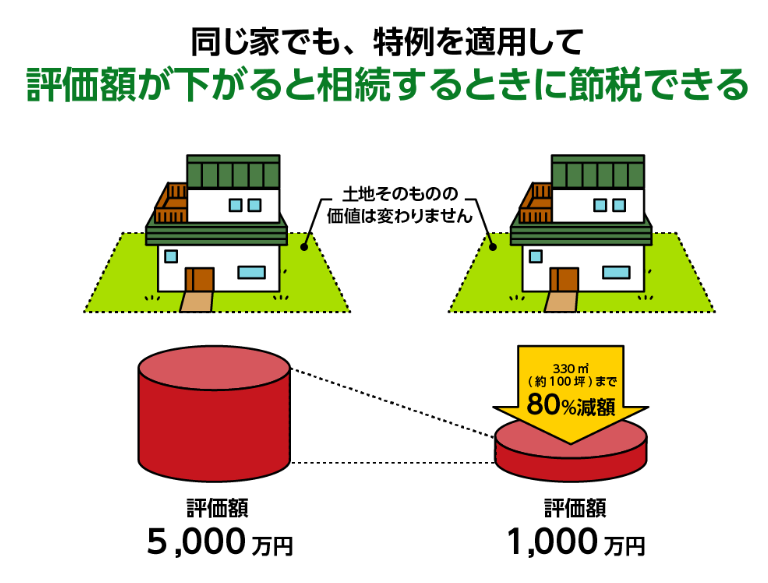

3-2-2.小規模宅地等の特例

小規模宅地等の特例とは、亡くなられた方のご自宅の土地、お店等を事業していた土地、貸家などの土地を、要件に合った相続人が相続した場合に、その土地の評価額を最大80%減額できる特例です。小規模宅地等の特例を利用したい場合は、要件をよく確認しましょう。

図5:小規模宅地等の特例

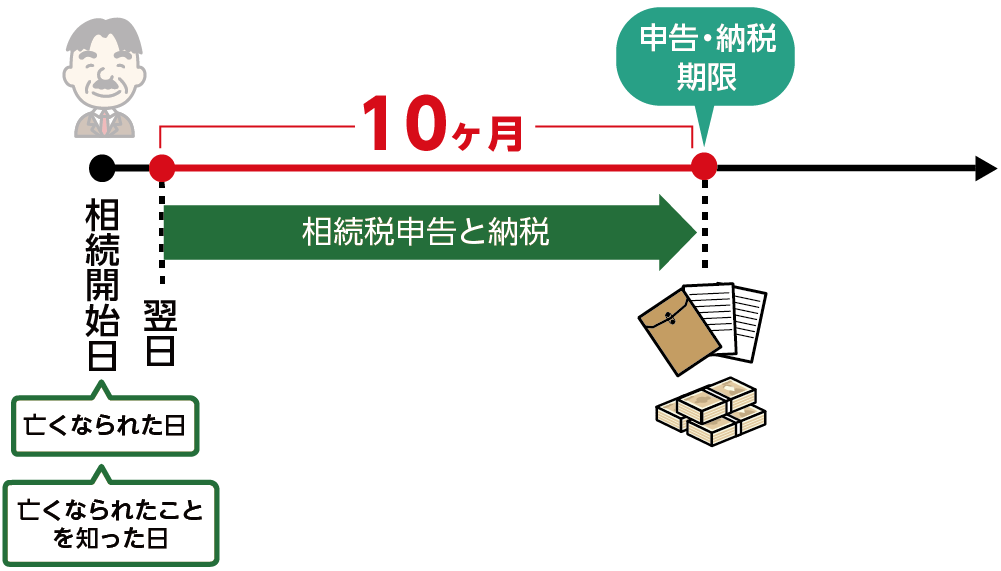

4.相続税は10ヶ月以内に原則現金一括で納税する

相続税は、相続を知った翌日から10ヶ月以内に、原則として一括で納税します。3章でご説明した基礎控除額を上回り、特例や控除を利用した上で、相続税が係る場合は、期日までに間に合うように、納付する相続税を用意しましょう。

4-1.基本は現金一括

相続税は、基本的には現金一括で納付します。納付準備預金を開設して、相続税に備えておくことで、一括の納付にも慌てずに対応できます。

4-2.相続税納付期限は亡くなられてから10ヶ月

相続税の申告と納付は、亡くなられたことを知った日の翌日から10ヶ月以内になります。申告書の提出と納税は、一緒でなくても構いません。相続税の納付は期限を過ぎるとペナルティがありますので、注意しましょう。

図6:相続税の申告納付期限

5.相続税の準備は早めがオススメ

相続税の納付は、相続を知った日の翌日から10ヶ月以内にしなければなりません。突然多額の相続税を納付しなければならなくなった時、その資金を急遽用意することは難しい場合もあります。現金で用意できない場合は、土地や家など、大切な財産を手放すこともあります。そのようなことにならないよう、相続税のシュミレーションを行い、あらかじめ納税資金を確保できるよう、準備しておくことは大切です。その一つの手段として、納税準備預金を開設することは有益です。

6.まとめ

納税準備預金は、納税する為の専用の口座です。普通預金では、利息の所得税で20.315%課税されますが、納税準備預金は非課税なのが大きなメリットです。また専用の口座を開設することで相続税の納税に準備でき、納税に対する意識が高まることがメリットです。相続税は、相続税の基礎控除を超えた財産に課税されます。その他、特例や控除を利用して、基礎控除を超えても相続税がゼロになる場合もあります。相続税は、基本現金一括払いで、相続を知った日の翌日から10ヶ月以内に納税しなければなりません。期限が過ぎるとペナルティがあります。そのため、納税準備預金で相続税に備えると良いでしょう。

相続税について、わからないことがありましたら、相続に詳しい税理士や弁護士などの専門家にご相談されることをオススメします。