相続の対象に退職金は含まれる?受取人が指定されているかで確実に判断!

- 相続手続き

「退職金は相続財産になり遺産分割の対象となるのかしら?」

「退職金には相続税がかかるのかな…。」

在職中に旦那さまが亡くなられて、お勤め先の人事の方から退職金について連絡を受け、ご心配のことでしょう。

退職金は相続の対象になり遺産分割をしなければならないのか、また、受け取れば相続税の課税対象となるのだろうか、などの疑問が生じます。

本記事では、相続が原因で支払われることになった退職金について、どのような考え方で受け取ればよいものか、ポイントを押さえて分かりやすくご説明いたします。

目次

1.退職金は相続財産とみなされる

退職金を受け取ることなく亡くなられた場合、会社の規定により遺族に退職金が支払われるケースがあります。退職金、死亡手当金、功労金などを総称して「死亡退職金」といいます。

亡くなられてから3年以内に支払いが確定したものは、相続財産とみなされて相続税の対象となります(みなし相続財産)。

【亡くなられてから3年以内に支払いが確定した死亡退職金】

①死亡退職で支給される金額が亡くなられてから3年以内に確定したもの

②生前に退職していて、支給される金額が亡くなられてから3年以内に確定したもの

ただし、死亡退職金が相続されるかどうかは、会社の退職金規定に死亡退職金の受取人を定めているかにより異なりますので、まずは会社の支給規定を確認しましょう。

図1:遺族が受け取る退職金は相続財産

図2:退職金規定は会社に確認する

2.受取人が指定されている死亡退職金は相続の対象ではない

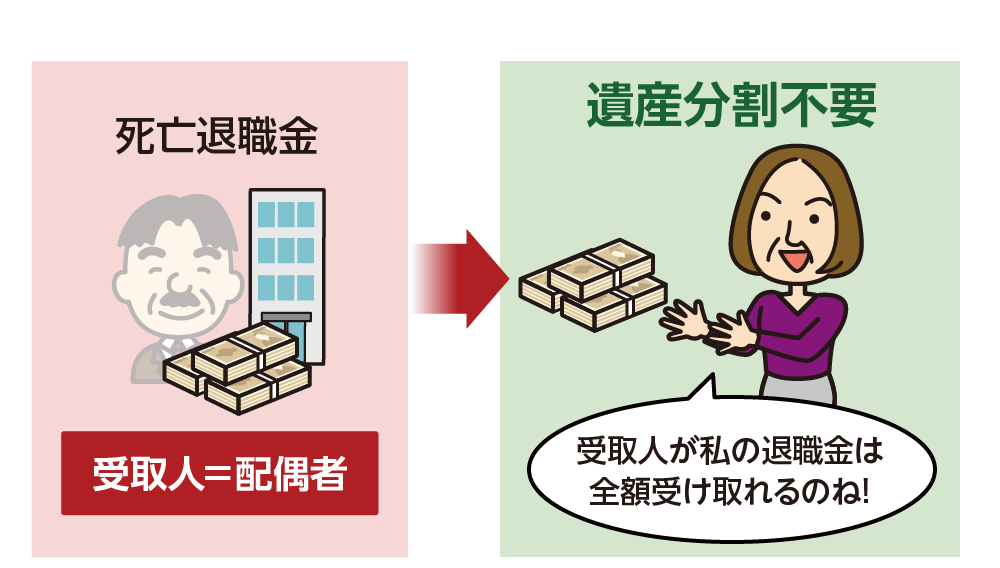

会社の支給規定に死亡退職金の受取人(請求できる方)が明確に定められている死亡退職金は、遺族の生活保障を目的としていると考えられているため、受取人固有の権利とみなされます。

例えば、旦那さまが亡くなり、奥さまとお子さまが相続人の場合、死亡退職金の受取人が配偶者と指定されていれば、すべて奥さまが受け取ることができます。

死亡退職金の受取人を配偶者と指定しているケースが一般的ですが、規定によっては内縁関係も含まれることがありますので、詳細はご確認ください。

2-1.死亡退職金は遺産分割の対象外

死亡退職金は原則として、受取人の固有財産となるため、他の相続人の方と遺産分割協議をする必要はありません。また、死亡退職金は、相続における特別受益にはあたりません。

図3:死亡退職金は受取人だけの財産

2-2.相続放棄をしても受け取れる

受取人に指定されている方が相続放棄をした場合でも、死亡退職金を受け取ることができます。また、死亡退職金を受け取ってしまったからといって、相続放棄ができなくなることもありません。

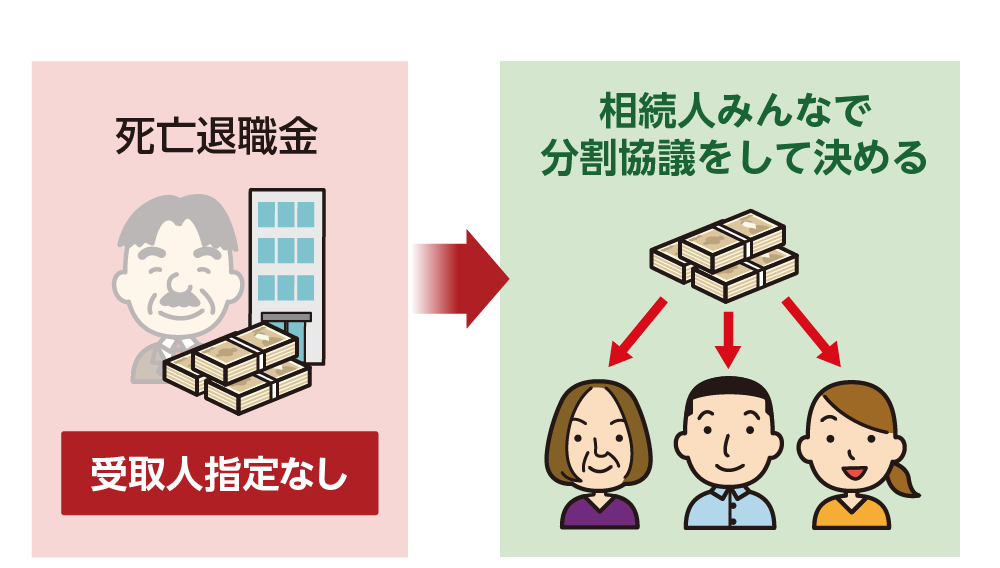

3.受取人の指定がない死亡退職金は相続の対象

退職金規定がない、もしくは受取人が明確に指定されていない死亡退職金は、相続の対象となります。預貯金や不動産など他の相続財産と同じように、相続人全員で遺産分割協議をおこない、死亡退職金を相続する方を決めます。

相続放棄を検討している、もしくは相続放棄をされた方は、死亡退職金を受け取ることはできませんのでご注意ください。

図4:受取人の定めがない死亡退職金は遺産分割協議で分ける

4.死亡退職金は相続税がかかる

死亡退職金は、亡くなられた方が所有していた本来の財産ではなく、亡くなられたことがきっかけで財産となったものなので、「みなし相続財産」となり、相続税の課税対象となります。

ただし、死亡退職金はその全額が相続税の対象となるわけではありません。相続人が受け取った場合は非課税枠があります。

非課税枠は「500万円×法定相続人の数」で計算することができます。非課税枠を超えた部分にのみ、相続税がかかることになります。

図5:死亡退職金の非課税枠

相続税の基本的な計算方法は、課税対象となるすべての相続財産が、相続税の基礎控除額の範囲を超えるかどうかで考えます。死亡退職金だけで相続税を判断しないように注意しましょう。

※相続税の基礎控除について詳しくは、こちらを参考にしてください。(当サイト内)

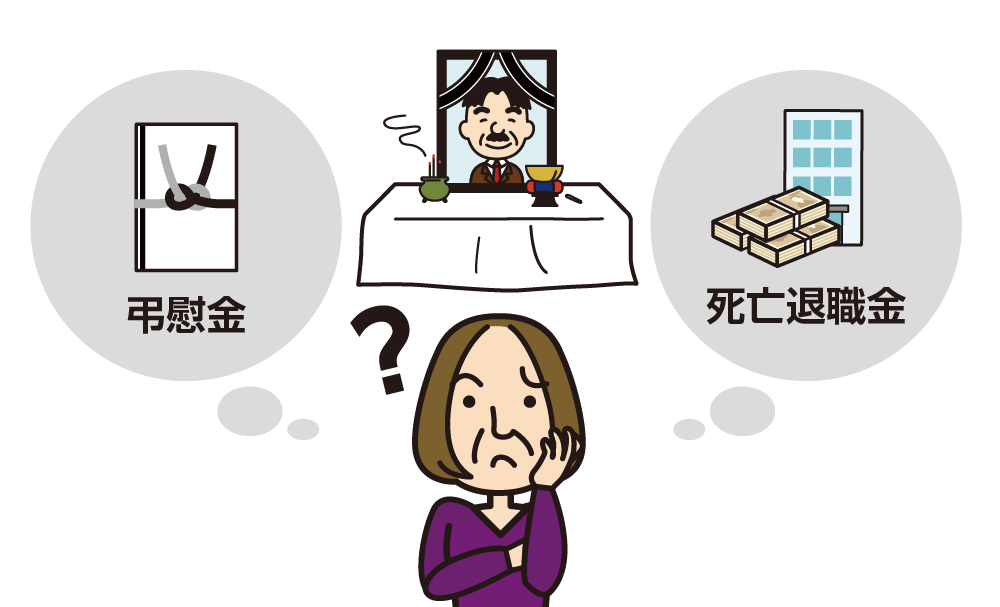

5.死亡退職金の代わりに弔慰金が支払われる場合の注意点

死亡退職金と同じように遺族に支給されるお金に「弔慰金」があります。弔慰金とは、会社などが亡くなられた方の遺族を慰めるという目的で支給されるお金です。

弔慰金は原則として相続税がかかりませんが、高額になる場合には、非課税枠を超える分を死亡退職金として取り扱い、相続税の課税対象となります。

死亡退職金の代わりとして弔慰金が支払われるケースと、死亡退職金と弔慰金の両方が支払われるケースがありますので、相続税を計算するときには注意が必要です。

図6:弔慰金と死亡退職金

※弔慰金の扱いについて詳しくは、こちらを参考にしてください。(当サイト内)

6.まとめ

死亡退職金の受取人が指定されている場合、死亡退職金は受取人の固有の財産となりますので、遺産分割する必要はありません。

一方、受取人の指定がない場合は、分割対象の相続財産に含め、遺産分割協議によって死亡退職金を相続する方をを決めることになります。

また受け取った死亡退職金が非課税枠を超えた場合、相続税の課税対象財産に含めることを覚えておきましょう。相続税は死亡退職金だけではなく、すべての相続財産を合算して、基礎控除額を超えたときのみ発生することになります。

相続税の申告期限は亡くなられてから10ヶ月以内です。死亡退職金を含んだ相続税が心配な場合には、早めに相続に強い税理士へご相談されることをおススメいたします。