代表相続人は相続手続きを代表する!4つの役割と注意点を徹底解説

- 相続手続き

「代表相続人って何をするのかな…。必ず決めなくてはならないのかしら?」

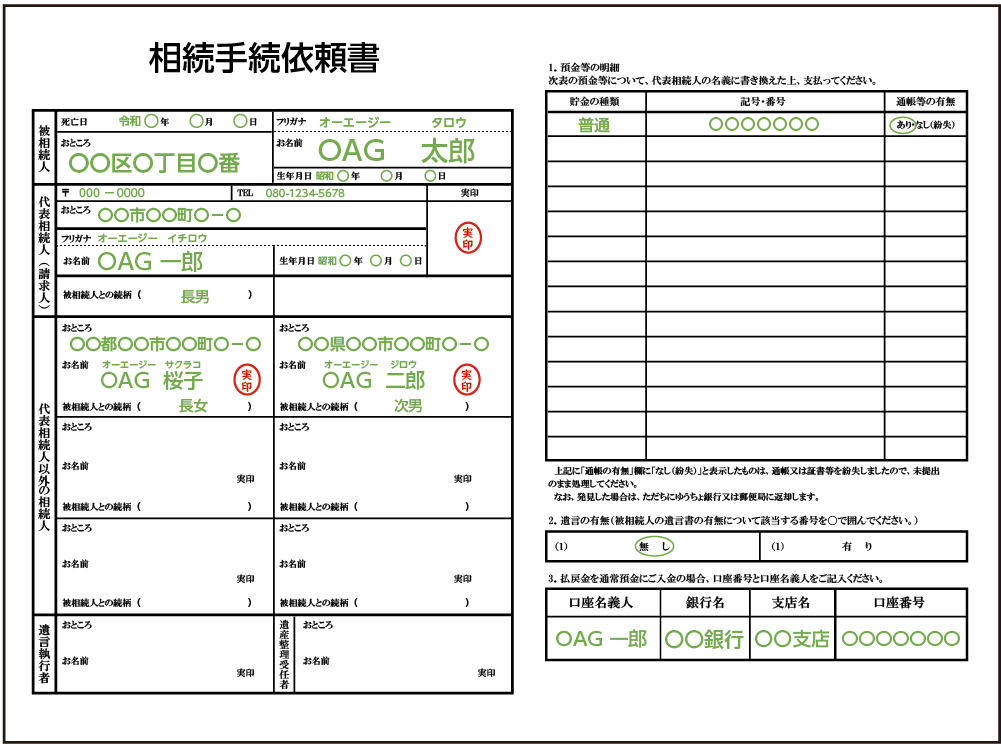

相続の手続きにおいて、金融機関へ提出する相続届には「代表相続人」または「相続人代表者」を指定する欄があります。市役所からは「代表相続人指定届の提出について」という書面が送られてくることがあり、「代表相続人って何をするのだろう?」とご心配でしょう。

本記事では、代表相続人とは何か、役割と主な手続きについてご説明いたします。代表相続人に適した方を選び、相続手続きを効率よく進める一助にしていただければと思います。

目次

1.代表相続人とは相続人の代表として相続手続きを行う人

代表相続人は、相続人が複数名いる場合において、代表して相続手続きを進める人です。市区町村役場や金融機関、税務署などに対して、代表相続人が取りまとめて相続手続きを行います。

代表相続人は必ず決めなくてはならないわけではありません。決めなくてもペナルティはありませんが、相続トラブルを回避するために代表相続人を決めることをおススメします。

図1:代表相続人は相続人の代表として相続手続きを行う人

2.代表相続人の4つの役割

代表相続人を決めた方が円滑に進む4つの相続手続きとその役割についてご説明いたします。

【代表相続人がおこなう4つの相続手続き】

①金融資産の払戻しや名義変更手続き(2-1)

②固定資産税の納税通知書の受け取り(2-2)

③相続税の申告手続き(2-3)

④不動産の相続登記(名義変更)(2-4)

2-1.金融資産の払戻しや名義変更手続き

代表相続人は、亡くなられた方の預貯金や有価証券などの解約(払い戻し)や名義変更手続きを行い、解約後の現金を「代表受取人」として受領します。受領した現金は、分割割合に応じて代表相続人から相続人に分配します。

金融機関の相続手続きは、取引内容により相続人全員で窓口に出向く必要があります。代表相続人を指定すれば、単独で手続きを行うことが可能となり効率的です。ただし、ご利用の金融機関により手続きの方法は異なります。解約後の現金を相続人各々に払い戻しができる場合もありますので、事前に確認しましょう。

図2:代表相続人を決めると単独で払い戻しや名義変更の手続きができる

※預金の相続について詳しくは、こちらを参考にしてください。

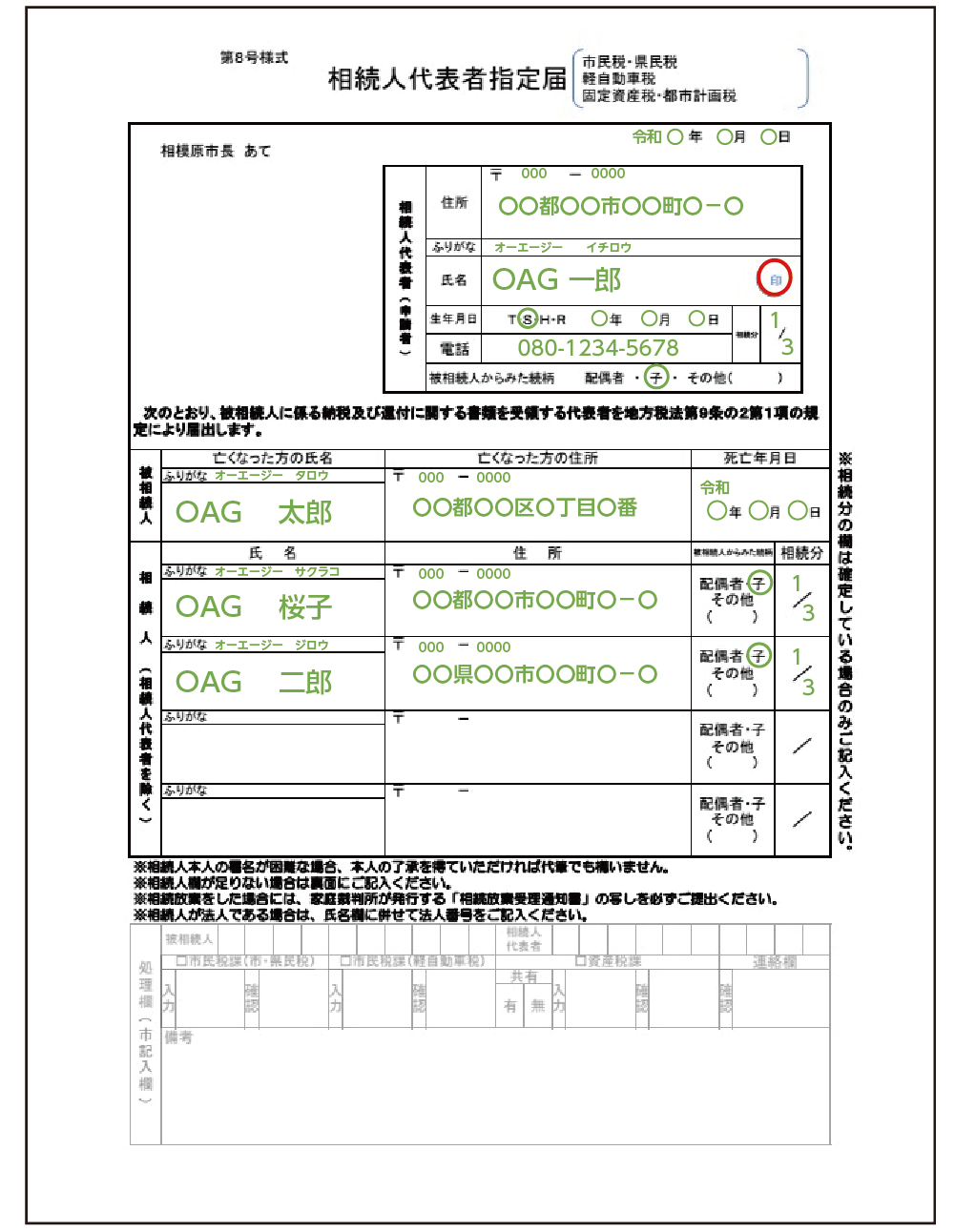

2-2.固定資産税の納税通知書の受け取りなど

代表相続人は個人市民税・都道府県民税の納税義務者や土地・家屋などの固定資産所有者、軽自動車の所有者が亡くなられたとき、納税や還付に関する書類などを亡くなられた方の代わりに受領します。

固定資産税は、毎年1月1日時点で市内に土地や家屋などの固定資産を所有している人に課税することになっています。相続が発生した場合、相続登記が完了するまでは、亡くなられた方宛に「固定資産税納税通知書」が送付されてしまいます。そこで代表相続人は、市区町村役場に「相続人代表者指定届」を提出して納税通知書を受け取ります。

図3:代表相続人が固定資産税納税通知書を受け取る

※相続発生後の固定資産税の支払いについて詳しくは、こちらを参考にしてください。

2-3.相続税の申告手続き

相続税は、亡くなられてから10ヶ月以内の申告と納税期限があり、この期限までに相続税申告書を税務署へ提出する必要があります。各相続人がそれぞれ申告書を作成し提出しなければなりませんが、実際は相続人全員で共同してひとつの相続税申告書を提出するケースがほとんどです。

相続税の申告手続きはとても複雑なため、税理士に依頼する際に代表相続人は、税理士とのやり取りや必要書類の取りまとめを行います。申告手続きがスムーズに進み、期限に間に合わない!といった事態を防ぐことができます。

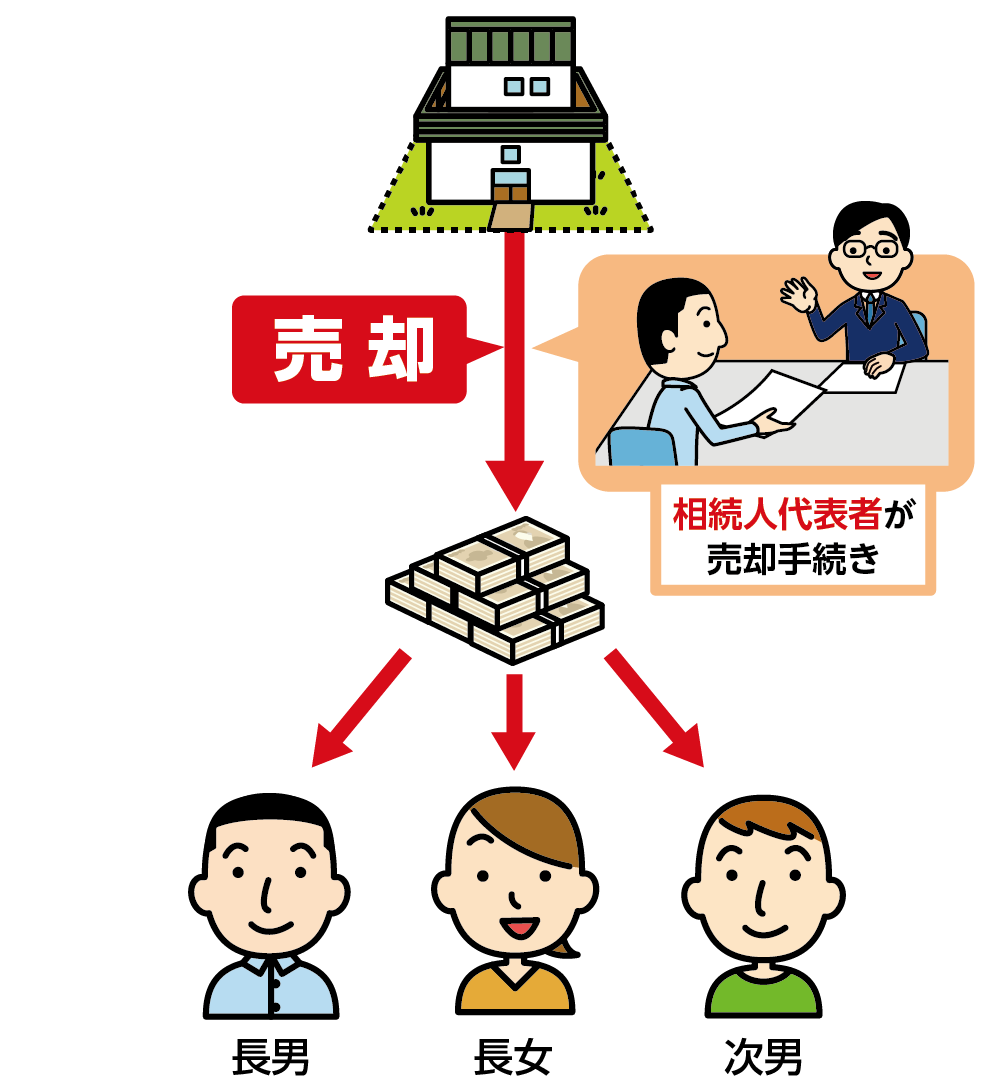

2-4.不動産の相続登記(名義変更)

不動産を相続しても住む予定がない場合や、相続財産のほとんどが土地や建物であった場合、該当不動産を売却して換金し、そのお金を相続人で分ける分割方法(換価分割)があります。

不動産の売買契約は、亡くなられた方の名義のままでは成立しませんので、相続人の方にいったん名義を移さなければなりません。代表相続人を決めて、売却行為を託すと手続きが簡略化されます。

遺産分割協議書に、代表相続人に売却行為を任せ、換金した後(必要経費などをすべて差し引いて)に分割をおこなう旨を明記しておけば、贈与とみなされる心配はありません(4-4参照)。

※換価分割のための相続登記について詳しくは、こちらを参考にしてください。

図4:代表相続人に不動産名義を変更して売却手続きをする

3.代表相続人の選び方

代表相続人は相続人の中から選びます。代表者になる資格や優先順位はなく、どなたでもなることができます。平日に金融機関や法務局に行くことができるお時間に余裕のある方、書類などの管理がきちんとできる方、また、預貯金などの解約が完了したときに速やかに分配することができる、責任感の強い方にお任せするのがよいでしょう。

相続手続きごとに代表相続人を決めて、手続きの負担を分け合うこともできます。お忙しい方や確実に手続きを進めたい方は、委任状などで専門家に依頼することもできますので、相続人同士でよく話し合って決めましょう。

4.代表相続人の注意点

「代表相続人になると相続財産の取得分が増えるのだろうか」「代表相続人が固定資産税を全額支払う義務が生じるのかしら…。」など、代表相続人になることにより金銭的に利益を得たり、一方で負担や責任が増えるのだろうかと不安を抱いている方も多くいらっしゃると思います。

以下の注意点についてご説明いたします。

4-1.代表相続人だけが納税義務者ではない

遺産分割が調うまでは、相続財産は相続人全員の共有となります。不動産の場合、相続登記(名義変更)が完了するまでは、固定資産税の納税義務も相続人全員が法定相続分に応じて連帯して負います。代表相続人の届け出により、代表相続人のみが納税義務を負うことはありません。

代表相続人が立て替えて支払いをした場合は、他の相続人に対して精算することができます。

4-2.代表相続人になっても相続できる割合は増えない

代表相続人として手続きを行っても相続分が増えることはありません。預金の払い戻しを受領しても、その預金を全額引き継げるわけではないし、不動産の所有権を取得することもありません。ただし、相続人間で代表相続人に報酬を支払うという取り決めをすることに問題はありません。

4-3.相続放棄すると代表相続人になれない

相続人ではない人が、代表相続人になることはできません。相続放棄をした方は初めから相続人でなかったとみなされますので、代表相続人になれません。相続放棄をした方宛に、「相続人代表者指定届」などが送付されてくることがありますが、このような場合は他の相続人に手続きをしてもらいましょう。

固定資産税などを支払ってしまうと相続放棄ができなくなる場合がありますので注意が必要です。

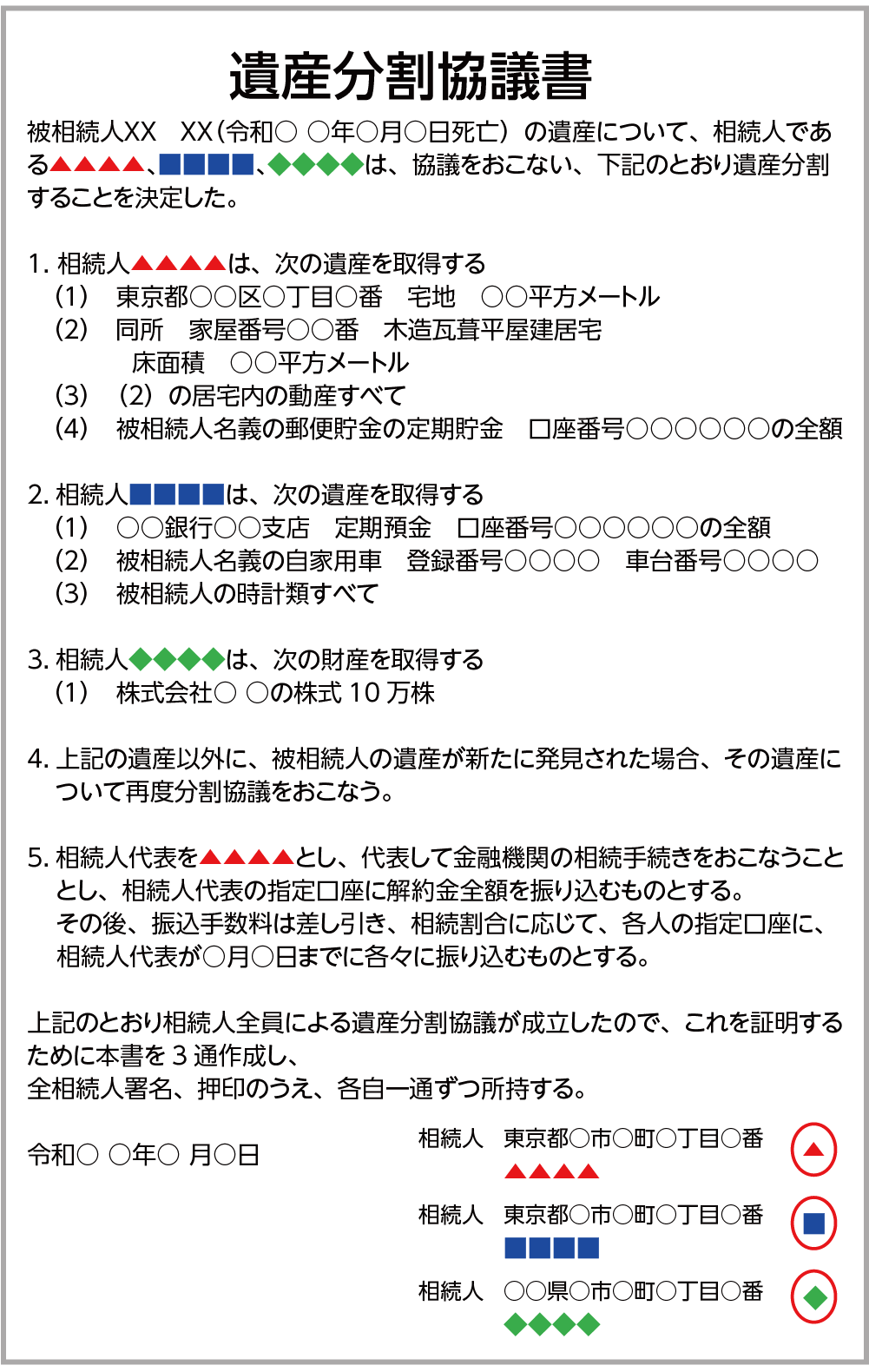

4-4.遺産分割協議書には代表相続人を明記する

遺産分割協議書を作成するときは代表相続人を明記しましょう。代表相続人が預貯金などの全額を受領して各相続人に分配する場合に、税務署に贈与と疑われないために、手続きの経緯を記しておくと遺産分割による財産の分配であるという証明になります。

【遺産分割協議書の記載例】

金融機関の解約(払い戻し)であれば、「相続人代表者を○○とし、代表して金融機関の相続手続きをおこなうこととし、相続人代表者の指定口座に解約金全額を振り込むものとする。その後、振込手数料は差し引き、相続割合に応じて(もしくは、いくらと限定)、各人の指定口座に、相続人代表者が○月○日まで(期限を設ける)に各々に振り込むものとする。」という記述を遺産分割協議書に明記しておきます。

図5:遺産分割協議書に相続人代表者と分割の経緯を明記しておく

5.まとめ

代表相続人は、相続人の方が複数名いる場合において、代表して相続手続きを進める人です。金融機関の解約や名義変更、固定資産税納税通知書の受け取り、相続税申告をするときに専門家とのやり取りをするなどの役割を担います。

相続人間でよく話し合って、責任感があり、信頼できる方を代表相続人に選びましょう。代表相続人になっても引き継ぐ財産が増えたり、納税の義務を1人で負わなくてはならないということはありません。

相続人が高齢であったり、お忙しい場合などで代表相続人を選ぶことが難しい場合があります。代表相続人として取りまとめて手続きを進める負担はとても大きいものです。円滑に進めたいとお考えの方は相続に強い税理士にご相談されることをおススメいたします。