不動産の相続は4ステップで始める!不動産の分割方法と相続登記の必要書類

- 不動産

お父さまが亡くなられ、相続手続きを進めようと思うけれど不動産がある場合は特に、現金のようには簡単に分けることができず、どのような手続きを行えばよいか、複雑な事でもあるのではないかと不安になる方もいらっしゃるでしょう。

「お母さまがまだ住んでいるから、何もしなくていいだろう」

「同居してるから、兄弟も何も言わないし、このままでいいでしょう。」

「売却したいけれど、特別な手続きは必要なのかしら・・。」

不動産の相続も他の財産同様に相続手続きが必要です。

今回は、不動産の相続における分割方法、必要な手続き、注意点などについてご紹介します。

相続財産に不動産がある方はぜひ参考になさってください。

目次

1.不動産の相続に必要な初めの4ステップ

ご家族が亡くなられて相続が発生すると、不動産を含めた様々な相続手続きを行います。相続財産が不動産のみという場合でない限り、相続手続きはすべての相続財産について行います。

相続手続きは、大きく分けて以下の4ステップです。

図1:相続手続き初めの4ステップ

ステップ1:遺言書の調査

亡くなられた方が遺言書を残しているかを確認します。

公証役場もしくはご自宅に自筆の遺言書が無いか確認します。自筆証書遺言書の場合は、その場ですぐ開封せず、速やかに家庭裁判所で検認の手続きを行います。検認の手続きは自筆証書遺言書の場合のみ必要です。

ステップ2:相続人の調査・確定

亡くなられた方の相続人を調査して確定します。

相続人の調査とは、配偶者さまと第一順位のお子さま、第二順位のご両親(祖父母)、第三順位のご兄弟(兄弟姉妹)と、亡くなられた方の出生からご逝去までの繋がったすべての戸籍(除籍)謄本を各役所から取り寄せ、相続人を確定する必要があります。

ステップ3:相続財産の調査・把握

亡くなられた方の財産をすべて調べます。

預金や有価証券などプラスの財産以外にも、借金などのマイナスの財産がある場合には相続放棄の手続きをするかどうか判断が必要となりますので、少しでも早く財産の全体像を把握しましょう。

ステップ4:遺産分割協議を始める

相続人がお1人の場合や、遺言書に財産の分割方法が明記されていればそれに従うため不要です。遺言書が無い場合には、相続人全員で財産を分け方を遺産分割協議で決めます。遺産分割協議は相続人全員の合意により成立します。

※不動産を相続する際の遺産分割協議書について詳しくはこちらをご覧下さい。(当サイト内)

2.不動産を相続する3つの方法

遺言書が無い場合には、遺産をどのように分けるかを協議しますが、不動産の場合は分割方法が3つあります。

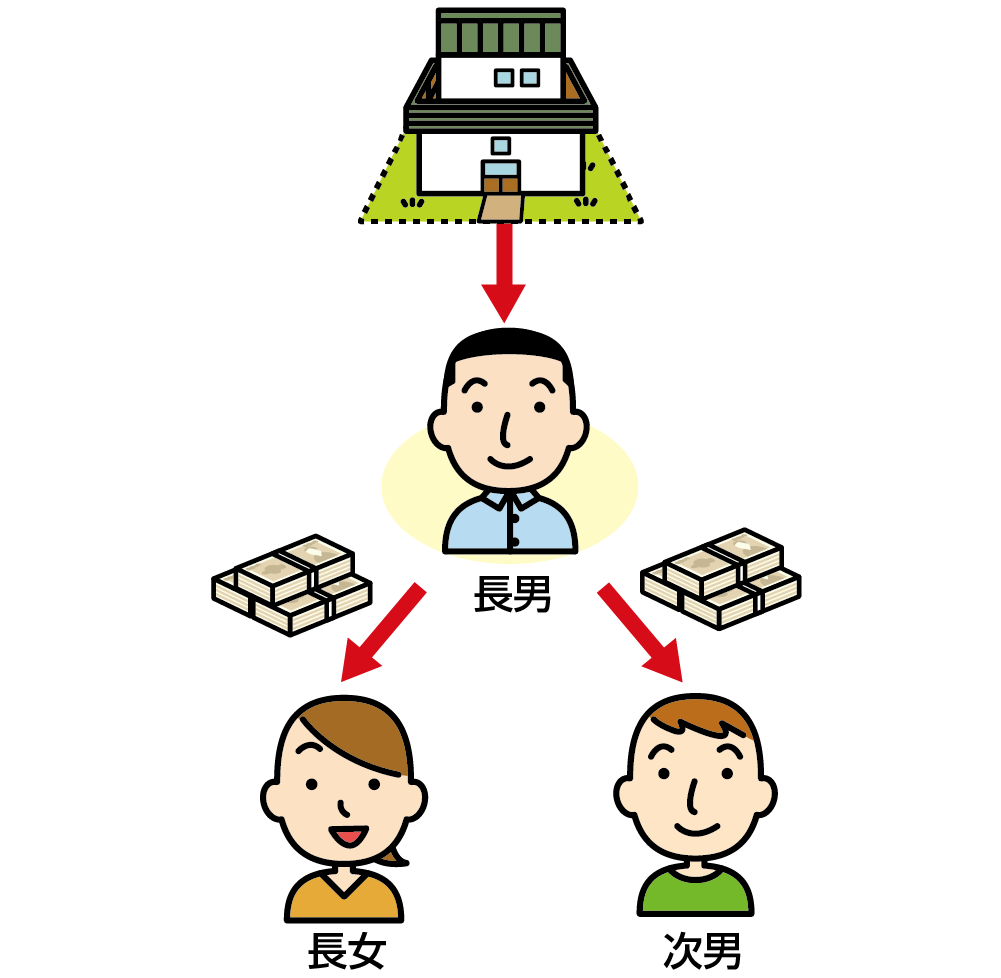

2-1.代償分割:不動産を相続する代わりにお金を払う

代償分割とは特定の相続人が不動産を相続する代わりに、他の相続人へ現金などを支払うことで調整する分割方法です。

不動産を引き継ぐ方は、法定相続分を超える部分については代償金としてご自身の財産から現金などを他の相続人へ支払います。

図2:代償分割

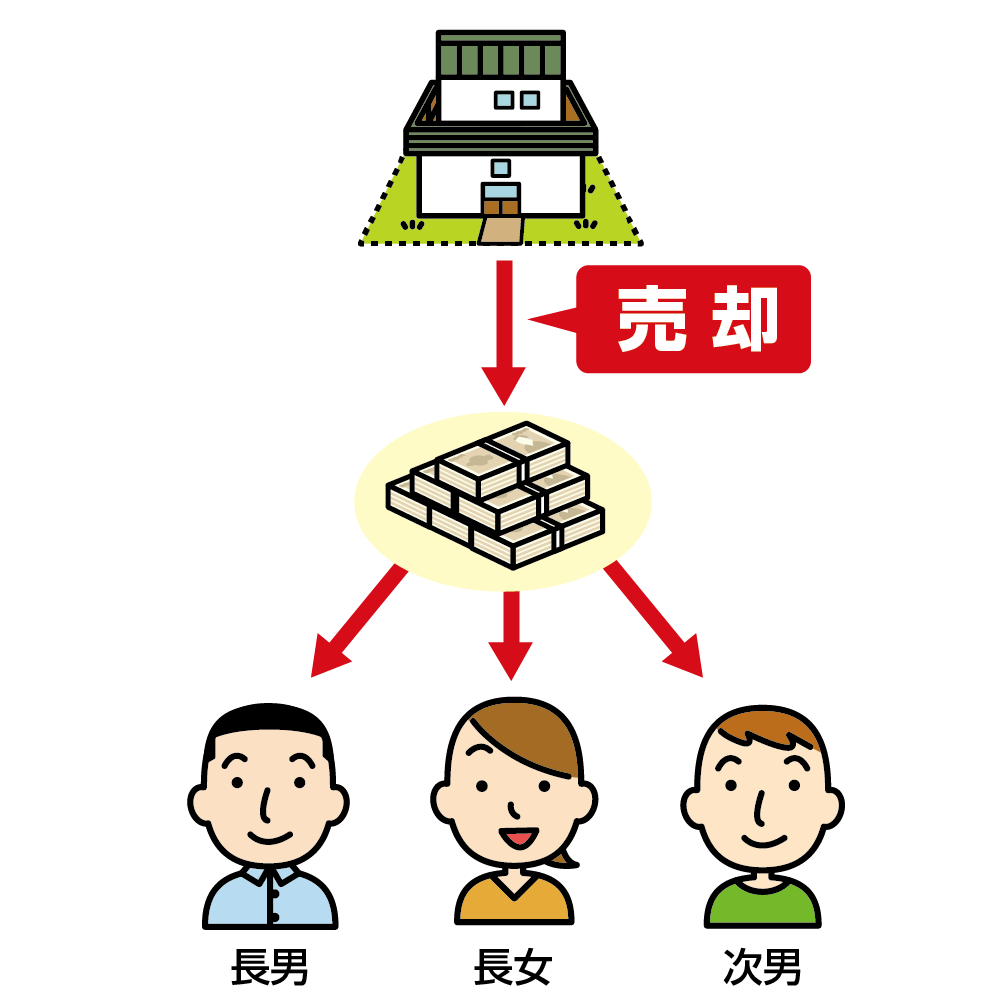

2-2.換価分割:不動産を売却して現金を相続人で分割する

相続した不動産を売却して得た現金を相続人で分割する方法です。売却するには亡くなられた方の名義のままでは売却できないため、名義変更が必要です。相続人全員の名義に書き換えて売却する方法と、相続人代表者一人の名義にして売却する方法があります。

図3:換価分割

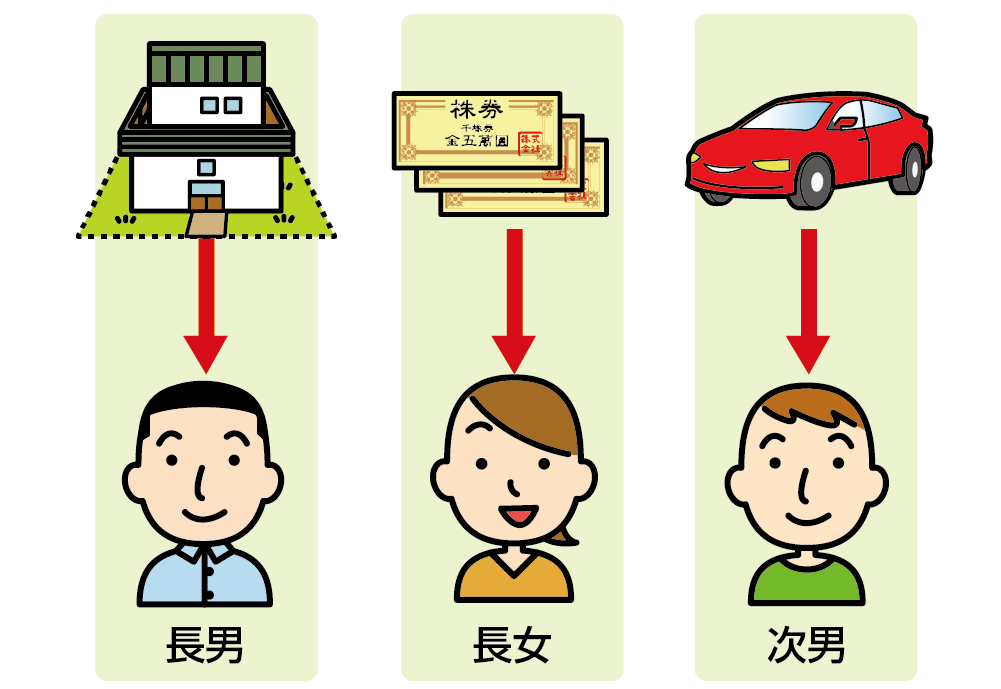

2-3.現物分割:財産ごとに現物を引き継ぐ

現物分割とは、亡くなられた方の財産を売却したりせずにそのまま引き継ぐ方法です。不動産、預金、株式、車など財産毎に相続人を決めて引き継ぎます。

図4:現物分割

3.不動産の相続は相続登記が不可欠

現金などの財産と違い、不動産の相続は相続登記が必要です。相続登記は義務ではなく法的な期限の定めもないこと、費用も発生することから、亡くなられた方以外の姪のままになっている場合もあります。

しかし、相続登記をしないまま次の相続が発生すると、遡って権利関係を証明する必要があり手続きが複雑化していきます。相続手続きは、相続する不動産の所在地を管轄している法務局で行います。

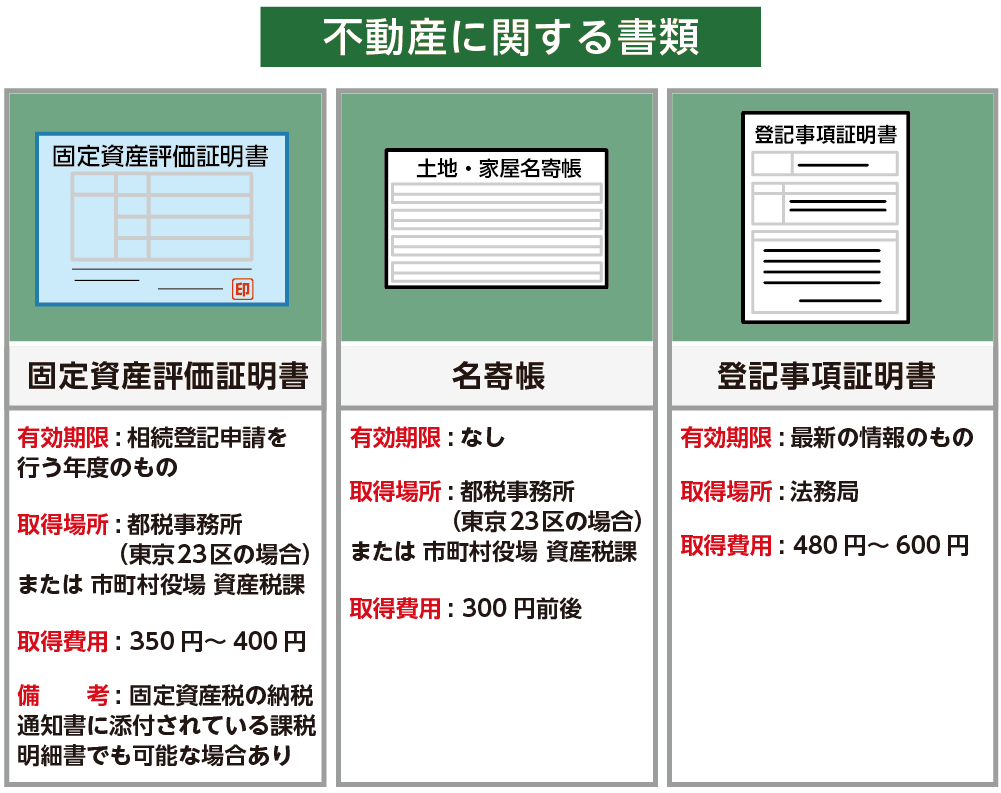

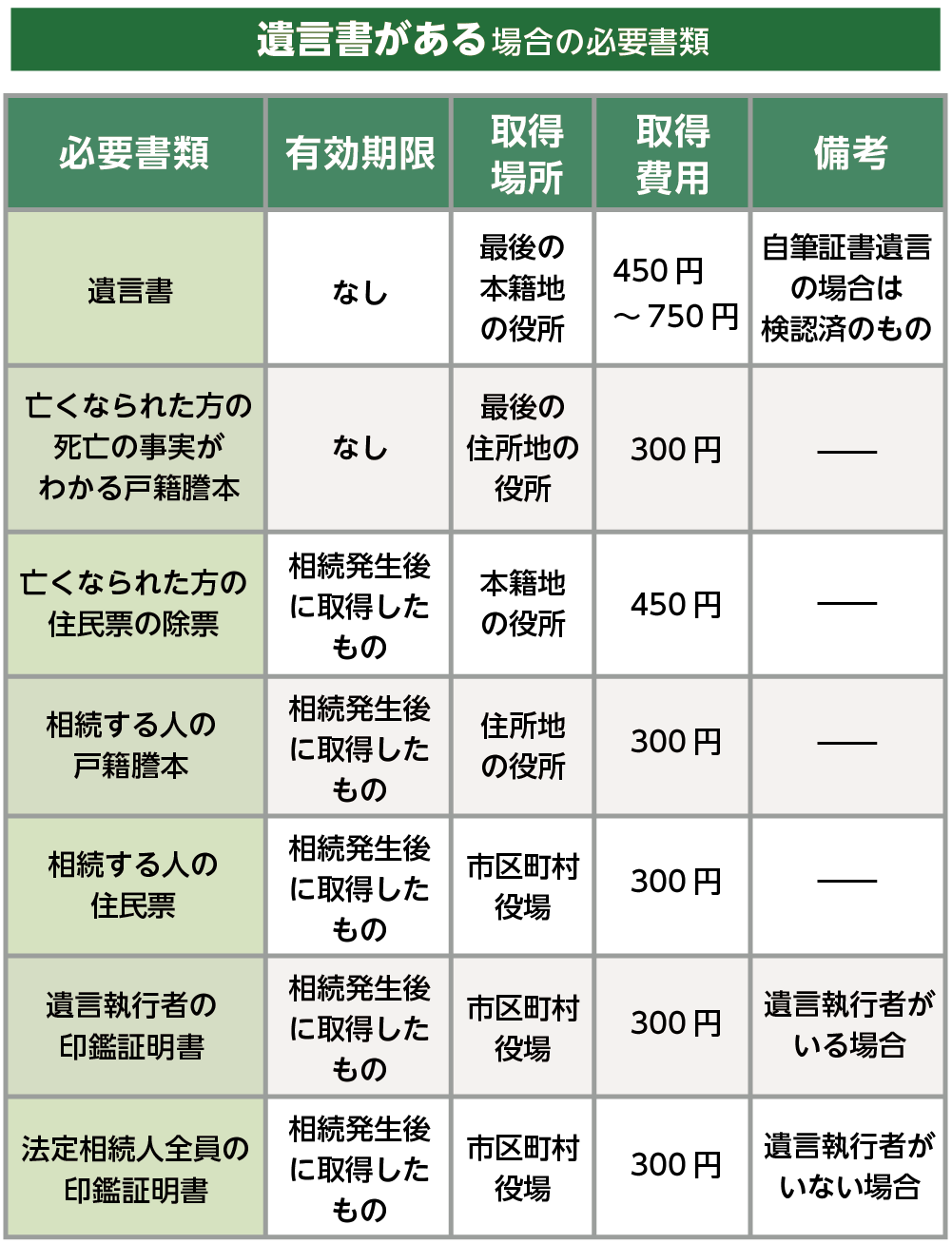

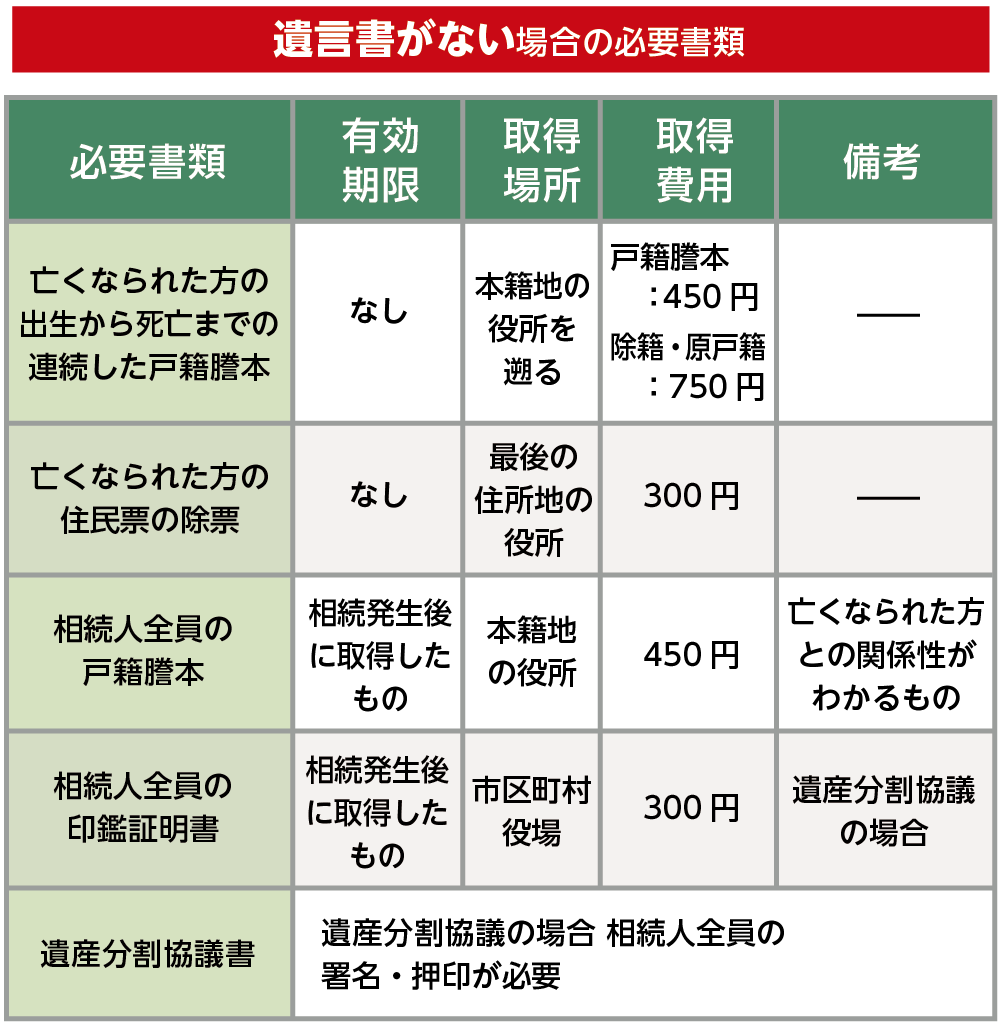

3-1.遺言の有無で異なる相続登記の必要書類

相続登記に必要な書類の一覧です。不動産に関する書類に加え、遺言書の有無より異なる書類が必要です。

表1:不動産に関する書類

表2:遺言書がある場合の必要書類

表3:遺言書が無い場合の必要書類

※不動産の相続登記について詳しくはこちらをご覧下さい。(当サイト内)

3-2.不動産の共有名義はトラブルの元

不動産を相続人複数人で共有名義で所有することは、お勧めできません。

売却したい、大規模なリフォームや建て替えをしたい、人に貸して収入を得たい、そのような場合でも、共有名義のままではその都度、同意を得る事が必要になります。

また、共有者のうちの一人が亡くなられると、その方の相続人が不動産の共有者となります。権利関係が複雑になると、売却したいと思っても手続きが進まないなどトラブルに発展する可能性も出てきます。

不動産を相続したら、相続登記を行いましょう。

<不動産の共有名義によるデメリット>

1.不動産の売却には共有者全員の同意が必要

2.不動産を第三者に貸す場合には共有者の過半数の同意が必要

3.相続ごとに権利関係が複雑になる

3-3.売却には名義変更が必要

2-2章でも触れましたが、不動産を相続して売却する場合には名義変更が必要です。相続した時点では亡くなられた方の名義になってます。

しかし、亡くなられた方の名義のままでは売却することができません。売却前に相続した方(全員または代表者)の名義に一度変更して、そのあと売却時に買い主の方の名義に再度変更する手続きをおこないます。

4.まとめ

不動産のの相続は、他の財産同様に遺言書があればその分割方法に従い、なければ相続人全員で遺産分割協議を行い引き継ぎ方を決めます。

不動産の相続の方法は換価分割、代償分割、共有分割の三つの方法があります。遺産分割協議前の相続財産は共有財産になっていますので、相続登記を行い名義変更を行いましょう。すぐに売却する場合でも、亡くなられた方の名義のままでは売ることはできません。

また、売却はしないからといつまでも共有財産としていると、共有者の一人が亡くなられた場合、その方の相続人が新たに共有者として増えるため権利関係が複雑になります。不動産の相続は速やかに相続登記を行いましょう。

相続登記はご自身で手続きすることも可能ですが、申請書類の作成や税金の計算には専門的な知識や正確性が求められるため、司法書士に依頼することも検討しましょう。

必要書類やお手続きでご不明な点等がございましたら、OAG税理士法人におといあわせください。