相続時に財産目録を作る5つのメリット【すぐ使えるテンプレート付】

- 相続手続き

お父さまが亡くなられて相続手続きをしようと調べていると「財産目録を作る」という説明を目にしますが、何のために、どんなフォーマットで作成すれば良いのかお困りではないでしょうか。

生前に自分の財産を一覧表にして保管されている方は多くはいません。

エンディングノートが流行したことで、エンディングノートを購入して財産を書き出した方もいらっしゃるかもしれませんが、エンディングノートを完成させて最新の状態に更新されている方は稀ではないでしょうか。

お父さまが亡くなられてすぐに財産の話をするとご家族からは「亡くなってすぐに何という話をするんだ」と怒られるかもしれませんが、相続において最初に訪れる期限は3ヶ月以内に判断が必要な相続放棄です。亡くなられてすぐに財産をすべて明確にするように動かれることはとても大切です。

そんなときに役立つのが相続の財産目録です。具体的な作成方法や、参考になる様式について以下でご説明していきます。

図1:財産目録を作るイメージ

目次

1.財産目録とは亡くなられた方の相続財産の一覧表

「財産目録」とは、亡くなられた方が所有していた財産のすべてを一覧にまとめたものです。

財産目録は法律で定められたものでも、税務署から提出を求められるものでもありません。よって、決められた様式はありませんので、書き方は自由ですが、預金や不動産などプラスの財産だけでなく、借金や負債のようなマイナスの財産まで記載し、財産の全体像が把握できるようにまとめることが大切です。財産目録は誰が作成しても構いませんが、一般的には喪主をされた方など葬儀や相続を進めていく方が相続の期限を確認しながら粛々と作成されるとよいです。

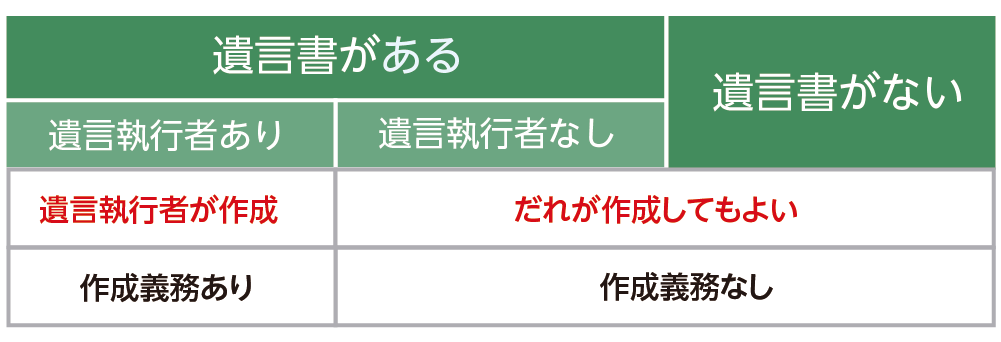

ただし、遺言が作成されていて遺言の内容を実行する遺言執行者が決められていた場合、民法で遺言執行者が「遅延なく財産目録を作成すること」と義務付けています。もし遺言執行者が作成しな場合には、家庭裁判所へ申し立てをおこない、遺言執行者を解任できます。

財産目録を作成しなかったとしても罰則はありませんが、財産目録を作成した方が効率はよくなります。作成した方が良い理由は2章以降をご確認ください。

図2:財産目録の作成者と作成義務

2.財産目録が果たす役割と作成する5つのメリット

亡くなれた方の財産を「財産目録」として一覧にまとめることは、その後の相続手続きの判断や優先順位を付けることに役立ち、効率よく手続きを進めていくことができます。一目で財産の状況を把握できるようにまとめることがポイントです。

財産目録が必要となる5つの理由をご説明します。

2-1.メリット①:財産の全体像を把握しやすい

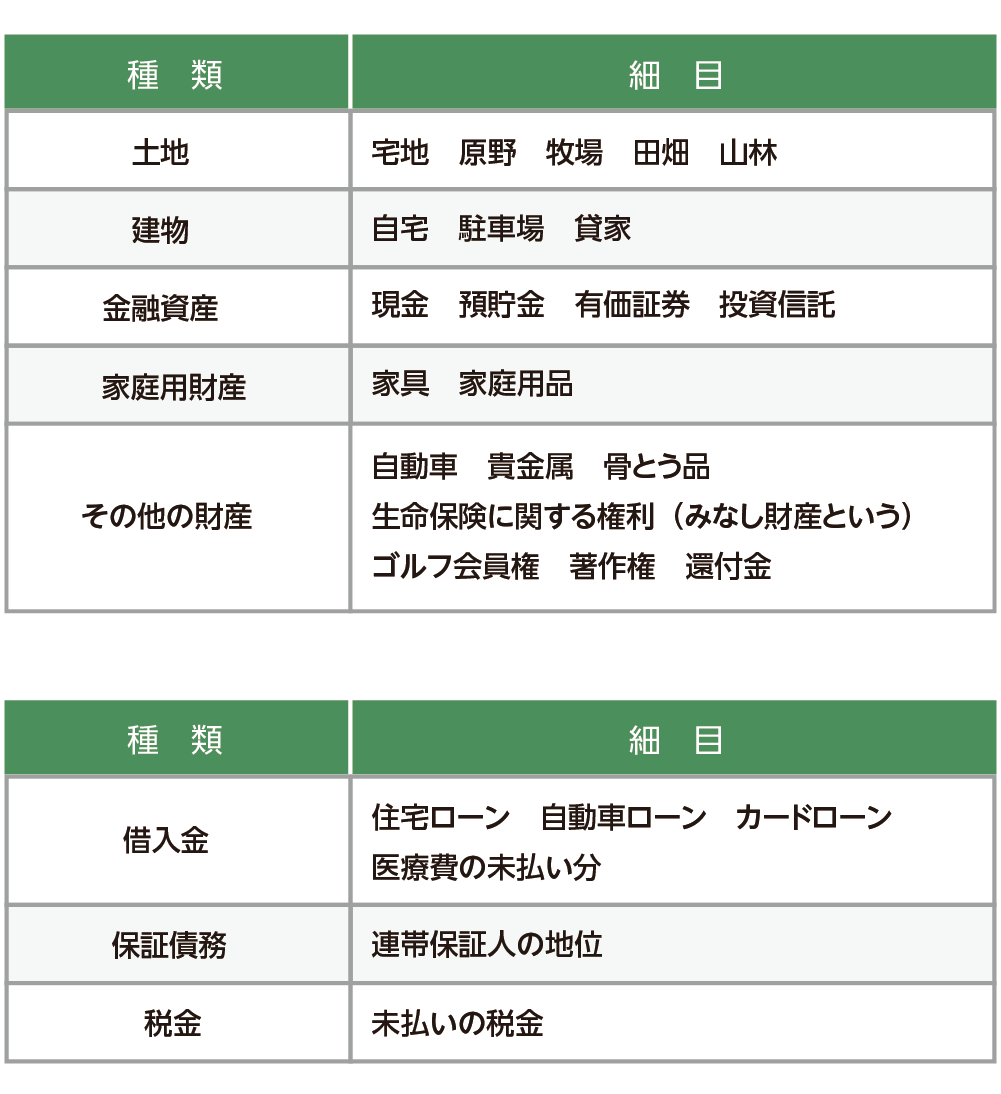

財産には、不動産や預金などのプラスの財産と言われるものと、借金や負債などのマイナスの財産と言われるものがあります。相続を考えた時には、プラスの財産だけを思い浮かべる方が多くいますが、マイナスの財産が残っている場合にはそれも引き継がなければなりません。

財産の全容は、亡くなられた方が一番よく把握しているものですが、場合によってはご本人でさえもその存在を忘れていたような連帯保証債務などが後から発見されることもあります。

相続したい財産も相続したくない財産も、すべて抜けもれなくよく確認する必要があります。財産目録を作成して、ご家族で見てみるとそれぞれの記憶から新たな財産が発見されることもあります。財産の全容が分からないと遺産分割協議もできませんので、財産全体を書き出すことはとても意味があります。

表1:プラスの財産(上)とマイナスの財産(下)の例

図3:相続財産のイメージ

2-2.メリット②:相続放棄するべき目安が判断できる

万が一、マイナス財産の方が多くて相続財産をすべて相続しなくも構わない場合、相続の発生を知った日から3ヶ月以内に相続放棄の申し出を家庭裁判所に行なうことで、借金等を相続しなくてもよくなります。もちろん、預金や不動産もすべて相続しないことになります。

相続放棄をすべきかどうかは、財産の全体を把握しなければ判断ができません。多くは亡くなられてから3ヶ月以内に判断することになりますので、相続人全員が状況を理解して手続きができる資料としても有効活用できます。また、あまりよく財産内容を確認せず、安易に現金などを相続してしまうと、後から返済不可能なマイナスの財産がでてきてしまった場合、その債務を逃れたくとも逃れられなくなってしまいますので、全容を確認してから相続をしましょう。

図4:相続放棄するべき目安が判断できる

もし、3ヶ月以内に財産目録が完成せず、マイナスの財産が残っている可能性がある場合には、相続放棄の期限を延長するという選択肢も取れます。この判断も、財産目録を作ろうとしたからこそ見えてくることが多くあります。

※相続放棄について詳しくは、こちらを参考にしてください。(当サイト内)

2-3.メリット③:開示することで公平な分割協議を促す

相続手続きを進めるうえでもっとも時間を要することは、相続人同士で財産をどのように分けるのかを話し合って決める遺産分割協議です。相続を主導される場合、口頭で財産を伝えて分割しようとすると、他の相続人から財産を本当にすべて教えてかどうか、疑いをもたれることもあります。しかし、相続財産を全員で確認できるようになるべく具体的な財産目録を作成して配布すると、他の相続人が安心して遺産分割協議をスムーズに進めることができます。

もし、遺言があって遺言執行者が決まっている場合には、その方が財産目録を作成する義務を負いますので、遺言執行者へ開示を求めることができます。

図5:遺産分割協議のイメージ

2-4.メリット④:相続手続きの計画が立てやすい

すでにご説明した内容ですが、財産目録は財産が一目でわかるようにまとめているので、相続手続きに関して、まず何から対応すべきか計画が立てやすくなります。また、財産目録を作成する際には、ある程度の状態や内容を調査している場合が多いので、手続き自体を簡略化することができる場合もあります。相続手続きに必要な書類を役所で準備する場合もあらかじめ書類や枚数が分かっていれば二度手間が無くなるなど、煩雑と言われている相続手続きを非常に効率よく進めることがきます。

2-5.メリット⑤:相続税申告の有無を判断できる

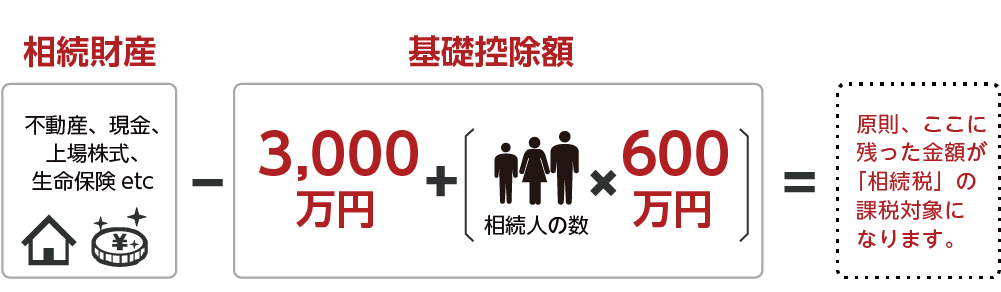

相続財産の項目を明記するだけでも良いのですが、他のメリットでもご説明したとおり財産目録に各財産の金額(評価額)まで明記しておくと、財産の総額がいくらになるのか把握でき、相続税を申告する必要があるかどうかについても判断できます。相続財産の合計額が、相続税がかからない範囲とされる基礎控除額を上回った場合には、相続税の申告が必要となってきます。

※相続税の課税対象について詳しくは、こちらを参考にしてください。(当サイト内)

※相続税の申告が必要かどうかについて詳しくは、こちらを参考にしてください。(当サイト内)

図6:相続税の申告対象かどうかの判定式

3.財産目録を作成するために必要な書類と収集術

エンディングノートが作成されていたり、財産に関わる書類など大切なものをまとめている方が亡くなられた場合には良いのですが、相続財産の情報が残されていない場合には手がかりとなる情報を探すことから始めましょう。亡くなられた方のご自宅において大切なものを保管していそうな場所を探したり、亡くなられた方の通帳を記帳したり、亡くなられた方宛に送られてくる郵送物などを当面の間すべて保管して確認するなど、きっかけとなりそうなところをチェックします。

図7:届いた郵便物はすべて捨てずにチェックする

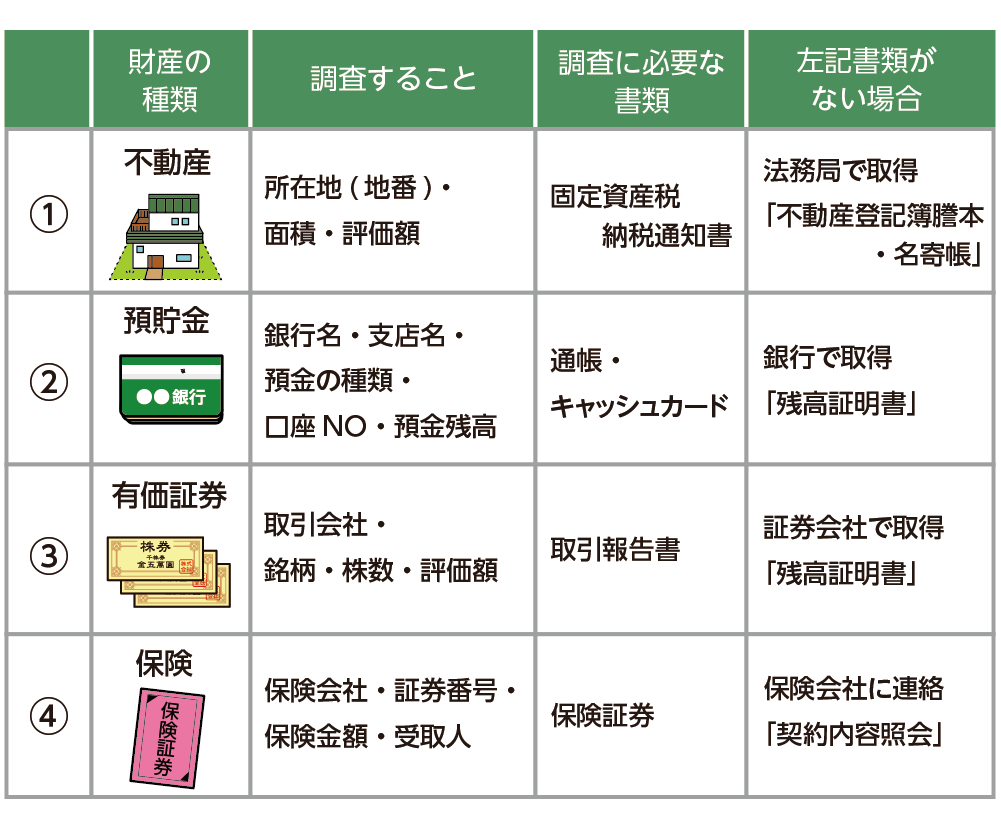

表3:財産調査に必要な書類

不動産登記簿謄本は、現在では「登記事項証明書」と言いインターネットでの取得も可能です。保険金は、契約で受取人がすでに指定されている場合は分割対象の財産には含まれませんが、生命保険の非課税枠を超える金額は、相続税の課税対象の財産として計算する必要があります。

※生命保険の非課税枠について詳しくは、こちらを参考にしてください。(当サイト内)

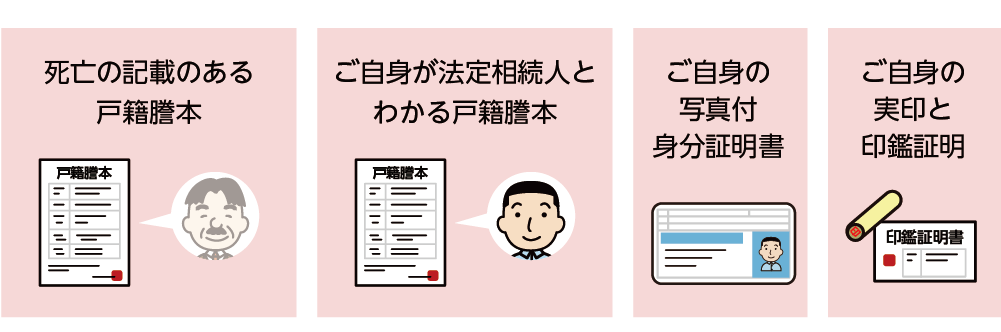

3-1.書類が見つからない場合は窓口に照会

必要な書類が見つからない場合は窓口に照会依頼をします。相続人の方が照会される場合には、おおよそ「亡くなられた事実と、ご自身と亡くなられた方との関係性が証明できる書類、およびご自身の身分証明書」が必要となります。郵送で対応していただける場合もあるので、まずは窓口に電話で確認されることをお勧め致します。

3-2.残高が分からない場合は履歴や残高証明書を取得

例えば、「残高証明書」の取得を依頼する場合の必要書類は以下のようになります。金融機関ごとに若干の違いがありますので、事前に確認をしてから依頼されることをお勧めします。

図8:残高証明書の取得に必要な書類

3-3.債務やローンがある場合の確認先

次のような信用情報センターに問い合わせることによって確認することができます。

・全国銀行個人信用情報センター

・CIC(割賦販売法・貸金業法指定信用情報機関)

・JICC(日本信用情報機関)

※借金を相続しないための考え方について詳しくは、こちらを参考にしてください。(当サイト内)

4.財産目録を作成するときに評価額が分かりづらい財産

財産目録で評価額を考える際に難しいものの代表例として、不動産と有価証券があります。特に不動産は財産に占める割合が大きいと思いますので、概算をして相続税の対象となる金額に近くなった場合には、相続を専門とする税理士へ相談することをお勧めします。

4-1.不動産

不動産は土地の評価や建物の評価は素人では正しく計算ができないため、固定資産税の明細書があれば、固定資産税評価額を参考におおよその価値が判断できます。土地の評価だけであれば、国税庁のホームページに掲載されている国が定める路線価(1㎡あたりの価格)をもとに土地の面積をかければ概算の評価ができます。

※不動産の相続税について詳しくは、こちらを参考にしてください。(当サイト内)

4-2.有価証券

有価証券など金融資産の評価は、日々金額が変わるためどのように考えれば良いのか難しいものです。株式は公開されているものはルールに基づいて算定をしていきますが、非公開株式を持っている場合にはその株式を発行している会社へ連絡して確認することになります。

こちらについても相続に強い税理士に確認することをお勧めします。

※株式の評価について詳しくは、こちらを参考にしてください。(当サイト内)

5.分かりやすい財産目録のまとめ方とテンプレート

冒頭からご説明しているとおり、財産目録には決まった様式はありません。相続される方にわかりやすいようにまとめれば、どんな書式でも構いません。項目としては「財産ごとの名称、所在、数量、金額」といった内容を記載します。実際に相続の相談を受けた税理士がお客様と一緒に作成した財産目録をテンプレートとして掲載します。

財産目録はプラスの財産(不動産・現預金・有価証券・保険 等)とマイナスの財産(債務・借金 等)に分けて、財産の種類ごとにまとめていきましょう。

財産目録のテンプレートはこちらからダウンロードできますので、ご活用ください。

財産目録テンプレート

図9:財産目録のサンプル

6.さいごに

大切なご家族が亡くなられた後、お金に関わる財産のお話は誰もが避けたいものです。

しかし、四十九日の法要まで放置してしまうと、相続放棄の手続きまでに財産の全容が把握できない可能性があります。

人生の中で、何度も経験することではない相続手続きは、慣れていないがゆえに本当に大変です。相続財産は確認することも多く一つ一つのお手続きに時間を要します。相続人全員が揉めることなく円満に相続を終えるには、やはり財産の情報などを包み隠さずオープンにすることが一番ではないでしょうか。

財産目録を作成することは、法律で決められた必須項目ではありませんが、すべての財産内容が一目でわかるように書き出しておくことは、あらゆる場面にとても役立ちます。

期限のある手続きを確実に終わらせるためにも、財産目録は速やかに作成しましょう。