死亡後の手続きを徹底解説!期限内に確実に手続きするための一覧表

- 相続手続き

「相続手続きって、何からすればよいのだろう?」

「相続手続きは、いつまでにしなければならないのかしら?」

突然の訃報で、気が動転されているかもしれませんね。ご家族が亡くなられたときに必要な手続きは実に様々で、何から始めればよいのか不安な思いでいっぱいではないでしょうか。

本記事では、死亡後の手続きを一覧表でご紹介いたします。悲しいお気持ちと落ち着かない状況の中で、手続きに追われることになり大変かとお察しいたします。期限の近いものから順に対応していただけるとよいでしょう。

目次

1.死亡後の手続き一覧表

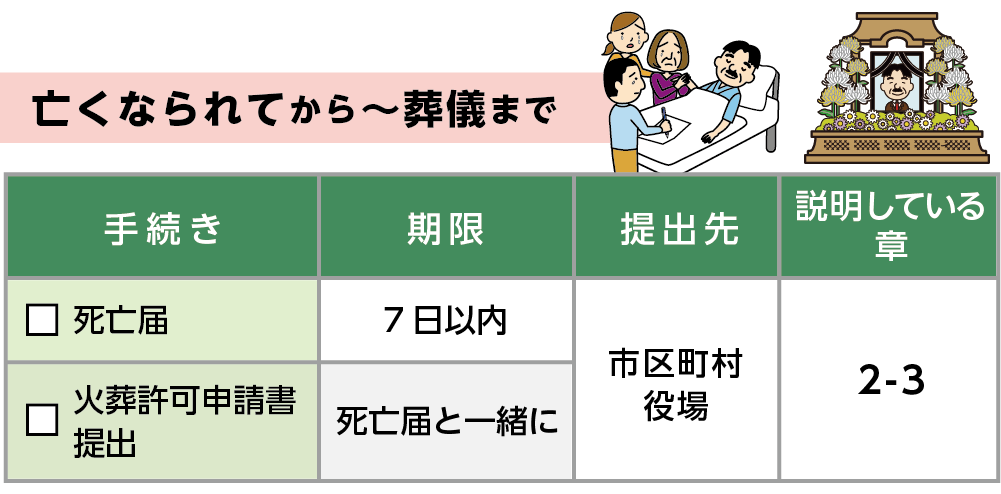

死亡後の手続きを期限の近いものから順に一覧表にしています。亡くなられてから葬儀までの手続きについては2章、死亡後14日以内におこなう年金・健康保険等の手続きについては3章、相続税申告期限(亡くなられてから10ヶ月)までにおこなう相続手続きについては4章、なるべく早くおこなう手続きは5章でご説明いたします。

表1:亡くなられてから葬儀までにおこなう手続き

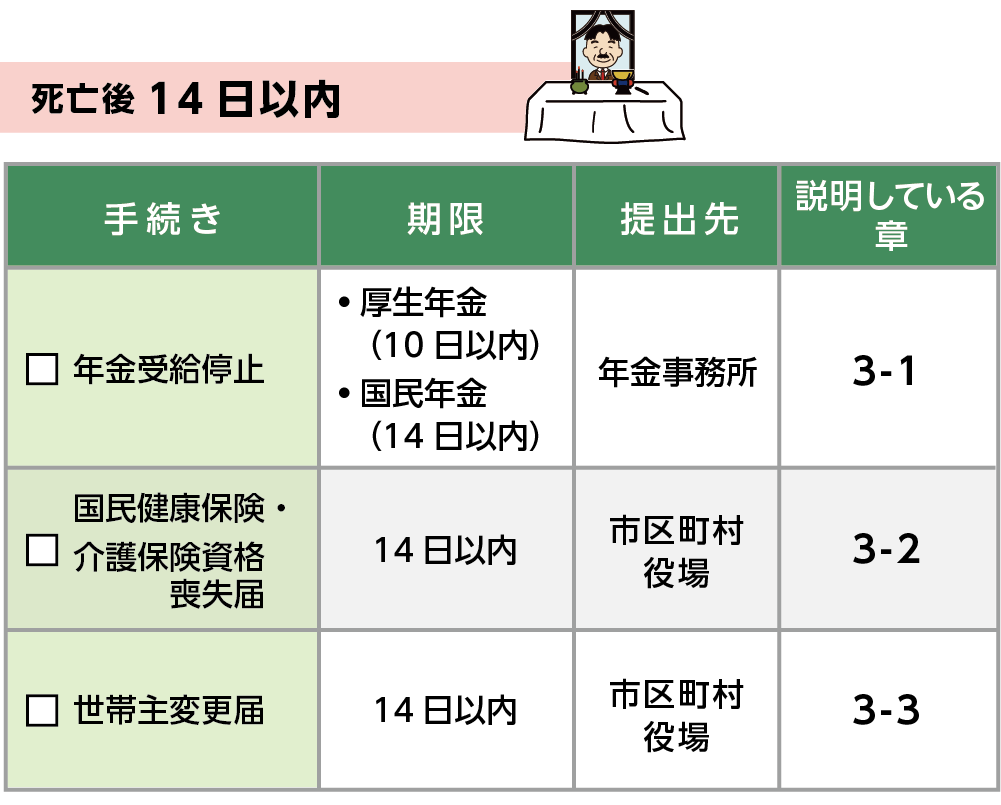

表2:死亡後14日以内におこなう手続き

表3:死亡後10ヶ月以内におこなう相続手続き

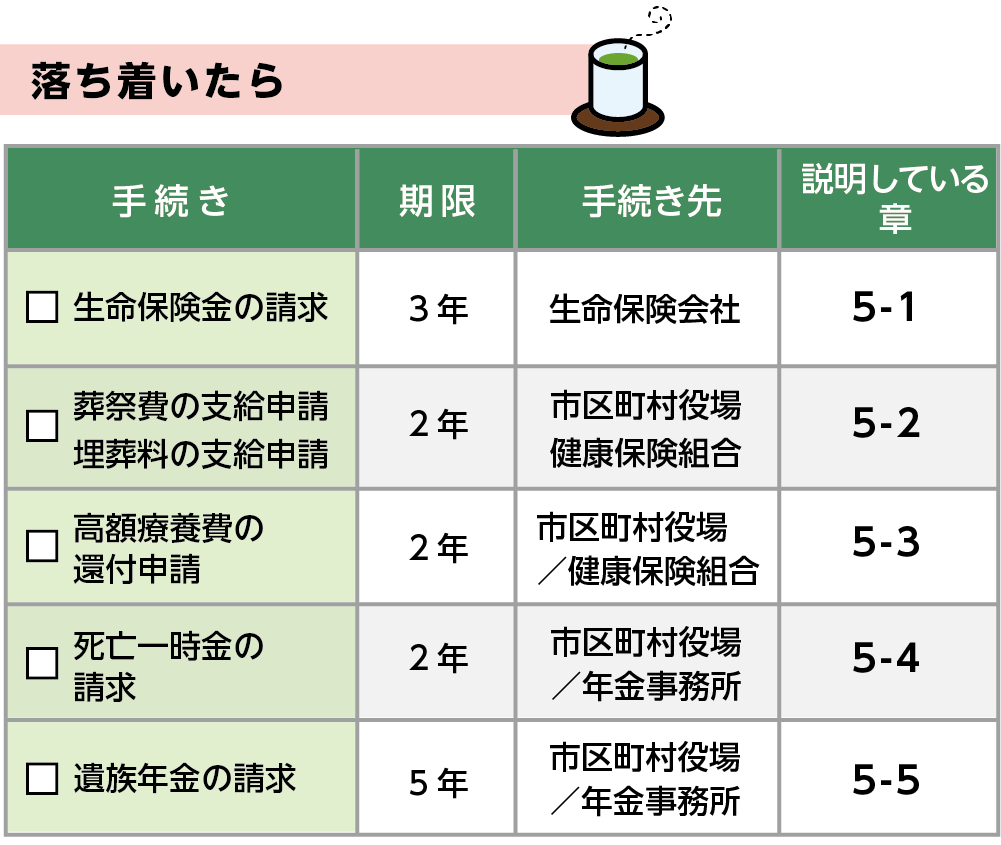

表4:落ち着いたらおこなう手続き

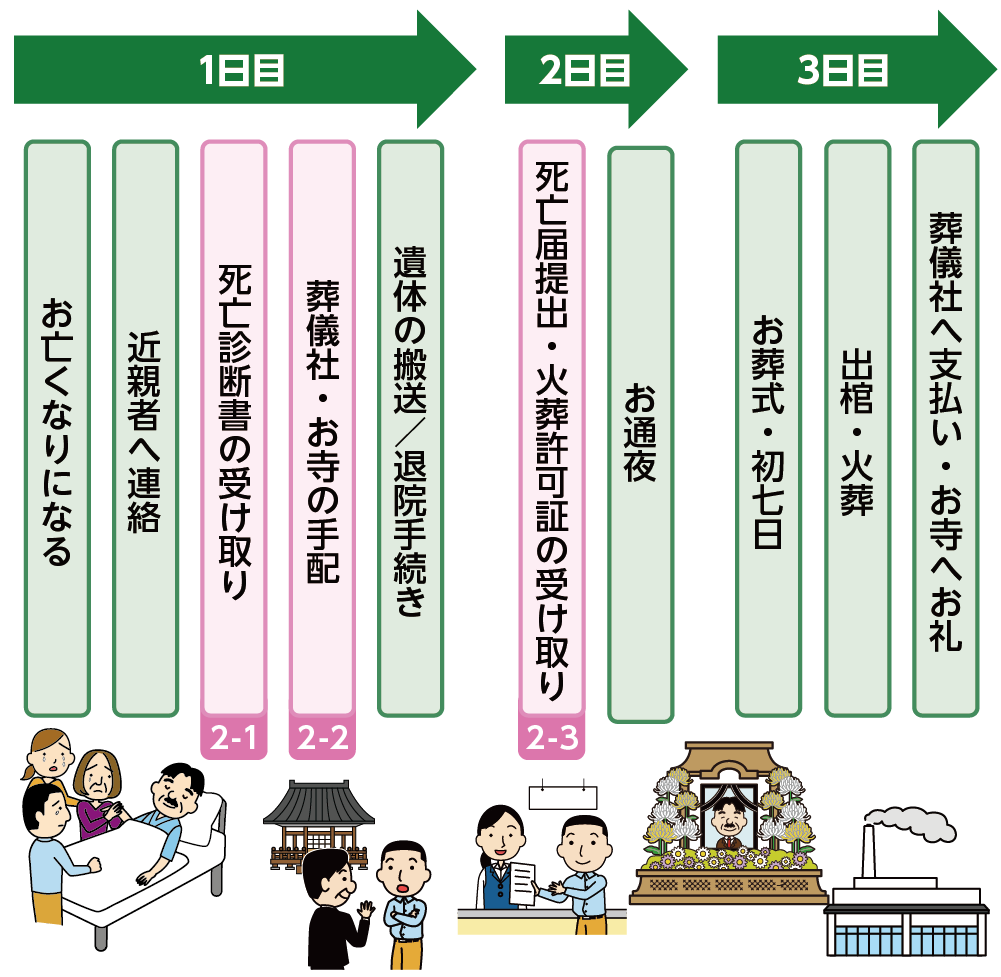

2.葬儀までにおこなう手続き

亡くなられた後、まず優先すべきことは葬儀をつつがなく執りおこなうことですね。一般的に亡くなられた当日に葬儀の手配をおこない、お通夜を2日目の夜に、お葬式を3日目におこなうことが多いようです。葬儀の準備と並行して、死亡届・火葬許可申請書を役所に提出します。

図1:亡くなられてから葬儀までの流れ

2-1.死亡診断書の受け取り

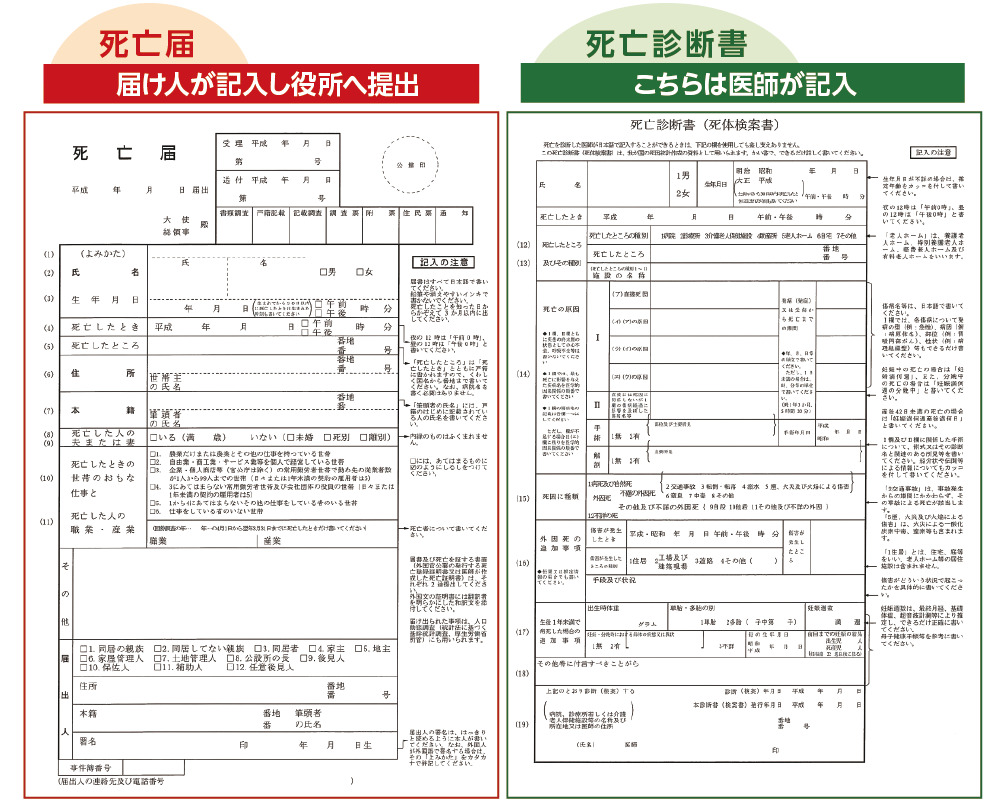

「死亡診断書」は、亡くなられた方の死亡を法的に証明する書類です。診療中の方が病院、もしくはご自宅で亡くなられた場合に、臨終に立ち会った医師や、死亡を確認した医師が記入します。事故死や突然死など、診療中以外の方が亡くなられた場合は、監察医による検視を受けたのちに「死体検案書」を受け取ることになります。

死亡診断書(死体検案書)は死亡届と同じ用紙に記入する形(用紙の左半分が死亡届、右半分が死亡診断書(死体検案書))になっています。死亡診断書を受け取ったら死亡届を作成します。

死亡診断書は、死亡保険金や遺族年金の請求など、様々な相続手続きで必要となりますので、複数枚コピーを取っておくと便利です。

図2:死亡診断書は死亡届と対になっている

2-2.葬儀の手配

近親者への連絡が済んだら、葬儀社の手配をします。どの葬儀社にするか迷われるかもしれませんね。病院から葬儀社を紹介していただくこともできます。葬儀費用のお見積りは事前に確認できますので、慌ただしい中ではありますが、細かな項目にも注意して慎重にご判断ください。

最近は、生前のうちに、ご自身の納得できる葬儀社を決めているケースも多くなっていますので、契約されている葬儀社がないか、ご家族の方に確認することも必要です。

2-3.死亡届・火葬許可申請

市区町村役場へ死亡届と火葬許可申請書を同時に提出します。死亡届の期限は亡くなられてから7日以内ですが、火葬の際に「火葬許可証」が必要となりますので、葬儀前に届け出をします。死亡届への署名・押印は、親族、同居人、家主、後見人等と定められていますが、代理人がおこなっても構いません。一般的には葬儀社の方が手続きを代行してくれます。

住民票の写しは、死亡届の提出により自動的に抹消されます。

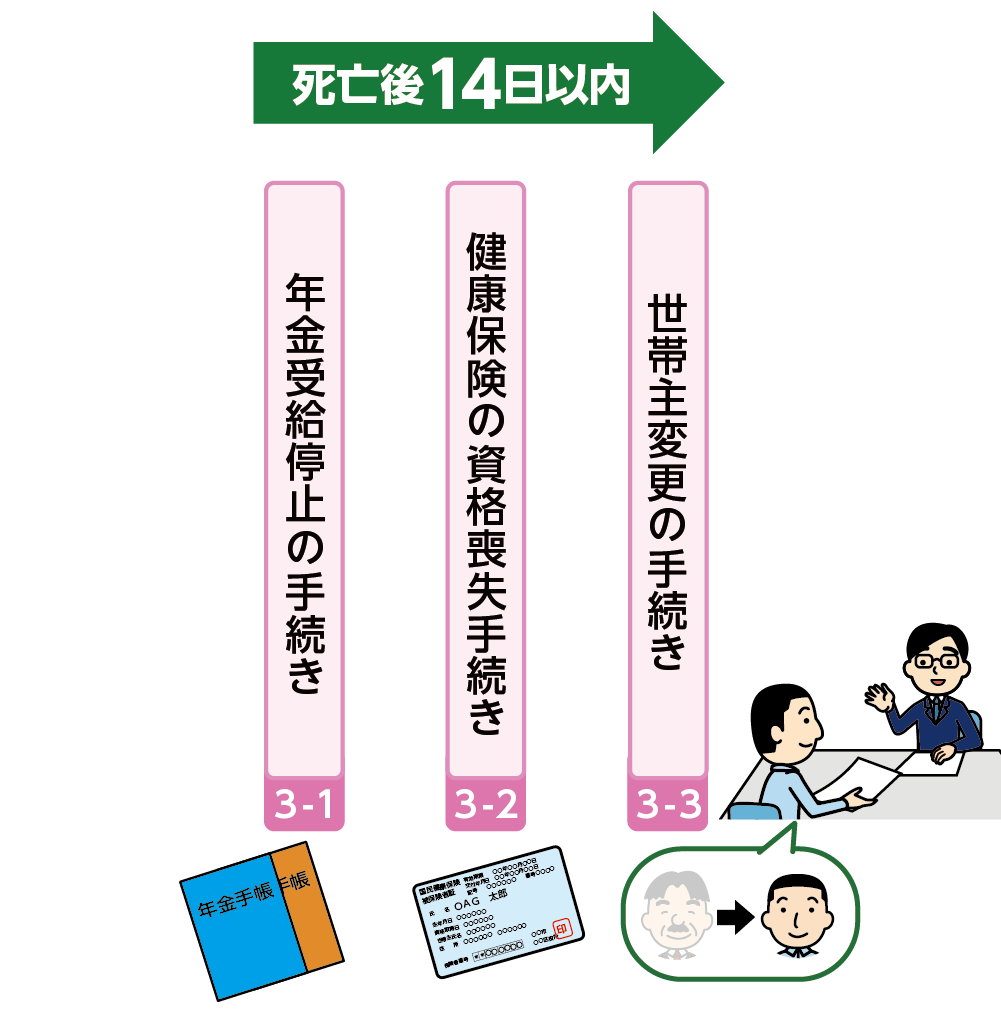

3.死亡後14日以内におこなう手続き

亡くなられてから14日以内におこなう年金・健康保険等の手続きについてご説明いたします。

図3:死亡後14日以内におこなう年金・健康保険等の手続き

3-1.年金受給停止

亡くなられた方が年金を受給していた場合は、年金受給停止の手続きをおこないます。「年金受給権者死亡届」を国民年金は14日以内、厚生年金は10日以内に年金事務所に提出します。マイナンバーが年金事務所に登録されている方は年金受給権者死亡届の手続きは不要です。

また、亡くなられた方が、まだ受け取っていない未支給年金がある場合は、一定の遺族の方が代わって請求し、受け取ることができます。未支給年金の請求の期限は5年です。

3-2.国民健康保険・介護保険資格喪失届

国民健康保険あるいは後期高齢者医療制度、介護保険の資格喪失手続きは、亡くなられてから14日以内に市区町村役場でおこないます。亡くなられた方が会社員等の「健康保険の資格喪失手続き」は、5日以内に勤務先がおこないます。いずれも保険証の返却が必要です。

亡くなられた方の健康保険の扶養に入っていた方は、ご自身の健康保険の資格も喪失しますので、新しい健康保険に変更する手続きをしなくてはなりません。

3-3.世帯主変更届

亡くなられた方が世帯主であった場合、亡くなられてから14日以内に、市区町村役場へ世帯主変更届の提出が必要です。亡くなられた後に15歳以上の世帯員が2人以上いる場合は、新しい世帯主を届け出ます。

※世帯主が亡くなられたときの手続きについて詳しくは、こちらを参考にしてください。(当サイト内)

4.死亡後10ヶ月以内におこなう相続手続き

亡くなられた方の財産を引き継ぐ相続手続きについてご説明いたします。遺言書の有無により、相続の手続きの方法は異なります。まずは「遺言書」が残されているかどうか、確認してみましょう。大事なものが保管されているご自宅内の場所を探したり、公証役場や法務局に預けられていないか、調査することもできます。

遺言書がある場合には、遺言書の内容に従って手続きを進め、遺言書がない場合には、相続人全員で遺産分割協議をおこない、全員が同意した内容で手続きを進めることになります。

図4:死亡後10ヶ月以内に行う相続手続き

4-1.遺言書の検認

ご自宅に自筆証書遺言書が残されていたなど、公正証書遺言以外の遺言書が見つかった場合には、家庭裁判所で検認の手続きが必要です。遺言書の検認とは、遺言の有効性を確認するためではなく、相続人に対して遺言書の存在と内容を知らせることによって、偽造や変造を防止するための手続きです。

金融機関でおこなう相続手続きでは、遺言書が検認済みであることを証明する「検認済証明書」がなければ、預金の解約手続きなどを進めることができません。検認の手続きは、遺産相続の手続きを始める前に、できるだけ早く行わなくてはなりません。

なお、法務局で保管されていた自筆証書遺言書であれば、検認手続きが不要となります。

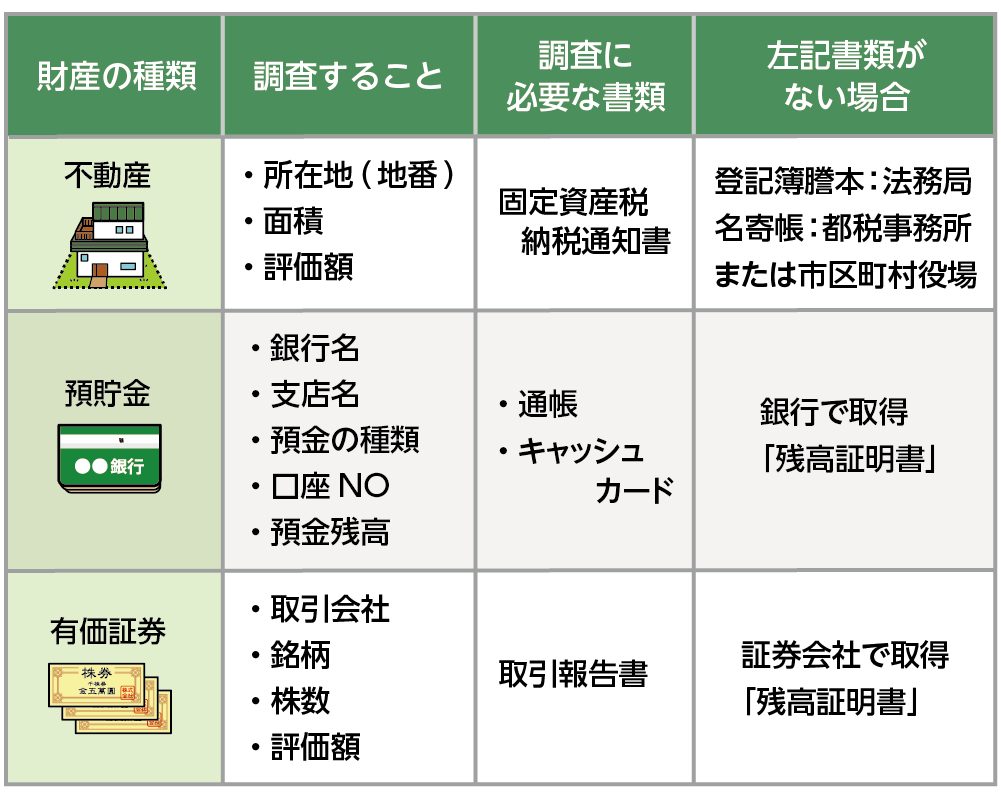

4-2.相続人・相続財産の確定

相続手続きを進めるには、亡くなられた方の財産を引き継ぐ権利がある相続人を明確にしておく必要があります。亡くなられた方の出生から亡くなられるまでのすべての期間の戸籍謄本(除籍謄本など)を取得し、正確に確認します。

また、亡くなられた方の相続財産を明らかにする必要もあります。財産を調べるには、不動産の権利証や、金融機関の通帳の履歴などを細かく確認していきます。株などの財産がある場合には、証券会社からの取引報告書などが定期的に送られてきているはずなので、郵便物などを丁寧に確認して調べてみましょう。

図5:相続財産の調査をする

※相続人の確定について詳しくは、こちらを参考にしてください。(当サイト内)

※相続財産の確定について詳しくは、こちらを参考にしてください。(当サイト内)

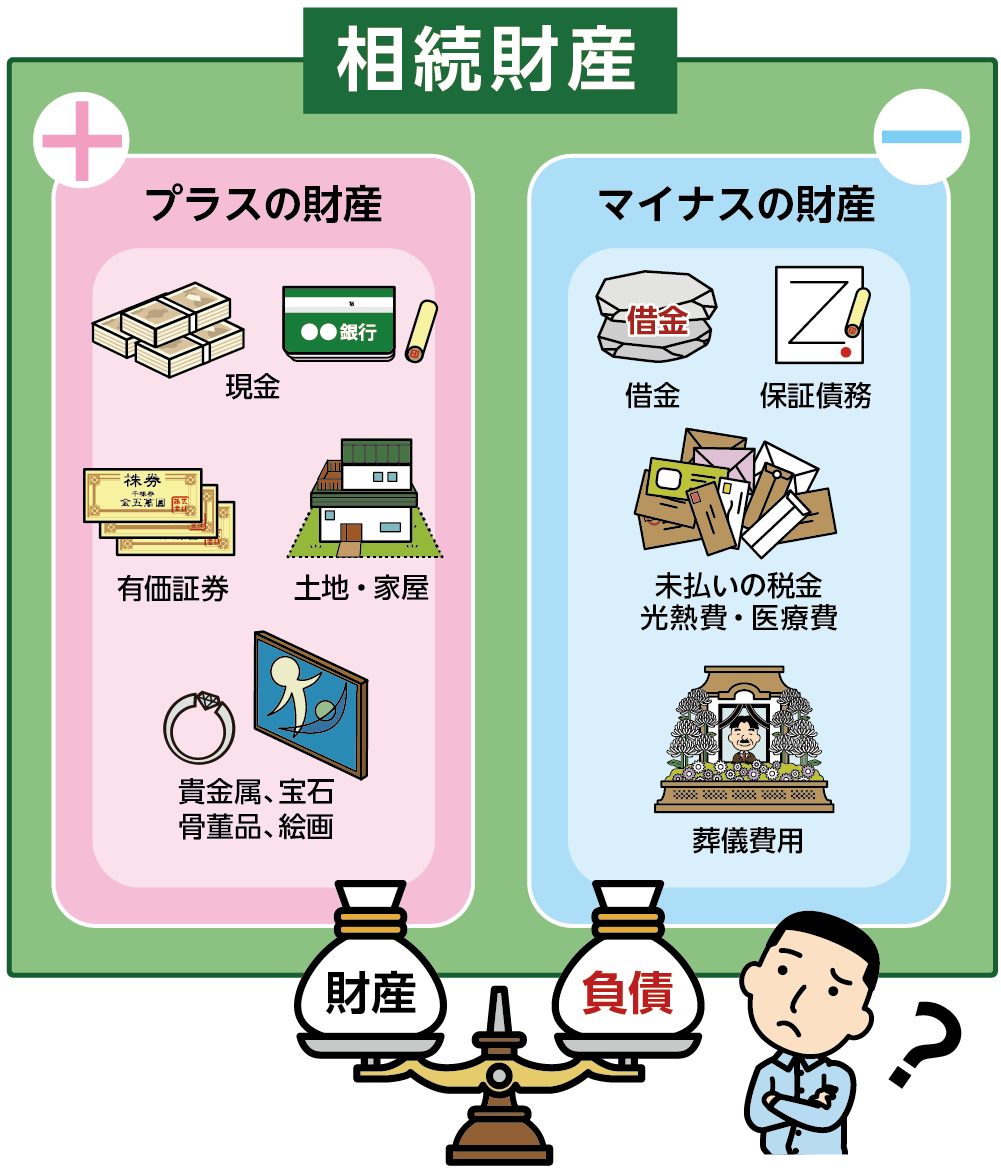

4-3.相続放棄

相続放棄する場合は、亡くなられてから3ヶ月以内に家庭裁判所へ申立ての手続きが必要です。遺産相続は、亡くなられた方の預貯金や不動産などのプラスの財産だけでなく、借金などのマイナスの財産も引き継ぐことになります。相続財産が少なく、多額の負債が残されていた場合は、相続することを放棄することができます。

相続人全員が相続放棄をされる場合は、全員の方の申立て手続きが必要となりますのでご注意ください。

図6:亡くなられてから3ヶ月以内に相続するか放棄するかを判断する

※相続放棄について詳しくは、こちらを参考にしてください。(当サイト内)

4-4.準確定申告

準確定申告とは、亡くなられた方の確定申告のことで、相続人が代わりにおこないます。亡くなられた方が自営業、または多額の医療費を支払っていた場合、年収2,000万円以上の給与所得者だった場合などは申告が必要となります。亡くなられた年の1月1日から亡くなられた日までの所得を計算し、申告書を管轄の税務署に提出します。申告期限は、亡くなられてから4ヶ月以内であり、通常の確定申告の期限とは異なることに注意してください。

※準確定申告について詳しくは、こちらを参考にしてください。(当サイト内)

4-5.遺産分割協議

遺言書が残されていないときは、相続人全員で話し合って、相続財産の分け方を決めること(遺産分割協議)になります。遺産分割協議が調ったら、遺産分割協議書を必ず作成しましょう。遺産分割協議書は、相続手続きを進める上で対外的に相続人全員が遺産分割内容に合意しているという証明になります。

図7:遺産分割協議書の提出が必要な相続手続き

※遺産分割協議書の書き方について詳しくは、こちらを参考にしてください。(当サイト内)

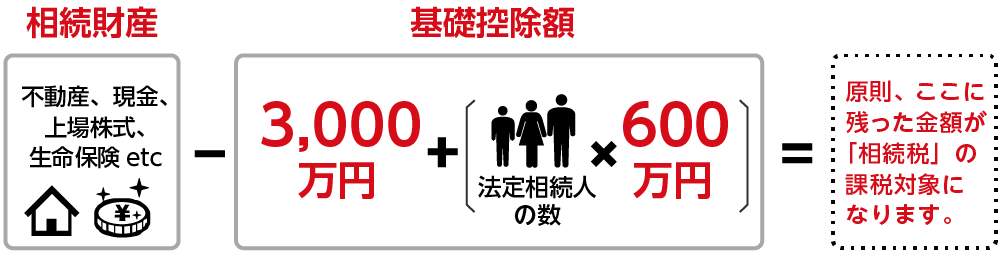

4-6.相続税申告

相続財産が確定したら、相続税がかかるのかを確認します。相続税は、相続財産の総額が基礎控除額を超えるとき、その超えた部分に課税されます。相続税の基礎控除額は「3,000万円+法定相続人の数×600万円」という式で求めることができます。相続税申告が必要な方は、亡くなられてから10ヵ月以内に税務署で手続きが必要です。

図8:相続財産が基礎控除額を超えるとき相続税がかかる

※相続税について詳しくは、こちらを参考にしてください。(当サイト内)

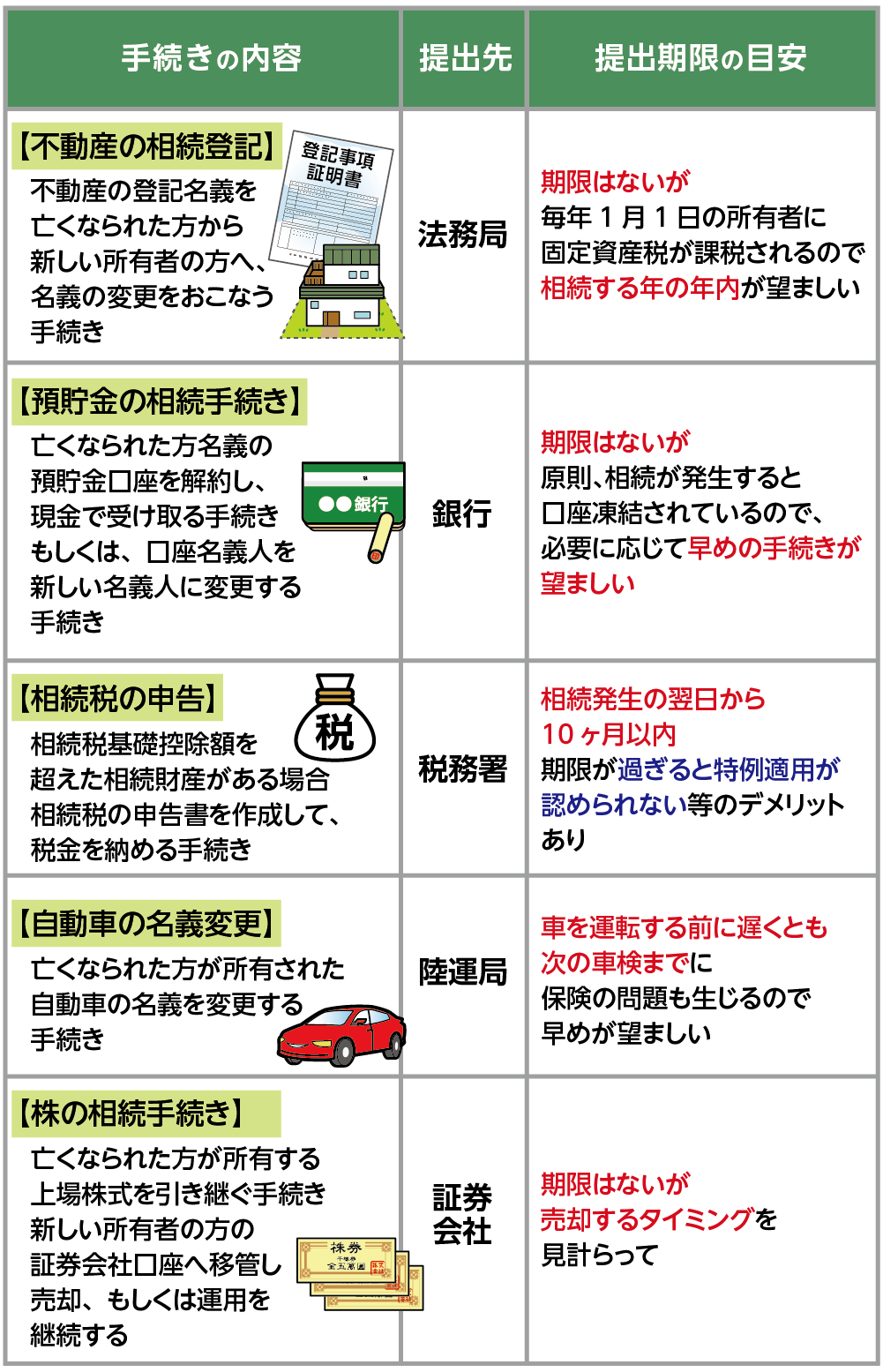

4-7.不動産・預貯金等の名義変更

遺言書の指定、もしくは遺産分割協議により、相続財産を引き継ぐ方が決まったら、名義変更や解約の手続きをおこないます。不動産の所有権移転登記(相続登記)は法務局で申請します。預貯金を相続する方は、金融機関にて口座名義人の変更、または解約の手続きをします。そのほか、有価証券(株)や自動車などの名義変更の手続きもおこないます。

これらの私的な手続きには、定まった期限があるわけではありませんが、引き継ぐ内容が決まったらすぐに手続きをされておく方がよいでしょう。不動産の登記は、申請から約2週間、金融機関の相続手続きは、10日間から1ヶ月ほどの時間を要します。手続き内容に不備があれば、さらに時間がかかることになります。

※相続した不動産や預貯金の名義変更について詳しくは、こちらを参考にしてください。(当サイト内)

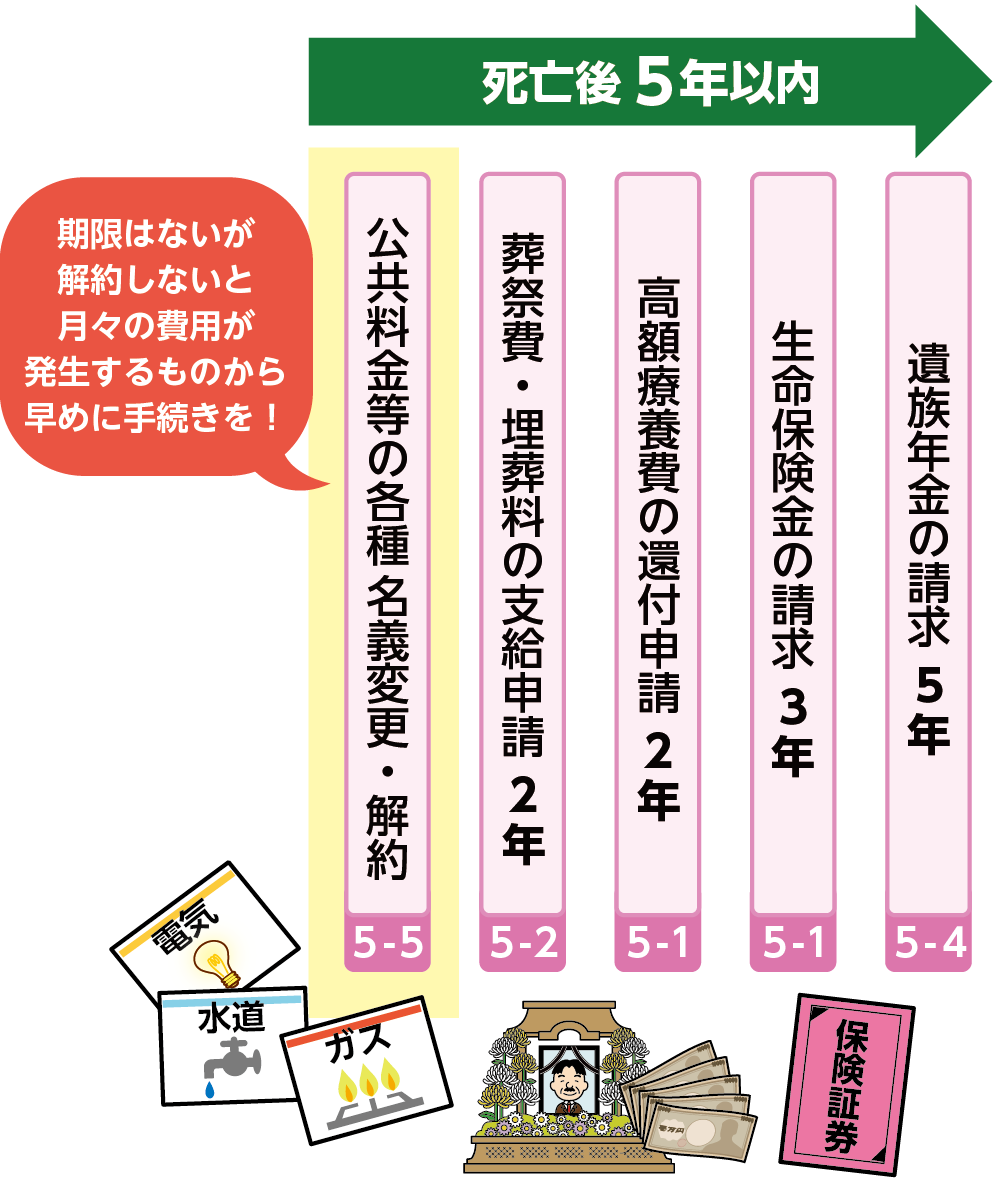

5.死亡後10ヶ月以内に行う相続手続き

なるべく早くおこなった方がよい手続きをご説明いたします。公共料金や携帯電話等を自動引き落としにしている場合は、亡くなられたことで金融機関が口座を凍結してしまうと支払いができなくなるので注意が必要です。

図9:なるべく早くおこなう手続き

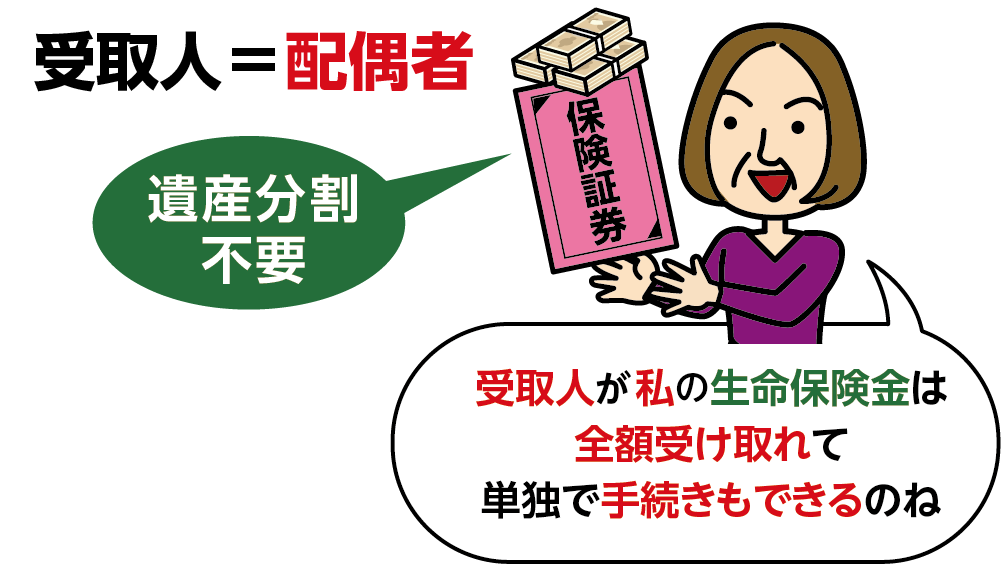

5-1.生命保険金の請求

亡くなられた方が生命保険に加入していた場合、指定された受取人が生命保険金を受け取ることができます。生命保険会社に契約内容を確認しましょう。生命保険の死亡保険金は、遺産分割の対象とならない受取人固有の財産なので、他の相続人の同意なしに手続きをすることができます。請求期限は亡くなられてから3年(各保険会社によって違う場合があります。)です。

図10:生命保険金は受取人が単独で手続きをすることができる

5-2.埋葬料・葬祭費の支給申請

亡くなられた方が、国民健康保険あるいは後期高齢者医療制度に加入していた場合は「葬祭費」が、会社員等で健康保険に加入していた場合は「埋葬料」が支給されます。葬祭費は、市区町村役場、埋葬料は勤務先の健康保険組合にて手続きをします。請求期限は2年です。

5-3.高額療養費の還付申請

医療費の自己負担額が高額になった場合、限度額を超えた分の還付を請求することができます。亡くなられた方が国民健康保険あるいは後期高齢者医療制度に加入していた場合は市区町村役場、健康保険に加入していた場合は健康保険組合にて手続きをします。請求期限は2年です。

5-4.遺族年金の請求

遺族年金は、国民年金または厚生年金の被保険者、もしくは被保険者であった方でご家族の生計を支えてきた方が亡くなられた場合に、残されたご家族が受け取ることができます。たとえば遺族基礎年金は18歳の年度末までのお子さんのいる配偶者、あるいはお子さんが受け取ることができます。

亡くなられた方の保険料の納付状況や遺族の方にも年齢や優先順位など一定の要件が設けられていますので、年金事務所で確認が必要です。請求期限は5年です。

5-5.公共料金等の各種変更手続き

亡くなられた方が利用していた公共料金や携帯電話、インターネット、クレジットカード等の名義変更、もしくは解約の手続きをします。期限はありませんが、月々の利用料がかかるものの解約から優先して手続きをおこないましょう。

表5:各種名義変更手続きの一覧表

| 財産の種類 | 申請窓口 | 必要な書類など |

|---|---|---|

| 電話加入権 | 通信会社 | ・加入継承届など届出用紙 ・亡くなった方の謄本 ・死亡診断書 ・相続する方の印鑑 ・遺言がある場合は写し など |

| NHK受信契約 | NHK | ・名義変更は電話でOK ・引き落とし口座が変わる場合は所定用紙の提出 |

| クレジットカード | クレジット会社 | ・電話連絡をして機能を停止する |

| ゴルフの会員権 | 所属のゴルフ場 |

・名義書換依頼書 |

| 生命保険・損害保険契約 | 保険会社 | ・保険会社所定の名義変更請求書 ・保険証券 ・亡くなった方の戸籍謄本 ・相続人の印鑑証明書 |

| 借地権・借家権 | 地主・家主 | ・権利を継承したことを連絡。 契約書の名義変更をおこなう ※名義変更料は不要 |

| 電気・水道・ガス | 電力会社・ガス会社・水道局 |

・料金のお知らせに記載の「お客様センター」へ連絡 |

6.まとめ

大切なご家族が亡くなられてしまうと、慌ただしく葬儀・法要の手配をしながら、落ち着く暇もなく、年金や健康保険のこと、相続税や相続手続きのこと、預貯金の解約や不動産の名義変更などの様々な手続きを進めていかなえればなりません。

手続きの種類と提出先を確認し、期限のあるものから順次おこなっていきましょう。期限が定められている手続きは期限を過ぎてしまうと、受け取れるものが受け取れなくなってしまったり、思わぬペナルティが課されたりするものもありますので注意が必要です。

死亡後の手続きを効率的に進めたい、相続税の申告や不動産の登記が必要で不安のある方は、専門家に早めにご相談されることをお勧めいたします。