相続手続きは流れをつかんで計画的に進めることがスムーズにいく秘訣

- 相続手続き

「相続の手続きって具体的に何をいつまでにしなければならないのだろう。調べているといろいろ書いてあるけど、相続手続きの全体の流れをつかみたい・・・」

お父さまが亡くなられて相続が開始したものの、ご自身が行わなければならない手続きは、具体的に何で、いつまでにどのようなことをしたらよいのか、よく分からず、お困りではないでしょうか。

相続手続きは、亡くなられた方の財産の内容によって異なりますが、基本的な流れは同じです。期限がある重要な手続きから、期限のない比較的ゆっくりできる手続きまで様々ありますので、まずは「全体の流れ」を理解して優先順位を決めていただけると、これからの手続きの計画が立てやすくなります。

本記事では、相続手続きの「全体の流れ」が分かり、ご自身に必要な手続きをいつまでに、どのようにすればよいのか、分かりやすく解説していきます。スムーズに進めるためのポイントをつかんで、速やかに進めていただければと思います。

目次

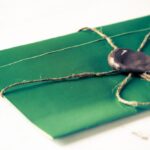

1.何をすべきか一目でわかる!相続手続きの流れ

相続が発生すると残されたご家族は死亡届の提出から始まり、様々な手続きをおこなわなくてはなりません。役所などから相続手続きに関する案内がその都度来るわけではないので、相続人ご自身で、亡くなられた方の相続財産の状況に合わせ必要な手続きをおこないます。

特に期限が過ぎてしまうと、のちにトラブルが起きたり、さらに手続きが複雑になるものもあります。それらを回避するためにもまずは、どのような手続きがあるのか一般的な相続手続きの流をご確認ください。

図1:相続手続きの流れ

2.【急ぐ】7日から14日以内にやるべき相続手続き

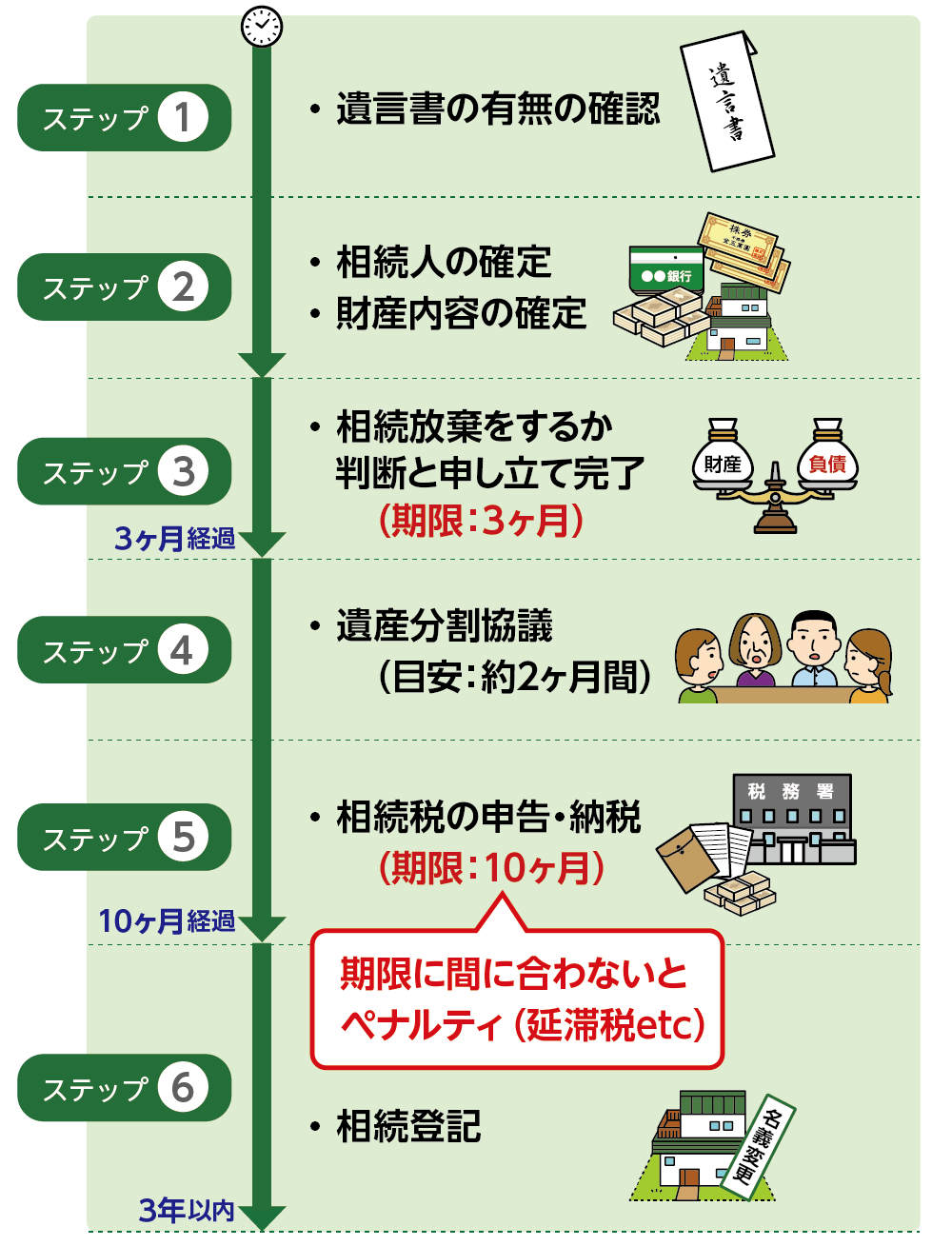

亡くなられてから7日から14日以内にやるべき相続手続きです。まずは、病院から死亡診断書を発行してもらいます。発行にかかる費用は、およそ5,000円程度です。それを以って火葬や埋葬をすることができるようになります。その後の相続手続きにおいても必要となる場合があるので、必ずコピーをとっておきましょう。

<7日以内:死亡診断書>

・病院より発行

・費用5,000円程度

図2:死亡届と死亡診断書のイメージ

2-1.死亡届の提出と火葬埋葬許可申請証の取得

亡くなられた日より7日以内に、死亡届を市区町村役場へ提出し、火葬埋葬許可書を取得します。病院から発行してもらった死亡証明書と死亡届は一体になっています。左側の死亡届に、届出人が必要事項を記入し、「火葬許可証申請書」を市町村役場へ提出し「火葬許可書」を取得します。

ご葬儀後、火葬許可証に火葬場より必要事項を記入され返却されます。これが「埋葬許可証」になります。この埋葬許可証は納骨などの際に墓地の管理者に提出します。

また、死亡届が受理されると自動的に住民票から除かれます。この住民票を除票といい、不動産の名義変更や相続税の申告の際に必要になります。

<7日以内:死亡届・火葬埋葬許可証>

・死亡届に記入し市区長村役場へ提出

・火葬許可申請書を市区長村役場に提出し火葬許可書を取得

・死亡届が受理されると自動的に住民票から除かれる

2-2.厚生年金、国民年金受給停止手続き

亡くなられた方が年金受給者であった場合には、受給停止の手続きをします。厚生年金は亡くなられてから10日以内、国民年金は亡くなられてから14日以内に手続きを行います。

受給停止の手続きは、亡くなられた方の住所地を管轄する年金事務所でおこないます。また、亡くなられた月分までの年金については未支給年金として、亡くなられた方と生計を同じくしていた遺族の方が受給できます。未支給年金の請求方法については、管轄の年金事務所へお問合せください。厚生年金、国民年金の未支給分は相続税の課税対象財産に含める必要ありません。

<年金受給停止>

・厚生年金は10日以内

・国民年金は14日以内

・年金証書

・死亡診断書もしくは火葬許可証

・戸籍謄本もしくは除籍謄本

・亡くなられた方と年金請求者の住民票のコピー

・未支給分は相続税課税対象財産に含まれない

2-3.各種保険資格喪失届を提出し保険証返却

亡くなられた方が国民健康保険または介護保険に加入していた場合、亡くなられてから14日以内に資格喪失届を亡くなられた方の最後の住所地を管轄する市区町村役場へ提出します。届出の用紙は市区町村役場で入手できます。

喪失届を提出すると同時に保険証を返却します。また、ご家族が亡くなられた方の国民健康保険の扶養となっていた場合、喪失届の提出により保険証が使えなくなってしまいますので、国民健康保険に加入するか、他の家族の扶養となる手続きが必要です。

保険料が未納付の分は、後日相続人の方宛に請求がされ、納めすぎていた場合には相続人の方に還付されます。この場合の還付金は、相続税の課税対象財産となります。

<14日以内:国民健康保険資格喪失届>

・国民健康保険資格喪失届(亡くなられた方が75歳以上の場合は後期高齢者医療資格喪失届)

・国民健康保険証

・高齢受給者証

・死亡届など亡くなられたことを証明できるもの

・届出人の本人確認書類(免許証、保険証など)

・保険料の還付金は相続税の課税対象財産に含まれる

<介護保険資格喪失届>

・介護保険資格取得・異動・喪失届

・介護保険費保険査証

・保険料の還付金は相続税の課税対象財産に含まれる

2-4.世帯主変更届の提出

亡くなられた方が世帯主であった場合にのみ、亡くなられてから14日以内に世帯主変更届を市区町村役場へ提出します。ただし、世帯員が亡くなられた方お1人だけだった場合や、残された世帯員が15歳未満の子どもとその親権者である場合には手続きは不要です。一般的に死亡届と同時に提出する場合が多いです。

<14日以内:世帯主変更届>

・世帯主変更届

・届出人の本人確認書類(免許証、保険証など)

※5日以内に行う相続手続きについて詳しくは、こちらを参考にしてください。(当サイト内)

3.【速やかに】相続開始後やるべき4つのこと

死亡届や喪失届のように特別な期限は設けられていませんが、その先の相続放棄や相続税の申告納税が必要な場合に大きくかかわることになる手続きがあります。これらは時間のかかるものが多いので、相続が始まったと同時に手続きを進めておくべきといえるでしょう。

3-1.遺言書の調査

亡くなられた方が遺言書を残しているかを確認します。遺言書は大きく分けて2種類あります。一つは公証役場で作成した公正証書遺言書、もう一つはご自身で作成された自筆証書遺言書です。

亡くなられた方が専門家と一緒に遺言書を作成していた可能性がある場合には、お近くの公証役場で公正証書遺言書が残されていないかどうか確認しましょう。もし、ご自宅で自筆の遺言書が見つかった場合には、その場ですぐ開封しないよう気をつけて、速やかに家庭裁判所で検認の手続きをおこなってください。検認の手続きは自筆証書遺言書の場合のみ必要です。

※検認の手続きについて詳しくは、こちらを参考にしてください。(当サイト内)

3-2.相続人の調査・確定

亡くなられた方の財産を引き継ぐ権利のある方、つまり相続人を確定します。相続人の調査とは、配偶者さまと第一順位のお子さま、第二順位のご両親(祖父母)、第三順位のご兄弟(兄弟姉妹)と、亡くなられた方の出生からご逝去までの繋がったすべての戸籍(除籍)謄本を各役所から取り寄せ、相続人を確定する必要があります。すべての謄本を取り寄せるには手間と時間がかかりますので、早めに手続きを開始してください。

<相続人の調査・確定>

・戸籍謄本の取得

・本籍地の市区町村役場で取得(郵送でも可)

※相続人を確定する相続順位について詳しくは、こちらを参考にしてください。(当サイト内)

3-3.相続財産の調査・把握

亡くなられた方の財産をすべて調べます。預金や有価証券などプラスの財産のみであれば良いのですが、借金などのマイナスの財産がある場合には相続放棄の手続きをするかどうか判断が必要となりますので、少しでも早く財産の全体像を把握しましょう。

財産の調査の方法は、亡くなられた方宛の郵便物を確認することから始めます。金融機関や各所から届いている郵便物から、金融機関名や借入金がわかります。また、毎年所有者に送られてくる固定資産税納税通知書を確認すると、不動産の所有状況を確認することができます。

マイナスの財産がプラスの財産を大きく上回ることがわかったら、相続放棄を検討しましょう。相続放棄には期限があります。

※財産目録について詳しくは、こちらを参考にしてください。(当サイト内)

3-4.遺産分割協議を始める

遺言書があればその内容に沿って財産を分ければよいのですが、遺言書がない場合には相続人全員で相続財産をどのように分けるかを話し合う遺産分割協議をおこないます。

遺産分割協議は相続人全員の合意により成立しますが、相続人の数や相続財産の内容によっては、なかなか協議がまとまらないことも考えられますので、あまり日を置かず、四十九日を過ぎたころを目安に始めましょう。

※遺産分割協議について詳しくは、こちらを参考にしてください。(当サイト内)

4.【期限短め】3ヶ月または4ヶ月以内にやるべき相続手続き

亡くなられてから3、4ヶ月以内にやるべき相続手続きは、亡くなれた方の遺産に関わるものが主ですので、該当する手続きがあれば速やかに進めましょう。必要な手続きの内、期限に間に合いそうもない、または過ぎてしまった、ご自身では手続きは難しそうなので相談したい、といった場合には税理士などの専門家へご相談されることも検討しましょう。

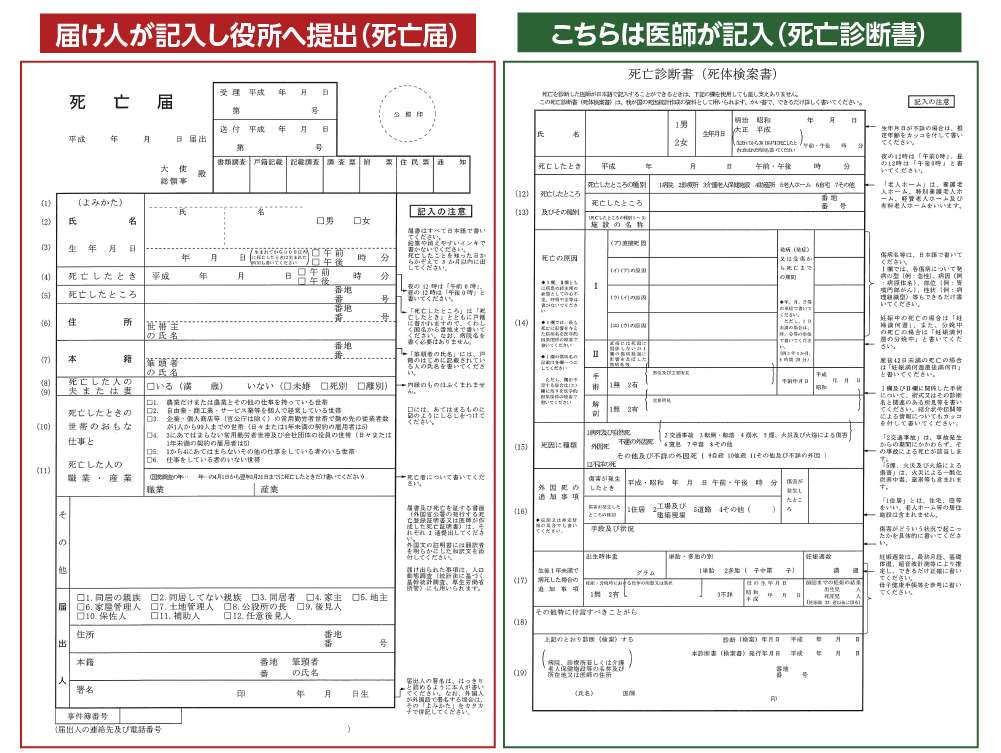

4-1.相続放棄の判断と申立ての手続きは3ヶ月以内

相続放棄をして亡くなられた方のすべての財産を放棄する場合には、亡くなられてから3ヶ月以内に家庭裁判所へ申立て手続きをしなくてはいけません。

相続放棄は放棄を希望される方毎に手続きをします。相続放棄を判断するための財産の調査が間に合わない場合には、「熟慮期間の伸長を申し立て」をしておくとさらに3ヶ月の期限の猶予をもらえる場合があります。ただし、伸長の申立ても同様に期限は3ヶ月なので注意しましょう。期限に間に合わない場合、亡くなられた方のマイナスの財産も引き継ぐことになりますので速やかに手続きを進めましょう。

図3:相続放棄は3ヶ月以内に判断する

※相続放棄について詳しくは、こちらを参考にしてください。(当サイト内)

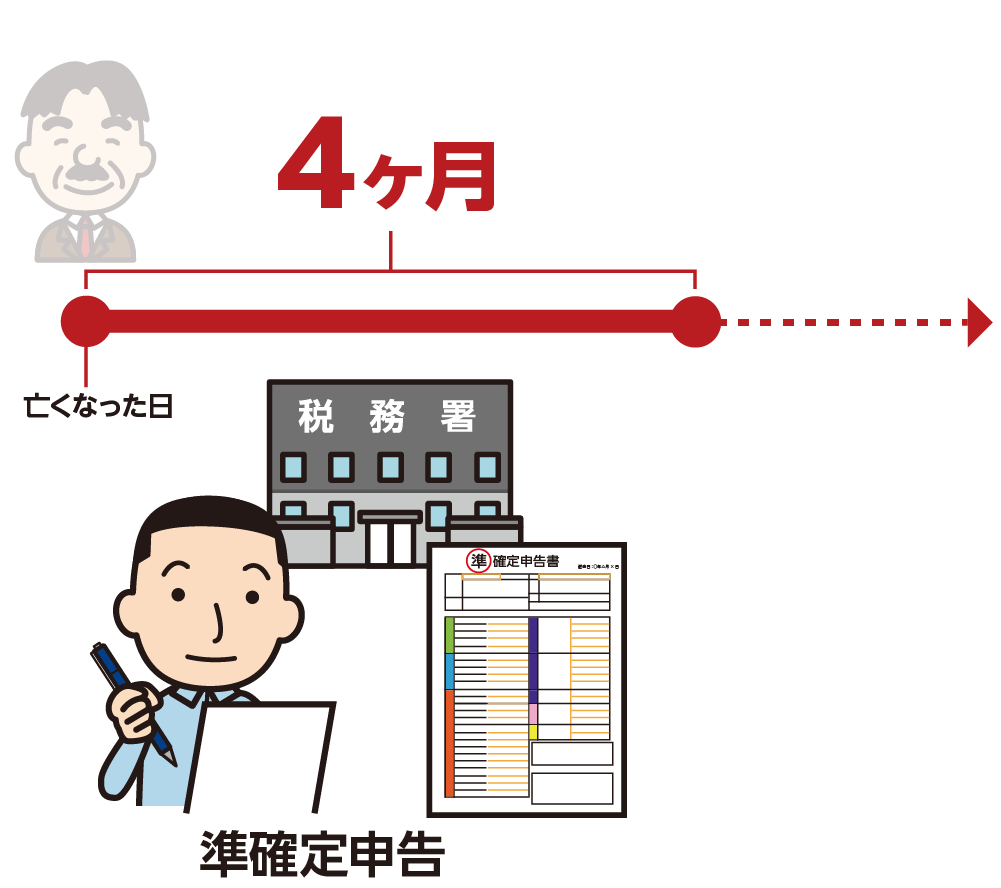

4-2.亡くなられた方の確定申告は4ヶ月以内

亡くなられた方が自営業や個人事業主などで所得があった場合、亡くなられた年の1月1日から亡くなられた日までの収入に対して確定申告をします。

アパートの賃貸経営などで賃料収入があった場合などが該当します。 これを準確定申告といい、亡くなられてから4ヶ月以内に申告します。準確定申告が不要な方もいらっしゃいますので以下のサイトをご参考になさってください。

図4:準確定申告の期限は4ヶ月

※準確定申告について詳しくは、こちらを参考にしてください。(当サイト内)

4-3.遺言書がなければ遺産分割協議書を作成

遺言書がなく、法定相続分で分割しない場合には、相続人の間で遺産分割内容に関するトラブルを回避するために遺産分割協議書が必要です。

遺産分割協議が整ったら、全員が同意したことを証するために遺産分割協議書を作成します。また、遺産分割協議書は金融機関での口座解約手続きや不動産登記で必要になる場合があります。

※遺産分割協議書について詳しくは、こちらを参考にしてください。(当サイト内)

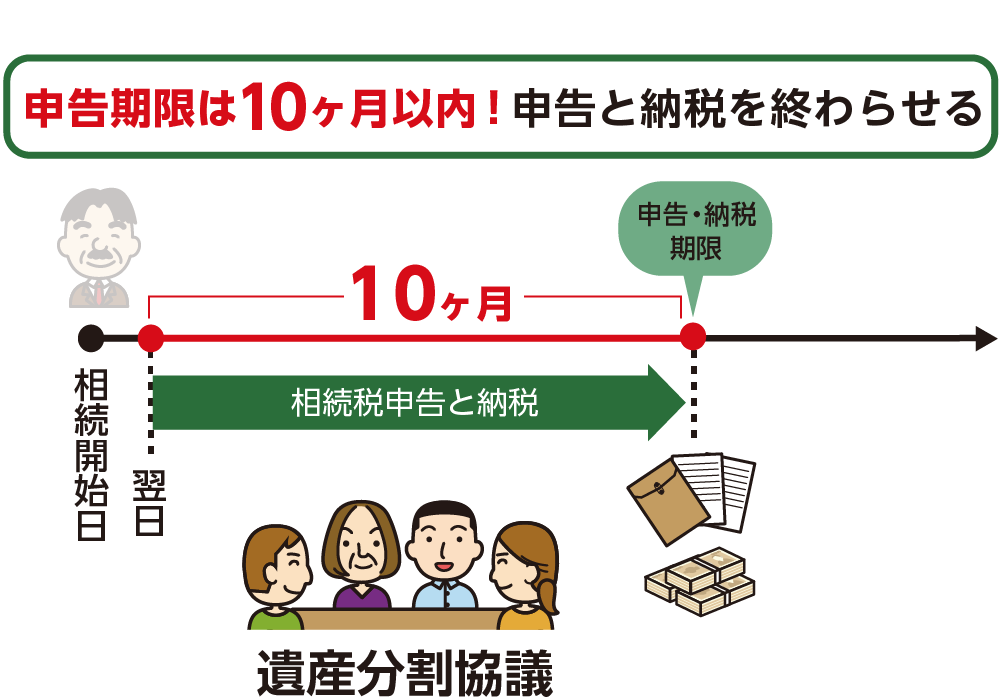

5.【守るべき期限】相続税の申告・納税は10ヶ月以内

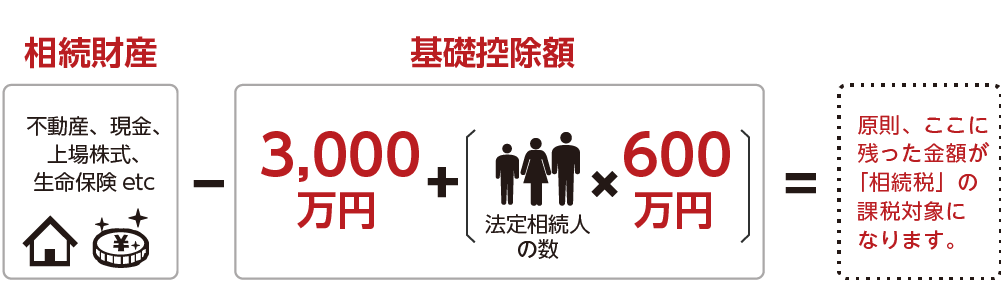

相続税の申告と納税は亡くなられた事を知った日の翌日から10ヶ月以内に、亡くなられた方の最後の住所地を管轄する税務署に申告をして納税しなければいけません。

しかし、亡くなられた方全ての方の財産に相続税がかかるわけではありません。相続財産が相続税の基礎控除額(3,000万円+法定相続人の数×600万円)を超える場合には、相続税の申告と納税が必要になります。期限である10ヶ月を過ぎると延滞税などのペナルティがかかりますので、基礎控除を超える場合には速やかに申告手続きを始めましょう。

図5:相続税の基礎控除とは

図6:相続税の申告期限は10ヶ月

※相続税の申告が必要かどうかについて詳しくは、こちらを参考にしてください。(当サイト内)

※相続税の申告義務について詳しくは、こちらを参考にしてください。(当サイト内)

6.【なるべく早めに】迫ってなくてもやるべき相続手続き

こちらの手続きは短い期限は設けられていませんが、残された方の生活のためにもなるべく速やかにやるべき相続手続きです。

6-1.公共料金や各種サービスの解約手続き

電気、ガス、水道や携帯電話、クレジットカード、インターネット回線などの各種サービスの解約手続きをしましょう。特に各種の支払いが亡くなられた方の口座やクレジットカードになっていた場合、口座凍結と同時に支払いが止まったり、逆に解約しないことで不要な出費が発生することもあります。各種契約している会社へ問い合わせて手続きをしましょう。

6-2.自動車や預貯金の名義変更手続き

亡くなられた方の名義の自動車は名義変更しなければ、売却や処分はできません。

また、亡くなられた方の預金口座は一部の相続人が勝手に引き出すことを防止するために、亡くなられたことが分かると口座が凍結されます。凍結した口座の名義変更や解約には相続の分割方法によって必要書類が異なります。

それぞれ名義変更や解約の期日はありませんが、特に相続人が複数人いる場合にはトラブルを防止するためにも早めに手続きを行いましょう。

※名義変更手続きについて詳しくは、こちらを参考にしてください。(当サイト内)

6-3.生命保険の受取申請手続きは3年以内に

亡くなられた方が生命保険の契約をされていて、受取人に指定されている場合には受取申請手続きをしましょう。生命保険金は受取人に指定された方の固有の財産として扱われ、分割対象の財産に含まる必要はありません。ですから、相続放棄をしても受け取ることができます。 一方、受取人が亡くなられた方になっている場合には、亡くなられた方が受け取るべき保険金なので、相続財産として分割の対象になります。申請手続きの期限は3年以内ですが、相続税の申告が必要になる場合には注意しましょう。

7.まとめ

相続の手続きの流れは、死亡届の提出から始まり相続人の確定や相続財産の調査、更に相続税がかかる場合には申告納税の手続きまであり、相続人の方の状況によっては手続きを行うことが難しいこともあるでしょう。

まずは全体の流れを把握しましょう。

特に大切なのは、相続放棄と相続税の申告が必要かどうかです。不要であれば、14日以内までの手続きを取り急ぎ済ませ、後はご自身のペースで進めていけばよいでしょう。しかし、相続放棄や相続税の申告が必要な場合には短い期間で多くの準備や判断をしなくてはいけなくなりますので、速やかに手続きを始めることをお勧めいたします。

ご自身の状況から専門家に依頼するかどうかも含めてご相談されたい場合でも、お気軽に税理士などの専門家にお問い合わせください。