前妻の子には相続する権利がある!相続手続きの進め方と注意すべき点

- 相続手続き

「夫が長患いの末、亡くなった。病院や葬儀社への支払いがあるので、急いで相続手続きを進めたい。夫とは再婚で、前妻との間にお子さんがいることは聞いていたが、離婚してからもう何十年も経っており、前妻のお子さんともずっと会っておらず、連絡先も分からない。夫の相続財産は、配偶者である私と再婚後に生まれた子どもたちとで相続することはできないのだろうか・・・」

再婚することが珍しいことではない昨今、ご主人様の相続で、前妻のお子さんの相続権や、相続手続きの進め方について、色々とトラブルになるケースは少なくありません。相続において、「前妻の子」という存在は、決して無視はできない存在なのです。

本記事では、相続において前妻との間にお子さんがいた場合の相続の考え方、相続手続きの進め方についてご説明いたします。ポイントをふまえて、前妻のお子さんと進める相続手続きをできる限りスムーズにおこなって頂ければ幸いです。

目次

1.前妻の子には相続する権利がある

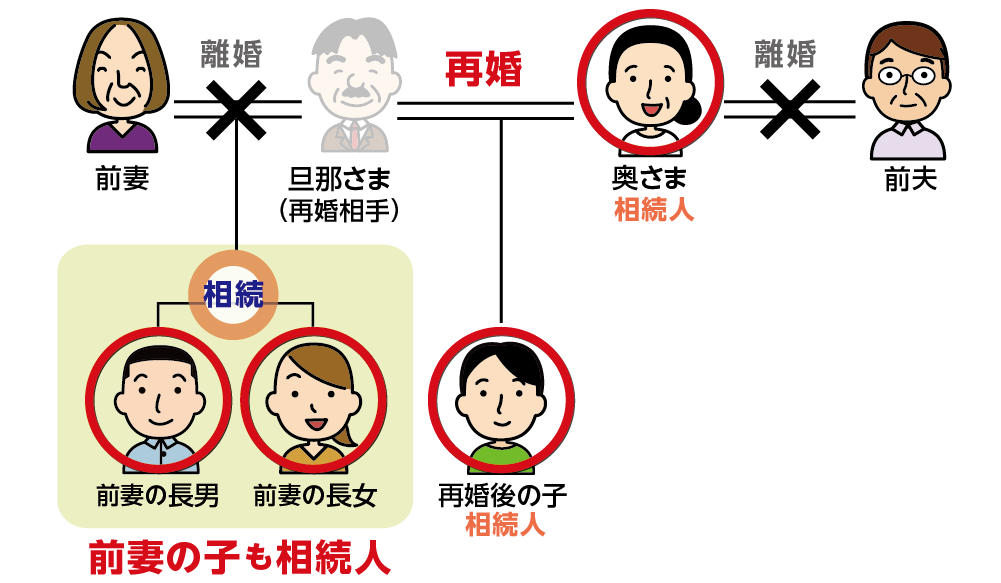

前妻のお子さんは、何十年音信不通であろうと、亡くなられたご主人さまの相続における法定相続人の1人です。ご主人様に親権がなくても、血縁関係における親子であることに変わりはありません。亡くなられたご主人さまの財産を引き継ぐ権利(相続権)があります。

前妻の方が、他の方と再婚し、その再婚相手との間で前妻のお子さんが養子縁組をしていた場合であっても、ご主人さまとの親子関係が解消されることはありません。また、離婚をされた前妻の方には、もちろん相続権はありません。

図1:前妻の子は法定相続人

※連れ子の相続について詳しくはこちらをご覧下さい。(当サイト内)

2.前妻の子の相続人としての権利

前妻のお子さんの「相続できる割合」、「最低限相続できる権利である遺留分の割合」などについてご説明いたします。手続きを進めていく上でポイントとなる点なので、参考事例とともにご確認ください。

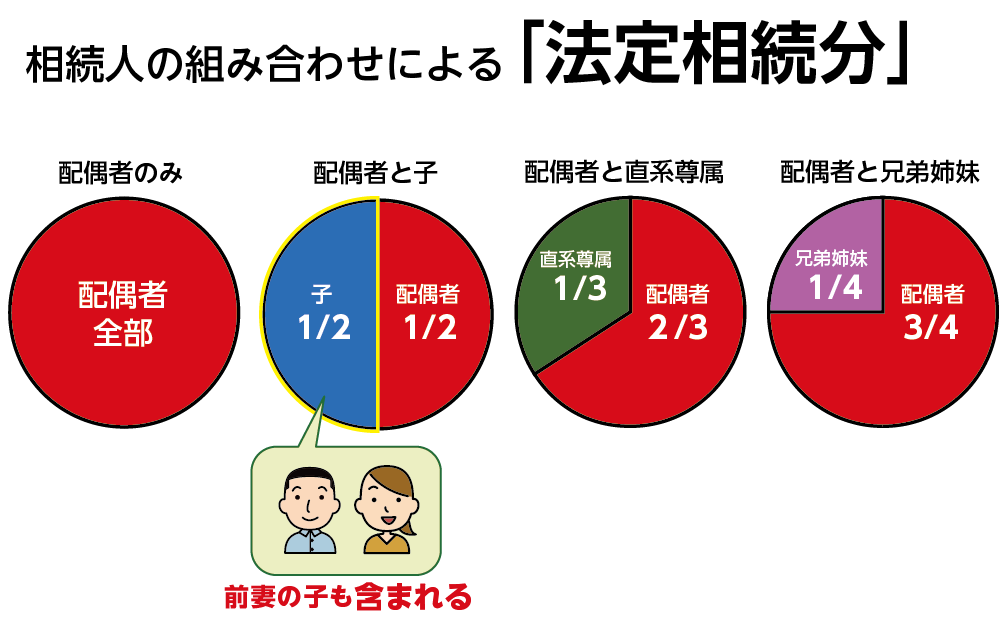

2-1.前妻の子の相続できる割合の考え方

法定相続人とは、民法で定められた相続する権利がある人を言います。すでにご存知の通り、亡くなられた方の配偶者は必ず法定相続人となり、血族相続人(親子、祖父母など)の方には、相続できる順番が決まっています。

第一順位にあたる法定相続人は、亡くなられた方の実子となります。前妻とのお子さんが、戸籍上の実子であれば、たとえ再婚後に後妻の方との間に新たにお子さんが生まれていた場合であっても、前妻のお子さんも実子の1人に変わりありません。連れ子の場合は、養子縁組をしていれば、実子と同じ権利を有します。

また、遺産分割の基準となる割合が法定相続分です。法定相続分がどのくらいになるのかは、相続人の数、続柄(構成)によって異なります。

図2:法定相続分に前妻の子も含まれる

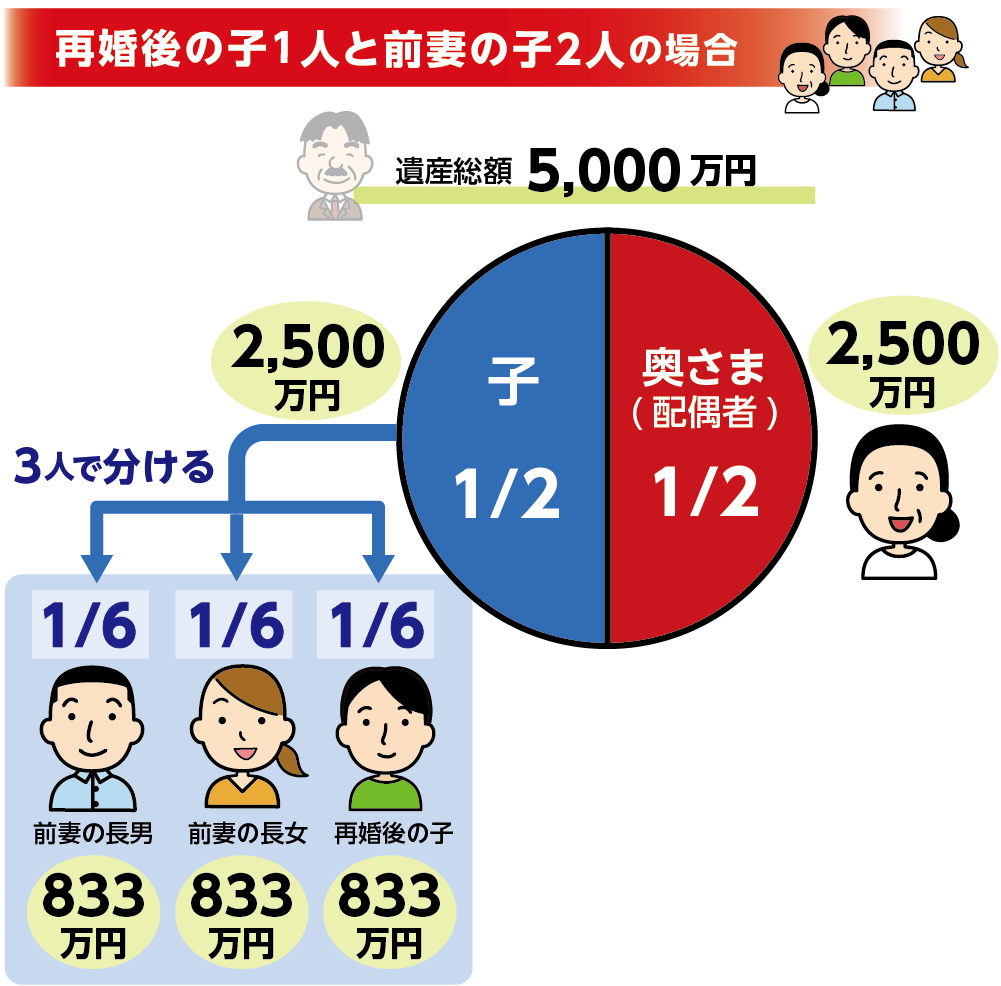

図3:再婚後の子1人と前妻の子が2人いる場合の相続割合

<事例>

相続財産の総額が5,000万円あり、法定相続人に奥さま(再婚)と再婚後に生まれたお子さん1人、前妻との間に生まれたお子さんが2人いた場合の相続割合は、配偶者である奥さまが1/2、残りの1/2を実子3人で等分に分割するため、1/6が前妻の子の法定相続分となります。

2-2.前妻の子には遺留分の請求が認められる!

法定相続人が最低限相続できる財産の割合を遺留分と言います。

相続で引き継げるはずの財産が、遺留分を下回っていたり、まったく引き継げなかった場合に、この遺留分を取り戻す権利が前妻の子にも認められています。遺留分を請求する権利を「遺留分侵害額請求権」と言い、この権利は遺言書よりも優先されるのです。

遺言書に、「妻との間の子にすべて引き継がせる」という内容の記載があった場合でも、権利を侵害された前妻の子が「遺留分侵害額請求」をする(意思表示をする)ことで、遺留分相当の金銭を取り戻すことができます。前妻の子の遺留分を無視して、勝手に相続財産を引き継いでしまうと、後に大きなトラブルに発展し、金銭を支払わなくてはならない可能性があるので、十分な配慮が必要となります。

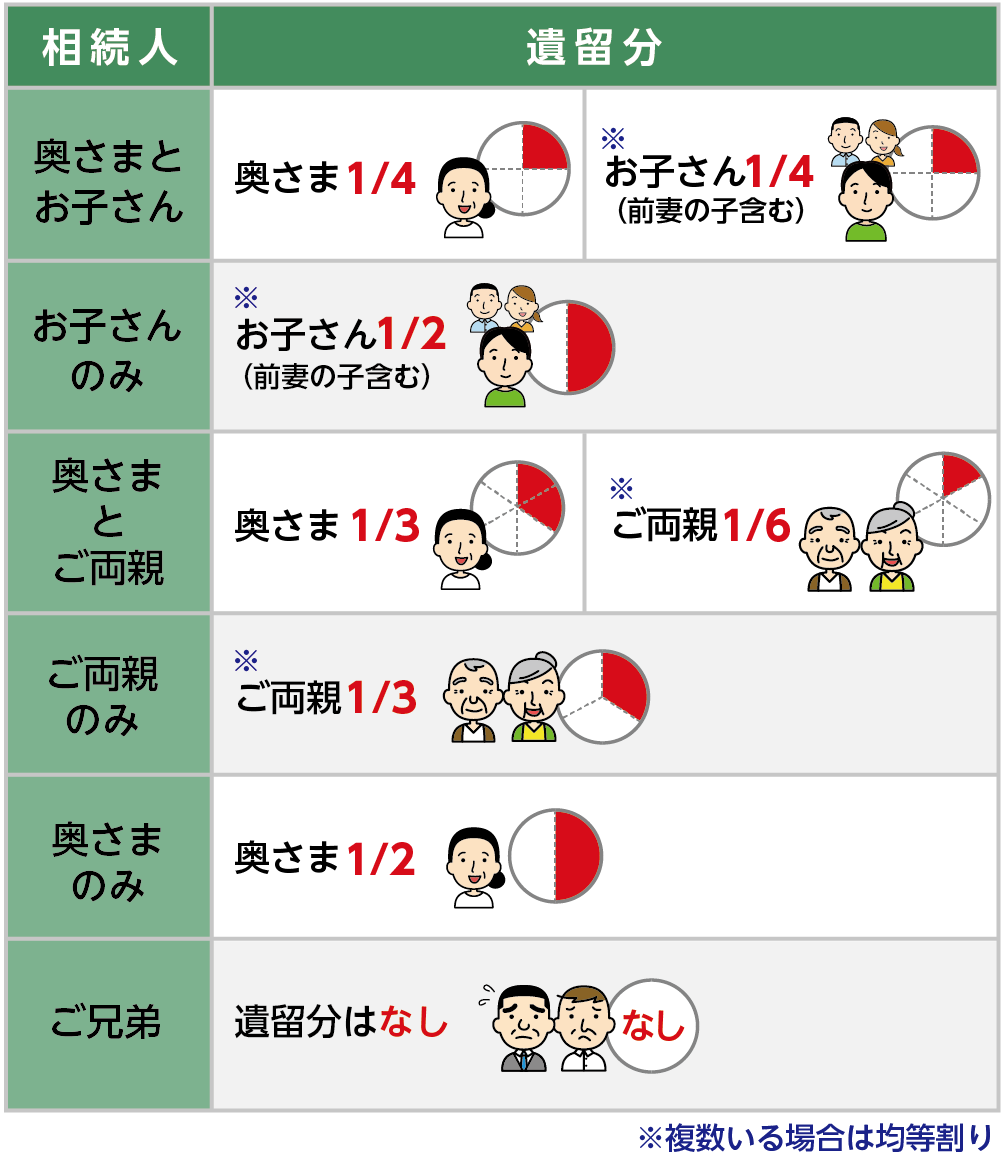

図4:法定相続人と遺留分の考え方

※遺留分請求者が複数人いる場合は均等割り

※遺留分について詳しくはこちらをご覧ください。(当サイト内)

2-3.受取人が指定された死亡保険金は分割不要

受取人が指定されている生命保険の死亡保険金については、遺産分割の対象財産に含める必要はありません。

保険契約上の受取人として指定されていれば、指定されたその方の「固有の財産」となり、法定相続人で分割する必要はありません。前妻のお子さんのことを思い、生前、ご主人さまが受取人として前妻のお子さんを指定していた場合には、その死亡保険金を全額受け取る事ができます。

3.遺言書がある場合の相続手続き

遺言書が残されていた場合、前妻のお子さんがいるからといって、何か特別な手続きをする必要はなく、遺言書の内容にそって、相続手続きを進めることができます。遺言書が自筆証書遺言書だった場合は、戸籍上、実子に該当する前妻のお子さんは法定相続人の一人として、「ご主人さまに相続が発生したという事実」を知り得る立場であることだけはご理解ください。

3-1.遺言書がある場合は遺産分割協議は不要

遺言書は、亡くなられた方の思いであり、法定相続分よりも優先されるため、遺言書が残されていた場合にはその内容に従って相続財産を引き継いていきます。遺産分割協議は不要なので、前妻のお子さんに、相続手続きに関し、協力をお願いする必要はありません。

しかし、連絡する必要がないからといって、前妻のお子さんに亡くなられた事実や、遺言書の存在を知らせずに相続することはお勧めできません。前妻のお子さんは実子である以上、相続するものが何もなかった場合、その事実を知った時点で納得できなければ、遺留分を請求する権利があるからです。

知らせずに相続してしまい、数年が経過してから「自分は何も知らされていなかった、遺留分を請求する」という事態に陥れば、大きなトラブルに発展していく可能性があります。

3-2.自筆証書遺言書の場合は家庭裁判所から通知される

亡くなられた方が自筆証書遺言書を残していた場合、その遺言書を家庭裁判所で開封する「検認」という手続きが必要になります。(2020年7月から始まった「自筆証書遺言保管制度」を利用していれば、検認は不要です。)

遺言書の開封には客観性や公正性が求められるため、その開封は家庭裁判所で相続人全員の立会いのもとでおこなうことが法律で定められています。検認の立ち会いに関しては、検認の申立てを受けた家庭裁判所から相続人全員に通知されます。ここで前妻のお子さんは相続が発生した事実を知ることになります。立ち合いは任意なので、欠席することは可能です。

※自筆証書遺言書について詳しくはこちらをご覧ください。(当サイト内)

4.遺言書がなければ前妻の子を含め遺産分割協議が必要

遺言書がない場合には、相続人全員で遺産分割協議をおこなう必要があります。遺産分割協議は、相続人全員の参加と同意がなければ成立しません。まずは、相続が発生した事実を前妻のお子さんに知らせることから始めましょう。

4-1.前妻の子へ相続の発生を知らせる

前妻のお子さんの連絡先が分からない場合でも、住民票や戸籍の附票を取得していくことで、現在の住所地を確認することができます。

取得する際は、ご自身が法定相続人であることを証明できる書類が必要です。取得手続きは、煩雑な場合も多々ありますので、専門家へ依頼し代行してもらうこともできます。前妻のお子さんの現在の住所が確認できたら、手紙を送るなどをして連絡を取り、相続が発生した事実を知らせましょう。

4-2.連絡が取れない場合は不在者財産管理人を選任する

役所の資料を辿っても、前妻のお子さんの現住所や居場所が分からない場合には、「不在者財産管理人の選任」を家庭裁判所へ申し立てる必要があります。不在者財産管理人とは、連絡がつかない前妻のお子さんに代わり、遺産分割協議に参加し、前妻のお子さんの相続分を保全し、管理する人です。不在者財産管理人がいれば、相続手続きを進めていくことができます。

不在者財産管理人の選任の申立をする方が「候補者」を立てることも可能ですが、必ずその方が選任されるわけではありません。通常は、不在者との関係や利害関係が考慮されるため、弁護士、司法書士、税理士といった専門家が選ばれるケースが多いでしょう。

5.まとめ

前妻のお子さんも亡くなられたご主人さまの法定相続人の1人です。何十年連絡を取り合っていなくても、また、現在の奥さまとの間にお子さんが生まれていたとしても、その関係性は変わりません。

遺言書がある場合には、あえて連絡を取る必要はないのですが、自筆証書遺言書だった場合には、検認手続きが必要となる可能性が高く、家庭裁判所から前妻のお子さんに対しても「相続が発生した事実」の連絡が届くことになります。遺言書がなければ、遺産分割協議をおこなう必要があり、必ず前妻のお子さんを含めた相続人全員の参加と同意が必要となります。

公正証書遺言書を作成して、前妻のお子さんには相続の事実を知らせずに手続きを進めた場合、遺留分を後に請求されるなどのトラブルが発生してしまう可能性がゼロではないとご理解ください。前妻のお子さんがいらっしゃる相続では、まず、連絡することから始まりますので、お気持ちとして手続きに不安を感じる方も多くいらっしゃるでしょう。ご自身で手続きを進めるのが難しいと思われる場合には、無理せず、お気軽に相続の専門家へご相談されることをお勧めいたします。