【NISA口座の相続手続きガイド】相続税評価額の計算から移管方法まで

- 相続手続き

「相続したNISA口座内の金融商品は自分のNISA口座に引き継ぐことができるのかな」

亡くなられたお父さまがNISA制度を利用していたことがわかり、相続手続きをどのように行ったらよいのかご心配のことでしょう。

NISAは投資した金融商品から得られる利益が非課税になる制度です。通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかりますが、この税金がNISAではかかりません。

2024年1月より開始した新NISAは、年間の投資上限額と生涯の非課税保有限度額が大幅に拡大するなど投資の自由度が高まっていることから、個人投資家の資産形成を促進する制度として注目されています。

運用益が非課税のNISAで資産運用されていた方が亡くなられた場合、相続において特別な扱いが必要です。

本記事では、NISAの相続手続きの進め方について、具体的な手順や注意点を詳しくご説明いたします。

目次

1.NISA口座の金融商品は相続税の課税対象

NISA口座内に金融商品を保有していた方が亡くなられた場合、相続手続きが必要です。NISA口座内の金融商品は相続財産に含まれ相続税の課税対象となります。

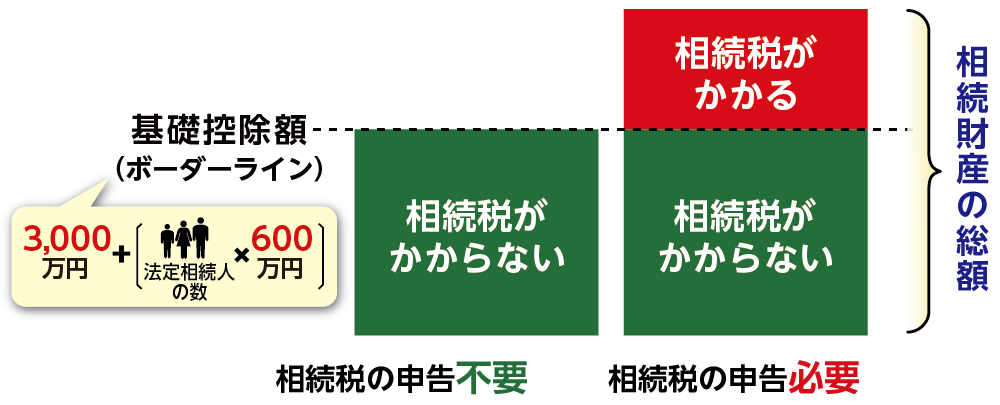

相続税は、相続財産の課税価格が基礎控除額(3,000万円+法定相続人の数×600万円)を上回る場合に課されます。

図1:相続税は相続財産の課税価格が基礎控除額を上回るときにかかる

1-1.NISA口座内の金融商品の相続税評価額の計算方法

上場株式は「相続発生日の終値×株式数」が相続税評価額になります。ただし株価の急激な価格変動による不利益が生じないようにするため、相続発生日の終値は下記4つの金額のうち、最も低い金額で評価します。相続税は、評価額が低いほど負担が軽減されるためです。

①相続開始日の終値

②相続開始日の当月の終値の月平均額

③相続開始日の前月の終値の月平均額

④相続開始日の前々月の終値の月平均額

※株式の相続税評価額の計算方法について詳しくは、こちらを参考にしてください。

2.NISAの相続手続き3STEP

亡くなられた方のNISA口座は相続が開始した時点で払い出しがされますので、NISA口座そのものは相続人に引き継がれません。NISA口座の相続手続きを3STEPで解説いたします。

【NISAの相続手続き3STEP】

STEP①亡くなられた事実を金融機関に連絡し残高証明書を取得

STEP②遺言書または遺産分割協議でNISA口座の財産を引き継ぐ人を決定

STEP③必要書類を提出しNISA口座の金融商品を相続人の口座に移す

2-1.【STEP①】 亡くなられた事実を金融機関に連絡し残高証明書を取得

亡くなられた方のNISA口座を開設している金融機関に亡くなられた事実を連絡します。金融機関から「非課税口座開設者死亡届出書」などの書類を取り寄せましょう。同時に残高証明書を請求して株式の銘柄や株式数などを確認します。金融機関は亡くなられた事実がわかると、NISA口座の閉鎖手続きを開始します。

2-2.【STEP②】遺言書または遺産分割協議でNISA口座の財産を引き継ぐ人を決定

相続が発生すると、まず遺言書の有無を確認し相続人と相続財産を確定します。遺言書がある場合は遺言書の内容に従って手続きを進めます。遺言書がない場合は相続人全員で遺産分割協議を行い、NISA口座の財産を引き継ぐ相続人を決めます。

2-3.【STEP③】NISA口座の金融商品を相続人の口座に移す

NISA口座に保有されていた金融商品を相続人の口座に移管する手続きを行います。必要書類は下記の通りです。

| ①亡くなられた方の出生から死亡までの連続した戸籍謄本 |

| ②相続人全員の戸籍謄本 |

| ③相続人全員の印鑑証明書 |

| ④非課税口座開設者死亡届出書 |

| ⑤遺言書または遺産分割協議書 |

| ⑥相続上場株式等移管依頼書 |

必要書類が金融機関で受理されると、亡くなられた方が保有していた金融商品を相続人の課税口座(特定口座または一般口座)に移管します。注意点として、NISA口座から直接相続人のNISA口座に移管することはできないため、特定口座または一般口座での受け入れが必要です。

3. NISAを相続するときの注意点

NISA口座の相続時の取り扱いには注意点があります。

3-1.相続発生時点までの含み益は非課税

NISA口座の相続において、相続発生時点までの含み益(時価が購入時よりも高い場合のその差額)は非課税となります。ただし、相続発生日以降に受け取った配当金や売却益については課税対象となるため注意が必要です。

3-2.相続人のNISA口座に移管できない

NISA口座内の金融商品は、相続人のNISA口座に直接移管することができません。相続発生後、NISA口座は自動的に閉鎖され、金融商品は相続人の特定口座または一般口座に移管されます。また、原則として亡くなられた方と同じ金融機関の口座にしか移管できません。

3-3.NISA口座内の金融商品の取得価額は相続発生日の時価

一般的に相続では、亡くなられた方の株式等の取得日や取得価額が相続人に引き継がれます。一方、NISAの場合は、取得日は相続発生日(亡くなられた日)となり相続発生日の終値が相続人の取得価額になります。相続開始時点でNISAは終了し、相続人が新たにその金融商品を購入するという考え方をするためです。

4.まとめ

亡くなられた方がNISA口座に金融商品を保有していた場合、相続財産に含まれ相続税の対象になります。相続開始時点で亡くなられた方のNISA口座は終了し、相続人が新たに取得したものとして特定口座や一般口座に移管されます。相続人がNISA口座を開設していたとしても、相続した株式等を引き続き相続人のNISA口座で運用をすることはできません。

相続するNISA口座内の株式等の取得日が相続発生日となり取得価額が相続発生日の終値となるなど、通常の株式の相続手続きと異なる点があります。

NISA口座を相続することになった方は、相続に強い税理士にご相談されることをおススメいたします。