限定承認の選択は慎重に!おススメできない理由と手続きを徹底解説

- 相続手続き

「お父さんの借金がどれくらいあるのか分からない」

「どうしても実家を手放したくないのだけど…」

葬儀を慌ただしく終えてようやく落ち着いたところ、お父さまの負債を証明する書面を見つけてしまい、大きな不安を感じていらっしゃると思います。

亡くなられた方に負債が多いと、相続放棄を検討することになります。ただし相続放棄をするとすべての財産を引き継ぐことができないため、家業を承継する必要がある場合などは選択できません。

限定承認とは、プラスの財産の範囲内で亡くなられた方の財産を相続する方法です。限定承認を行なえば相続したい財産を引き継ぐことができ、後に多額の債務が発覚しても相続人自身の財産から返済する必要がありません。

しかし、相続放棄の年間の利用者数は28万件を超えるのに対し、限定承認は600~800件くらいの利用しかありません(「令和5年司法統計年報」参照)。

本記事では限定承認をおススメできない理由と、限定承認を選択したほうが良いケースについてご紹介いたします。手続きについてもご理解の上でご検討いただければと思います。

目次

1.限定承認とはプラスの財産内でマイナスの財産を相続する方法

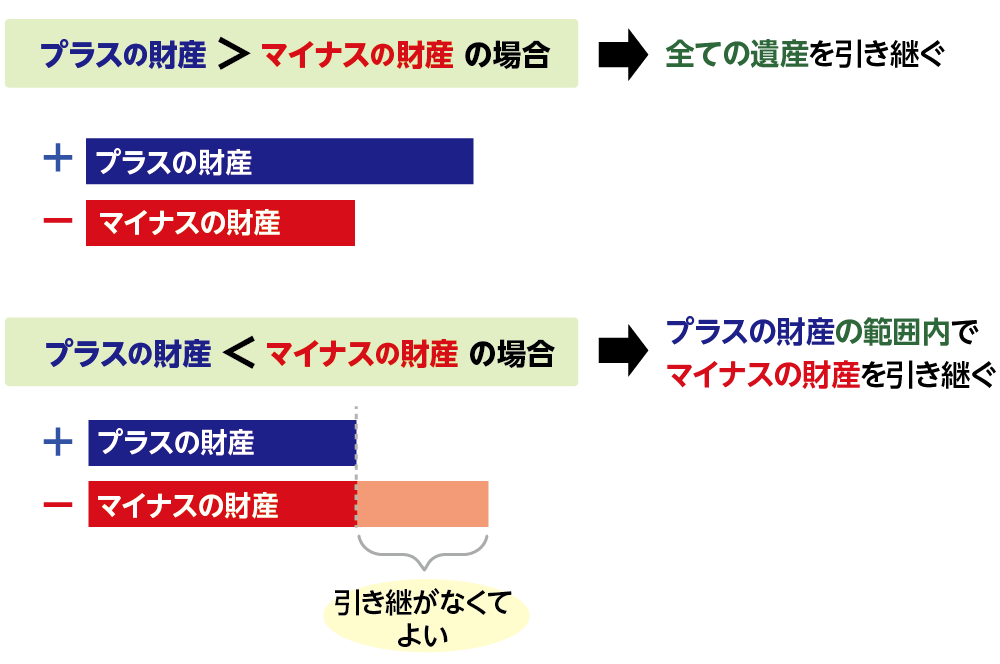

相続財産は、現金や不動産などのプラスの財産だけでなく、借金などのマイナスの財産も含まれます。限定承認は、プラスの財産の範囲内でマイナスの財産を引き継ぐ相続方法です。

亡くなられた方の債務がどれくらいあるか分からず、取得できる財産が残る可能性がある場合に選択されます。限定承認をすれば、マイナスの財産が多かった場合でもプラスの財産を超えてマイナスの財産を引き継ぐ必要がありません。

たとえば、預貯金などのプラス財産が2,000万円、借金が5,000万円ある場合、2,000万円を返済すると残りの借金3,000万円は支払わなくてよくなります。

1-1.単純承認や相続放棄との違い

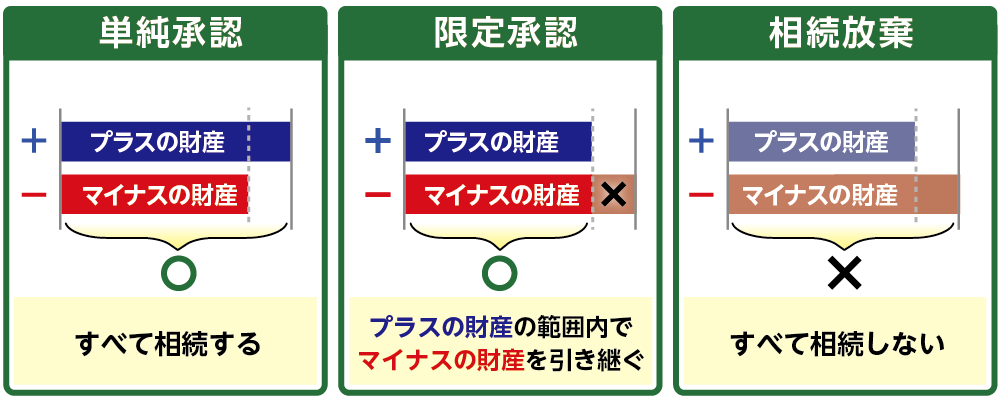

限定承認以外の相続方法として、プラスとマイナスすべての財産を引き継ぐ「単純承認」とプラスとマイナスすべての財産を放棄する「相続放棄」があります。

※単純承認について詳しくは、こちらを参考にしてください。(当サイト内)

※相続放棄について詳しくは、こちらを参考にしてください。(当サイト内)

2.限定承認をおススメできない4つの理由

限定承認の利用件数が少ないのは、制度が使いづらいためです。おススメできない4つの理由を確認しましょう。

2-1.相続人全員で家庭裁判所へ申立てが必要

限定承認は、相続人全員の同意のもと家庭裁判所へ申立てが必要です。相続人の人数が多くなるほど、全員の意見を期限内に調えることが大変になります。 1人でも意見が揃わなかった場合は、限定承認をすることはできません。

2-2.手続きが煩雑

財産のすべてを放棄する相続放棄と比べて限定承認の手続きは複雑です。相続人全員で家庭裁判所に申立てが必要で、限定承認が受理された後も債権者への弁済など専門家でないと対処が難しいような手続きが必要なため、すべてが完了するまでに1年以上かかることもあります(4-4参照)。

2-3.みなし譲渡所得税がかかる可能性がある

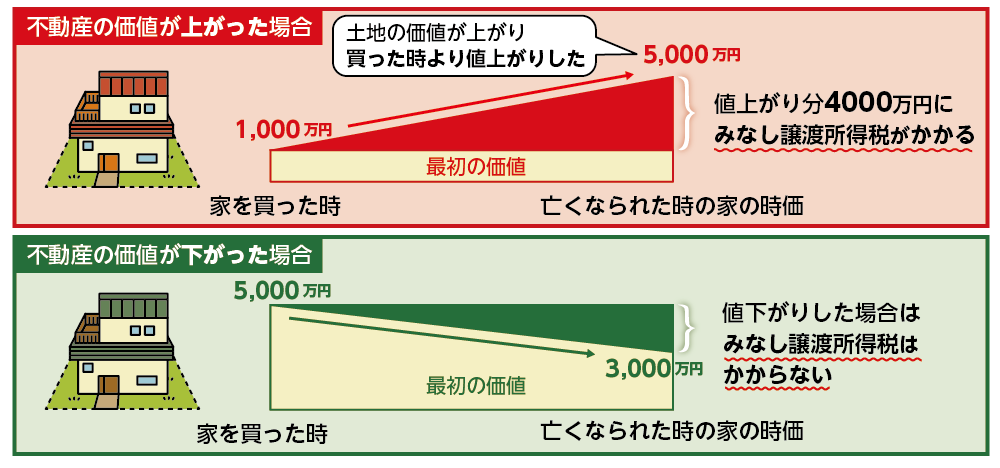

限定承認を行うと、相続財産に不動産や株式などがある場合にみなし譲渡所得税がかかる可能性があります。限定承認をする際に、不動産などの財産は相続ではなく亡くなられた方が購入した当時の時価で相続人に売却したとみなされます。そのため、不動産の価額が購入当時より値上がりしている場合には、値上がり分に対して譲渡所得税がかかります。

例えば、亡くなられた方が1,000万円で取得していた土地の相続時の価額が5,000万円だった場合には、差額4,000万円はみなし譲渡所得となり、準確定申告(亡くなられた方の確定申告)が必要です。単純承認の場合はまったくかからない税金です。

2-4.小規模宅地等の特例が適用できない

限定承認をすると、亡くなられた方から相続人へ財産を売却したとみなされるため(2-3参照)、相続税を大幅に減額できる小規模宅地等の特例が利用できません。単純承認をして小規模宅地等の特例を利用する方が相続税額が安くなるケースもありますので、慎重な判断が必要です。

3.限定承認を選択すべきケースは2つだけ

限定承認は、負債を最小限に抑えて財産を引き継ぐための最後の選択肢といえます。家業や土地など、どうしても引き継ぎたい財産がある場合にも、限定承認を選択します。

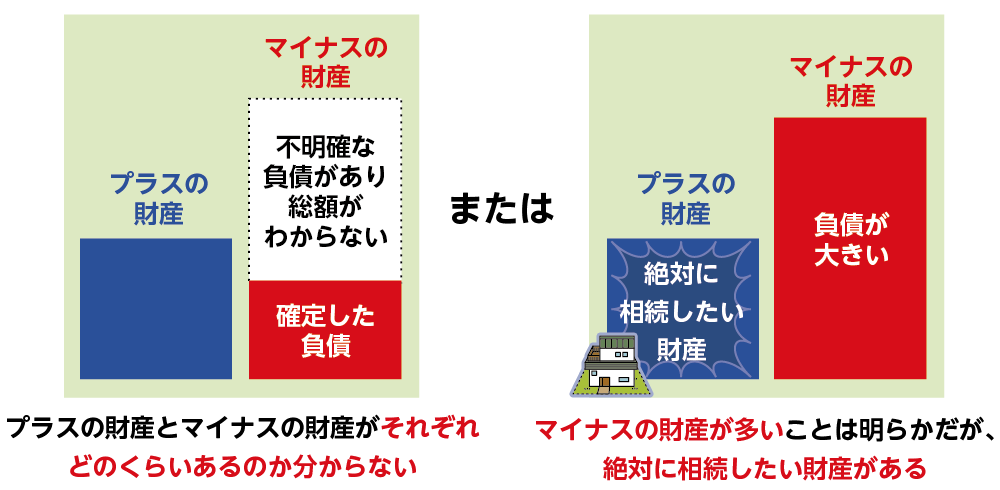

3-1.プラスの財産とマイナスの財産がどのくらいあるのか不明

プラスの財産とマイナスの財産がどれくらいあるのか分からない場合に限定承認が有効です。単純承認すると後から多額の債務が発覚した場合に相続放棄をすることができませんし、相続放棄するとプラスの財産が多い場合でも引き継ぐことができなくなります。

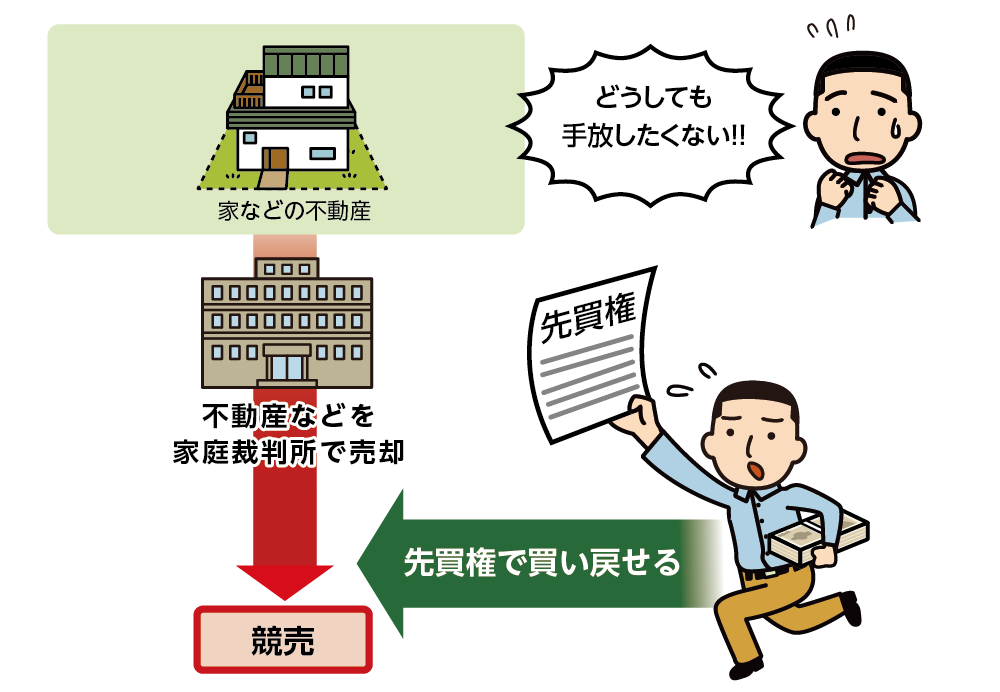

3-2.マイナスの財産が多いが絶対に相続したい財産がある

マイナスの財産が多いことは明らかだが、どうしても引き継ぎたい財産がある場合は限定承認を選択します。家業を引き継ぎたい、ご実家を残したい場合などが当てはまります。限定承認をした相続人には先買権が認められています。先買権とは、相続した不動産などが競売にかけられた場合に、優先的に取得することができる権利です。

図7:限定承認をすると手放せない家がある場合に先買権で買い戻せる

4.限定承認の手続き5ステップ

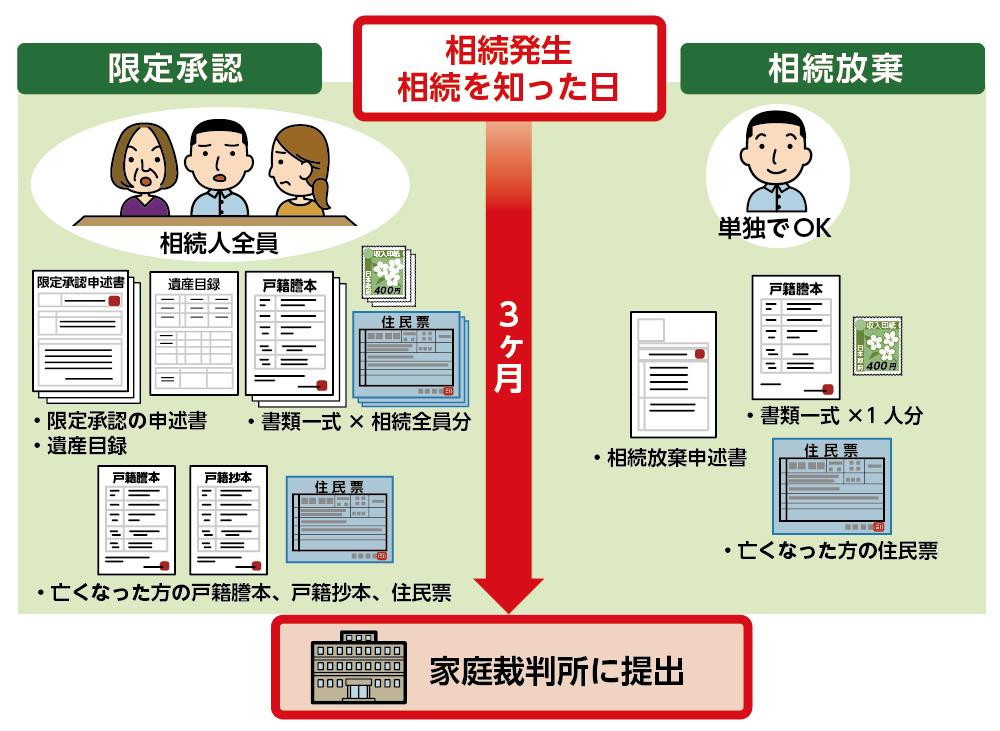

相続財産や負債を調査して、限定承認を行うことを相続人全員が同意したら手続きを始めます。家庭裁判所へ限定承認の申立てをして受理されるまでは5つのステップで完了します。

ステップ①:必要書類を用意する(4-1)

ステップ②:相続人全員で亡くなられた方の最後の住所地を管轄する家庭裁判所へ申立てを行う

ステップ③:家庭裁判所から郵送された照会書を返信

ステップ④:家庭裁判所で審判が行われ、限定承認の申述が受理された場合、受理通知書が送付される

ステップ⑤:必要に応じて相続人または利害関係人は「限定承認申述受理証明書」を請求できる

4-1.必要書類

まずは限定承認の手続きに必要な書類を揃えましょう。

「限定承認申述書」「申述人目録」「財産目録」は裁判所のHPからダウンロードできます。

<限定承認の必要書類>

・限定承認申述書

・申述人目録

・財産目録

・亡くなられた方の出生から死亡までのすべての戸籍(除籍、改製原戸籍)謄本

・亡くなられた方の住民票除票または戸籍附票

・相続人全員の戸籍謄本

※必要な書類は申述人と亡くなられた方との関係性によって異なります。申述人が父母・祖父母(第二順位の相続人)の場合や兄弟姉妹およびその代襲者(おいめい)(第三順位の相続人)の場合は、追加で戸籍謄本等の書類が必要になります。

申述書の記載例→https://www.courts.go.jp/vc-files/courts/file2/2024_genteisyouninn_r.pdf

4-2.費用

限定承認の手続きにかかる主な費用は、家庭裁判所への申立て費用、官報への公告費用、清算手続きの費用、弁護士、司法書士などへの専門家報酬です。

- 収入印紙(800円)

- 連絡用郵便切手(裁判所によって金額が異なるので要確認)

- 官報への公告費用(4~5万円)

- 清算手続きの費用(財産状況による)

- 専門家報酬(数十万円)

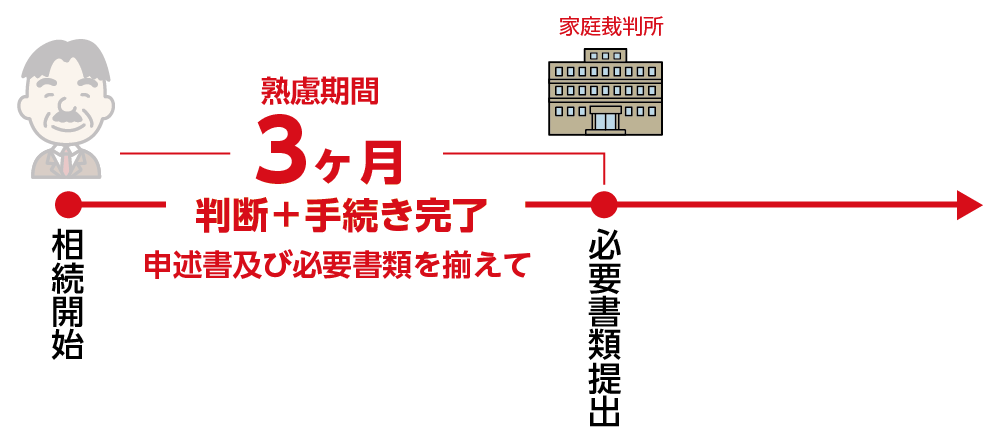

4-3.期限

限定承認を選択することを決めたら、必要書類を揃えて家庭裁判所へ提出します。提出期限は相続の開始を知ったときから3ヶ月以内です。 もし期限までに財産や債務を把握しきれないという場合は、当初の3ヶ月の熟慮期間内に期間伸長を裁判所に申し出ることができます。

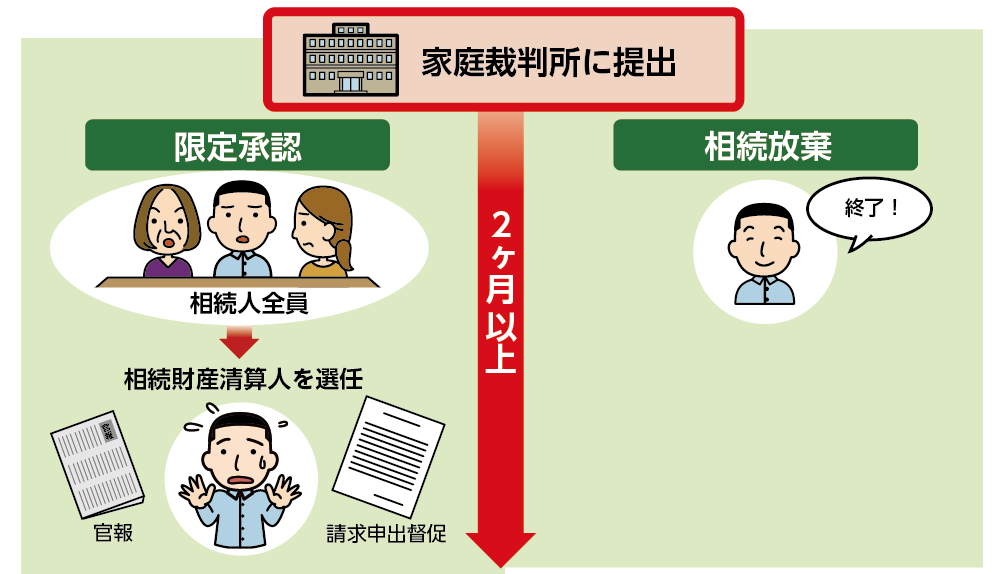

4-4.限定承認が受理された後の手続き

2章でご説明した通り、限定承認は家庭裁判所で申立てが受理された後にも手続きがあります。相続人が複数いる場合は、相続人の中から相続財産清算人が選任され、手続きを進めます。

ステップ①:相続債権者・受遺者に限定承認が受理されてから5日以内に(相続財産清算人が選任された場合は10日以内に)官報で公告する

ステップ②:相続財産の換価(不動産の競売手続きなど)

ステップ③:債権者等へ支払い

ステップ④:残余財産の処理(相続人が相続)

5.まとめ

限定承認はプラスの財産の範囲内で、マイナスの財産を相続する方法です。主にプラスの財産とマイナスの財産がそれぞれどのくらいあるのか分からない場合に選択されます。ただし、相続人全員の同意が必要なことや手続きが煩雑で時間もかかることから、あまり利用されていません。限定承認が家庭裁判所に受理された後も、債権者への清算手続きが続くなど、通常の相続とは異なる手続きがあるため、限定承認を選ぶかどうかは慎重な判断が必要です。

どうしても引き継ぎたい財産があり、限定承認をしようとお考えの方は、相続に強い専門家にご相談されることをおススメいたします。