遺産相続での遺留分の割合と計算方法は?遺言があったら要チェック!

- 遺言

ご家族がお亡くなりになり相続の手続きをしようとしたら、突然「遺言があるから、あなたは相続できませんよ。」と言われたらびっくりしますよね。逆に相続が確定して手続きが終わったと思ったら「私には遺留分があるのだから財産を分けて下さい!」と主張されたらどうすればよいのでしょうか?

遺産相続においては、遺言によって本来は相続人ではない人に財産が譲られたり、もらえるはずの財産が全くもらえないような状況となったり、明らかに理不尽な割合で相続の分割がされたり、想定をしていなかったことが起こりうるケースがあります。そんなときには、法定相続人の立場によっては遺留分(いりゅうぶん)を主張することが認められます。

主張するといっても、裁判所に訴えなければならないの?保障される財産額はいくらになるの?遺留分を主張する権利が自分にはあるの?等々、疑問に思うことがたくさんあると思います。

ここでは、遺留分について具体的に解説したいと思います。

目次

1.遺留分とは「遺産相続で最低限相続できる財産割合」

遺留分とは、亡くなられた方の財産のうち、相続人が最低限相続できる財産の割合のことです。

遺言がある場合には、亡くなられた方の意志で相続する割合や財産が指定されています。相続では亡くなられた方の意志を尊重することが大切ですが、相続人にも財産を相続する権利がありますので、遺留分という考え方があります。相続財産の割合というと他に法定相続分がありますので、違いについても確認しておきましょう。

1-1.「遺留分」は遺言による財産分割に偏りがある場合に確認

「遺留分」を考える場合は、遺言があることが前提です。

遺言は亡くなられた方の意志ですので尊重したいものですが、自由に相続する割合や財産を指定できることから、偏った相続になることも珍しくありません。

例えば、このようなケースです。

「すべての財産は長男に相続させる」

「内縁の妻に財産を譲る」

「お世話になった〇〇さん(第三者)へすべての財産を譲る」

相続人にも相続する権利がありますので、このように遺言で偏りがある相続になった場合の対策として、遺留分という最低限相続できる財産の割合が決められています。この遺留分に該当する財産は遺言の内容に関係なく最低限相続できます。

1-2.「遺留分の相続分」「法定相続分」の違い

財産の割合を考える際には「遺留分の相続分」「法定相続分」の2つの言葉がでてきます。ともに民法で決められた相続する財産の割合のことです。

遺留分の相続分は、1-1.のとおり遺言があった場合に自分の権利分を侵害されたときに主張できる権利割合です。つまり遺言がなければ、遺留分の考え方は利用しません。

法定相続分は、法律で定められた相続する際の基本的な分割の目安です。遺言が無い場合に利用します。相続財産は、相続人の皆さんで話し合いをして解決すればどの割合で分割しても良いのですが、うまくまとまらない場合は法定相続分を基準として分割をします。

※法定相続分について詳しくは、こちらを参考にしてください。(当サイト内)

図1:遺留分と法定相続の選び方

2.遺留分の割合とは?

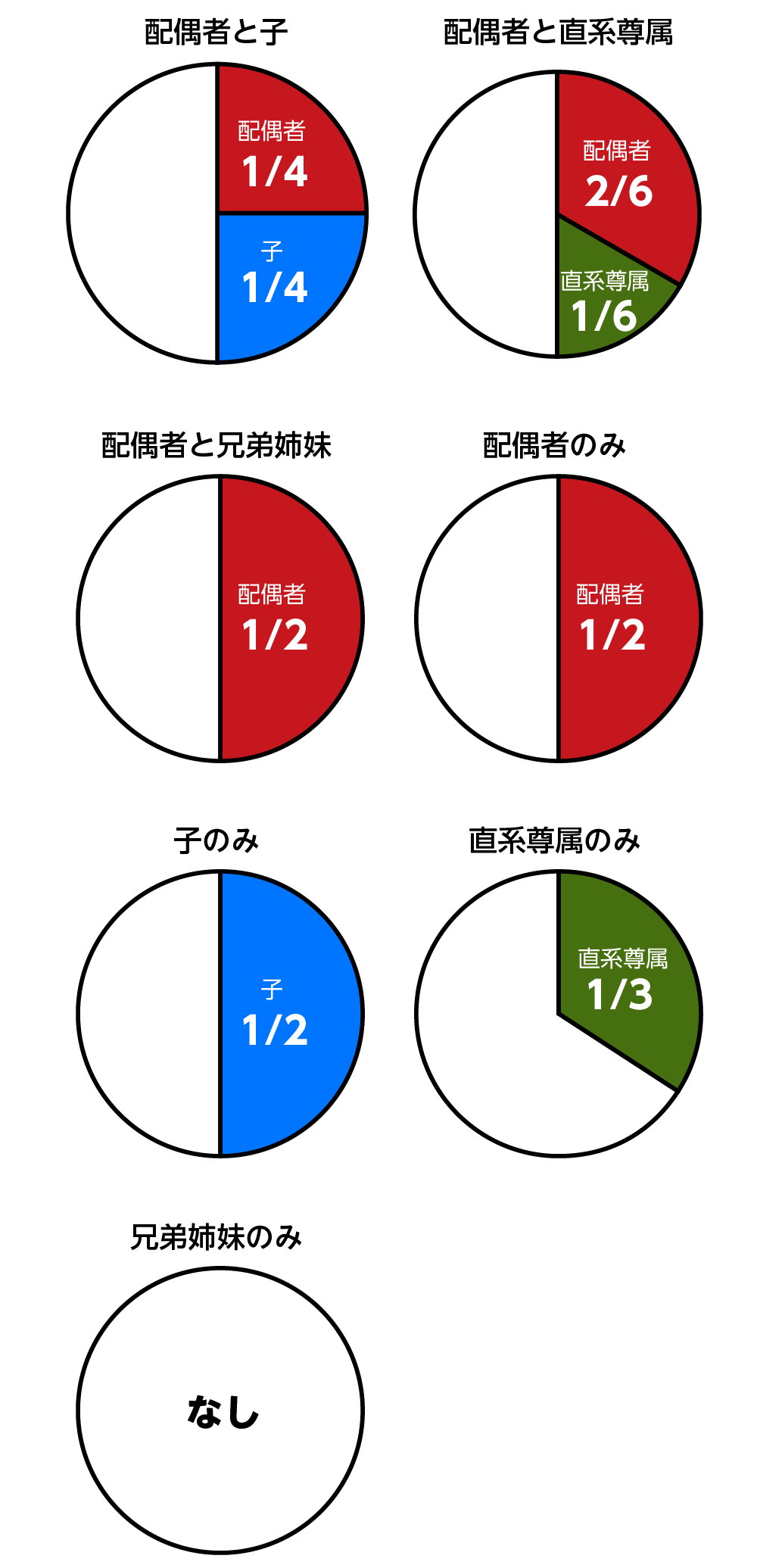

遺留分で決められている最低限保証されている割合については、次のとおりです。

表1:遺留分の割合

| 相続人 | 遺留分 |

|---|---|

| 配偶者と子 | 配偶者1/4、子1/4 |

| 配偶者と直系尊属 | 配偶者2/6、直系尊属1/6 |

| 配偶者と兄弟姉妹 | 配偶者1/2 |

| 配偶者のみ | 配偶者1/2 |

| 子のみ | 子1/2 |

| 直系尊属のみ | 直系尊属1/3 |

| 兄弟姉妹のみ | なし |

図2:相続人の組み合わせによる遺留分

お子さんが二人など遺留分の権利者が複数いる場合は、本来の法定相続分と同様に遺留分を人数で分割します。

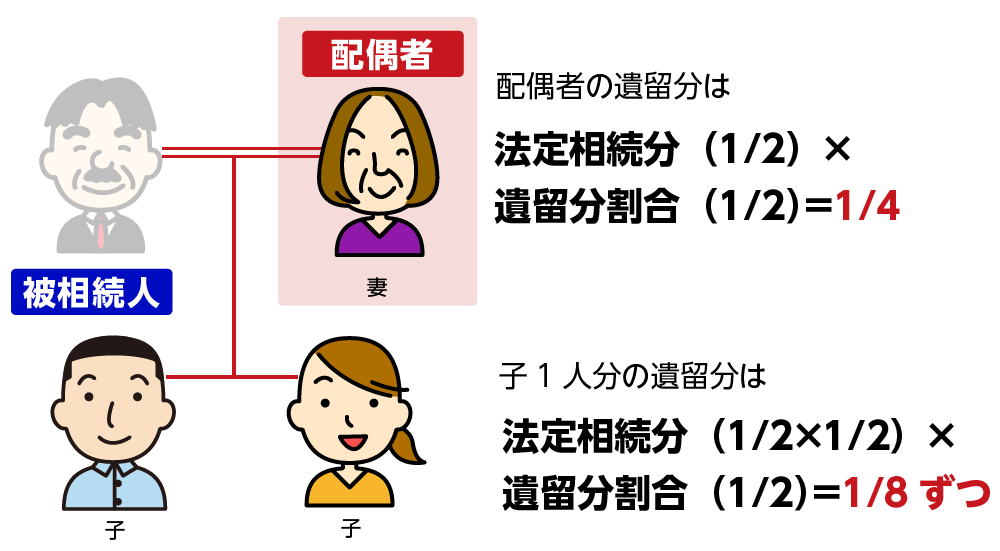

図3:(例)配偶者と子2人の場合の遺留分

3.遺留分の権利は相続人全員が持っていない

遺留分の権利は相続人全員が持っているものではありません。権利のある人、ない人を確認しましょう。

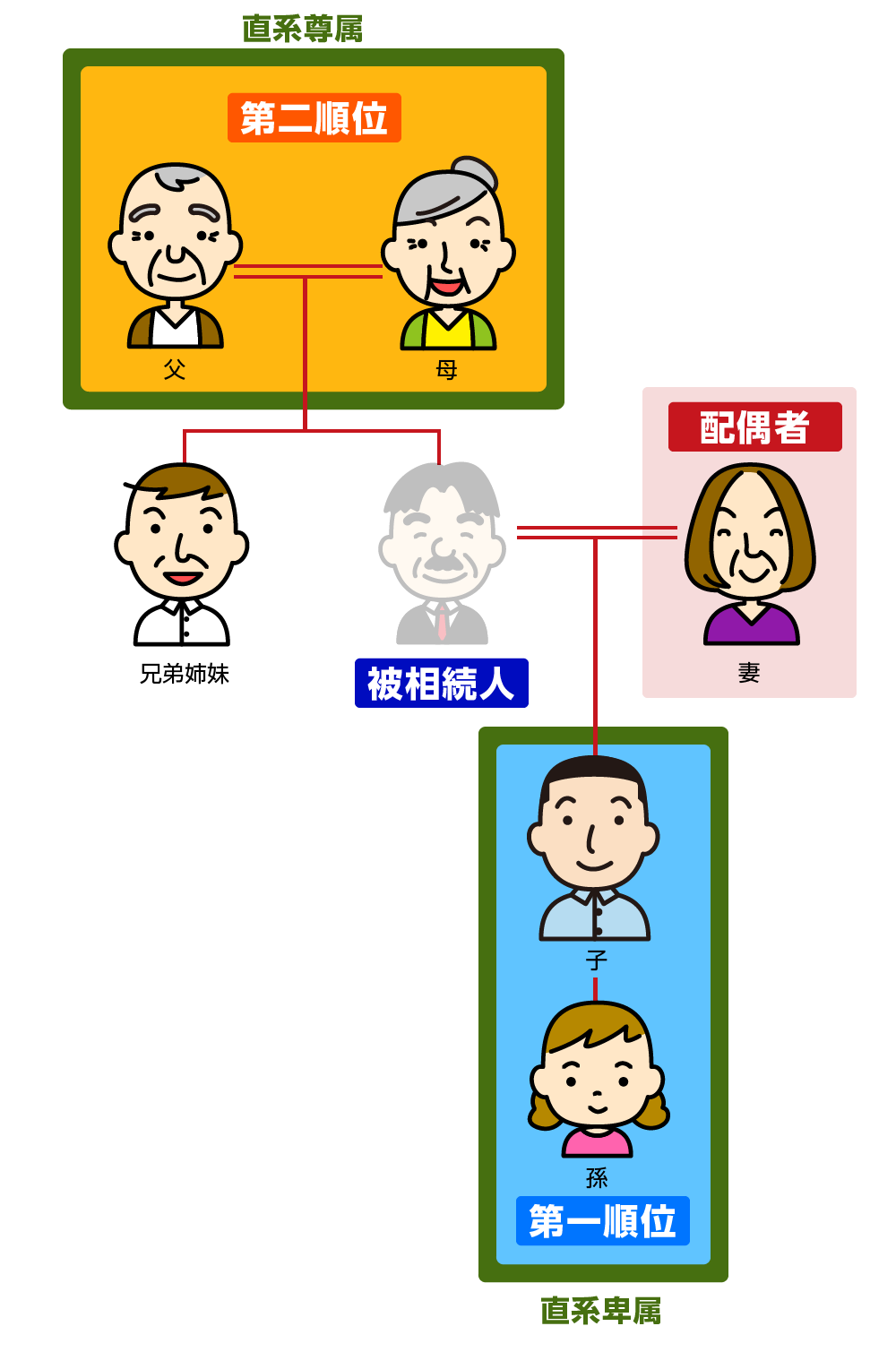

3-1.「配偶者・子・孫・父母・祖父母」に限定されている

遺留分の権利を主張できる方は「遺留分権利者」といい「配偶者」「子・孫」「父母・祖父母」に限定されます。亡くなられ方の兄弟姉妹は法律上の相続人ではありますが、残念ながらこの遺留分が保障されていません。ご自身がこの遺留分権利者であれば、遺留分の相続分の権利を持っていますので、万が一、「相続させる財産はゼロだ」と言われても「ちょっと待った!」と異議を主張することができるということです。

図4:遺留分の範囲「遺留分権利者」

3-2.「亡くなられた方の兄弟」には遺留分がない

亡くなられ方の兄弟姉妹は法律上の相続人ではありますが、遺留分の権利は保有しません。

近年は、亡くなられた方が独身であり、ご両親・祖父母もすでに亡くなられているケースが増えています。そのような場合は、亡くなられた方のご兄弟が相続することになりますが、遺言があり全財産を他人に譲るとされている場合には覆すことはできず、遺言とおりに他人が全財産を取得することができてしまいます。

4.遺留分の請求ができるケース、できないケース

具体的な事例をあげて「請求できる場合」と「できない場合」をご説明致します。

相続人が亡くなった方の兄弟姉妹(甥や姪が代襲相続する場合も含め)にあたる方には、そもそも遺留分が保障されていませんので請求できない点にご注意ください。

▼遺留分が請求できる場合

【事例①】

父が亡くなり、実子2人(長男、長女)の相続において、遺産総額3,000万円の預金を遺言で長男1人が相続することになっていた場合、長女には遺留分が保障され、長男に請求することができます。

【事例②】

父が亡くなり、相続人は実子と養子(非嫡出子)の2名の場合、遺言で遺産総額5,000万円は全て実子が相続する旨が記されていたが、養子にも遺留分は保障されているので、実子に請求することができます。この場合、基礎控除を超えた部分には相続税も課税され、納税が必要となります。

【事例③】

父が亡くなり、相続人は、母と実子(姉妹)2名の計3名。遺言で、実子のうち、姉に遺産総額4,000万円全てを相続される旨の記載があるが、配偶者及び実子(妹)には遺留分が保障されるので、実子(姉)に請求することできます。

▼遺留分が請求できない場合

【事例④】

子供のいないご夫婦のご主人が亡くなり、相続人は配偶者と故人の妹の場合、遺言で配偶者に全て相続される旨の記載があったら、故人の妹には遺留分は保障されないため請求できません。

5.私はいくらもらえるの?具体的な遺留分の計算方法

上記の「請求できる場合」の事例で計算してみます。

【事例①の場合】

遺産総額3,000万円

子どもの遺留分は2分の1のため2人で1,500万円

その1,500万円を実子2人(長男、長女)で割るため、一人あたりの遺留分は750万円

よって、

長男は遺留分の関係しない1,500万円+遺留分の750万円で2,250万円

長女は遺留分の750万円

【事例②の場合】

遺産総額5,000万円

子どもの遺留分は2分の1のため2人で2,500万円となる。

その2,500万円を実子及び養子(非嫡出子)で割るため一人あたりの遺留分は1,250万円。

よって、

実施は遺留分の関係しない2,500万円+遺留分の1,250万円で3,750万円

養子は遺留分の1,250万円

【事例③の場合】

遺産総額4,000万円

配偶者と子どもがいる場合の遺留分はそれぞれ4分の1

配偶者の遺留分は4分の1のため1,000万円、子どもの遺留分も2人で1,000万円

子どもの1,000万円を実子2人(姉妹)で割るため、一人あたりの遺留分は500万円

よって、

配偶者は遺留分の1,000万円

姉は遺留分の関係しない2,000万円+遺留分の500万円で2,500万円

妹は遺留分の500万円

6.遺留分を主張する「遺留分減殺請求」をしよう

遺留分の侵害があり、ご自身が遺留分に該当する財産を相続できない場合には「遺留分減殺請求」をおこないます。遺留分減殺請求は、家庭裁判所等を通じた請求ではなく、ご自身から財産を多く相続している方へ直接請求をします。この遺留分減殺請求には時効がありますので、注意が必要です。

6-1.遺留分を主張する「遺留分減殺請求の仕方」

結論からいうと遺留分減殺請求は、法律で定められたルールや、手続きの書式等はありません。

ただし、その遺言の内容に相続人が納得できて、亡くなった方の遺志を尊重しようと思えるならば、遺留分減殺請求をする必要はないです。

どうしても遺言に納得できずに遺留分減殺請求権を行使したい場合は、

(1)財産を受け取る相手方に対して「遺言の内容には納得できません!」と意思表明を行う

先に述べたように法律で定められたルールはないので、いきなり裁判所に訴える訳ではない

(2)最初は遺留分を侵害している相手方と話し合いをして問題が解決するか確認する。

(3)相手方が全く交渉に応じない等で争いに発展する場合には、家庭裁判所の調停や審判、もしくは裁判をして決着を付けることになる。

ルールがないため、遺留分減殺請求権の行使は難しいものです。できる限り証拠が残るような手段で行う方が賢明な策と言えるでしょう。具体的には、遺留分減殺請求権を行使したい旨を相手方に通知する場合には、口頭だけではなく、書面にして配達証明付の内容証明郵便で送るようにします。

6-2.遺留分減殺請求には時効がある!

遺留分減殺請求は永遠にできるわけではなく、法律(民法)で決められた「期限」内に行使しなければならないとされています。ポイントとなるのは、以下の2つの「期限」となりますので、期限が過ぎてしまわぬよう、注意が必要となります。

期限①=時効による消滅

遺留分権利者が、相続が発生したこと(=被相続人が亡くなったこと)、もしくは、ご自身の法定相続分が侵害され、減殺すべき贈与や遺贈があったことを知った時から1年が経過すると遺留分減殺請求する権利は時効によって消滅する

期限②=排斥(はいせき)期間による消滅

相続開始時(=被相続人が亡くなった時)から10年を経過した場合も、遺留分減殺請求権が消滅する

遺留分減殺請求権に関しては、手続きの仕方に特段ルールはありませんが、手続きをする期間の期限は予め決まっています。遺留分を侵害されていた場合には、早めに対応をしましょう。

※遺留分に関する法律は、2019年7月の相続法の改正において、「遺留分減殺請求から遺留分侵害額請求」に変わりました。

※遺留分侵害額請求権について詳しくは、こちらを参考にしてください。(当サイト内)

7.遺言を作成する場合には、遺留分に配慮を

自分の思いを相続人に引き継いでもらうために大切なことは、きちんと遺言をのこすことです。遺言の内容は、自由に決めることができるので、相続人はもちろんのこと、相続とは関係のない人(例えば、お世話になった方等)にも財産を引き継いでもらうように書き記すことは可能なことです。

7-1.遺留分を侵害した遺言は争いごとを生みます

遺言を作成する場合に、遺留分のことを知らずに想いだけを記してしまうと、後に思いもよらぬ争いごとになってしまうかもしれないことです。せっかく遺した財産について皆が権利争いを始める可能性があります。そんな悲しい結末に至らないようにするためにも、ご自身の遺産総額をきちんと把握し、遺留分に対する配慮をした上でどのように引き継いでほしいかを考えることが必要です。

7-2.遺留分に対する配慮は、権利を尊重すること

遺言をとおして特定の方に特別な割合で相続させる場合には、相続人の方に遺留分に相当する財産を相続させるまたは贈与する準備をしておくことです。ご自身が人生をかけて築き上げた大切な資産をその想いを充分理解して引き継いでもらうために、事前にできる対策を予めとっておいて、余計な相続争いをできるだけ避けるようにしたいものです。

8.もし「遺留分減殺請求」を受ける側の立場だった場合の対応方法

8-1.遺留分減殺請求が届いた場合はどうするの?

結論からいうと、遺留分減殺請求権は正当な権利として認められていますので、それを拒むことはできません。

もしご自身が、亡くなった方の意思(遺言)によって財産を引き継ぐことになり、その内容や割合が他の相続人の遺留分を侵害していた場合には、理由はどうあれ、遺留分権利者(法定相続人)から遺留分減殺請求がされた際には、その権利は正当な権利ですので拒むことはできません。よって、遺留分減殺請求の連絡があった場合には、速やかに対応を検討しましょう。

具体的には、相続財産の内容や割合を鑑み、相手の主張を加味して、話し合いに応じることが求められます。自分が意図したものではなくとも、遺留分を侵害した事実があるならば、遺留減殺請求をした方の遺留分割合を計算して、その金額を支払いましょう。

もちろん遺留分減殺請求がなされなければ、遺言のとおり財産を受け取ってもなんの問題もありません。

一方で、遺言に「遺留分減殺請求は認めない」と記載してあっても、それは法的に何の効力もないとされていますので、注意しましょう。

8-2.争いごとに発展させないために・・・

遺言では、自身の財産をだれにどのように引き継ぎたいのか自由に決ることができ、その亡くなった方の遺志を最大限に尊重されるものとしていますが、その一方で、相続制度の背景には、亡くなった方の財産を親族に引き継がせ、遺された親族の今後の生活の保護及び維持に充てるという意味合いがあるため、両者を調整するものとして「遺留分」が認められています。

遺言者の遺志、及び遺される親族の今後の生活保護の両者を尊重して、ご自身が遺留分を侵害した形で財産を受け取った場合には、適切な配分となるように自ら行動をしましょう。

9.さいごに

普段はあまり聞きなれない「遺留分」に関し、ご理解いただけましたか?

自分は相続できると思っていたのに、いざ相続が発生したら、遺言があって相続できないことになっている! そんな事態となった時、ご自身が法定相続人(兄弟姉妹以外)の立場であれば「遺留分」を請求する権利が認められています。

また、遺言の作成を検討されている方は、自分の意思を尊重して財産を引き継ぎたいとお考えだと思いますが、法定相続人になる立場の方がいる場合は「遺留分」を考慮して、遺言書を作成することが相続争いを回避し、遺言を実現するための最善の策とお考え下さい。

ご自身が長い人生で築き上げた大切な財産ですから、愛する人たちにきちんと引き継いでもらいたいですね。