相続欠格となる5つの事由と相続手続きに困らない5つの注意点

- 相続手続き

ご家族の中で想定もしていなかったような事件が起きた場合に、相続する権利をはく奪すべきだと考えることがあります。

ご家族の誰かを殺害して相続財産をもらおうとしたり、脅して自分に都合の良い遺言書を書かせたりした場合などです。このような「相続欠格」の理由に該当する罪を犯した場合には、自動的にその相続権を失うことになります。類似する制度で「相続人の廃除」があり家庭裁判所に申し立てをおこない相続権を奪いますが、「相続欠格」は申し立てが不要となります。

※相続廃除について詳しくは、次の記事を参考にしてください(当サイト内)

では、いったい相続の欠格となった方にはどのような対応をして、手続きを進めていけばよいでしょうか。

目次

1.相続欠格とは「相続に関する重い罪を犯し、自動的に相続権を失うこと」

相続に関わる罪を犯した人は、当然に相続する権利を失うべきとされるのが相続欠格です。

重い罪を犯してまで自らが相続における利益を不当に得ようとした行為は、絶対に許されることではないからです。2章でご説明をする相続欠格の事由に該当する場合には、自動的に相続権を失うことになります。

2.相続欠格と判断される5つの事由

相続欠格とみなされる具体的な事由は5つあります。主には生命を脅かすような犯罪行為があった場合、もう一つが脅迫をすることで遺言書を自分の思い通りに作成させた場合です。

<相続欠格と見なされる5つの事由>

事由① 遺言書を偽造、変造、破棄、隠匿した

事由② 詐欺、強迫により遺言を強要したり、内容を変更させた

事由③ 詐欺、強迫により遺言の変更を妨げた

事由④ 故意に被相続人又は同順位以上の相続人を殺害した

事由⑤ 犯罪の事実を知りながら告発、告訴をしなかった

2-1. 事由①: 遺言書を偽造、変造、破棄、隠匿した

遺言を作成した方の意思に反して、遺言書を勝手に偽造したり、変造、破棄、または隠蔽したりした者は相続欠格に該当します。

2-2. 事由②:詐欺、強迫により遺言を強要したり、内容を変更させた

詐欺や強迫によって遺言書の作成や内容を強要したり、遺言の内容を撤回・取り消し・変更等をさせて、自分に有利な内容にさせた者は相続欠格に該当します。

2-3.事由③:詐欺、脅迫により遺言の変更を妨げた

すでに作成されている遺言書について、取り消し・撤回・変更をしようとした場合に、詐欺や脅迫によって遺言書を変更できないように妨げる行為をした者は相続欠格に該当します。

2-4. 事由④ :故意に亡くなられた方または同順位以上の相続人を殺害した

たとえばお父さまを長男が故意に殺害した場合や、長男が次男を殺害した場合などに該当します。相続する順位が同順位または優先となる方を殺害、または、殺害しようとしてすでに刑に処せられている人は当然に相続欠格に該当します。わざとではなかった場合や、執行猶予付の判決で執行猶予がすでに満了した場合などは相続欠格には該当しません。

※相続順位について詳しくは、次の記事を参考にしてください(当サイト内)

2-5. 事由⑤:犯罪の事実を知りながら告発、告訴しなかった

亡くなられた方が殺害された事実を知りながら、このことを告発や告訴せずにだまっていた相続人がいる場合には相続欠格に該当するとみなされます。ただし、分別のない人や、殺人犯が自己の配偶者だった、もしくはご両親やお子さんのような直系血族だった場合は、かばうこともムリないため相続欠格とは見なされません。また、警察等による捜査が始まった場合には、特に告発や告訴をする必要はありません。

3.相続欠格を証明する公的書類は自動的に付与されない

相続の欠格となった者は罪を犯した時点で当然に相続する権利がなくなるため、2章の事由に該当すれば自動で適用となります。

しかし、自動で適用されるということは証明書等が発行されることもないため、実際の手続き上ではいろいろと困りごとが発生します。遺産分割協議や相続税の申告、不動産の名義変更をするための相続登記など、相続に関する手続きのすべてにおいて相続欠格となった者は除かれることになりますが、本人が認めなかったり、手続き上で第三者に「相続欠格に該当した事実を証明する」必要がありますが、証明書がありません。

3-1.戸籍等では証明できない!本人に事実を認めた署名をもらう

類似の相続人の廃除の場合は、家庭裁判所に申し立てを行い認めてもらうと戸籍に記載されます。しかし、相続欠格は事実上自動で適用されるため、戸籍等に記載がなく、また公的な証明書もありません。よって、相続結核の証明は、相続欠格となった本人に事実を認めた署名と印鑑証明書添付の上、実印を押してもらう必要があります。しかし、実際には自分に不利になる署名ですので、相続欠格となった者の署名を得ることは困難だと思われます。

3-2.本人が認めないときは訴訟で「相続欠格確定判決書」を得る

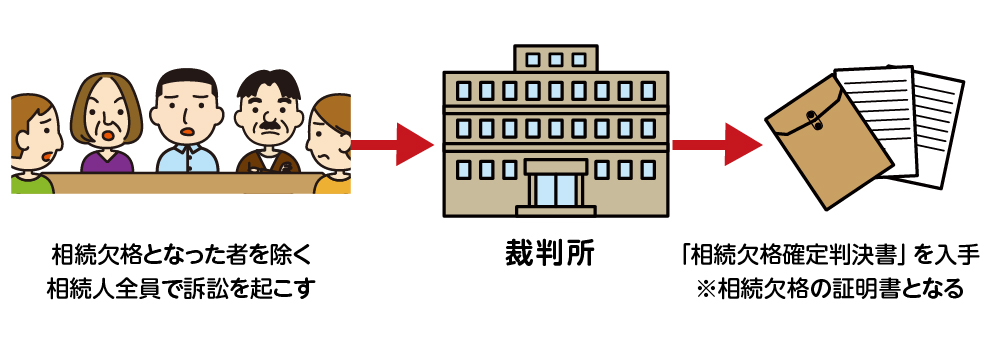

相続欠格となった者の協力を得ることが難しい場合は、相続欠格となった者以外の相続人全員で訴訟を起こし、家庭裁判所から「相続欠格確定判決書」を入手します。この判決書の添付があれば相続欠格を証明することができるようになります。

図2:相続人全員で相続欠格確定判決の訴訟を起こすイメージ

4.相続欠格と判断された場合の5つの注意点

相続に関する重大な罪を犯した時点で当然に相続権を失う相続欠格ですが、その後の相続において認められることと、認められないことがありますので、5つの注意点を押さえておきましょう。

4-1.注意点①:相続欠格は特定の被相続人との間にのみ成立する

相続欠格は、2章の相続欠格の事由を犯した者と、その事由を被った方の二人の間だけで成立します。お父さまに対して長男が欠格事由にあたるような行為をした場合、お父さまの相続においては相続欠格となりますが、お母さまや長男の奥さまとの相続においては相続の権利を失いません。

4-2.注意点②:相続欠格は撤回できない

相続欠格と一度みなされると撤回することはできません。ただし、遺言書の強要や偽装などの場合には、その被害を被ったものの生前に相続欠格となった方が更生し、家族だけに許してあげるケースもあります。その場合にも撤回はできないため、相続人ではなく第三者として贈与したり、生命保険の受取人に指定することで財産を譲ることができます。

4-3.注意点③:相続欠格となった者に遺贈はできない

遺贈とは、相続人ではない方に遺言を活用し無償で財産を譲ることです。注意点②で贈与や生命保険の受取人に指定できるとご説明したことから、遺言を活用して相続時に遺贈をしようと考える方もいらっしゃるとと思います。しかし、相続欠格となった者は相続権を失い相続人ではなくなりますが、遺贈を受け取る受遺者になる権利も失うと民法で定められていますので、遺贈ができない点に注意が必要です。

※遺贈について詳しくは、次の記事を参考にしてください(当サイト内)

4-4.注意点④:相続欠格となった者に遺留分は認められない

遺留分とは、亡くなられた方の財産のうち、相続人(財産を引き継ぐ方)が最低限相続できる財産の割合のことです。相続欠格になったと同時に遺留分を受け取る権利も失いますので、相続欠格者に遺留分は認められていません。

※遺留分について詳しくは、次の記事を参考にしてください(当サイト内)

4-5.注意点⑤:相続失格における代襲相続は認められる

相続欠格となった者は財産を相続する権利がはく奪されますが、相続欠格となった者にお子さんやお孫さんがいらっしゃる場合には代襲相続が認められます。よって、相続欠格となった者には相続財産を相続させることはありませんが、そのお子さんやお孫さんにその権利が移ることになります。ただし、お父さまを長男が殺害した場合には、相続欠格となった者は祖父母の財産の代襲相続をすることは認められません。

※代襲相続について詳しくは、次の記事を参考にしてください(当サイト内)

https://www.oag-tax.co.jp/souzokuzei/column/detonation-heir-3345

5.さいごに

相続欠格に該当する事由は、犯罪に該当するものばかりです。

自分の気持ちを分かってくれないから相続人にしたくない。といった場合に使うものでなく、2章の事由に該当するかどうかがポイントとなります。

また、相続欠格については、なかなか親族の間だけでは、解決することが難しいものばかりだと思います。特に相続欠格となった者に署名させたり、相続欠格となった者がいる場合の名義変更はスムーズにいかない場合もあります。該当する場合には相続手続きに詳しい専門家に早めにご相談されることをお勧めします。

また、罪を犯せば当然に相続権を失うこととされていますが、その行為が本当に「わざと」なのかどうかという判断がとても難しく、長期戦になることも多いと思います。申告が必要な場合には、期限がありますので然るべき対処がスムーズにできるよう、慎重にお手続きを進めて頂ければと思います。

※相続税の申告が必要で「損」をしないための税理士の選び方は、こちらを参考にしてください。(当サイト内)